- 更新日 : 2025年10月29日

【2025年】子供がいる場合の年末調整における扶養控除の書き方

年末調整では、納税者の状況に合わせてさまざまな所得控除の仕組みがあります。子供や配偶者など扶養する家族が多い場合にも、人的控除として一定の金額の控除を受けることができます。ただし、扶養する家族といってもすべてが対象となるわけではありません。また、子供がアルバイトをしていて一定の所得があると扶養控除の対象とならないケースもあり、控除される金額にも細かなルールがあります。

今回は、年末調整で控除対象となる扶養親族および扶養控除について解説していきます。

目次

扶養控除とは?

所得税法では、納税者の税を負担する力に応じて納税してもらうために所得控除を認めています。配偶者や子供など、養う家族がいれば、当然、独身者に比べて経済的な負担は重くなります。

扶養控除も所得控除のひとつであり、納税者に所得税法において控除対象となる扶養親族がいる場合には、一定の金額の所得控除を受けられる制度のことです。

年末調整は、源泉徴収された税額の年間の合計額と、本来納めるべき年税額を一致させる精算の手続きです。扶養控除によって受ける控除額が多ければ、源泉徴収されて納付済の所得税からそれだけ多く還付を受けることができます。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

扶養親族に該当する人は?

年末調整の手続きをするためには、「扶養控除等申告書」等の書類を勤務先に提出しなければなりません。控除対象扶養親族には一定の要件があるため、誰が扶養親族となるのか、しっかり把握しておく必要があります。

ここでポイントとなるのは、「扶養」の具体的な意味、親族の範囲、年齢の要件です。以下、詳しくみていきましょう。

「扶養」の具体的な意味は?

一般的に用いられる「扶養」は、自力で生活できない者の面倒をみて養うという意味になりますが、税法上の「扶養」は、厳密に要件が定められています。

そのひとつは、「納税者と生計を一にしていること」です。ここでいう「生計を一にしている」とは、納税者と同居していることだけを要件とするものではありません。

例えば、子供であれば、遠方の大学に入学して別居し、親が生活費や学費の仕送りをしているケースや、高齢の親が施設に入居し、療養費のほか施設の費用を納税者である子が支払っていることもあるでしょう。

また、勤務、修学、療養等の都合で普段、別居している場合であっても、余暇には必ず一緒に起居しているケースも考えられます。

税法上は、これらいずれのケースも「生計を一にする」ものとして取り扱われます。

親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、「生計をーにする」ものとして取り扱われます。

もうひとつは、養われている家族の「年間所得」が一定の金額以下であることです。扶養されているからといって無収入である必要はありません。

アルバイトの年間の合計所得が65万円以下であれば、税法上の「扶養」と扱われます。

しかし、国の「令和7年度 税制改正の大綱」により、2025年より収入金額から差し引く基礎控除額が48万円から58万円に、給与所得控除の最低保障額が55万円から65万円に、それらを合計した額が103万円から123万円に引き上がりました。

そのため、基礎控除額と給与所得控除の最低保障額を合計した123万円以下であれば課税所得額が0円になり「扶養」になるというように変更になりました。

ただし、「所得」=「収入金額」ではないことに注意しましょう。収入金額は、給与などの総支給額を意味し、「所得」は収入金額から給与所得控除などの「必要経費相当額」を差し引いた利益部分の金額を指します。

アルバイトが得る給与のように雇用で労働の対価として得た給与は、各種所得のうち「給与所得」にあたり、給与等の収入金額の合計額から給与所得控除額を差し引いて算出します。

この計算式で求められるため、次のようになります。

58万円(給与所得)=123万円(収入金額)-65万円(給与所得控除額)

収入金額123万円以下が扶養となるボーダーラインです。

例)アルバイトの年収が115万円の場合

給与所得=115万円(給与収入)-65万円(給与所得控除)=50万円

所得金額が58万円以下となり、扶養の要件を満たします。

なお、高齢の親族が国民年金や厚生年金の公的年金等を受給している場合、所得の種類は「雑所得」となります。

注意が必要なのは、65歳以上か未満かによって公的年金等控除額の最低額が違うということです。

例えば、公的年金等に関する雑所得以外の合計所得金額が1,000万円以下の方の場合、

- 65歳未満の場合は「60万円」

- 65歳以上の場合は「110万円」

いずれも公的年金等の収入金額が上記の金額までは雑所得はゼロの扱いになります。

例)公的年金が130万円の場合

- 65歳未満の場合

70万円(雑所得)=130万円(年金収入)×75%(割合)-27万5,000円(控除額) - 65歳以上の場合

20万円(雑所得)=130万円(年金収入)×100%(割合)-110万円(控除額)

つまり、65歳未満の場合は58万円を超えるため扶養から外れてしまいます。

親族の範囲は?

「扶養」の意味が、「生計同一」と「年間所得が58万円以下」であることについて解説してきましたが、扶養控除を受けるためには、さらに対象となる親族の範囲である必要があります。

具体的には、配偶者以外の親族で、6親等内の血族および3親等内の姻族(いんぞく)が要件です。

血族とは、本人と血の繋がりがある親族のことであり、養子縁組によって法律上血族になった人も含みます。また姻族は、本人の配偶者の血族のことを意味します。

親等の数字は、本人には「親等」はありませんので仮に「0」として、親や子供の世代を数えていくごとに1つ数字を足したものです。

本人=0子=1

親=1

祖父母=2

兄弟姉妹は、直近の先祖(親=1)を経るため、兄弟姉妹=2となります。

甥・姪は直近の先祖(親=1)までたどって兄弟姉妹(=2)を経るため、甥・姪=3となります。

配偶者については、別に配偶者控除の対象となります。

なお、「都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人」も親族の範囲と認められています。

年齢の要件は?

親族の範囲の次は、年齢要件です。

その年の12月31日現在の年齢が16歳以上であることが要件となっています。

所得税法上の扶養控除の対象となるには、これまで説明したすべての要件を満たしていることに加え、青色事業専従者や白色事業専従者として給料の支払いを受けていないこと、ほかの誰かの扶養控除の対象となっていないことが必要です。

子供がいる際の扶養控除を受ける際の注意点は?

扶養親族のうち、子供については注意が必要です。離婚し、子供が元配偶者と暮らしている場合、民法上は子であることに変わりはありませんが、扶養控除の対象となるのでしょうか。

また、最近では、子供の小遣いの稼ぎ方も昔とは大きく変わってきました。アルバイトだけではないのです。

こうしたケースについて、税法上の扱いについてみていきます。

子供が離婚した配偶者と暮らしている場合は?

子供が離婚した元妻や元夫と暮らしている場合、会社員である納税者の親と同居しているケースと、会社員である納税者の親と別居しているケースが考えられます。

しかし、前述したように一緒に起居していることではなく、生活費や学費等の養育費を支払っているかがポイントになります。子供と別居していて元配偶者と暮らしていても、養育費を送金していれば、扶養に該当します。

ただし、この場合でも扶養と認められないこともあるので注意が必要です。元配偶者が会社勤めをしていて同居している子供で扶養控除を受けているときには、養育費を送金していても控除することはできません。

離婚した場合は、同じ子供で重複して扶養控除を受けることはできないため、ともに会社勤めをしている場合は、どちらが扶養控除を受けるのか話し合って決めておくことが大切です。

子供がアルバイトやネットビジネスで稼いでいる場合は?

かつては、高校生や大学生が小遣いを稼ぐ方法としては、アルバイトしか考えられませんでした。しかし、昨今の事情は大きく異なります。インターネットの環境が整備され、パソコンやスマートフォンでYou Tubeやアフィリエイトをして稼ぐこともできるようになりました。なかには、趣味と実益が高じて両方で稼いでいるケースもあります。

しかも、その収入は場合によっては、親の稼ぎを凌ぐことさえあり、さらに親が把握していないことも珍しくありません。

税法上の「所得」には種類があります。前述した通り、アルバイトのように雇用されて労働の対価として得た給与は、所得の種類のうち「給与所得」に該当し、給与等の収入金額から給与所得控除額を差し引いて算出します。

アルバイトの場合は、収入金額123万円以下であれば、年間所得が58万円以下となり、扶養控除に該当するということでした。

一方、You Tubeやアフィリエイトで稼いだ収入は、「事業所得」か「雑所得」の扱いになります。月に100万円以上稼ぐケースでは、学生であっても事業所得で申告することが適切といえますが、いずれにしても、事業所得と雑収入は「総収入金額―必要経費」で計算します。

例)You Tubeとアフィリエイトで年間100万円の売上の場合

60万円(雑所得)=80万円(総収入金額)-20万円(必要経費)

このケースでは、子供の所得金額が58万円を超えているため、扶養控除は受けることはできなくなります。

ただし、収入があるこの扶養に関しても、国の「令和7年度 税制改正の大綱」により、2025年からは下記のように一部制度が変更になりました。

特定扶養控除の対象になる年収が引き上げられました

今までは19歳以上23歳未満の子の年収が103万円を超えると特定扶養控除が受けられなくなっていました。

しかし、2025年より対象になる年収の上限が150万円まで引き上げられたため、年収が150万円までであれば特定扶養控除が受けられるようになりました。

特定親族特別控除の制度が設けられました

19歳以上23歳未満の子の合計所得金額が123万円以下(給与収入だけの場合は188万円以下)の場合、申告により特定親族特別控除が受けられるようになりました。

引用:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁、「令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)の特定親族特別控除額」

年末調整での扶養控除申告書の書き方

最後に扶養控除の手続きについてみていきましょう。扶養控除のために必要な書類と書き方について解説していきたいと思います。

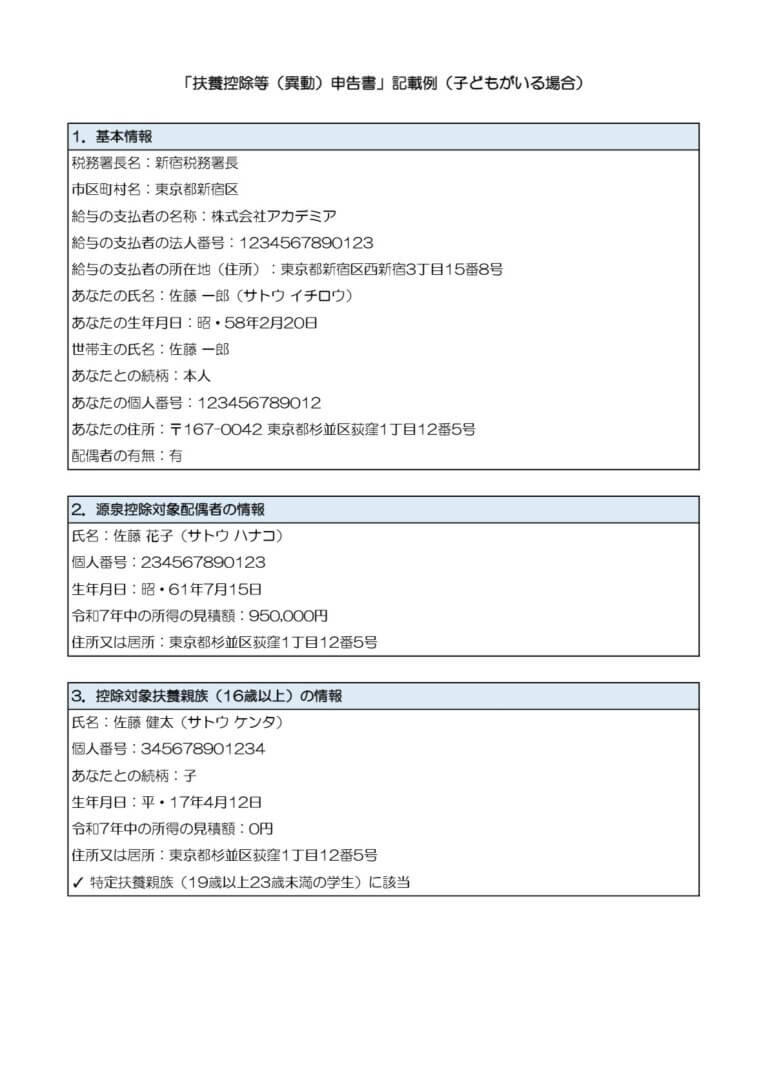

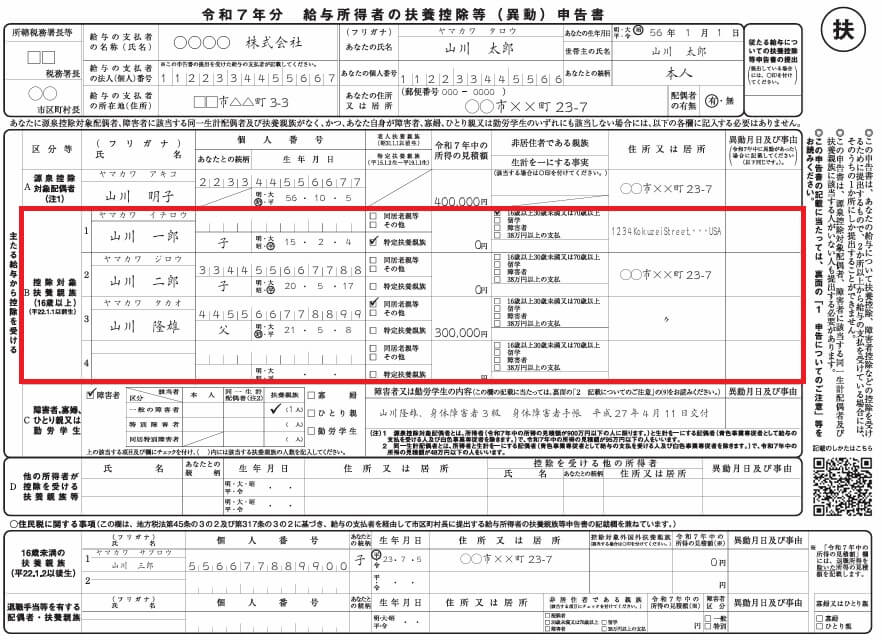

「扶養控除等申告書」の書き方と注意点

年末調整で必要な書類は、「給与所得者の扶養控除等申告書」です。

出典:各種申告書・記載例(扶養控除等申告書など)|国税庁、「≪記載例≫令和7年分給与所得者の扶養控除等(異動)申告書」を加工して作成

勤務先から配布されるのが一般的ですが、国税庁のHPからダウンロードすることもできます。

参考:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁、「令和7年分給与所得者の扶養控除等(異動)申告書」

必要事項を記載し、その年の最初の給与の支払いを受ける日の前日までに勤務先に提出します。

申告書右側の「主たる給与から控除を受ける」のうち、「A 源泉控除対象配偶者」には、納税者である本人と生計を一にする配偶者(青色事業専従者として給与の支払いを受ける人で、その年中の所得の見積額が95万円以下の人)について記載します。

同じく「B 控除対象扶養親族」に記載するのが、今回のテーマの扶養親族に関する事項です。対象となるのは、その年の12月31日現在の年齢が16歳以上で、所得金額の見積額が58万円以下の人になります。個人番号、続柄、生年月日、その年中の所得の見積額等を記載します。

年末調整では、勤務先は、この申告書に記載されている情報から、扶養控除の額を確認することになります。納税者の所得から控除される扶養控除額は、対象となる扶養親族により以下のように異なります。

- 特定扶養親族(19歳以上23歳未満) ・・・ 63万円

- 特定親族(19歳以上23歳未満の親族で合計所得金額が58万円超123万円以下)・・・ 3万円~63万円

- 老人扶養親族(70歳以上) ・・・ 同居58万円、別居48万円

- 上記以外の一般の控除対象扶養親族 ・・・ 58万円

子供がいる場合の年末調整の仕方を正しく理解しよう!

この記事では、年末調整における扶養控除について解説しました。年末調整で扶養親族の控除を受けるためには、扶養控除の対象となる親族に該当するのか、扶養親族が「生計同一」と「年間所得が58万円以下」であること、さらに「親族の範囲」と「年齢要件」を把握することが必要です。それぞれの意味と条件についてしっかりと理解し、正しく申告するようにしましょう。

よくある質問

扶養控除の年齢要件は?

その年の12月31日現在の年齢が16歳以上であることです。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

給与所得者の基礎控除申告書とは?書類の書き方や記入例を紹介

給与所得者の基礎控除申告書は、年末調整書類の中でも特に記入の仕方に迷うものです。収入金額とは何か、所得金額とどう違うのか、給与明細のどこを見て計算すればよいのか等、わからないことが多いのではないでしょうか。 本記事では、基礎控除の概要や所得…

詳しくみる年末調整に源泉徴収票が間に合わないとどうなる?対処法を徹底解説

源泉徴収票が年末調整に間に合わないと、正確な所得税の精算ができず、従業員が確定申告を行う必要が生じる可能性があります。 また、年末調整の未実施は企業にとって税務・労務リスクとなるため、期限内の対応が不可欠です。 本記事では、源泉徴収票が年末…

詳しくみる【2025年】年末調整の控除一覧!保険料など各限度額も紹介

年末調整ではさまざまな控除を受けることができます。企業の経理担当者が理解しておくことはもちろんですが、従業員も控除について正しく理解することで、納税額を低く抑えることが可能です。 ここでは、年末調整で受けられる控除と年末調整後に受けられる控…

詳しくみる所得税が戻る?押さえておきたい年末調整の基本的な手順

会社など役員や従業員を雇用している事業主は、所得税および復興特別所得税の源泉徴収を行ったのち、役員や従業員に給与を支払っています。 その1年間に源泉徴収された所得税や復興特別所得税の合計額と、納めるべき税額は一致しなければならないのですが、…

詳しくみるアルバイトの給与支払報告書を提出しないとどうなる?バレる理由と会社の義務を解説

アルバイトやパートの給与支払報告書について、どこまでの範囲で提出すべきか判断に迷うことはありませんか。雇用形態が多様化する現代において、給与支払報告書の適正な提出は、企業のコンプライアンス遵守と信頼性を示す上で不可欠な業務です。 結論から言…

詳しくみるミス防止チェック付!源泉徴収票は自分で作成できる?発行方法や令和7年12月改正を解説

年末調整は、毎月の給与から天引きされた所得税の過不足を調整するための大切な手続きです。年末調整後には、企業は従業員に対して「源泉徴収票」を交付しますが、その作成を外部に委託している企業も多いのではないでしょうか。しかし、源泉徴収票の作成はポ…

詳しくみる