- 更新日 : 2025年2月17日

給与計算の正しい方法とは?やり方や流れ、ポイントを解説

給与計算の流れは、【①総支給額を計算→②控除額を計算→③差引総支給額を計算】という3段階で進めます。

当記事では、従業員やパートの給与計算の手順と方法について、わかりやすくお伝えします。

将来自分が給与の支払いを行う立場になったときに慌てないためにも、一度手順を確認してみてください。

目次

給与計算とは

給与計算とは、従業員に実際に支払う給与額を計算する一連の流れのことを指します。多くの会社では、月に1回行うことになる作業です。

具体的には、総支給額から各種控除を差し引いて支給額を計算します。

各種控除としては、次のようなものがあります。

支給額は、次の式で求められます。

給与計算ソフトを導入している場合は、税金などの計算は自動で行ってくれます。その場合、給与担当者は、その金額が合っているのかを確認するために、正しい知識を理解しておくことが重要です。

計算し終わったら、振り込みの手続きも業務の1つです。ネットバンキングで金額の入力をしたり、銀行へ振り込み依頼のデータを送信したりします。

特に気を付けたいことは、支給金額のミスや、支給の遅れです。従業員に迷惑がかかってしまうため、期限を守る必要があります。給与計算だけでなく、税金の納付も行うため、税金の計算を間違わないように気をつけましょう。

給与計算を行う際のポイント5つ

給与計算を行う際のポイントとして5つ挙げます。

- 賃金支払5原則を守る

- 地域の最低賃金ルールを確認する

- 割増賃金の確認をする

- 従業員の情報を把握する

- 情報漏洩に注意する

給与計算は会社の規定や国で定めたルールを守る必要があります。給与計算を行う際は、注意したいポイントです。以下に解説します。

賃金支払5原則を守る

給与を支払うためには、賃金支払5原則を守らなければなりません。以下の5項目です。

- 通貨払い

- 直接払い

- 全額払い

- 毎月払い

- 一定期日払い

通貨は現金での支給、または従業員の許可をもらい本人の銀行口座へ振り込みを行うこととされています。給与は原則、従業員本人に渡しますが、本人の許可がある場合に限り、代理での受け取りを認めています。

また、給与は全額を支払う決まりです。所得税など法律で控除する金額は引くことができます。毎月1回以上払うことと決まりがあるため、年俸制の会社は注意しましょう。年俸を分割して、1ヶ月に支払う金額を決めて、1回以上支払う必要があります。

給与は毎月25日など、期日を決めての支払いが原則です。支給日が土日祝にあたる場合は、前日または後日の支払いは、よいとされています。

地域の最低賃金ルールの確認をする

給与は月給でもらう方がいますが、時給でもらう従業員もいます。その際、地域の最低賃金より低い設定となっているか、確認しなければなりません。

最低賃金法に基づいて、国が最低賃金を下回らないように決められています。企業はその賃金以上を支払わなくてはなりません。

地域によっては最低賃金が異なるため、確認しましょう。また、業種によって最低賃金が異なる場合があるため注意が必要です。最低賃金の改定は毎年10月頃に行われます。

割増賃金の確認をする

給与を計算するには、以下の割増賃金について確認しなければなりません。

- 時間外労働

- 深夜労働

- 休日労働

勤務時間外に働いた分はきちんと給与を支給します。基本給は固定で決められていますが、時間外労働は月によって異なり、金額が変動するため特に注意が必要です。以下で詳しく見ていきましょう。

時間外労働

労働基準法によって、それぞれ割増賃金率が決まっています。時間外労働の場合、時間外手当は25%以上です。月60時間を超えた場合は、50%以上となっています。

計算方法は「従業員の1時間あたりの賃金×時間外に労働した時間数×1.25」です。まずは、従業員の時給を求めなければなりません。

たとえば、基本給が30万円で月160時間勤務だとした場合は、「30万÷160」で時給を求めます。「300,000÷160=1,875円」が時給となるため「1,875×時間外労働した時間」で割増賃金を計算します。

深夜労働

深夜労働とは、22時~翌日5時までの時間帯に労働した時間のことです。手当は25%以上支払う必要があります。

時間外労働が深夜に行われた場合は、通常の賃金に対して各割増率を適用します。時間外労働25%の割増と、深夜労働の手当25%、あわせて50%の割増の賃金を払わなければなりません。計算ミスをしやすいため、忘れずに確認しましょう。

休日出勤

休日出勤の場合は、通常の賃金に35%の割増で支払います。休日である日に勤務する場合、法定外休日の勤務であるかによって割増率が変わります。そのため、休日に出勤したといっても、受け取る賃金の額が違う場合があるため注意が必要です。

また休日出勤した際に、残業または深夜に労働した場合は、休日出勤の割増賃金とともに、時間外手当と深夜手当をプラスして支払います。

社会保険などの要件の確認をする

給与計算においては、社会保険料の加入要件の確認も忘れずに行いましょう。加入要件は、段階的に拡大されており、2022年10月からは「従業員数101人以上の企業」でしたが、2024年10月からは「従業員数51人以上の企業」に適用範囲がさらに拡大されます。

加入要件などは、今後もさらに改正が行われる可能性があるため、定期的に厚生労働省のホームページで情報が更新されていないか確認するようにしましょう。

従業員の情報を把握する

給与計算を行うポイントとして、従業員の情報を把握することが大切です。給与計算は、従業員の情報をもとに行います。情報の把握をしていないと、正しい金額を算出できません。

また、昇給や新たに業務手当などの手当が支給されることがあったり、介護保険の加入が生じたりする場合があります。その際にスムーズに情報が反映できるよう、従業員の情報を適宜更新しましょう。

情報漏洩に注意する

給与を計算するとき、または給与明細の発行するときは情報漏洩に注意しましょう。誰がいくらもらっているのかが気になり、見たり聞いたりする従業員もいるかもしれません。情報が漏洩してしまうと、信用を失うだけでなくプライバシーの侵害にも該当します。

給与額だけでなく、従業員の住所や個人情報にあたるものは漏洩しないように、細心の注意を払って給与計算を行う必要があります。したがって、もし聞かれても答えてはいけません。

給与計算のやり方

①時間外手当… 1時間あたりの賃金(時給)×1.25(割増率)×残業時間 で計算します。

(200,000 ÷ 170) × 1.25 × 10時間 = 14,705円(月所定労働時間170時間の場合。実際の時間外手当の計算は各企業の給与規程の定めによります。)

②雇用保険料… 雇用保険料… 給与額または賞与額 × 雇用保険料率 で計算します。一般の事業として計算(令和6年度は、6/1,000)。

269,705 × 6 ÷ 1000 = 1,618

③健康保険料… 標準報酬月額 × 健康保険料率 で計算します。

標準報酬月額220千円、介護保険あり、東京都の保険料率で計算(令和6年4月以降)

220,000 × 11.58% ÷ 2 = 12,738

④厚生年金保険料… 標準報酬月額 × 保険料率 で計算します。標準報酬月額220千円で計算。

220,000 × 18.3% ÷ 2 = 20,130

⑤介護保険料… 標準報酬月額 × 介護保険料率 で計算します。標準報酬月額220千円で計算。介護保険料率は毎年改定されており、2024年4月分(4月30日納付期限分)からの介護保険料率は全国一律で1.60%です。

220,000 × 1.60% = 3,520

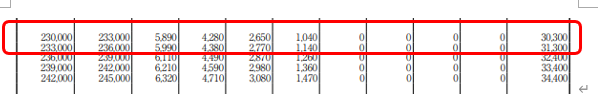

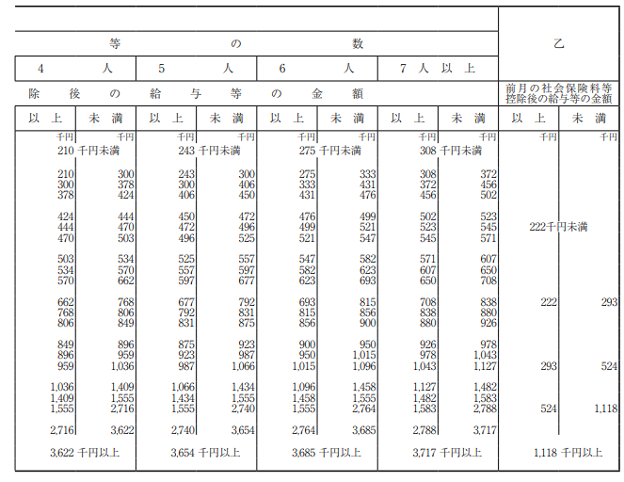

⑥所得税… 課税所得金額 × 税率 – 税額控除 で計算できます。令和6年分給与所得の源泉徴収税額表から計算、扶養なし

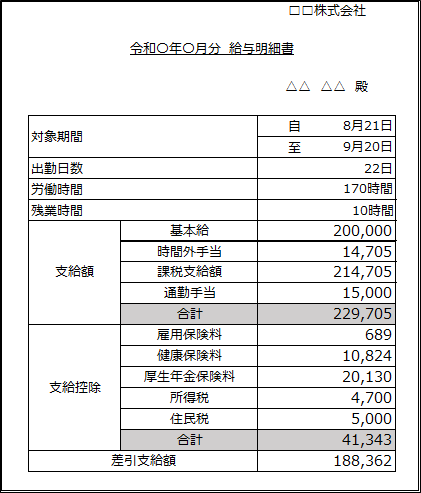

給与計算の流れとしては、労働時間を集計し。そこに残業代・諸手当などを加えて課税支給額を計算し、そこから各種控除を差し引いて支給額を計算します。ここでは、各ステップの詳細について解説します。

1. 労働時間を集計する

| 対象期間 | 自 8月21日 |

至 9月20日 | |

| 出勤日数 | 22日 |

| 労働時間 | 170時間 |

| 残業時間 | 10時間 |

勤務表やタイムカードから、従業員の1ヶ月分の労働時間を集計します。

2. 課税支給額を計算する

200,000 | |

14,705 | |

214,705 |

基本給以外に、残業代や諸手当がある場合はその分を加算します。また遅刻や早退、欠勤などがある場合は必要に応じて減額の計算を行います。これらの基本給と時間外労働の手当が、課税される際の対象となる課税支給額となります。

3. 手当を計算する

| 家族手当 | 15,000 |

| 通勤手当 | 15,000 |

| 住宅手当 | 25,000 |

次に課税対象から外れる各種手当を計算します。定期代、切符代のほか、家族手当や住宅手当などが該当します。

通勤手当については、一定額までは非課税となりますので注意しましょう。例えば、電車やバスだけを利用している場合などは、15万円までが非課税です。

4. 控除額(雇用保険料、健康保険料、厚生年金保険料)を計算する

1,618 | |

12,738 | |

20,130 | |

3,520 |

各種支給額を算出後、控除額を算出することになります。控除の対象となるのは主に雇用保険料、健康保険料、厚生年金保険料、介護保険料です。雇用保険料、健康保険料、厚生年金保険料、介護保険料は各ウェブサイト内で公表されている算出表を元に算出されます。

(1)雇用保険料の算出

雇用保険料については、厚生労働省の「雇用保険料率表」をご参照ください。雇用保険料は従業員に対する支給額に、従業員が負担する保険料率を掛けた額となります。

多くの方が対象となる一般の事業の場合、雇用保険料率は労働者負担が0.003、事業主負担が0.006となっています。

上記の例の場合には、以下の式の様になります。

(基本給200,000円+時間外手当14,705円*+通勤手当15,000円)× 0.003 = 689円

*200,000÷170×1.25×10時間=14,705円(月所定労働時間170時間の場合。実際の時間外手当の計算は各企業の給与規程の定めによります。)

※通勤手当は一定額まで非課税となるため課税支給額に含まれません。ただし、雇用保険料の計算では課税支給額+通勤手当が基準となります。

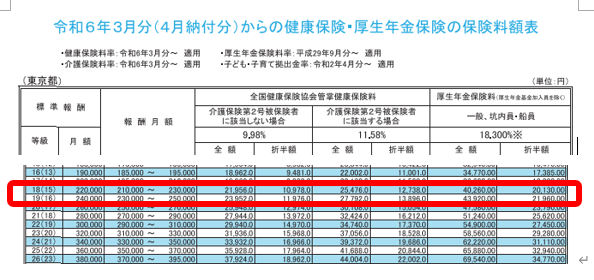

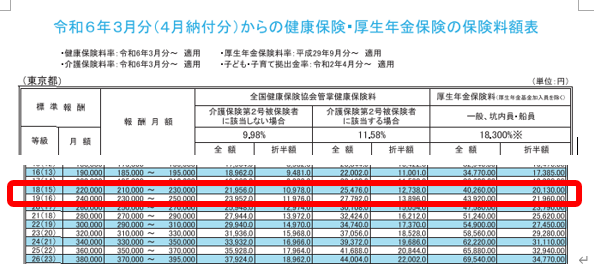

(2)健康保険料の算出

健康保険料については、全国健康保険協会の「都道府県ごとの保険料額表」の標準報酬に当てはめることで金額を求めます。

例えば、今回のケースにおいて東京都とすると、標準的な月額報酬が22万円となるため、18等級の行を確認することになります。また従業員負担は折半(1/2相当額)の列を確認します。

※ちなみに標準的な月額報酬は、毎年、4月・5月・6月の給与の平均額を用いて算出されます。この際の給与には、時間外手当や通勤手当も含まれます。

(3)厚生年金保険料の算出

厚生年金保険料についても、上記と同じ表を参照します。

例えば、一般の被保険者の場合で、標準報酬額が22万円の場合は18等級の行を参照します。また従業員負担は折半(1/2相当額)の列を確認します。

5. 源泉所得税を計算する

5,890 | |

5,000 |

次に支給額から保険料控除後の金額を国税庁による給与所得の源泉徴収税額表にあてはめ、所得税を算出します。

また、住民税や社宅代が発生する場合はそちらも記載し、差し引きます。ここでは仮に5,000円とします。

一箇所の会社だけに勤務している場合、複数の会社に勤務している場合で、主として働いている会社は「甲」、複数の会社に勤務している場合で主ではない場合は乙の欄を確認します。

※従業員の給料から天引きした所得税は、事業者が代わって国に税金を納める義務があります。これを源泉徴収といい、徴収した所得税は原則、給与を支払った日の翌月の10日までに税務署へ納める必要があります。

※源泉所得税に関して詳しく知りたい方は、源泉徴収を正しく理解できていますか?フリーランスが理解しておきたい3つのポイントをぜひご参照ください。

6. 控除額を差し引く

220,809 |

最初の支給額より、支給控除を差し引くことで手取り支給額が確定します。

源泉所得税の計算方法

源泉所得税は課税の対象となる所得額に、税率をかけて計算します。給与所得に係る所得税は累進課税であるため、課税額が多くなるにつれて税率が上がります。

1年間の給与に対する所得税を計算して精算する年末調整では、以下の税率を用いて所得税額を求めます。

| 課税所得額 | 税率 |

|---|---|

| 1,000円から1,949,000円まで | 5% |

| 1,950,000円から3,299,000円まで | 10% |

| 3,300,000円から6,949,000円まで | 20% |

| 6,950,000円から8,999,000円まで | 23% |

| 9,000,000円から17,999,000円まで | 33% |

| 18,000,000円から39,999,000円まで | 40% |

| 40,000,000円以上 | 45% |

月給から徴収する源泉所得税の計算方法

月給から徴収する源泉所得税額は、源泉徴収月額表を用いて以下のように計算します。

- 総支給額を計算する

- 控除額を計算する

- 総支給額から控除額を差し引いて給料として支払う金額を求め、月額表(下表は一から七まであり、当記事では一のみ使用)に当てはめて源泉所得税額を求める

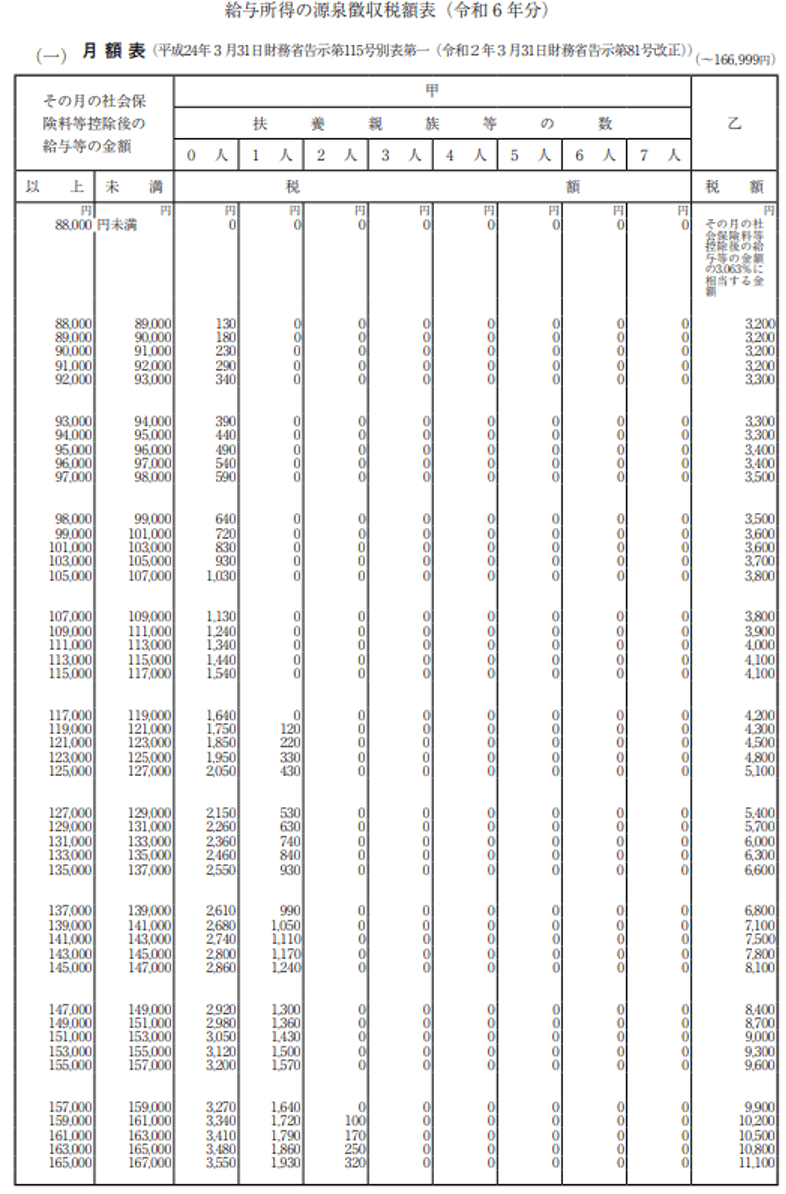

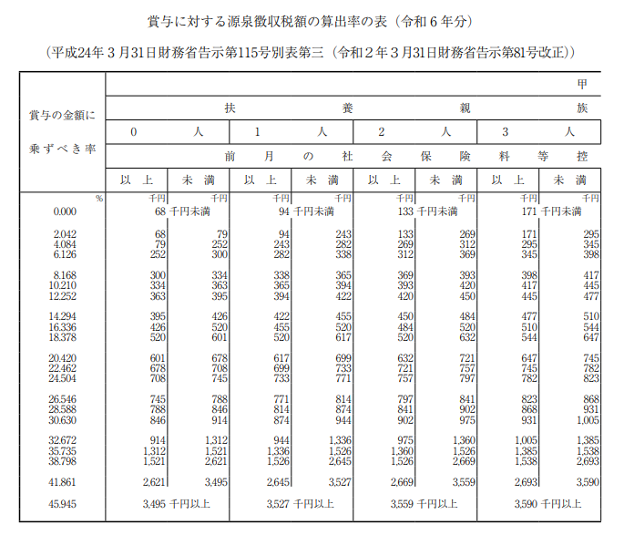

賞与から徴収する源泉所得税の計算方法

賞与から徴収する源泉所得税額は、賞与に対する源泉所得税額の算出率の表を用いて以下のように計算します。

- 前月の給与から社会保険料等を差し引く

- 算出率の表から税率を求める

- 賞与から社会保険料等を差し引いた金額に、税率をかける

退職金から徴収する源泉所得税の計算方法

課税される退職所得の金額は、原則として以下の計算式となります。

- 課税退職所得控除額を計算する

- 退職所得控除額

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

- 課税退職所得金額に税率をかける

- 税率

| 課税退職所得金額 | 税率 |

|---|---|

| 1,000円から1,949,000円まで | 5% |

| 1,950,000円から3,299,000円まで | 10% |

| 3,300,000円から6,949,000円まで | 20% |

| 6,950,000円から8,999,000円まで | 23% |

| 9,000,000円から17,999,000円まで | 33% |

| 18,000,000円から39,999,000円まで | 40% |

| 40,000,000円以上 | 45% |

- 控除額を差し引く

- 控除額

| 課税退職所得金額 | 税率 |

|---|---|

| 1,000円から1,949,000円まで | ― |

| 1,950,000円から3,299,000円まで | 97,500円 |

| 3,300,000円から6,949,000円まで | 427,500円 |

| 6,950,000円から8,999,000円まで | 636,000円 |

| 9,000,000円から17,999,000円まで | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 2,796,000円 |

| 40,000,000円以上 | 4,796,000円 |

パートの給与計算のやり方・流れ

フルタイムの正社員と違い、パートの給与は一般的に労働時間×時給で計算します。パートでも月給制の場合もあるため、注意が必要です。

また、交通費や各種手当も支払われることがあるため、パートだから関係ないと思わないように確認しましょう。

残業代など手当も正社員と変わらず支給されます。もちろん雇用保険の支払いや、各種税金の控除も行わなければなりません。以下にパートの給与計算のやり方を詳しく解説します。

労働時間×時給で計算する

パートは時給制が多いため、労働時間に時給をかけて計算する方法が一般的です。たとえば、時給1,500円で5時間働いた場合は「1,500円×5時間=7,500円」が日給となります。

もし、5時間の労働時間の契約で5時間30分働いた場合、30分も計算します。時給計算だからといって30分未満を切り捨てで計算するのは「賃金全額支払いの原則」の違反です。特例として、休日出勤や時間外労働、深夜労働については端数処理が認められています。

労働時間内であれば、1分単位で計算する必要があるため注意しましょう。

交通費や業務手当などが支払われる

パートでも、正社員と変わらず交通費は支払われます。自宅から職場までの距離に応じて支給されるでしょう。

また、扶養手当や業務手当などは会社によって支払われる場合があります。配偶者が扶養手当を受け取っている場合は、二重で支払いはできないため確認しましょう。

就業規則や賃金規定にパートの場合の手当支給について書かれている場合は、支給の対象となります。パートだから手当はないと決めつけないようにしましょう。

給与に反映すべき諸手当を確認する

パートで働く従業員は、正社員と変わらず以下に該当する時間に勤務していれば手当が支払われます。

- 時間外労働

- 深夜手当

- 休日出勤手当

時間外労働は25%、深夜手当は25%、休日出勤手当は35%と割増に決まりがあるため、該当する時間を確認して、手当を支給しましょう。

雇用保険など控除を行う

パートだからといって「各種保険は関係ないから控除しない」というのは間違いです。パートは5時間未満など、短時間勤務の場合もありますが、雇用保険または社会保険に入ることがあります。その場合は給与から控除しましょう。

しかし、税金や保険料を支払わなくていいように、扶養の範囲内で働くパートもいるため、控除するのかどうかを確認する必要があります。

給与計算の記録は賃金台帳に記載し保存する

給与計算の記録は、賃金台帳に記載して保存することが求められます。各月の給与計算履歴は、年末調整や各種手続きを行う際に必要なためです。

また、給与計算に関する書類は、一定期間の保存が義務付けられています。賃金台帳であれば5年間(当分の間は3年間)、扶養控除等申告書は7年間の保存が必要です。給与計算が終われば作業終了ではありません。各種書類を適切に管理できるように心掛けましょう。

賃金台帳のテンプレート

賃金台帳に記載する際は、テンプレートの利用がおすすめです。書式がバラバラだと管理する際に困ることが多いでしょう。

賃金台帳の書き方や記載事項、テンプレートを以下の記事で紹介していますので、ぜひ参考にしてください。

給与計算における4つの注意点

給与計算の注意点として4つ挙げます。

- 計算ミスをなくす

- 扶養家族の人数を把握する

- 各種手当の計算方法を確認する

- 控除などの変更したときの反映漏れを確認する

注意点を確認して、従業員に迷惑がかからないように給与計算を行うようにしましょう。

計算ミスをなくす

給与計算はほとんどが給与管理システムによって管理されている企業が多いでしょう。しかし、中小企業などはExcelで管理しているところも見受けられます。

給与は月給の計算だけでなく、残業代や扶養手当、各種税金の計算もしなければなりません。給与計算が複雑化し計算ミスをしてしまうことがあります。ミスがないようにするために、ダブルチェックをするなど、他の給与担当者に確認してミスを防ぐことが重要です。

扶養家族の人数を把握する

同じ給与額面でも、従業員が扶養する家族の数(扶養人数)によって所得税の控除金額が変わるためです。

たとえば、月額30万円の従業員が2人いるとします。扶養人数0人の場合と扶養人数が2人の場合では、所得税が8,420円と5,130円で、3,290円の差があります。

このように扶養家族の人数によって、徴収する金額が変わります。随時確認して、給与計算ソフトに登録しておくと間違いを防げるでしょう。

各種手当の計算方法を確認する

各種手当の計算方法を確認するのも大切です。通勤手当や家族手当は会社によって支払いのルールがあるためです。

たとえば20日出勤すれば満額支給、19日であれば日割りして支給など、会社によって細かく決められている場合があります。自分の会社はどのような決まりになっているのかについて、就業規則を確認しましょう。

控除に関わる変更をしたときの反映漏れを確認する

税金など控除に関わる変更をしたときの、給与システムへの反映漏れの確認をすることが大切です。

- 給与金額の変更

- 家族の増減

- 扶養人数の増減

- 社会保険料の変更

このように変更があった場合は、反映されているか確認しましょう。反映させて、控除する金額が正しいのかをチェックして給与計算を行ってください。

給与計算を効率的に行う給与計算システムの選び方

給与計算を効率的に行うには、給与計算ソフトの導入がおすすめです。給与計算ソフトを導入すると、給与計算を自動化して、業務効率化を図れるほか、法改正への適切な対応や業務の属人化防止などのメリットがあります。

給与計算ソフトを選ぶ際は、対応できる業務の範囲や自動計算できる範囲を確認することや、自社ですでに導入しているシステムやソフトと連携できるかを確認しましょう。そのほか、費用や操作性、サポート体制などに着目して自社にあった製品を選んでください。

給与計算ソフトの導入を検討している場合は「マネーフォワード クラウド給与」がおすすめです。オンラインで給与計算から振込まで完結させられ、法令改正や料率変更などにも自動で対応できます。また、パソコンやスマホから給与明細を確認できるため、ペーパーレス化も実現可能です。

給与計算の大まかな流れを把握し、月々の明細を確認しよう

給与を計算する際の流れは、総支給額を算出してそこから控除額をマイナスすることで求められます。しかし、控除額の計算方法などはそれぞれ異なるため、正しい知識を身につけておくことが重要です。煩雑な給与計算を効率化するのであれば、給与計算ソフトの導入がおすすめです。本記事で紹介した選び方を参考に、自社にあった製品を選びましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

給与計算ソフトの関連記事

新着記事

福利厚生が最低限しかないとどうなる?全くない会社への罰則や自分でできる対策も解説

福利厚生がない、または最低限しかない会社で働くことは、私たちの生活や将来設計に大きな影響を与えます。しかし、実際にどのような影響やリスクがあるのか、具体的に知らない方も多いのではないでしょうか。この記事では、法律上義務付けられている福利厚生…

詳しくみる女性が本当に嬉しい福利厚生ランキング!働きやすい職場への取り組みを解説

近年、多くの企業が女性社員向けの福利厚生を充実させています。これは少子高齢化や働き方改革が進む中で、女性が出産や育児を経ても安心してキャリアを継続できる環境が求められているからです。本記事では、女性向け福利厚生の導入背景や企業にもたらすメリ…

詳しくみる会社からの出産祝い金とは?福利厚生で支給される金額相場やタイミングなどを解説

会社が従業員やその家族の出産をお祝いする「出産祝い金」について、気になっている方も多いのではないでしょうか。出産祝い金は企業独自の福利厚生の一環であり、支給条件や金額は企業ごとに異なります。 この記事では、出産祝い金の仕組みや一般的な相場、…

詳しくみる福利厚生による節税の仕組みとは?経費になる条件や節税効果の高い制度も解説

福利厚生は、従業員の働きやすさや満足度を向上させる制度として広く認識されていますが、実は企業にとって法人税を軽減する「節税対策」としての側面も持っています。特に、法定外福利厚生費の中には、一定の要件を満たすことで損金算入が可能となり、税務上…

詳しくみる福利厚生としてマッサージを導入する方法は?相場や経費の取り扱いも解説

近年、働き方改革や健康経営の推進を背景に、企業が福利厚生としてマッサージサービスを導入するケースが増えています。単なる「癒し」の提供ではなく、従業員の心身の健康維持や生産性の向上、離職率の低下といった効果を期待できるため、注目度が高まってい…

詳しくみる会社は福利厚生で保険を導入すべき?社会保険との違いや種類、メリット、導入方法を解説

企業が福利厚生として導入する保険制度は、従業員の満足度や安心感を高め、企業にとっても人材の定着率向上や優秀な人材確保に効果的な制度です。しかし、「どのような保険を導入すればよいか」「そもそも福利厚生として保険が必要なのか」と疑問を抱える担当…

詳しくみる