- 更新日 : 2024年11月15日

医療費控除は年末調整と確定申告どっち?やり方や手順を解説

年末調整は、人事労務担当者にとって最も忙しくなる年末に向けた一大イベントです。ここでは「医療費控除税金が返ってくるのか」「年末調整と確定申告のどちらで行うのか」「セルフメディケーション税制とはなにか」といった医療費控除に関するさまざまな疑問や、医療費控除のやり方や手順、効率よく行う方法について説明します。

目次

医療費控除とは?

医療費控除とは、1月1日から12月31日までの間、原則として10万円を超える医療費を支払った際に受けられる控除のことです。対象となる医療費は自分自身のものだけではありません。生計を一にする配偶者や子どもなど、家族や親族の分の医療費を支払った際にも、その金額を医療費控除の金額に含めることが可能です。

医療費控除では、支払った医療費をもとに算出した金額を、その年の所得金額から差し引くことができます。これによって、会社員の場合はすでに支払った所得税の還付を受けることが可能になるのです。会社員だけではなく、個人事業主など確定申告義務があるすべての人が、確定申告の際に医療費控除を申告すれば節税につながります。

医療費控除は年末調整と確定申告どっち?

医療費控除のように、所得税の軽減につながる所得控除は15種類あります。

会社勤めの場合、多くの所得控除は年末調整で受けられます。しかし、医療費控除を含む以下の控除は、確定申告で申告します。

【確定申告のみで受けられる所得控除】

- 医療費控除

- 寄付金控除

- 雑損控除

- (初年度のみ)住宅借入金等特別控除

会社員の場合、12月の年末調整でその年の所得税が確定しますが、その金額には上記の所得控除は含まれていません。そのため、医療費を多く支払った、寄付をしたなど、条件に合致する場合には、年末調整後に自分自身で確定申告を行いましょう。

確定申告で控除できる医療費とは

医療費控除の対象となるのは、診療や治療の対価として支払ったものや、通院費や入院中の食事費用などが含まれます。一方、美容目的の歯列矯正やインフルエンザの予防接種など、医療費控除の対象から除外されているものもあるので注意が必要です。

医療費の範囲となるもの

医療費の範囲に含まれるかどうか、診療または治療のために直接必要であるかどうかで判断します。対象になる医療費の代表例を見てみましょう。

| 対象になる医療費 | 注意点その他 |

|---|---|

| 診療または治療の対価の支払い | 診療・治療の対価として支払うもののみ対象(健康診断費用は重大な疾病が見つかるなど、対象になるケースがある) |

| 治療または療養に必要な医薬品の購入費 | 病院や薬局で処方された医薬品や風邪をひいた場合の風邪薬などの購入代金 |

| 通院費、入院中の食事の費用 | 自家用車で通院する場合のガソリン代、駐車場の料金、タクシー代(電車・バスなどの公共交通機関が利用できない場合を除く)は対象外 |

| 診療・治療に直接必要な松葉杖、義歯、義手、義足などを購入した費用 | 医師・歯科医師などによる診療や、治療を受けるために直接必要なものに限る |

| 重大な疾患が見つかり、治療の起因となった健康診断費用 | 健康診断により重大な疾病が見つかり、かつ引き続きその疾病の治療を行った場合に対象 |

| 道整復師、はり師、きゅう師などによる施術の対価 | 疲れを癒す、体調を整えるなど、治療に直接関係のないものは対象外 |

| 保健師、看護師などによる療養上の世話代 | 家政婦に頼んだ場合の療養上の世話に対する対価は対象になるが、家族や親類縁者に世話や付添いを頼んでお金を支払っても対象外 |

| 助産師による分娩の介助代、一定の出産費用 | 妊娠と診断されてからの定期検診・検査・通院などの費用も対象 |

医療費に含まれないもの

1月1日から12月31日までに支払った医療費が対象になり、治療を受けていても未払いの医療費は対象にはなりません。その他、医療費控除の対象に含まれない代表的なものには以下のものがあります。

| 対象に含まれないもの | 注意点その他 |

|---|---|

| 医師・看護師に対する謝礼金 | 医師への謝礼・お礼金など診療・治療の対価と言えないものは医療費に含まれない |

| 健康増進費用 | ビタミン剤など、病気の予防や健康増進のために用いられるサプリメントなどの購入代金(セルフメディケーション税制の対象になる場合がある) |

| 美容整形費用、容ぼうの美化を目的とした歯科矯正など | インプラントなどのほか、歯列矯正にかかった費用については、咀嚼(そしゃく)障害を治療するためであると認められれば医療費控除の対象になる |

| 疾病予防費用 | インフルエンザなどの予防接種など |

医療費控除の特例:セルフメディケーション税制とは

医療費控除の特例に、セルフメディケーション税制があります。セルフメディケーション税制とは、健康の保持増進や疾病予防の取組をしている人が対象医薬品(特定一般用医薬品など)を購入した場合に受けられる医療費控除の特例です。

通常の医療費控除とセルフメディケーション税制を併用することはできず、どちらか一方を選択する必要があります。

セルフメディケーション税制は、本来であれば医療費控除の対象とならない健康の保持増進や疾病への予防取り組みをした場合にも、医療費控除の対象になることが特徴です。普段から健康の維持に努めていて病院を受診していない人は、通常の医療費控除の対象になりません。しかし、特定一般用医薬品などを購入している場合にはセルフメディケーション税制の対象になるケースがあるため、購入した医薬品の種類や要件を確認することをおすすめします。

セルフメディケーション税制の対象となる医薬品は、スイッチOTC(※)医薬品や、スイッチOTC医薬品と同種の効能・効果があると認められた一定の医薬品とされており、これらの医薬品を購入した費用について所得控除が受けられます。

※要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品

参考:令和5年分 確定申告特集 セルフメディケーション税制とは|国税庁

セルフメディケーション税制(医療費控除の特例)について|厚生労働省

セルフメディケーション税制の対象となるのは、本人または本人と生計を一にする家族や親族のために支払った対象医薬品の購入費です。購入費用の合計額の12,000円を超える部分が、88,000円を限度に控除の対象となります。

健康の維持増進や疾病の予防取り組みとは

セルフメディケーション税制の前提として、「健康の維持増進や疾病の予防取り組み」をしていることがあげられています。この取り組みに当てはまるのは、以下のような人間ドッグや予防接種などです。

- 保険者(健康保険組合、市区町村国保等)が実施する健康診査<人間ドック、各種健(検)診等>

- 市区町村が健康増進事業として行う健康診査<生活保護受給者等を対象とする健康診査>

- 予防接種<定期予防接種、インフルエンザワクチンの予防接種>

- 勤務先で実施する定期健康診断<事業主健診>

- 特定健康診査(いわゆるメタボ健診)、特定保健指導

- 市町村が健康増進事業として実施するがん検診

引用:No.1129 特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】|国税庁

なお、人間ドックにかかった費用やインフルエンザの予防接種の費用など、この健康の維持増進や疾病の予防取り組みのために支払った費用自体は、控除の対象にならないことを覚えておきましょう。

セルフメディケーション税制の対象医薬品とは

セルフメディケーション税制の対象となる医薬品は、厚生労働所のウェブサイトにて「セルフメディケーション税制対象品目一覧」が公開されています。

参考:セルフメディケーション税制(特定の医薬品購入額の所得控除制度)について|厚生労働省

セルフメディケーション税制の注意点

セルフメディケーション税制で控除を受けるにあたっては、対象医薬品を購入した際のレシートや領収書が必要です。レシートや領収書に控除の対象であることが記載されているかを確認しなければなりません。また、健康の維持増進等に当てはまる一定の取り組みを行った際の、健康診断の領収書や健康診断結果や予防接種の領収書なども保存しておく必要があります。

セルフメディケーション税制と医療費控除は、いずれか一方の選択となるため、セルフメディケーション税制を利用する場合は医療費控除が受けられない点に注意しましょう。

医療費控除の金額の計算方法

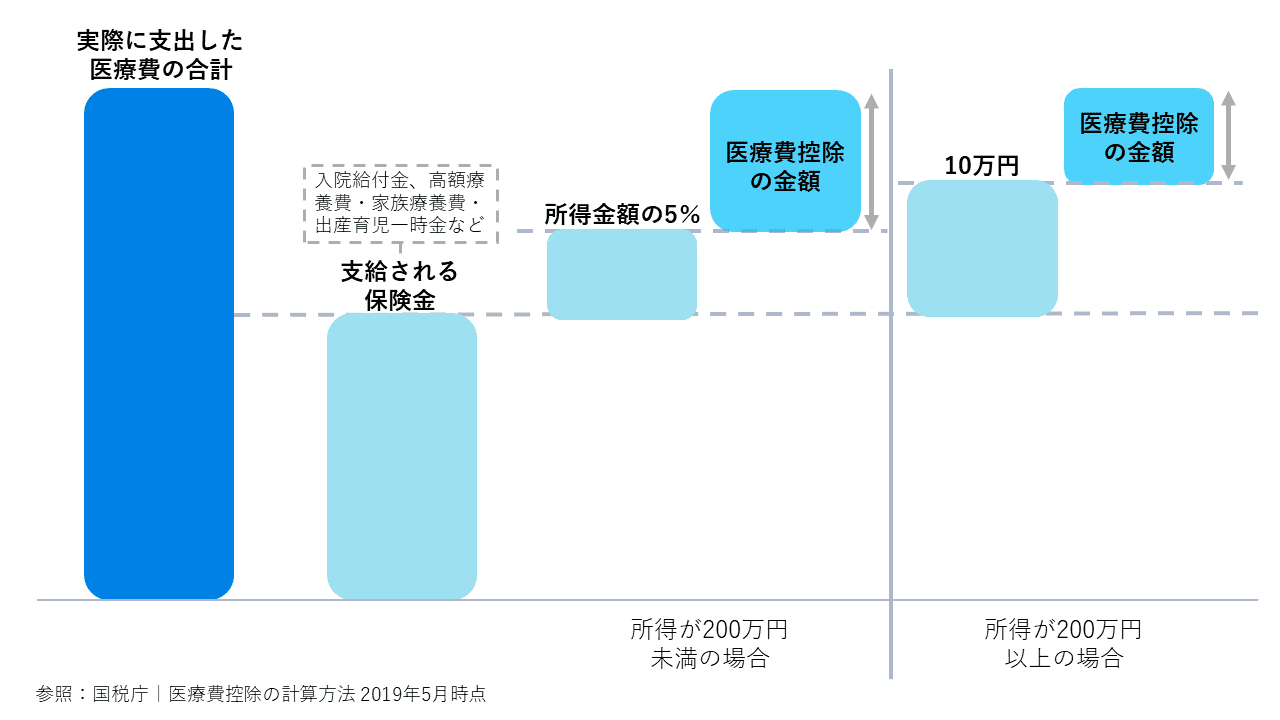

医療費控除の控除額は、以下の図のようにあらわすことができます。

具体的な計算式は以下の通りです。

所得が200万円以上の場合

※上限200万円

所得が200万円未満の場合

支給された保険金の額は、その支給の目的となった医療費を限度として差し引きます。そのため、引ききれない金額が残ったとしても、他の医療費からは差し引く必要はありません。

医療費控除でいくら戻るか

医療費控除でいくらの所得税が還付されるのかを具体的に計算してみましょう。

【本人の所得額が400万円(所得税率20%)の場合の医療費控除】

①1年内に支払った医療費の自己負担額:20万円

②生命保険料や社会保険料(高額療養費)等で補填される金額:5万円

①20万円-②5万円=15万円・・・③

③15万円-10万円=医療費控除額5万円

所得金額が200万円以上となるため10万円を③から控除します。

所得税率20%の場合、「医療費控除額5万円×20%」で計算すると、1万円が還付されることになります。

【本人の所得額が150万円(所得税率5%)の場合の医療費控除】

①1年内に支払った医療費の自己負担額:20万円

②生命保険料や社会保険料(高額療養費)等で補填される金額:10万円

①20万円-②5万円=15万円・・・③

③15万円-所得金額150万円×5%(7.5万円)=医療費控除額7.5万円

所得金額が200万円未満となるため、5%で計算した7.5万円を③から控除します。所得税率5%の場合、「医療費控除額7.5万円×5%」で計算すると、3,750円が還付されることになります。

【本人の所得額が400万円(所得税率20%)の場合のセルフメディケーション税制】

①1年内に支払った金額:5万円

②生命保険料や社会保険料(高額療養費)等で補填される金額:0万円

①5万円-②0万円=5万円・・・③

③5万円-1.2万円=医療費控除額3.8万円

所得税率20%の場合、「医療費控除額3.8万円×20%」で計算すると、7,600円が還付されることになります。

医療費控除の確定申告に必要な手続きと書類

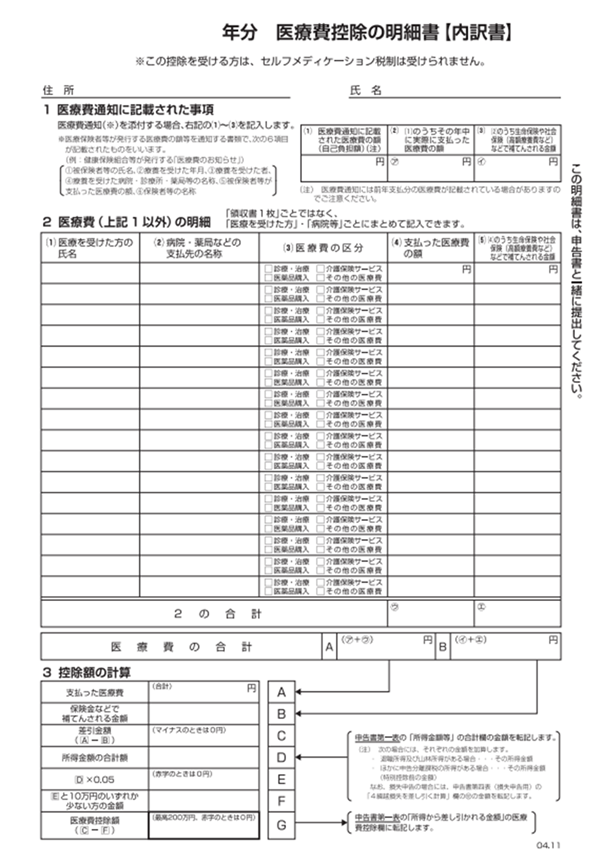

医療費控除を受けるためには、「医療費控除の明細書」を作成のうえ、確定申告書に添付しなければなりません。セルフメディケーション税制を選択する場合には「セルフメディケーション税制の明細書」を作成して添付します。医療費控除額は、「医療費控除の明細書」や「セルフメディケーション税制の明細書」にある計算手順によって簡単に計算することが可能です。

協会けんぽや健康保険組合などの医療保険者から交付を受けた医療費通知(「医療費のお知らせ」など)がある場合は、医療費通知を添付することで「医療費控除の明細書」への記載事項を簡略化することが可能です。

給与所得者の人が医療費控除を受ける場合には、源泉徴収票を確定申告書に添付する必要がありますので、源泉徴収票の準備も忘れないようにしましょう。

また、マイナポータル連携を利用している場合、医療費控除に必要な医療費通知情報をマイナポータル経由で取得することができます。所得税の確定申告書の作成の際、医療費控除に必要な項目が自動入力されるので便利です。

明細の記載方法

確定申告書は国税庁のホームページからダウンロードするか、直接税務署から入手しましょう。

会社から受け取る源泉徴収票をもとに指定の箇所に記載していきます。医療費控除の明細書には、人ごと・病院や薬局ごとの金額の合計を記載します。その後、支払った医療費の合計額、保険金などで補填される金額などを書面に沿って計算し、控除される金額を確定申告書の医療費控除の欄に転記します。

スマホからも確定申告ができますので、会社員の場合には自宅からでもできるスマホによる確定申告が便利です。

医療費控除の対象となる期間と期限

医療費控除の対象となる期間は、確定申告を行う前年の1月1日から12月31日までの1年間です。この期間内で支払った医療費を、1年間の医療費として医療費控除の計算を行います。また、過去5年以内に1年間で10万円をこえる医療費を支払っていた年がある場合、遡って還付申告することも可能です。

医療費控除の申告は確定申告で行います。そのため、確定申告の期限と同じく、原則として2月16日から3月15日までとなります。還付申告をする場合には、確定申告の期限とは関係なく、申告をする対象期間(前年の1月1日から12月31日)の翌年1月1日から5年間以内に提出する必要があります。

スマホからも確定申告の医療費控除の申請が可能

スマホで確定申告の医療費控除を申請することも可能です。マイナンバーカードと、マイナンバーカードに対応したスマートフォンを用意して、国税庁のホームページ「確定申告書等作成コーナー」にアクセスして入力を行います。

事前準備としてマイナポータルと呼ばれるアプリをダウンロードし、利用者登録をしておく必要があります。ここではマイナポータル連携をした場合の医療費控除の申請の流れを説明します。

提出方法でマイナンバーカード方式を選択すると、証明書を取得するためにマイナポータルと連携する画面に切り替わりますので、「連携する」をタップします。あとは説明画面の案内に沿って以下の手順で入力をしていきます。

- 申告する収入を選択する(給与・公的年金・雑所得等)

- マイナンバーカード方式の場合、マイナンバーカードを読み取ってログインするのに4桁のパスワードが必要(初めてe‐Taxを利用する場合には初期設定も必要)

- 取得情報の選択(本人や家族の医療費通知情報を取得する)

- 収入・所得金額の入力画面で源泉徴収票の金額を記載する

- 医療費控除を選択して種類を決定する(医療費控除・セルフメディケーション税制)

- 追加の控除額がある場合や生命保険などから補填される金額がある場合は、その控除額を入力する(マイナポータルから取得したデータは自動計算される)

- 医療費控除や寄付金控除、住宅ローン控除など必要項目の入力がすべて終わったら、画面の案内に沿って申告書を送付する

医療費控除を受ける際の注意点

医療費控除を受ける際の注意点を解説します。

書類の保存を忘れないようにしましょう

平成29年以降、医療費控除は医療費の領収書の添付が不要となりました。代わりに、医療費控除の明細書の提出と、領収書の自宅での5年間の保存が必要です。確定申告で医療費控除の計算のため使用した領収書は、捨てずに大切に保管しましょう。

加入している医療保険の保険者や健康保険組合などから医療費通知の交付を受けている場合は、この通知書を添付書類として利用することが可能です。医療費通知を添付すれば、1年分の医療費を計算する手間が省けます。ただし、医療費通知には前年に支払った分の医療費が記載されていることがあるため注意しましょう。医療費通知とは、医療保険者が発行する次の事項が記載された書類をいいます。

- 被保険者氏名

- 療養を受けた年月

- 療養を受けた者

- 療養を受けた医療機関、薬局等の名称

- 被保険者等が支払った医療費の額

- 保険者等の名称

参考:

医療費控除の明細書|国税庁

No.1120 医療費を支払ったとき(医療費控除)|国税庁

医療費控除の明細書には「1 医療費通知に記載された事項」「2 医療費(上記1以外)の明細」を分けて記載する

①「医療費通知」がある場合は、医療費控除の明細書の「1 医療費通知に記載された事項」の欄に自己負担額や1年間に実際に支払った医療費の額、生命保険や高額療養費などの社会保険で補填された金額を記載します。

②「医療費通知」が手元にない人や、記載されていない医療機関の利用がある人は、医療機関の領収書をもとに医療費を計算して「2 医療費(上記1以外)の明細」の欄に記載します。

①で「医療費通知」を添付する場合には、「1 医療費通知に記載された事項」の計算に含まれる医療費を記載する必要はありません。家族の分の医療費が「医療費通知」に記載されていない場合には、忘れずに記載しましょう。

領収書が多く計算するのが煩雑な場合には、国税庁の提供する医療費集計フォームをダウンロードして利用すれば、エクセルで自動集計ができて便利です。

参考:令和5年分 確定申告特集 医療費集計フォームのダウンロード|国税庁

従業員の健康維持の取り組みとしてセルフメディケーション税制の活用

所得控除の中でも、医療費控除は年末調整の対象外です。長期療養により入院した従業員や手術など大きな病気やケガをした従業員がいる場合には、確定申告で医療費控除を受ければ所得税の還付が受けられる可能性があります。

医療費控除は、本人だけではなく、配偶者や生計を共にする親族の医療費を支払った場合にも対象になります。自分で確定申告をしないと受けられないため、確定申告せずについそのままにしてしまうことが多いため注意が必要です。高い医療費を支払った場合や家族のために普段から医薬品を多く購入している場合には、経済的な負担を軽減するためにも確定申告をしましょう。

企業で実施する定期健康診断も「健康の保持増進及び疾病の予防に関する一定の取組」に該当します。従業員の健康維持の取り組みとして、医療費控除が受けられるセルフメディケーション税制について従業員に周知することも大切です。

よくある質問

医療費控除とはなんですか?

1年間で一定額以上の医療費を支払った場合受けられる所得控除です。対象となる医療費には、診察費のほか通院のためのバス・電車等の交通費も含まれます。自己および生計を共にする家族・親族の医療費が対象です。詳しくはこちらをご覧ください。

年末調整で医療費控除をうけることができますか?

年末調整で受けられる所得控除には、医療費控除は含まれません。そのため、年末調整を受ける会社員の場合、年末調整後、翌年の2月から3月の確定申告で医療費控除を申告する必要があります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整での社会保険料控除を解説!控除対象や計算方法を紹介

会社の担当者は、年末調整が終了した際、源泉徴収票を作成します。その源泉徴収票にある社会保険料控除の金額は、会社が従業員に給与を支払う際に控除した社会保険料だけではありません。 今回は、年末調整での社会保険料控除の種類、適用される対象者などの…

詳しくみる年末調整の再調整は可能?ケース別の修正方法を解説

年末調整は、文字どおり、年末の慌ただしい時期に行う1年間の税額の過不足を精算する手続きです。手続きには、従業員から各種控除の申告書をしてもらう必要があります。申告が不十分な場合は、漏れが生じることがあります。また、すでに提出済みであっても、…

詳しくみる休職中の従業員について年末調整はどうなる?

会社にはその年の最後の給料支払いで、従業員の年末調整を行う義務があります。休業中の従業員であっても在籍していることには変わりはなく、給料支払いの有無にかかわらず年末調整を行わなければなりません。ここでは、休職中の従業員の年末調整を行う際に注…

詳しくみる年末調整はサラリーマンの特権

サラリーマンは、所得税および復興特別所得税を毎月の給料から天引きされています。 しかし、天引きされている額は確定ではなく、あくまでも概算です。保険などの諸事情は考慮せず、1年分の給料を見越して分割して先払いしているわけです。税額が確定するの…

詳しくみる年末調整の還付金の仕組みと給与明細の見方

年末調整は従業員にとって給料が一時的に増えることがあるため、楽しみにしている方もいるでしょう。年末調整とは、毎月給与から源泉徴収された所得税とさまざまな所得控除を調整して、本来、支払うべき税金を精算する手続きです。年末調整の仕組みや控除の対…

詳しくみる所轄税務署とは?年末調整との関わりから解説!

税務署といえば、脱税を摘発する“マルサ(国税局査察部)”を思い浮かべる人も多いかもしれません。しかし、実際にマルサが関わる税務調査は、1%程度といわれています。一般的に税務署は、個人事業主の年1回の確定申告、会社の経理担当者の法人税や消費税…

詳しくみる