- 更新日 : 2024年11月1日

源泉徴収票にマイナンバーの記載は必要?提出してもらうまでの流れや、拒否された時の対応を解説

マイナンバーは、行政手続きにおいて個人を識別するための番号です。確定申告や年金等の手続きで必要とされますが、源泉徴収票にも記載を要する場合があります。

当記事では源泉徴収票の概要や、マイナンバー記載の必要性などについて解説します。提出を拒否された場合の対処法などもご紹介しますので、ぜひ参考にしてください。

目次

源泉徴収票とは

源泉徴収票には、給与支払額をはじめとした様々な情報が記載されています。また、企業が作成する源泉徴収票は従業員に交付する1枚のみではありません。本項では、源泉徴収票の概要や、記載事項などについて解説します。

概要・目的

「源泉徴収票」とは、1年間における収入や納付した税額、控除された額などが記載された書類のことです。12月に行う年末調整の後に作成され、税務署へ提出するだけでなく、従業員にも交付されます。通常は年末調整後に作成されますが、年度途中の退職の場合などは、年度の途中であっても発行されます。

源泉徴収票とは別に、同様の内容を記載した「給与支払報告書」を企業は作成しなければなりません。内容については同様ですが、源泉徴収された所得税を知らせるために作成される源泉徴収票に対して、給与支払報告書は市区町村が住民税額を計算するために作成されます。また、両者は提出先も異なり、源泉徴収票は所轄税務署、給与支払報告書は従業員の居住地である市区町村に対して提出することが必要です。

記載事項

源泉徴収票には、支払金額や各種控除額など、様々な情報が記載されています。源泉徴収票の主な記載事項は、次のとおりです。

- 種別

従業員の場合であれば「給与・賞与」、役員の場合であれば「役員報酬」や「報酬」など、支払われた報酬の種別が記載されています。 - 支払金額

1月1日から12月31日までの間に支払われた給与や賞与、手当等の金額が記載されています。 - 給与所得控除後の金額

2の支払金額から給与所得控除額を控除した金額が記載されています。なお、年末調整を行わなかった場合には空欄となります。 - 所得控除の額の合計額

納税者である従業員に適用された社会保険料控除等の所得控除の合計額が記載されています。3と同様に年末調整が行われなかった場合には空欄です。 - 源泉徴収税額

年末調整によって算出された最終的な源泉所得税の額(年調年税額)が記載されています。この額は、復興特別所得税を含んだ額です。 - 控除対象配偶者の有無等/配偶者(特別)控除の額

控除対象配偶者を有し、配偶者控除の対象となる場合には、該当する欄に〇が付けられ、控除額が記載されています。 - 控除対象扶養親族の数

控除の対象となる配偶者を除いた親族の人数が記載されています。 - 社会保険料等の金額

従業員に支払われた給与や賞与から控除された社会保険料の合計額が記載されています。この額には、小規模企業共済等掛金の金額も含まれます。 - 生命保険料の控除額・地震保険料の控除額

控除適用時におけるそれぞれの控除額が記載されています。 - 住宅借入金等特別控除の額

年末調整に当たって、住宅借入金等特別控除申告書を提出した従業員を対象として、その金額が記載されています。 - 摘要

扶養親族を書き切れなかった場合、前職の給与等を含めて年末調整を行った場合に、その事項が記載されています。

企業が用意する源泉徴収票は4部

企業は、源泉徴収票を2通作成し、そのうち1通を所轄税務署へ提出し、もう1通を従業員へ交付します。また、従業員が源泉徴収票を紛失し、再発行を依頼された場合、企業は源泉徴収票を再発行しなければなりません。

また、源泉徴収票とは別に給与支払報告書を2通作成し、市区町村に提出することが必要です。そのため、企業は源泉徴収票と給与支払報告書を2通ずつ、計4通作成しなければなりません。ただし、給与支払報告書の提出が1枚でよい自治体も存在するため、事前に確認しておきましょう。

源泉徴収票にはマイナンバーの記載が必要?

行政手続きで使用される書類には、マイナンバーの記載が必要な場合も少なくありません。源泉徴収票の場合には、マイナンバーの記載が必要な場合と不要な場合があるため、注意してください。

税務署や市区町村への提出分は、マイナンバーの記載が必要

2016年1月1日より、行政手続きの効率化や、国民の利便性向上などを目的とするマイナンバー制度の導入が始まりました。それに伴い、現在では源泉徴収票をはじめとする法定調書等を提出する場合、その提出義務を負う者や、報酬を支払う相手のマイナンバーまたは、法人番号の書類への記載が必要となっています。そのため、税務署へ提出する源泉徴収票や、市区町村に提出する給与支払報告書には、入社時等に取得した従業員のマイナンバーの記載が必要です。

従業員本人への交付分は、マイナンバーを記載しない

当初は、従業員へ交付する源泉徴収票に対しても、マイナンバーの記載を求めることになっていました。しかし、2015年10月2日に行われた所得税法施行規則等の改正によって、現在では従業員へ交付する源泉徴収票に対して、マイナンバーの記載を要しないこととされています。従業員に交付する源泉徴収票にマイナンバーを記載してしまうと、郵便事故等を原因とするマイナンバーの流出につながる恐れもあるため、記載しないように注意しましょう。

源泉徴収票に記載するマイナンバーを提出してもらうまでの流れ

税務署や市区町村に提出する源泉徴収票等にはマイナンバーの記載を要します。そのため、あらかじめ従業員から各自のマイナンバーを提出してもらうことが必要です。

入社時にマイナンバーの提出を求める

社会保障や税関連の手続き書類へのマイナンバーの記載は、法令によって定められた事業主の義務です。そのため、事業主は、マイナンバー法に基づいて、従業員に対してマイナンバーの提出を求めることが可能となっています。マイナンバーの提出(番号確認)は、マイナンバーカードや、通知カード、マイナンバーが記載された住民票の写しなどで行われます。

マイナンバーの提出は、社会保障や税などに関する手続きに要する書類作成の必要性が生じた時点で求めることが原則です。しかし、雇用契約が成立した時点で、手続き事務の発生が予想される場合には、その時点で提供を求めることも可能です。そのため、多くの企業では、従業員の入社時にマイナンバーの提出を求めています。ただし、雇用契約成立前(採用面接時等)にマイナンバーの提出を求めることはできません。

マイナンバーの収集は、入社時に限らず可能ですが、社会保障や税関連の手続き、災害対策以外の目的では提出を求めることはできません。目的外の収集とならないように注意しましょう。

本人確認が必要

マイナンバーカード等の提示によって、番号を提出してもらうだけではなく、本人確認も必要です。本人確認は、原則として以下の書類の提示により行います。

- マイナンバーカード

- 運転免許証やパスポートなどの顔写真付き身分証明書

- 行政機関等から送付された住所や氏名などがプレ印字されている書類(取引の契約や、雇用契約の成立時などに本人確認を行っている場合に限定)

なお、3のプレ印字されている書類とは、税務署から送付された所得税申告書や、個人消費税申告書などが該当します。

上記の書類を従業員が用意できない場合には、以下の身元確認書類のうち2つ以上の提示によって、確認することも可能です。

- 健康保険証

- 写真付きでない学生証・社員証、資格証明書

- 国税や地方税、社会保険料、公共料金などの領収書

- 印鑑登録証明書

- 源泉徴収票や支払通知書

雇用契約を締結している場合など、対面で確認することで、本人に間違いないことが明らかな場合であれば、身元確認書類の提示は不要となります。また、対面だけでなく、マイナンバーカード等の画像データの電子的送信や、電子署名などによるオンラインでの本人確認も可能です。郵送による本人確認も可能なため、自社にとって利便性の高いほうを選択してください。なお、本人確認だけでなく、マイナンバーの番号確認も対面や郵送、オンラインのいずれでも可能となっています。

参考:番号法令、国税庁告示における主な本人確認書類等|国税庁

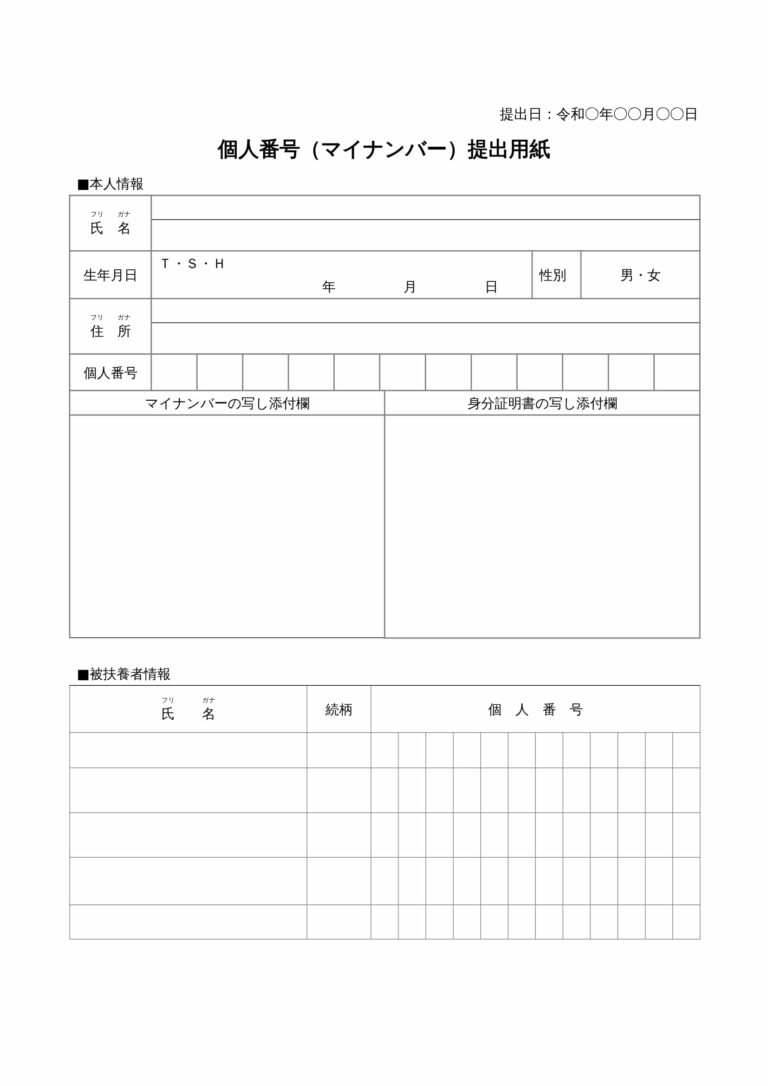

マイナンバー提出用紙のテンプレート(無料)

以下より無料のテンプレートをダウンロードしていただけますので、ご活用ください。

マイナンバーの提供を拒否された場合の対応

すでに述べた通り、マイナンバーを収集することは、事業主である企業の義務です。しかし、提出を求められた従業員が、拒否した場合に強制的に提出させることは不可能です。企業が就業規則に「求めがあった場合には、従業員はマイナンバーを提出しなければならない」といった規定を置いている場合であっても同様です。

マイナンバーの流出による不正利用や、目的外利用への警戒からマイナンバーの提出を拒む従業員も存在します。そのような場合であっても、安易にマイナンバーの記載のない書類を提出してはなりません。まずは、従業員に対して、マイナンバーの記載は法に基づくものであり、目的外に利用されることはない旨を伝え、再度提出を求めます。また、マイナンバーを含めた個人情報の漏えいや紛失を防止するための適切な措置が講じられていることも説明しましょう。

説得を行ってもなお、従業員がマイナンバーの提出を拒否する場合もあり得ます。このような場合には、提出を求めた経過を記録や保存し、単純な義務違反ではないことを明確にしておきましょう。どうしてもマイナンバーを収集できなかった場合には、記載なく税務署での手続きを進めることも可能です。しかし、その場合であっても、マイナンバーの必要性などを説明し、引き続き提出を求めてください。

マイナポータルで源泉徴収票を発行できる?

「マイナポータル」は、ワンストップでの行政手続きや、行政機関の通知を確認できる政府運営のオンラインサービスです。マイナポータルでは、行政手続きの検索や、オンライン申請などが可能ですが、源泉徴収票の発行はできません。しかし、源泉徴収票の情報を活用することは可能です。

2024年2月から、勤務先から税務署へ提出された源泉徴収票の情報を、マイナポータル経由で取得し、確定申告書の該当項目に自動で入力することが可能となっています。これは、国税庁HP「確定申告書等作成コーナー」で、マイナンバーカードを利用したe-Taxでの申告時に、利用できるようになった機能です。医療費控除や寄附金控除など、年末調整では控除できない所得控除の適用を受けるためには、従業員自身が確定申告を行う必要があります。その際に、この機能が役に立つでしょう。

参考:給与所得の源泉徴収票は発行できますか。|マイナポータル

源泉徴収票にはマイナンバーの記載を忘れずに

源泉徴収票は、所得税に関する情報を通知するための重要な書類です。支払い額や控除額などを正確に記載することはもちろん、税務署へ提出する源泉徴収票にはマイナンバーも忘れずに記載しなければなりません。

不正利用等への不安からマイナンバーの提出を拒否する従業員も存在します。そのような場合には、マイナンバーを記載することの必要性を説明し、納得のうえでの提出を求めてください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

株で得た利益は年末調整が必要?iDecoやNISAについても解説

株取引で得た売却益には「所得税」と「住民税」が課税されます。通常、給与所得以外の所得を得た場合は確定申告が必要ですが、株の管理口座を「源泉徴収あり」の「特定口座」にすることで省略することが可能です。この記事では株式投資における年末調整、確定…

詳しくみる令和7年分 給与所得者の扶養控除等(異動)申告書の書き⽅をわかりやすく解説!

企業は、毎年12月頃(新規採用者の場合は最初の給与を支払うとき)までには、翌年分の「給与所得者の扶養控除等(異動)申告書」を従業員からもらいます。 この申告書をもらっておかないと、毎月の給与から源泉徴収する際の諸控除ができないばかりか、年末…

詳しくみる年末調整の修正方法 やり直しが必要なパターン3選

年末調整はやり直しができないと思っていませんか? 年末調整を行った後であっても、所得税額が変更されるような事情が生じた場合は、再度年末調整を行うことができます。 例えば、年末調整後に子どもが産まれたり、妻の給与が扶養控除の範囲を超えてしまっ…

詳しくみる年末調整でのシャチハタの利用について

簡単に入手でき、朱肉もいらず手軽に使えるシャチハタですが、年末調整でシャチハタを使用することはできるのでしょうか? ここでは、シャチハタの性質、公文書や年末調整におけるシャチハタの利用について説明します。 シャチハタの性質と使う場面 シャチ…

詳しくみる年末調整の還付金が想定よりも少ないときは?理由を解説!

年末調整では、1年間の源泉徴収所得税と本来の税額を清算する手続ですが、一連の控除によって所得税額が減額されて過払い分が生じれば、還付金として返ってきます。ところが、例年に比べて還付金が少ないケースがあります。今回は、年末調整の還付金が想定よ…

詳しくみる年末調整における市区町村長とは?どこの場所を記入する?

年末調整とは所得税の過不足を清算する税務処理で、給与所得を得ているサラリーマンは原則年に1回行う必要があります。申告書類の提出先は、会社が納税している税務署です。そのため、申告書類は所管の税務署長宛に作成しますが、市区町村長欄も設けられてい…

詳しくみる