- 更新日 : 2024年11月19日

年末調整における収入金額の意味は?所得金額との違いを解説!

年末調整の時期になると、会社から申告書類が配布され記入して提出します。

申告書には収入金額の記入欄がありますが、「収入金額」「総支給額」のどちらを記入するかで悩んだことはありませんか?

これから、年末調整における収入金額の意味や所得税計算時に控除できる給与所得控除などの控除、基礎控除申告書の書き方について解説します。

目次

年末調整の時に求められる収入金額とは

年末調整における収入金額とは、給与や賞与等を受け取っているサラリーマンの場合は、社会保険料や源泉徴収税額、特別徴収税額(住民税額)などが控除される前の金額のことです。

収入金額と同じような使い方で「総支給額」「所得金額」という言葉がありますが、それぞれどのような金額のことでしょうか。

「収入金額」はその年に得た総額を指し、「所得金額」はその収入金額から必要経費や控除を差し引いた額です。所得金額は、最終的に所得税や住民税を計算する際に使われます。

収入金額と総支給額は同じ意味

総支給額は、収入金額と同じ意味で、サラリーマンの場合は、社会保険料や源泉徴収税額、特別徴収税額(住民税額)などが控除される前の総支給額を指します。

収入金額は、個人が得た金額の総額を指します。具体的には、次のような形で表されます。

- 自営業や不動産賃貸業などの収入金額は、そのまま「売上金額」となります。

- 会社員や給与所得者の場合、給与や賞与の総額が収入金額にあたります。これは、手取り額ではなく、社会保険料や源泉徴収税額が差し引かれる前の金額です。

- 年金受給者の場合も、振り込まれる金額ではなく、税金や保険料が引かれる前の額が収入金額となります。

ただし、会社によって任意で天引きされる親睦会費や旅行積立金などは、この収入金額には含まれません。

収入金額と所得金額の違い

所得金額は、サラリーマンの場合は実際の必要経費ではなく、給与などの収入金額に応じて必要経費相当額として定められた「給与所得控除額」を収入金額から差し引いた金額になります。

所得金額と収入金額の違いは「必要経費を差し引いているか差し引いていないか」という点になります。

所得金額は以下の式で表すとわかりやすいです。

収入金額から一定の経費や控除を差し引いた後の金額が「所得金額」となります。これは、実際に課税の対象となる金額です。

- 自営業や不動産賃貸業などでは、収入金額から必要経費を差し引いたものが所得金額となります。

- 給与所得者の場合は、収入金額から給与所得控除が差し引かれ、その差額が所得金額となります。

- 年金受給者の場合も、年金収入から公的年金等控除を差し引いた金額が所得金額です。

年末調整における所得金額の算出方法

次に、年末調整で必要となる所得税額の算出方法について見ていきます。

具体的には、給与所得控除額と、要件を満たした場合に所得金額調整控除額、特定支出控除額を控除することができます。

①収入金額(総支給額)から給与所得控除を差し引く

年末調整における所得金額を求めるには、まずその年の総収入額から給与所得控除額を差し引きます。

この給与所得控除額は、給与等の収入金額の範囲で控除額を求めるための計算式が定められており、次のようになります。

◆令和2年分以降

(給与所得の源泉徴収票の支払金額) | |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

◆計算例

所得金額を求める際は、例えば、収入金額が520万円の人の場合、520万円 × 20% + 44万円 = 148万円となり、給与所得控除額は148万円になりますので、所得金額は、次の通りとなります。

➁収入金額(総支給額)から所得金額調整控除額を差し引く

所得金額調整控除には次の2種類の控除があり、いずれも総所得金額の計算の際に給与所得の金額から控除できます。

- 子ども・特別障害者等を有する者等の所得金額調整控除

- 給与所得と年金所得の双方を有する者に対する所得金額調整控除

上記のうち年末調整で控除を受けることができるのは、1. のみになります。

1. 子ども・特別障害者等を有する者等の所得金額調整控除

その年の給与等の収入金額が850万円を超える給与所得者で、下記のイからハのいずれかに該当する給与所得者の総所得金額を計算する場合に、所得金額調整控除額の計算式で求めた金額を給与所得額から控除するものです。

◆適用対象者

イ 本人が特別障害者に該当する人

ロ 年齢が23歳未満の扶養親族を有する人

ハ 特別障害者である同一生計配偶者または扶養親族を有する人

◆所得金額調整控除額

(給与等の収入金額※ – 850万円) × 10%(1円未満の端数は切り上げ)

※給与等の収入金額が1,000万円超の場合は1,000万円

◆計算例

給与等の収入金額が900万円の場合

所得金額調整控除額 (900万円 – 850万円) × 10% = 5万円

給与所得の金額 900万円 – 195万円 – 5万円 = 700万円

③所得の種類によっては特定支出控除額を差し引く

給与所得者が次の1から7の特定支出をした場合に、その年の特定支出額の合計額が、下記の表の区分に応じた基準となる金額を超えるとき、確定申告することによって超えた部分の金額を給与所得控除後の給与所得額から差し引くことができます。

これを給与所得者の特定支出控除といいます。

| 1.通勤費 | 会社への通勤に必要な交通機関の利用等のための支出 |

| 2.職務上の旅費 | 勤務場所を離れて職務を遂行するための直接必要な移動のための支出 |

| 3.転居費 | 転勤に伴う転居のための支出 |

| 4.研修費 | 職務の遂行に直接必要な知識の習得を目的とした支出 |

| 5.資格取得費 | 職務の遂行に直接必要な資格を取得するための支出 |

| 6.帰宅旅費 | 単身赴任などの場合で、勤務地または居所と自宅の間の移動のための支出 |

| 7.勤務必要経費 (図書費・衣服費・交際費等) ※上限65万円 | ・職務に関連する書籍、定期刊行物等を購入するための支出 ・勤務場所において着用が必要とされる衣服の購入のための支出 ・得意先、仕入れ先などへの接待等のための支出 |

◆計算例

年収が500万円の場合を例にして計算してみましょう。

年収が500万円の場合の給与所得控除額は、500万円 × 20% + 44万円 = 144万円となり、特定支出控除額の適用判定の基準となる金額は144万円 × 1/2 = 72万円になります。

よって、最大72万円を給与所得控除額144万円に参入することが可能です。

この場合、特定支出額が100万円であれば、100万円 – 72万円 = 28万円を特定支出控除にすることができます。

所得金額に関する基礎控除申告書の書き方

ここからは、年末調整で申告が必要な基礎控除申告書について見ていきます。

所得控除は、納税者である従業員ごとの個人的な事情に応じて税の負担を調整するもので、

基礎控除は、配偶者控除や扶養控除、生命保険料控除など15種類ある所得控除のうちの1つです。

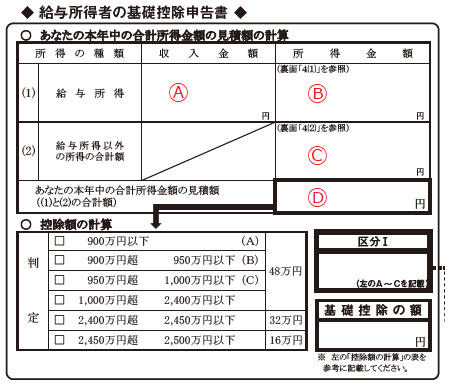

基礎控除申告書は、「基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」という申告書の左側の部分に記入欄があります。

この申告書は3つの申告を同時に行うようになっています。

配偶者控除や所得金額調整控除を受けない場合でも、基礎控除部分を記入して提出しないと基礎控除を受けることができませんので注意してください。

基礎控除の額を求めるには、上記のⒶからⒹを記入します。

Ⓐ「給与所得の収入金額」欄

給与明細を見ながら、対象の年の1月から12月までの収入の合計額を記入します。

ただし、申告書の記入時には12月分の給与・賞与の支払いが終わっていないことが多いので、その分は概算の金額で合計額を算出してください。

Ⓑ「給与所得の所得金額」欄

Ⓐで記入した給与所得の収入金額から、申告書裏面にある下記「給与所得の金額の計算方法」を参考に給与所得の金額を記入します。

◆給与所得の金額の計算方法

給与所得の金額は、給与の収入金額から給与所得控除額を控除した残額とされており、次の表により求めた金額となります。

| 給与の収入金額(ⓐ) | 給与所得の金額 |

|---|---|

| 1円以上 550,999円以下 | 0円=所得金額 |

| 551,000円以上 1,618,999円以下 | (ⓐ)-550,000円=所得金額 |

| 1,619,000円以上 1,619,999円以下 | 1,069,000円=所得金額 |

| 1,620,000円以上 1,621,999円以下 | 1,070,000円=所得金額 |

| 1,622,000円以上 1,623,999円以下 | 1,072,000円=所得金額 |

| 1,624,000円以上 1,627,999円以下 | 1,074,000円=所得金額 |

| 1,628,000円以上 1,799,999円以下 | ①:(ⓐ)÷4(千円未満切捨て)=(ⓑ) ⇒ ②:(ⓑ)×2.4+100,000円=所得金額 |

| 1,800,000円以上 3,599,999円以下 | ①:(ⓐ)÷4(千円未満切捨て)=(ⓑ) ⇒ ②:(ⓑ)×2.8- 80,000円=所得金額 |

| 3,600,000円以上 6,599,999円以下 | ①:(ⓐ)÷4(千円未満切捨て)=(ⓑ) ⇒ ②:(ⓑ)×3.2-440,000円=所得金額 |

| 6,600,000円以上 8,499,999円以下 | (ⓐ)×90%-1,100,000円=所得金額 |

| 8,500,000円以上 | (ⓐ)-1,950,000円=所得金額 |

引用:令和5年分 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書|国税庁

Ⓒ「給与所得以外の所得の合計額」欄

給与以外に個人事業による収入がある場合や、不動産や株の配当など、下記に該当するような給与所得以外の所得があった際に記入します。

この欄は収入額ではなく所得の額で記入しますので注意してください。

Ⓓ「あなたの本年中の合計所得金額の見積額」欄

「Ⓑ給与所得の所得金額」と「Ⓒ給与所得以外の所得の合計額」を合計して記入します。

年末調整に関する書類の記入方法については、下記の記事を参考にしてください。

収入金額を正しく理解して、基礎控除申告書を記入しよう

今回は、年末調整における収入金額の意味、総支給額との言葉の意味の違い、収入金額と所得金額の違いについて確認しました。

また、年末調整における所得金額の算出方法や、その所得金額に関する基礎控除申告書の書き方についても説明しました。

年末調整は1年に1回の手続きで毎年進め方を忘れてしまいがちですが、正しく申告しないと正しい税金計算がされず、後からトラブルが発生しないとも限りません。

今回の記事を参考に年末調整について再確認しておきましょう。

よくある質問

年末調整における収入金額とはなんですか?

年末調整における収入金額とは、給与や賞与などを受けているサラリーマンの場合には、社会保険料や源泉徴収税額、特別徴収税額(住民税額)などが控除される前の金額のことで、総支給額と同じ意味です。詳しくはこちらをご覧ください。

収入金額と所得金額の違いはなんですか?

所得金額と収入金額の違いは、所得金額が「収入金額(総支給額)から必要経費を差し引いた結果の金額である」ことに対して、収入金額は「収入金額から必要経費を差し引いていない状態の金額」になります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整時期に無職の場合

年末に会社に勤めている場合には、その年の最後の給料のときに年末調整が行われます。一方で、年末調整時期に無職の場合には、年末調整が行われないため、その年に収入を得ていたとしても、税金の還付を受けることができません。 税金の還付を希望するときに…

詳しくみる支払調書の発行が必要な事例と書き方とは?受け取る側の注意点とは

源泉徴収票は知っていても、支払調書という書類はあまり馴染みがないという方は多いのではないでしょうか。支払調書は法人又は個人事業主が、一定の場合には税務署への提出が必要となる法定書類の一つです。 今回はそんな支払調書について、書き方や発行が必…

詳しくみる年末調整で雑所得は処理できるか?

給与以外に雑所得がある場合、年末調整で処理することはできるのでしょうか。 年末調整とは、基本的には会社で支払われる給与をもとに、生命保険料など必要経費を控除する計算を、会社が代わりに行ってくれるものです。そのため、会社の給与以外の雑所得は年…

詳しくみる源泉控除対象配偶者とは?わかりやすく解説(事例付き)

源泉控除対象配偶者には、給与所得者本人の合計所得金額が900万円以下で、所得金額が95万円以下の生計を一にする配偶者が該当します。多くの場合、配偶者控除や配偶者特別控除の適用対象になり、納税者本人の所得税を少なくできます。 これらの控除を受…

詳しくみる学資保険は年末調整で控除されるか?条件や手続き方法を解説!

子どもの将来を思って入る学資保険ですが、それも積もれば高額になります。年末調整の際に所得税や住民税の控除対象となるのであれば嬉しいですよね。当記事では、そんな学資保険が年末調整の控除対象となる条件や、手続きに必要な書類の書き方について解説し…

詳しくみる海外赴任者など非居住者の年末調整や源泉徴収について

海外赴任者の年末調整は、非居住者・居住者のどちらに該当するかで対応が異なります。海外勤務で非居住者となるケースでも、年の途中の出国時には出国時年末調整が必要です。また、非居住者であったとしても場合によって課税所得が発生すれば源泉徴収が必要に…

詳しくみる