- 更新日 : 2026年1月22日

【2026年】年末調整後の源泉徴収票の見方とは?いつ必要になる?

年末調整後に発行する源泉徴収票には、年収や1年間に納めた所得税額が記載されています。また、これらの数字をもとに、従業員のおおよその手取りを計算することもできます。

ここでは、源泉徴収票の各項目について説明するとともに、アルバイトやパート、中途退職者など、年末調整の対象外となる従業員の源泉徴収票についても解説します。

目次

年末調整後の源泉徴収票の見方とは?

源泉徴収票は、支払者である会社が従業員に対し、1月1日~12月31日までに支払った給与や賞与の総額、納付した所得税額などが記載された書類です。

令和7年度の税制改正により、基礎控除や給与所得控除の見直し、特定親族特別控除の創設があったため、源泉徴収票のフォーマットに変更があります。下記、国税庁が公表している源泉徴収票のフォーマットをもとに、それぞれの項目の見方を説明します。

.png)

引用:F1-1 給与所得の源泉徴収票(同合計表)|国税庁、「【手書用】令和 年分 給与所得の源泉徴収票(令和7年12月以後用)」

重要な4つの項目の意味

源泉徴収票の用紙の上段の数字は、税金計算の基礎となる指標です。

| 項目名 | 意味・備考 |

|---|---|

| ② 支払金額 額面年収(収入金額) | 会社から支払われた給与・賞与の総額(通勤手当等の非課税分を除く) ふるさと納税のシミュレーションサイト等で「年収」を入力する際は、この数字をそのまま入力 |

| ③ 給与所得控除後の金額 (所得金額) | 支払金額ー給与所得控除 年末調整や税計算上の所得金額にあたる |

| ④ 所得控除の額の合計額 | 配偶者控除、扶養控除、保険料控除など、個人の事情を考慮して差し引かれる額 |

| ⑤ 源泉徴収税額 | 1年間に納めることが確定した所得税 |

① 種別

種別は会社が支払った金額の種類を記載する欄であり、一般的には「給与・賞与」になります。役員の場合は、「報酬」や「役員報酬」などと記載され、給与の形態によっては以下のように記載することがあります。

例:俸給、給料、歳費、賞与、財形給付金、財形基金給付金

② 支払金額

会社が支払った給与・賞与の総額です。役職手当や残業代といった会社が支給した金額のすべてを合算した金額が記載されています。支払金額に表示された数字は、所得税等を差し引く前の金額であり、いわゆる「年収」に該当します。

通勤手当や宿直手当などは、一定の限度額までは非課税の所得となります。非課税の範囲内の手当は支払金額に含まれません。

③ 給与所得控除が適用された後の金額

会社が従業員に支払う給与からは、所得税を控除します。しかし、支払金額(年収)のすべてに対して税金が課税されるわけではありません。

会社員の場合、自営業のように「経費計上」ができません。しかし、自己負担でスーツを用意したり、仕事に必要な筆記具を負担したりと、経費ともいえる支出が発生します。

こうした事情を考慮して、所得額に応じた一律の控除額を定めているのが「給与所得控除」です。フリーランスや自営業、事業者の経費の代わりに、給与所得控除を設けることで、会社勤めの給与所得者でも、一定の金額を給与収入から差し引くことができ、事業所得者との公平性が保たれます。

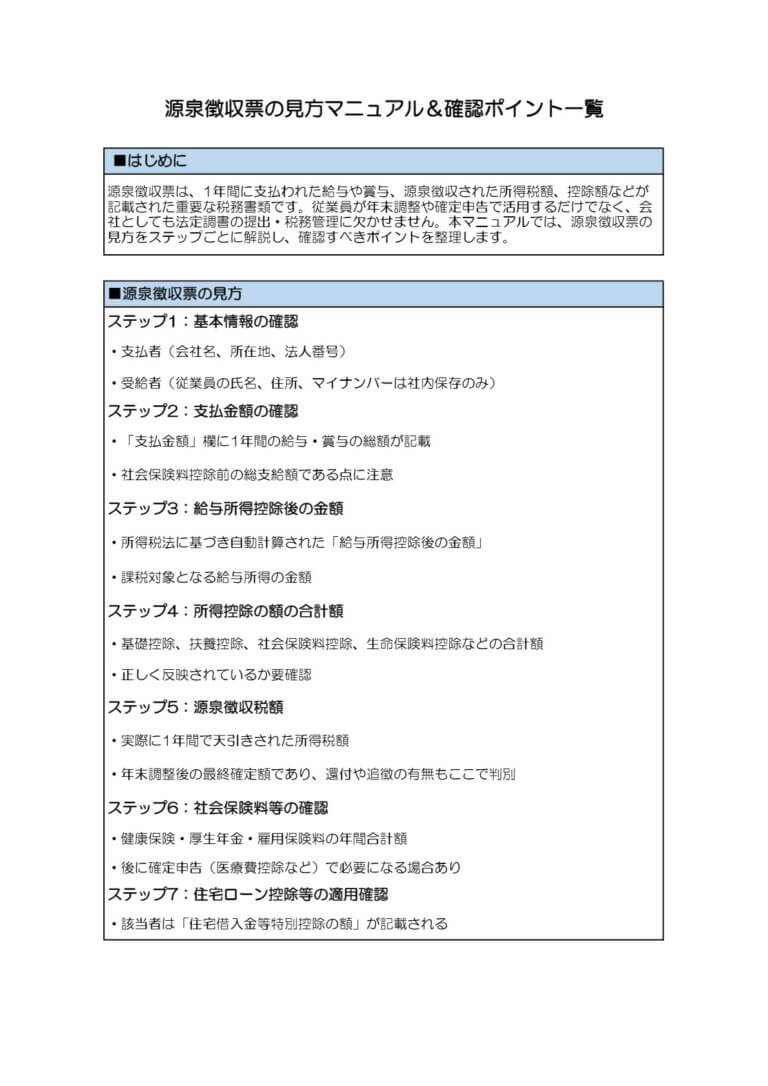

【令和7年分以降の給与所得控除額】

引用:A2-4 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告|国税庁、「≪記載例≫令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」

「給与所得控除後の金額」の欄では、「支払総額-給与所得控除」で算出された金額が記載されています。

この金額から各種所得控除を差し引いたあとの金額が、所得税の課税対象となります。

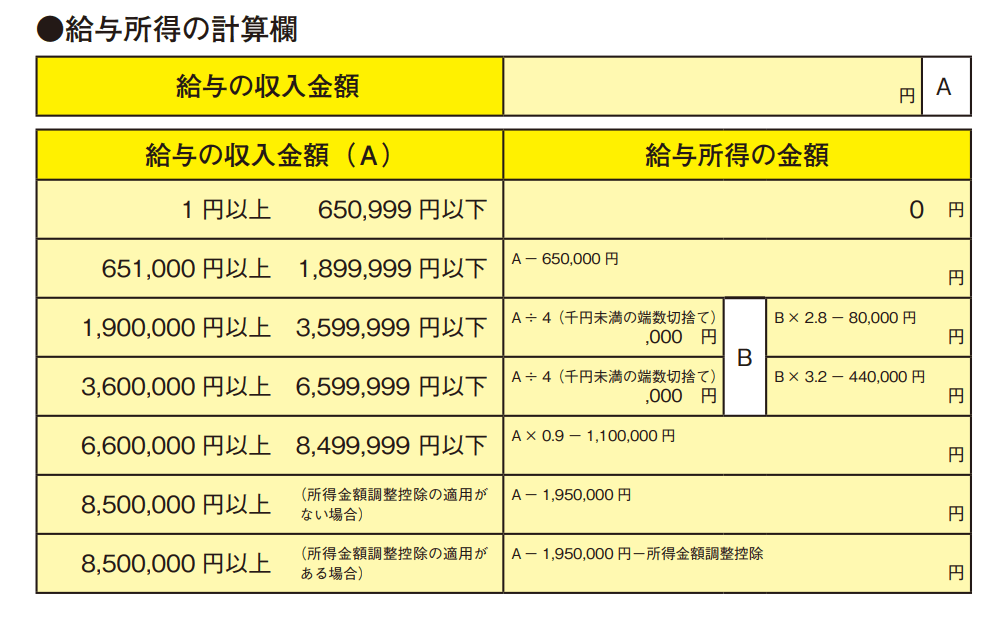

「令和7年分年末調整のしかた」には給与所得控除後の金額が正確かつ簡単に計算できる早見表が掲載されています。上記の表で計算した金額と誤差が生じることがあるため、実務的には、以下で紹介する「令和7年分の年末調整等のための給与所得控除後の給与等の金額の表」で計算した金額を記載しましょう。

「令和7年分の年末調整等のための給与所得控除後の給与等の金額の表」(一部を抜粋)

引用:令和7年分 年末調整のしかた|国税庁、「令和7年分の年末調整等のための給与所得控除後の給与等の金額の表」

④ 所得控除の額の合計額

「所得控除の額の合計額」には、年末調整で適用される雑損控除、医療費控除、寄附金控除を除いた各種所得控除の金額を合計した額が記載されています。この金額と、前述の「給与所得控除額」を支払総額から差し引いたものが、所得税の課税対象額となります。

⑤ 源泉徴収の金額

「源泉徴収税額」の欄に記載されている金額が1年間に納付した所得税の合計金額です。

もし、年間の手取りを計算したい場合は、「支払金額」から「源泉徴収額」と「社会保険料等の金額」を差し引けば、おおよその手取りを計算できます。実際の手取りは、上述の計算で求めた数字から、さらに住民税が差し引かれている点に注意が必要です。

⑥(源泉)控除対象配偶者の有無等/配偶者(特別)控除の額

「(源泉)控除対象配偶者の有無等」の「有」の欄には、勤務先が主たる給与等の場合で年末調整を行った際、従業員本人に控除対象配偶者がいるときに〇をします。

年末調整を行っていない場合でも、源泉控除対象配偶者がいるときには〇をする必要があります。

「従有」の欄には、勤務先が従たる給与等の場合で源泉控除対象配偶者がいる際に〇をします。

「老人」の欄には、控除対象配偶者が老人控除対象配偶者であるときに〇をします。年末調整を行っていない場合でも、源泉控除対象配偶者が老人控除対象配偶者であるときには〇をする必要があります。

「配偶者(特別)控除の額」の欄には、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」の配偶者控除等申告書で計算した配偶者控除の額や配偶者特別控除の額が記載されます。

- 控除対象配偶者

同一生計配偶者のうち、合計所得金額が1,000万円以下である従業員本人の配偶者 - 源泉控除対象配偶者

従業員本人(合計所得金額が900万円以下の場合に限る)と生計を一にする合計所得金額が95万円以下の配偶者(配偶者の所得が給与所得だけのときは給与収入が160万円以下) - 同一生計配偶者

従業員と生計を一にする合計所得金額が58万円以下の配偶者(配偶者の所得が給与所得だけのときは給与収入が123万円以下) - 老人控除対象配偶者

控除対象配偶者のうち、12月31日現在で70歳以上の配偶者

配偶者控除の額や配偶者特別控除の額は以下の表に基づき計算します。

【配偶者控除の金額】

| 控除を受ける納税者本人の 合計所得金額 | 控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

【令和2年分以降の配偶者特別控除の金額】

| 控除を受ける所得者本人の合計所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | ||

| 配 偶 者 の 合 計 所 得 金 額 | 58万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 | |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 | |

⑦ 控除対象扶養親族の数(配偶者を除く)/障害者の数(本人を除く)

「控除対象扶養親族の数(配偶者を除く)」の「特定」の欄は、特定扶養親族がいる場合の記載欄です。左側の欄には、勤務先が主たる給与等の場合に給与から控除した特定扶養親族の人数が、右の欄には、勤務先が従たる給与等の場合に控除した特定扶養親族の人数が記載されます。

「老人」の欄

「老人」欄は、老人扶養親族がいる場合の記載欄です。左の欄の点線の右側には、勤務先が主たる給与等の場合に給与から控除した老人扶養親族の人数が記載され、点線の左側には、そのうち従業員または従業員の配偶者の直系尊属で同居している者の人数が記載されます。右の欄には、勤務先が従たる給与等の場合に控除した老人扶養親族の人数が記載されます。

「その他」の欄

「その他」の欄は、特定扶養親族または老人扶養親族以外の控除対象扶養親族がいる場合の記載欄です。左の欄には、勤務先が主たる給与等の場合に控除した特定扶養親族または老人扶養親族以外の控除対象扶養親族の人数が記載されます。右の欄には、勤務先が従たる給与等の場合に控除した特定扶養親族または老人扶養親族以外の控除対象扶養親族の人数を記載します。

「特親」の欄

「特親」の欄は、特定親族がいる場合の記載欄です。左側の欄には、勤務先が主たる給与等の場合に年末調整で控除した特定親族特別控除の対象となる特定親族の人数が記載されます。右の欄には、勤務先が従たる給与等の場合に控除した特定親族の人数が記載されます。

特定親族とは

特定親族とは、19歳以上23歳未満の親族等で従業員と生計を一にする合計所得金額が58万円超123万円以下の親族が該当します。

居住者である従業員に特定親族がいる場合には、従業員の総所得金額から、特定親族の合計所得金額に応じて、1人あたり以下の金額を特定親族特別控除として控除できます。

引用:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁、「令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)」

「16歳未満扶養親族の数」の欄

「16歳未満扶養親族の数」の欄には、16歳未満の扶養親族の人数が記載されます。

「障害者の数」の欄

「障害者の数」の欄は、障害者がいる場合の記載欄です。「特別」の欄の点線の右側には、特別障害者である同一生計配偶者や扶養親族の人数が記載され、点線の左側には、右側に記載した人数のうち、常に同居をしている者の人数が記載されます。「その他」の欄には、特別障害者以外の障害者の人数が記載されます。

⑧ 特定親族特別控除の額

年末調整を実施した従業員のみ、「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」により控除した特定親族特別控除の額が記載されます。

⑨ 社会保険料等の金額

「社会保険料等の金額」の欄には、給与や賞与から控除した社会保険料の金額と小規模企業共済等掛金の金額に、「給与所得者の保険料控除申告書」に記載がある配偶者や親族のために負担した社会保険料や従業員本人が直接支払った小規模企業共済等掛金の金額を加えた合計額が記載されます。

小規模企業共済等掛金の金額については内書きする必要があるため、上段に小規模企業共済掛金控除の金額が内書きで記載され、下段に社会保険料と小規模企業共済等掛金の合計額が記載されます。

なお、小規模企業共済等掛金には、確定拠出年金法の企業型年金加入者掛金や個人型年金加入者掛金、心身障害者扶養共済制度に係る契約の掛金などが含まれます。

⑩ 生命保険料の控除額/地震保険料の控除額/住宅借入金等特別控除の額

「生命保険料の控除額」と「地震保険料の控除額」の欄には、「給与所得者の保険料控除申告書」で計算した一般の生命保険料・介護医療保険料・個人年金保険料の控除額の合計額が記載されます。3つの保険料控除の合計額は最高12万円になります。

「地震保険料の控除額」も同様に、「給与所得者の保険料控除申告書」で計算した地震保険料控除額が記載されます。地震保険料控除は最高5万円になります。

「住宅借入金等特別控除の額」の欄には、年末調整の際に「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」で計算した住宅借入金等特別控除の額が記載されます。

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」により計算した住宅借入金等特別控除が算出所得税額を超える場合には、算出所得税額が記載されているので注意しましょう。

生命保険料金額の内訳や、国民年金保険料等金額、旧長期損害保険料金額、住宅借入金等特別控除金額の内訳を記載しなければならない欄もあるため、ご注意ください。

⑪ 摘要

「摘要」欄は、他の欄に記載できない項目・内容を記載する欄です。

以下のケースで摘要欄に記載が必要です。

- 控除対象扶養親族や16歳未満の扶養親族が5人以上いるために書ききれなかった場合

- 同一生計配偶者(控除対象配偶者を除く)がいる従業員で、その配偶者が障害者・特別障害者・同居特別障害者であった場合

- 所得金額調整控除を適用した従業員の場合

- 年末調整の際に3つ以上の住宅借入金等特別控除の適用があった場合

- 年の中途で就職した従業員の前職の給与や賞与を通算して年末調整を行った場合 など

詳しくは、「令和7年分給与所得の源泉徴収票等の法定調書の作成と提出の手引」にある解説や記載例で確認できるため参考にしましょう。

参考:令和7年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引|国税庁、「令和7年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引」

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

源泉徴収票から年収と手取りを確認してみよう

会社勤めのAさんの源泉徴収票には、以下のように記載されていました。先に解説したそれぞれの項目を参考に、Aさんの年収とおおよその手取りを確認してみましょう。

- 支払金額:500万円

- 給与所得控除後の金額:356万円

- 源泉徴収税額:11万8,500円

- 社会保険料等の金額:72万円

※源泉徴収税額や社会保険料等は概算額で算出してあります

支払金額に「500万円」とありますから、これがAさんのこの年の年収にあたります。そして、年収500万円から、所得税である源泉徴収税額11万8,500円と、社会保険料等の金額の72万円を差し引いた416万1,500円が、Aさんのおおよその手取りとなります。

「おおよそ」というのは、源泉徴収票には、住民税と交通費が含まれていないからです。正しい手取りを計算する場合、ここからさらに年間の住民税を差し引き、別途会社から支給されている交通費を加える必要があります。

アルバイトやパートタイマー、年の途中の退職者の源泉徴収票は違う?

アルバイトやパートで働く人、もしくは年の途中で退職した人は、受け取った源泉徴収票に「支払金額」と「源泉徴収税額」のみ記載され、「給与所得控除後の額」と「所得控除の額の合計」の欄が空欄となっている場合があります。

こうした源泉徴収票を受け取った人は、会社の年末調整の対象にはならなかったということを意味します。

アルバイトやパートタイマーの場合

通常、1か所の勤務先で年末まで継続して働いている場合、アルバイトやパートなど勤務形態に関わらず、年末調整の対象になります。

年収123万円以下の場合も同様です。

しかし、なかには年末調整の対象とならないケースもあります。この場合、源泉徴収票は先に説明した例にあるように「給与所得控除後の額」と「所得控除の額の合計」の欄が空欄で発行されます。

- 複数個所で働いており、別の勤務先が主たる収入源となっている

- 12月支給の給与を受け取る前に退職した

- 主たる給与の収入金額が2,000万円を超える

一つ目は、ダブルワークなどで他の収入源である勤務先に「給与所得者の扶養控除等(異動)申告書」を提出しており、別の勤務先で年末調整を行っているケースです。

二つ目は、会社が年末調整を行う時期に在籍していないため、年末調整の対象とならないケースです。

三つ目は、勤務先から2,000万円を超える給与が支払われているケースです。どの場合も、確定申告を行うことで、所得税の過不足を精算できます。

なお、例外として年の給与総額が123万円以下であっても、退職後の本年中に他の勤務先から給与支払の見込みがないパート・アルバイトは、年末調整の対象となります。

なお、そのようなケースでは、会社から発行された源泉徴収票に「給与所得控除後の額」と「所得控除の額の合計」の記載があれば、一般的には年末調整が行われて源泉徴収税額が0円となるため、退職した従業員が確定申告をする必要は原則としてありません。

年の途中の退職者の場合

年末調整とは、その名の通り年末に行われるものです。そのため1年の途中で退職した人、具体的には12月に支払われる給与の支給前に退職した人は、会社で行う年末調整の対象とはなりません。

源泉徴収票は、退職時に受け取ります。この源泉徴収票は、当年中に退職した従業員が他の会社に転職したときや翌年確定申告を行う際に必要です。

源泉徴収票は、退職者のその年収入とそれまで納めた所得税を証明する書類であるため、これがなければ転職先で年末調整が行えません。

従業員が退職した場合にも源泉徴収票の発行が企業に義務付けられているため、少なくとも1カ月以内には源泉徴収票を発行・交付するようにしましょう。

源泉徴収票はいつ頃届く?

源泉徴収票は、年末調整実施後に従業員本人に交付されます。会社は、給与等の支払金額が500万円を超える場合など、一定の範囲の源泉徴収票を翌年1月31日までに税務署に提出する必要があります。

また、市区町村にも従業員の給与支払報告書を翌年1月31日までに提出しなければなりません。そのため、源泉徴収票は1月31日までに届くのが一般的です。

退職した場合

従業員が退職した際には、退職から1か月以内に源泉徴収票を交付することが法律で義務付けられています。特に従業員が転職する際には注意が必要です。退職時に交付された源泉徴収票を退職後の再就職先に提出しなければ、再就職先で年末調整を受けられません。

源泉徴収票はいつ必要になる?

源泉徴収票が必要になるケースには、さまざまなケースが考えられます。

確定申告のとき

給与収入が2,000万円を超えるケース、副業で20万円を超える所得があるケースなど、源泉徴収票は確定申告のときにも必要になります。現在は確定申告書に源泉徴収票の元本を添付する必要はなくなりました。

しかし、確定申告をする際には、源泉徴収票に記載がある給与所得や社会保険料、支払った所得税の金額を確認して正しい所得税額を計算しなければならないため、源泉徴収票が必要になります。

転職先への提出

源泉徴収票は、従業員が転職する際に転職先に提出する必要があります。年末調整は12月に在籍している従業員に対して行いますが、前職の源泉徴収票がなければ正しい所得税額を計算できません。転職した従業員が源泉徴収票を紛失してしまい、再発行を依頼されるケースもあります. す。源泉徴収票の再発行の依頼があった際には、できるだけ速やかに対応しましょう。

収入証明が必要なとき

源泉徴収票は公的な収入証明書類にはなりませんが、住宅ローンや教育ローンなど、従業員がローンを組む際に、収入を証明する書類として源泉徴収票が必要になることがあります。また、保育園の利用申請時に源泉徴収票の提出を求められることもあります。

源泉徴収票は大切に保管するように従業員へアナウンスを

源泉徴収票には、その年の年収や納めた所得税の合計など、手取りを確認する上で大切な情報が記載されています。源泉徴収票の見方を知っていれば、従業員が自分の所得を把握できるだけでなく、支払っている社会保険料の総額をチェックしたり、そもそも年末調整が行われていたかどうかを確認したりできます。

年の途中で退職した場合、会社で交付した源泉徴収票は、その後の転職するときや確定申告するときに必要です。アルバイトやパートでも、確定申告が必要となる場合もあります。従業員が失くしてしまった場合には再発行する必要があるため、大切に保管するようにアナウンスしましょう。

よくある質問

源泉徴収票の見方について教えてください

源泉徴収票では「支払金額」で1年間の総収入を確認できます。これには、交通費以外の会社から支給された金額(基本給・賞与等を含む)が記載されています。また「源泉徴収税額」は年間に納めた所得税です。詳しくはこちらをご覧ください。

源泉徴収票で年収を確認するにはどうすればよいですか?

税引前の年収は「支払金額」を確認しましょう。実際の手取りをチェックするには、「支払金額」から「源泉徴収税額」と「社会保険料等の金額」を差し引きます。これでおおよその手取りが計算できます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整のRPA活用で何が自動化できる?業務フローやメリットを徹底解説

年末調整は、RPA(Robotic Process Automation)を導入することで、これまで多くの時間を費やしてきた手作業を大幅に効率化できます。これにより、申告書のデータ…

詳しくみる年末調整とは?手順の流れや全体像を解説!

会社は毎年、従業員の年末調整の手続きを行います。従業員からは、年末調整に関する申告書や保険料控除証明書などの各種証明書類が提出されます。皆さんは、この提出された書類を処理する手順や…

詳しくみる【2026年】年末調整とは?必要書類まとめ・書き方を簡単解説!

年末調整は、1年間の納税額を確定させる重要な業務です。 年末調整の時期は、経理担当者は必要資料の作成だけではなく、従業員からの質問に対応するなど忙しくなります。 ここでは、最新版の…

詳しくみる年末調整の時期・スケジュールは?従業員・会社別に手続きの流れをわかりやすく解説

年末調整は、毎月の給与から天引きされた所得税の過不足を精算するための重要な手続きです。従業員にとっては払い過ぎた税金が戻ってくる機会であり、企業の給与担当者にとっては年に一度の重要…

詳しくみる源泉徴収票は再発行できる?即日で可能?対処法や申請場所を解説

源泉徴収票は再発行が可能です。もし源泉徴収票を紛失しても、会社の経理部に依頼すれば再発行してもらえるほか、転職した場合でも前の会社に再発行を依頼できます。ただ、即日での再発行は難し…

詳しくみる12月に退職した人の年末調整はどうする?

毎年年末に行われる年末調整は、「給与所得が2,000万円以下」で「12月31日時点で在籍」している従業員が対象です。そのため、12月退職の方は年末調整の対象外です。しかし、給与のタ…

詳しくみる