- 更新日 : 2023年5月29日

年末調整の勤労学生控除とは?メリット・デメリットや手続きを解説!

勤労学生控除とは、学生がアルバイト等で給与を得ている場合、納付する税金額が軽減される制度をいいます。年末調整の際に申告を行うことで、所得税額や住民税額の算出において所得控除が発生し、その結果、納める税金額を減らすことが可能です。この記事では、勤労学生控除の概要やメリット、申請に必要な書類の記入方法について解説します。

目次

年末調整における勤労学生控除とは?

勤労学生控除とは、学生が一定の条件を満たした場合に、所得控除を受けられる制度のことです。勤労学生控除の控除額は27万円です。年末調整の際に申告することで、所得税が軽減されるメリットが得られます。

年末調整の勤労学生控除の対象となる学生の条件は?

勤労学生控除の対象となるのは、①アルバイト収入など勤労による給与所得があり、②1月1日から12月31日までの1年間における合計所得金額が75万円以下、かつ、勤労による給与所得以外の所得が10万円以下の学生です。

給与所得などの勤労による所得がある

給与所得は、勤務先から支払われる給与・賃金・賞与などによる所得を指します。たとえば、週3日勤務するアルバイトや、夏季休業などの長期休暇の際に行う単発バイトの給与が、給与所得に該当します。

月々支払われる奨学金や親からの仕送りなどは、勤労による所得に該当しないため給与所得にはカウントされません。

合計所得金額が75万円以下で給与以外の所得が10万円以下である

勤労学生控除を受けるには、1年間の合計所得金額が75万円以下でなければなりません。

ここでいう所得金額とは、実際の収入額とは異なる点に注意が必要です。アルバイトなどで給与所得がある場合は、1年間の収入(アルバイト先から支払われた給与の総支給額)が130万円以下が勤労学生控除のラインとなると覚えておきましょう。給与所得控除55万円が差し引かれ、給与所得金額が75万円となります。

給与所得以外の所得がある場合は、その所得金額の合計が10万円以下である必要があります。給与所得以外の所得とは、株取引や不動産収入、自営業者・フリーランスとして稼いだ収入を指します。10万円のカウントは、実際の収入から事業などの収入を得るためにかかった経費を差し引いた額で計算します。

特定の学校の学生または生徒である

勤労学生控除における「学生」とは、次のいずれかに通っている方のことを指します。

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、私立学校法の第3条に規定する学校法人、同法第64条第4項に規定する法人、これらに準ずる一定の者により設置された専修学校または各種学校のうち一定の課程を履修させるもの

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

引用:勤労学生控除|国税庁

高校生や大学生だけでなく、一定の条件に該当する専門学校に通っていたり、職業訓練を受けていたりする場合も、勤労学生控除の対象です。従業員が通っている学校が勤労学生控除の条件を満たしているかどうかわからない場合には、学校の窓口に確認するとよいでしょう。

年末調整の勤労学生控除を受けるメリットは?

以降では、勤労学生控除を受けることで得られるメリットを3つご紹介します。

所得税が給与収入130万円まで非課税になる

所得税には本来、すべての給与所得者が給与の収入に応じて受けられる「給与所得控除」や条件に該当したときに適用される各種所得控除が設けられています。基礎控除は48万円、給与所得控除は55万円となっており、アルバイトであっても合計103万円を所得金額から控除することが可能です※。

つまり、通常の場合は1年間の給与収入が103万円以下であれば所得税は非課税になります。そして、ここに勤労学生控除分の27万円を加えると、勤労学生は給与収入130万円以内であれば所得税はかかりません。

※2020年分以降、基礎控除は合計所得金額が2,400万円以下で控除額48万円。また給与所得控除は所得によって控除額が変わり最低額は55万円。

年末調整で勤労学生控除を受けなかった場合より手取り額が増える

勤労学生控除によって課税対象となる所得金額が少なくなれば、所得税や住民税の税額も抑えられます。その結果、1年間トータルで計算したときの手取り額を増やすことが可能です。

所得税だけでなく住民税も軽減される

前述のとおり、勤労学生控除を受ければ、所得税だけでなく住民税の負担も減らすことができます。

所得税の基礎控除が最高48万円であるのに対して、住民税の基礎控除は最高43万円と違いがあります。給与所得控除の額はどちらも最低額が55万円です。

住民税の主なものに所得割と均等割があります。

所得割は、前年の収入からさまざまな所得控除の金額を差し引いた金額(課税所得額)をもとに計算され、所得割の税率は都道府県民税と市町村民税の合計10%が標準的な税率です。

均等割は、非課税限度額を超える場合に所得金額に関係なく定額で負担するものであり、都道府県民税1,500円、市町村民税3,500円の合計5,000円となります。

所得割の非課税枠の最下限は、給与所得者の場合は給与収入額で100万円です。

均等割の場合は、給与所得控除と合わせると、1等級地(大都市)だと給与収入額で100万円以下、2等級地だと96.5万円以下、3等級地だと93万円以下が原則となります。

均等割りの非課税の最下限の金額は市区町村によって異なることがあるため、従業員が住んでいる市区町村に問い合わせるとよいでしょう。

1年間の収入103万円以下が所得税の非課税の判断基準になりますが、住民税にも非課税枠があります。勤労学生控除を受けることで、所得税に加え、住民税を軽減することが可能となりますので、アルバイトの学生であっても年末調整の際には勤労学生控除の要件をしっかりと確認しましょう。なお、住民税の勤労学生控除は26万円となっており、所得税の27万円とは若干の差があります。

年末調整の勤労学生控除を受けるデメリットは?

給与年収130万円以下なら所得税がかからない勤労学生控除ですが、確定申告が必要となったり、親の納税額が増えたりするケースがあります。

複数のアルバイト先がある場合は、確定申告が必要

アルバイトの学生が自社のみで働いている場合、通常は勤務先が年末調整を行います。その際に条件に合致していれば勤労学生控除が適用されます。しかし、従業員のアルバイト先が複数ある場合には注意が必要です。給与収入と給与所得以外の所得金額の合計が20万円超となるケースなど、一定の条件に該当すれば従業員自身で確定申告を行わなければなりません。

確定申告は、例年2月15日〜3月15日の間に申告します。確定申告を怠った場合、勤労学生控除が受けられないばかりか、本来納めるべき所得税が未納となる可能性もあるため、アルバイトの掛け持ちをしている場合には注意しましょう。

親の税額負担が増える場合がある

学生の年収が103万円以下の場合、世帯主である親は扶養控除が受けられます。しかし、アルバイトをしている勤労学生の子の収入が103万円を超えると、その親は扶養控除を受けられなくなります。

【子が130万円ぎりぎりのアルバイトで収入を得た場合】

子の所得税:3つの所得控除により、所得税がかからない。

| アルバイト収入130万円 | ||

|---|---|---|

| 基礎控除48万円 | 給与所得控除55万円 | 勤労学生控除27万円 |

親の所得税:子の収入が103万円を超えたことで扶養控除がなくなった分、課税所得が増え、結果として所得税が増額となる。

| 給与所得 | ||

|---|---|---|

| 各種所得控除 | 扶養控除 | (所得税が課税される所得分) |

扶養控除は、16歳以上の子や親を養うときに適用される所得控除で、38万円〜63万円の控除を受けられるものです。勤労学生控除を使用した場合、たしかに本人は130万円までは所得税がかかりませんが、逆に親の税負担が増えることになります。

こうしたことから、家庭の状況によっては、アルバイトで130万円ぎりぎりまで稼ぐか、103万円以内にとどめておくかを検討したほうがいいといえるでしょう。

年末調整の勤労学生控除を受ける際に必要な手続きは?

ここでは、年末調整で勤労学生控除を受けるために必要となる手続きをご説明します。

「給与所得者の扶養控除等(異動)申告書」を用意する

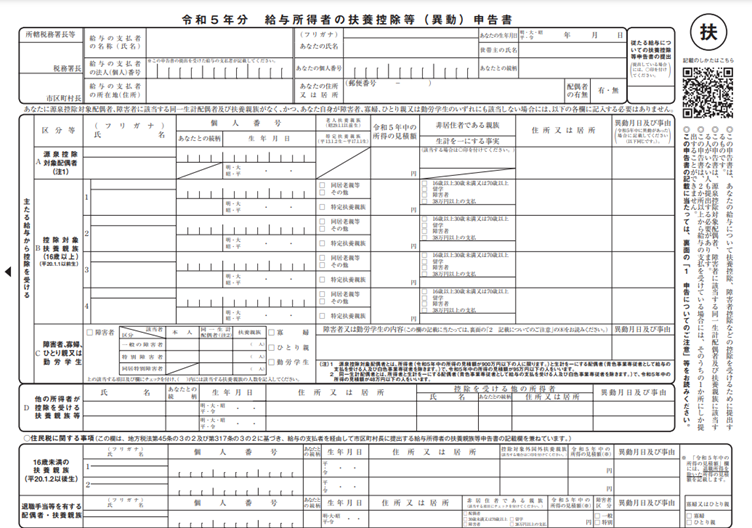

勤労学生控除の申請をするときには、アルバイトの学生に「給与所得者の扶養控除等(異動)申告書」へ必要事項を記入してもらう必要があります。こちらは勤労学生控除のほか、扶養控除を受ける際にも必要となる書類です。

引用:令和5年分給与所得者の扶養控除等(異動)申告書|国税庁

「給与所得者の扶養控除等(異動)申告書」は国税庁のホームページからテンプレートをダウンロードすることができます。必要に応じて印刷して使うとよいでしょう。

事業所情報を記入する

最初に申告書の上段左側に、事業者情報を記入していきます。この欄は、アルバイト先の会社で記入してから渡すのがよいでしょう。

「所轄税務署長等」の欄には、年末調整を行う会社を管轄する税務署名、「市区町村長」には自分の住所の市区町村名を記入します。

続けて、「給与の支払者の名称(氏名)」の欄にアルバイト先の会社名、「給与の支払者の法人(個人)番号」の欄に法人(個人)番号、「給与の支払者の所在地(住所)」の欄にアルバイト先の所在地(住所)を記入します。

世帯主や配偶者情報などを記入する

申告書の上段右側には、世帯や配偶者に関する情報を記入します。「あなたの氏名」の欄に氏名とフリガナ、「あなたの個人番号」の欄にマイナンバー、「あなたの住所又は居所」の欄に住所、「あなたの生年月日」の欄に生年月日を記入します。

アルバイトの学生が実家で暮らしている場合、「世帯主の氏名」と「あなたとの続柄」の欄には、実家の世帯主と続柄(父、母など)を記入します。一人暮らしの場合には、アルバイトの学生自身の氏名と、続柄に「本人」と記入します。

「配偶者の有無」の欄は、結婚している場合には「有」に、していない場合には「無」に丸を付けます。

勤労学生にチェックして所得の詳細などを記入する

申請書の中段にある「主たる給与から控除を受ける」の欄に、所得と勤労学生に関する控除の内容を記入します。

まずは「勤労学生」にチェックを入れて、右隣にある「障害者又は勤労学生の内容」に所得の内容(「給与所得 ○○万円」など)と、通っている学校の名前と入学日を記入します。

学生のアルバイトでも年末調整が必要になる?

「年末調整」と聞くと会社員をイメージし、学生アルバイトには必要ないと思ってしまうかもしれません。しかし、アルバイトや学生に関係なく、年末まで働いて給与収入があれば、原則として年末調整の対象です。アルバイトの学生であっても年末調整の書類を配り、期日までに必要事項を記入してもらう必要があります。

また、1年の途中で働き始めたアルバイトの学生の場合には、自社で働く前のアルバイト先で得た給与を合算して年末調整を行う必要があります。以前のアルバイト先から交付された源泉徴収票を忘れずにもらいましょう。

年末調整の勤労学生控除を利用して手取り額を増やそう

勤労学生控除をうまく活用すれば、アルバイトの学生は所得税や住民税の税負担を軽くして、手取り額を増やすことができます。アルバイトの学生を雇っている場合は勤労学生控除について周知するのを忘れないようにしましょう。

よくある質問

年末調整における勤労学生控除とは?

アルバイトなどで収入を得ている学生が利用できる所得控除の一種です。収入が給与だけの方であれば、年間の給与所得額が75万円以下(給与収入で130万円以下)の学生が申請できます。控除額は最大27万円です。詳しくはこちらをご覧ください。

勤労学生控除を受ける際に必要な手続きは?

勤務先で年末調整の書類が配られた際、勤労学生の欄にチェックをして必要事項を記載します。「給与所得者の扶養控除等(異動)申告書」に、勤労学生控除に関する情報を記入して勤務先に提出しましょう。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

中途採用された場合の年末調整を解説!必要な書類など

年の途中で中途採用により会社が変わった場合、転職した先で年末調整を行います。その際、前職を退職したときに受け取った源泉徴収票が必要です。ここでは、中途採用された人が年末調整を受ける場合に必要な書類や紛失時の対応などについて解説。さらに、年末…

詳しくみる年末調整で追加徴収される原因は?徴収時の対処方法や計算方法、確定申告が必要なケースを紹介

1年間の給与や世帯の事情などで納めた税金が少ない場合は、年末調整の際に追加徴収となる場合があります。しかし、どのように対応すべきか悩むのではないでしょうか。追加徴収は原因を特定し、適切に対処することがポイントです。 本記事では、年末調整で税…

詳しくみる会社が年末調整をしてくれない場合はどうする?

年末調整は、会社員が毎月、給与から源泉徴収されてきた概算の税額と、1年間に本来納付すべき税額との差額を清算する手続です。控除が適用されれば、過払い分の税金は還付されて返ってくるため、楽しみにしている会社員の方も少なくないと思います。 しかし…

詳しくみる年末調整に必要な「保険料控除申告書」の書き方

「年末調整の書類を書くぞ!」と意気込んだものの、「…これで合ってる?」「引越したけど、どっちの住所を書けばいいの?」と、不安な気持ちで記入している人が多いのではないでしょうか。 ここでは、毎年のことながらよく分からずに記入している人も、初め…

詳しくみる過不足税額とは?確認手段と計算方法について解説

年末が近づいてくると、会社員・公務員の方はその年の給与所得に対して年末調整を行って1年間の税額の精算をしなければなりません。 今回は、年末調整において生じる「過不足税額」(還付額や徴収額)を従業員はどのように確認すればよいのか、また、会社が…

詳しくみるAI-OCRで年末調整を効率化!仕組みやメリット、導入時の注意点などを解説

年末調整業務は、多くの企業にとって時間と手間がかかる作業ですが、AI-OCRを導入することで効率化が可能です。本記事では、AI-OCRの基本的な仕組みや従来のOCRとの違い、年末調整における導入メリットについて詳しく解説します。AI-OCR…

詳しくみる