- 更新日 : 2025年7月10日

退職所得の源泉徴収票とは?計算方法や書き方を図表をもとに解説

退職所得の源泉徴収票は、正確な税務処理と退職者への適切な対応に欠かせない書類です。

特に控除金額を間違えると、退職者に余計な税負担が発生する恐れがあります。

そこで本記事では、 退職所得の源泉徴収票の発行の流れや計算方法などを詳しく解説します。

合わせて退職所得の源泉徴収票を作成する際の注意点も解説するので、ぜひ最後までご覧ください。

正確な源泉徴収と税務処理を行い、退職者と会社双方のリスクを回避しましょう。

目次

退職所得の源泉徴収票とは?

退職所得の源泉徴収票は、会社が従業員に支払う退職金に対して、所得税を源泉徴収したことを証明する書類です。

退職手当等から所得税を源泉徴収したかどうかに関わらず、退職手当等の支払を受けた全ての人に対して発行する必要があります。

源泉徴収票は、退職者が確定申告を行う際に必要になるため、従業員に対して退職金を支給する際は必ず発行しましょう。

なお、役員へ退職金を支給する場合は、会社が税務署と市区町村へ提出する義務があります。

退職所得の源泉徴収票と給与所得の源泉徴収票の違い

退職所得の源泉徴収票と給与所得の源泉徴収票の違いは、主に下記の2つです。

- 対象となる所得

- 作成・交付のタイミング

次項で、それぞれの違いについて詳しく解説します。

対象となる所得

退職所得の源泉徴収票と給与所得の源泉徴収票の違いは、対象となる所得が異なる点です。

給与所得の源泉徴収票は、毎月支払われる給与や賞与にかかる所得税を計算するための書類で、主に確定申告や年末調整に使用されます。

一方、退職所得の源泉徴収票は、退職金という一度きりの所得に対する税金を計算するための書類です。

退職所得には退職所得控除が適用され、勤続年数に応じて税負担が軽減される仕組みがあるため、給与所得とは税金の計算方法や優遇内容が異なります。

作成・交付のタイミング

退職所得の源泉徴収票と給与所得の源泉徴収票とでは、作成・交付のタイミングも異なります。

給与所得の源泉徴収票は、原則として、給与を支払った事業主(会社など)が、給与の支払いを受けた従業員に交付し、税務署に提出します。

従業員への交付は、年末調整が完了した年の翌年1月末まで行い、法定調書合計表に添付が必要となる範囲の源泉徴収票も同じく翌年1月末までに提出しましょう。

年の途中で退職した従業員に対しては、退職時に交付するのが一般的です。

一方、退職所得の源泉徴収票は退職金を支給した際に作成し、退職日から1ヶ月以内に発行する必要があります。

また、役員の場合は税務署や市区町村への提出が求められるため、給与所得とは手続きの流れや提出先が異なります。

なお、退職所得は給与所得とは合算されない分離課税です。そのため、従業員が退職する際に退職金を支給する場合は、給与所得の源泉徴収票とは別に退職所得の源泉聴取票を作成する必要があります。

退職所得の源泉徴収票の発行の流れ

退職所得の源泉徴収票の発行の流れは、下記の通りです。

- 退職所得の税金の計算

- 退職所得の源泉徴収票・特別徴収票の作成

- 退職者へ交付

- 役員のみ税務署・市役所へ提出

- 書類の保管

次項で、各ステップの具体的な作業内容を解説します。

①退職所得の税金の計算

退職所得の税額を計算するためには、まず退職金の額や勤続年数などをもとに、退職所得控除額を算出します。

この結果をもとに、所得税や住民税などの税金を計算しましょう。

計算式や具体例については後述します。

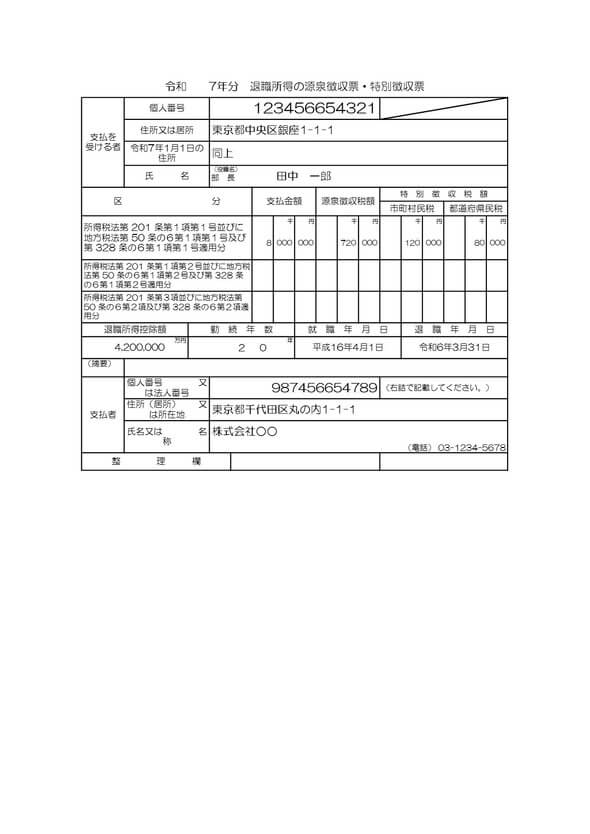

②退職所得の源泉徴収票・特別徴収票の作成

税額が確定したら、退職所得の源泉徴収票を作成します。

源泉徴収票には、退職者氏名、退職金額、所得控除額、源泉徴収税額などを記載します。

また、役員の退職金の場合、住民税の特別徴収を行うために、特別徴収票も必要です。

ただし、従来の複写式の源泉徴収票を使用している場合や、国税庁が提供しているPDF形式の源泉徴収票を利用している場合は、源泉徴収票に記載した内容が特別徴収票にも反映される仕組みとなっているため、別途作成する必要はありません。

なお、特別徴収票は、退職者の居住する市区町村に提出する書類で、記載する内容は源泉徴収票とほとんど同じです。

③退職者へ交付

退職所得の源泉徴収票・特別徴収票が完成したら、退職日から1ヶ月以内に退職者へ交付しましょう。

退職者にとって、源泉徴収票は税務上の証拠書類となり、確定申告などで必要です。

交付の際には郵送や手渡しなど、退職者が確実に受け取れる方法を選び、紛失や遅配を防ぎましょう。

④役員のみ税務署・市役所へ提出

退職所得の源泉徴収票を退職者本人へ交付することに加え、特別徴収票を退職者全員(役員・一般従業員を問わず)の居住する市区町村へ提出する必要があります。

これは、退職所得に係る住民税(特別徴収)の手続きに必要なためです。

提出先は、退職者に退職金を支払った年の1月1日現在における住所地の市区町村です。

提出期限は、各市区町村によって若干異なる場合がありますが、一般的には退職後1か月以内となっています。

具体的な提出方法や期限については、各市区町村のウェブサイトで確認できます。

なお、受給者が法人の役員である場合は税務署への提出が必要となります。

⑤書類の保管

退職所得の源泉徴収票・特別徴収票は、退職者本人への交付および市区町村への提出をもって、会社としての提出義務は完了します。

そのため、源泉徴収票および特別徴収票の原本を会社が保管する義務はありません。

ただし、源泉徴収票を作成する根拠となった源泉徴収簿や、退職所得の受給に関する申告書などの帳簿書類は、法令に基づき7年間保存する必要があります。

これらの書類は、税務調査などで必要となる場合があるため、大切に保管しておきましょう。

なお、源泉徴収票の控えや電子データなどを会社で保管する場合は、これらの帳簿書類と併せて7年間保存するのが望ましいです。

これは、後日退職者から源泉徴収票の再発行を依頼された場合などに、素早く対応できるようにするためです。

適切な書類の保管を行うことで、将来的な税務調査や確認作業に円滑に対応でき、企業としての信用維持にも繋がるでしょう。

退職所得の計算方法

退職所得は、退職金から所定の退職所得控除を差し引き、残額を2分の1に減額して算出します。

計算式に表すと下記の通りです。

つまり、長く働いた従業員ほど税負担が軽減される仕組みです。

具体的な計算式や控除額は、勤続年数や支給総額に応じて変動します。

次項で、退職所得を求めるために必要な「退職所得控除の金額」や「退職金の所得税」、「退職所得の住民税」などの計算方法を詳しく解説します。

退職所得控除の金額

退職所得控除は、勤続年数に応じて定められた控除額を退職金から差し引くことで、課税対象額を減らす仕組みです。

退職所得控除の計算式は、下記の通りです。

| ケース | 計算式 |

|---|---|

| 勤続年数20年以下の場合 | 退職所得控除額=40万円×勤続年数 ※80万円に満たない場合には、80万円とする |

| 勤続年数20年超の場合 | 退職所得控除額=800万円+70万円×(勤続年数-20年) |

たとえば、勤続年数25年の従業員に上記の計算式を当てはめると、下記のような控除額になります。

現在の規定では、勤続年数が長いほど控除額は大きくなります。

しかし、法令改正に伴って計算方法が変わる場合もあるため、実際に退職所得控除額を求める際は、最新情報を確認しましょう。

退職金の所得税

退職金の所得税は、退職金から退職所得控除を引いた残額の2分の1に減額したものを「課税退職所得金額」とし、その額に応じた税率を乗じて算出します。

計算式に表すと下記の通りです。

所得税率と控除額については、下記を参考にしてください。

所得税は、所得金額に応じた累進課税方式で求められるため、課税所得が高いほど高税率が適用されます。

退職所得の住民税

退職所得にかかる住民税も、基本的には所得税計算と同様の手順に沿って求めます。

ただし、所得税とは異なり一律の税率(10%)を掛け合わせるため、計算は比較的簡単です。

計算式に表すと、下記の通りです。

たとえば、課税退職所得金額が200万円の場合に上記の計算式を当てはめると、住民税は下記のように求められます。

次項では、退職所得の具体例を紹介します。

退職所得の具体例

退職所得の具体例を2つ紹介します。

(例1)勤続年数25年、退職金1,800万円の場合

退職所得控除額:800万円+70万円×(25年-20年) =1,150万円

課税退職所得金額:(1,800万円-1,150万円)×1/2=325万円

(例2)勤続年数15年、退職金1,200万円の場合

退職所得控除額:40万円×15年=600万円

課税退職所得金額:(1,200万円-600万円)×1/2=300万円

| ケース | 勤続年数25年、退職金1,800万円 | 勤続年数15年、退職金1,200万円 |

|---|---|---|

| 退職所得控除額 | 1,150万円 | 600万円 |

| 課税退職所得額 | 325万円 | 300万円 |

一般的に勤続年数が長いほど退職所得控除額が増えるため、税負担が軽減されます。

例外)勤続年数5年以下の役員への退職金

勤続年数が5年以下の役員に対する退職金は、退職所得ではなく、勤務報酬とみなされる場合があります。

そのため、退職所得控除の適用を受けられず、全額が課税対象となる場合があります。

(例)勤務年数5年、退職金1,000万円の場合

退職所得控除額:40万円×5年=200万円

課税退職所得金額:1,000万円-200万円=800万円(1/2の減額なし)

例外)勤続年数5年以下の従業員への退職金

従業員の場合も、特定の条件下では1/2課税が適用されないケースがあります。

具体的には勤続年数が5年以下の場合、退職金の額から退職所得控除額を差し引いた額のうち300万円を超える部分については、上記計算式の1/2の減額はありません。

退職所得から社会保険料は引かれるのか

退職金から控除されるものは所得税と住民税のみで、基本的に社会保険料(健康保険料、厚生年金保険料、雇用保険料など)は引かれません。

そもそも社会保険料とは、働いている人が対象となる保険料です。

退職金は、会社を退職する際に支払われる一括払いのお金であり、働いている期間に支払われる給与とは異なるため社会保険料は引かれません。

ただし、退職金前払い制度を利用する場合は、報酬又は賞与に該当し社会保険料の算定基礎に含まれます。

また、年金として分割して受け取る場合、受け取る年金額によって最終的な所得金額が増加し、国民健康保険料額・介護保険料も増加する可能性があります。

上記のように、支給方法によっては退職金が社会保険料の対象となる可能性があるため注意しましょう。

退職所得の源泉徴収票の書き方の注意点

退職所得の源泉徴収票の書き方の注意点は、下記の通りです。

- 退職者に「退職所得の受給に関する申告書」を提出してもらう

- 退職者に交付する源泉徴収票にはマイナンバーを記載しない

- 勤続年数は怪我や病気など休職していた期間も含む

次項で、それぞれの注意点について詳しく解説します。

退職者に「退職所得の受給に関する申告書」を提出してもらう

退職所得の源泉徴収を行う際、退職者に「退職所得の受給に関する申告書」の提出をしてもらう必要があります。

「退職所得の受給に関する申告書」の提出がない場合、退職所得控除が適用されず、退職手当の支給額に対して一律20.42%の所得税及び復興特別所得税が源泉徴収されます。

これは、退職所得控除は、退職者の勤続年数に応じて控除額が変動する仕組みであり、その計算には退職者本人の情報が必要となるためです。

そのため、正確な控除額を算出し、適切な税額を源泉徴収するためにも、退職者には必ず「退職所得の受給に関する申告書」の提出をしてもらいましょう。

退職者に交付する源泉徴収票にはマイナンバーを記載しない

このうち、税務署や市区町村に提出する源泉徴収票にはマイナンバーの記載が必要となりますが、退職者本人に交付する源泉徴収票にはマイナンバーを記載してはいけません。

これは、個人情報保護の観点から、情報漏洩のリスクを最小限に抑えるためです。

マイナンバーは重要な個人情報であり、不必要に他者に開示することは避けるべきです。

そのため、退職者本人に交付する源泉徴収票は、退職者が自身の退職所得を確認するためのものであり、マイナンバーを記載する必要はありません。

勤続年数は怪我や病気など休職していた期間も含む

退職所得控除額を計算する際の勤続年数は、実際に勤務していた期間に加え、欠勤や病気による長期休職期間も含みます。

これは、退職所得控除が、長年の勤務に対する報奨という性質を持つためです。

長期間企業に貢献した従業員に対して、退職後の生活を支援する意味合いで控除が設けられています。

そのため、実際に働いていない期間があっても、雇用関係が継続していた期間は勤続年数としてカウントされます。

ただし、出向期間など、他の企業に籍を置いていた期間は含みません。

正確な退職所得控除額を算出するために、勤続期間の起算日と退職日を確認しておきましょう。

退職所得の源泉徴収票を正しく作成して正確な税務処理を行おう!

退職所得の源泉徴収票は、作成に際していくつかの注意点があり、複雑に感じる部分もあるかもしれません。

しかし、本記事で解説した退職所得の計算方法や書き方の注意点を参考にすれば、正確な退職所得の源泉徴収票を作成できます。

もし不明な点があれば、税理士や税務署に相談するのもおすすめです。

本記事が、人事労務担当者の皆様の業務の一助となれば幸いです。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

扶養家族から外れる年収とは?税金や手取り額の例、超えた場合を解説

扶養家族がいる場合、税金や社会保険について、家計を支えている人の税額計算に対する控除が受けられます。また、保険料を納めなくても社会保険に加入できるなどの優遇措置があります。 今回は、扶養家族の年収額ごとの税金や社会保険の優遇内容、扶養家族の…

詳しくみる交通費申請書(交通費精算書)の書き方をテンプレートをもとに解説

出張や営業活動などに出向く際には、しばしば交通費の立て替えが生じます。立て替えた交通費を精算するために、交通費申請書の作成が必要となります。この記事では、交通費申請書の作成方法や記載事項などについて解説します。 交通費を精算する流れや申請書…

詳しくみる医療費控除で住民税も安くなる

医療費が多くかかった年は、確定申告で所得税が安くなることをご存知の方も多いでしょう。実は、医療費控除では住民税も安くなります。所得税の確定申告をすれば、住民税のために追加で手続きをする必要はありません。 医療費控除とは 医療費控除とは、所得…

詳しくみる有給休暇の買取は原則違法!認められる3つのパターンやデメリットを解説

有給休暇の買取は、労働基準法39条に反するものであり原則としては違法です。 しかし、退職時など特定の3つの条件下では買取が認められる場合もあります。 この記事では買取が可能なケースや買取時の注意点、金額の計算方法などを解説していきます。 有…

詳しくみる有給休暇と残業時間が相殺されるケースは?関係性や注意点を解説

有給休暇を取得した日や週に残業をした従業員がいる場合、正しい残業時間の計算方法を理解していないと余分に残業代を支給することになります。また、残業時間が長いことを理由に相当分の有給休暇を付与し、有給休暇の取得時間を残業時間から差し引いて残業代…

詳しくみる有給の理由を聞かれる場合の対応は?私用じゃダメ?しつこく聞かれるのはパワハラかどうかも解説

有給休暇は労働者の正当な権利ですが、取得時に「なぜ休むのか?」と理由を聞かれた経験がある方も多いのではないでしょうか。実は、労働基準法では有給休暇の取得理由を会社に伝える義務は明確に定められておらず、従業員は「私用のため」とだけ伝えても問題…

詳しくみる