- 更新日 : 2026年2月9日

【2026年】年末調整とは?必要書類まとめ・書き方を簡単解説!

年末調整は、1年間の納税額を確定させる重要な業務です。

年末調整の時期は、経理担当者は必要資料の作成だけではなく、従業員からの質問に対応するなど忙しくなります。

ここでは、最新版の年末調整の手続きと提出資料について解説します。

目次

年末調整と確定申告の違い

年末調整と確定申告の主な違いは、手続きを行う主体が違うという点です。年末調整および確定申告の目的は、いずれも国に納めるべき「所得税」を確定させることであり、その点に両者の違いはありません。

年末調整は所属している会社が主体となって行います。対して確定申告は個人事業主や年金受給者など、給与所得者以外の個人が主に行います。例外として、会社員でも副業などで数か所から給与の支払いを受けていて、医療費控除等を申告する場合には、自ら確定申告を行う必要があります。

また、年末調整と確定申告とでは、納付期限や控除可能な項目にも違いがあります。手続きの主体も含めまとめると、以下のような違いになります。

| 年末調整 | 確定申告 | |

|---|---|---|

| 手続きをするのは | 会社 | 自分 |

| 対象者 | 雇用先に「扶養控除等申告書」を提出し、「給与支払い」を受けている人など | 個人事業主、年金受給者、副業がある会社員、医療費控除・寄付金控除を利用したい会社員など |

| 納付期限 | 原則として翌年1月10日まで | 通例、翌年2月16日~3月15日 |

| 申告できる所得控除 | ・基礎控除 ・配偶者控除 ・配偶者特別控除 ・扶養控除 ・ひとり親控除 ・生命保険料控除 ・地震保険料控除 ・寡婦控除 ・社会保険料控除 ・小規模企業共済等掛金控除 ・障害者控除 ・勤労学生控除 ・特定親族特別控除 | 年末調整の控除に加え ・医療費控除 ・寄付金控除 ・雑損控除 |

| 申告できる税額控除 | ・住宅借入金等特別控除(2年目以降)など | ・住宅借入金等特別控除(初回) ・配当控除 など |

年末調整の控除項目について、詳細は以下の記事も参考になります。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

年末調整の対象者

年末調整の対象になるのは以下の従業員です。事業主に「給与所得者の扶養控除等(異動)申告書」の提出をしている人が原則として対象となります。申告書の回収漏れ、転居による住所の変更、扶養親族の追加や削除の有無なども併せて確認しましょう。

| 年末調整の対象となる従業員 |

|---|

|

1年間の途中で退職した従業員でも、次の場合は年末調整の対象になることに注意しましょう。

| 1年間の途中で退職した場合でも年末調整の対象となるケース |

|---|

|

対象者に関する詳細は、以下の記事も参考にしてください。

年末調整の提出書類

年末調整に必要な提出書類は、主に3つあります。

| 年末調整において提出が必要な書類 |

|---|

そして、対象者のみが提出する「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」があります。

また、ここでとくに押さえておきたいのが、控除のために必要な提出書類です。

| 対象者のみ提出が必要な書類 |

|---|

従業員自身が、生計を一にする配偶者や子どもなどの親族が負担するべき社会保険料を支払った場合には、その保険料についても社会保険料控除が受けられます。国民年金の保険料、国民年金基金の掛金は支払ったことを証明する書類が必要となりますが、それ以外の、たとえば家族の国民健康保険などの保険料を支払った場合には、証明する書類は不要です。

控除についてあまり詳しく知らない人の中には、控除が受けられる保険料を払っているにもかかわらず控除を受けていないケースがあります。これらの控除を受けるには自分から申告しなければなりません。

なお、医療費控除や寄附金控除は年末調整ではなく、自身で確定申告を行う必要があります。住宅ローンを利用してマイホームの購入や建築した場合など、住宅ローン控除を初めて受ける場合にも確定申告が必要です。ただし、寄附金控除の一つである「ふるさと納税」については、「ワンストップ特例制度」を利用することで確定申告が不要となる場合があります。

年末調整でわからないことがある従業員のためにも、企業の担当者は、どのタイミングで書類を提出すればよいのかなど、きちんと説明できるようにしておきましょう。

年末調整に必要な提出書類の書き方

控除に必要な年末調整の書類は、業務をスムーズに行うためにも必要書類の書き方を正確に理解しておく必要があります。ここでは、年末調整に必要な提出書類の記入方法をご紹介します。

令和7年分の給与所得者の扶養控除等(異動)申告書

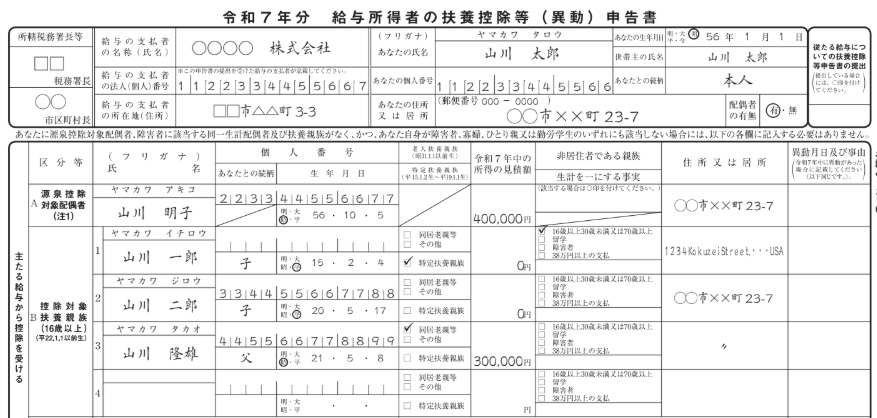

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「令和7年分給与所得者の扶養控除等(異動)申告書」

こちらの書類には、市町村名や会社名、自分の名前や生年月日などを記入します。また、源泉控除対象配偶者に関しても記入をしていきます。

源泉控除対象配偶者には、婚姻関係にある配偶者に関する情報を記入することになりますが、ただ単に戸籍上の配偶者を記入するのではなく「源泉控除対象」配偶者であることがポイントです。

夫婦両者とも「源泉控除対象」配偶者に該当しない場合、配偶者の有無の欄では「有」に〇を付けますが、源泉控除対象配偶者欄は空欄で提出します。

(注)源泉控除対象配偶者とは、所得者のその年中の収入が給与収入だけの場合、給与収入が1,095万円以下(合計所得金額が900万円以下)の人(所得者)と生計を一にする配偶者で、その配偶者の収入が給与収入だけであれば160万円未満(合計所得金額が95万円以下)の人をいいます。

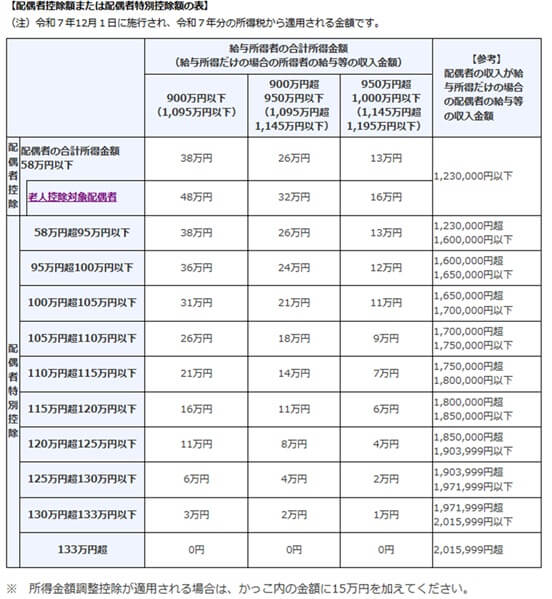

つまり、以下の「配偶者控除額または配偶者特別控除額の表」において、配偶者控除額または配偶者特別控除額が38万円(老人控除配偶者の場合は48万円)となる配偶者がこれに該当します。

引用:No.2672 年末調整で配偶者控除または配偶者特別控除の適用を受けるとき|国税庁

控除対象扶養親族の欄は、扶養親族、70歳以上の老人扶養親族、大学生や高校生など、特別な扶養家族などについて記入する欄です。扶養親族は、年齢によって控除対象となるかどうかが変わります。年末調整をする年の12月31日時点で該当の年齢に達しているかどうかで判断します。

たとえば令和7年12月31日が満16歳の誕生日であれば、令和7年12月31日時点で16歳に達していることになるため、令和7年分の控除対象扶養親族に該当します。

源泉控除対象配偶者や控除対象扶養親族とは別に、本人や配偶者、扶養親族が障害者に該当する場合や、本人がひとり親や寡婦、勤労学生に該当する場合にも、控除の対象になります。該当する場合には必ず記入するようにしましょう。

また、16歳未満の扶養親族、いわゆる「年少扶養親族」は、所得税の控除対象ではありませんが、住民税において計算の対象になるため、16歳未満の扶養親族の欄に忘れずに記入することも、重要なポイントです。

・源泉控除対象配偶者・控除対象扶養親族の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分扶養控除等(異動)申告書」

源泉控除対象配偶者や控除対象扶養親族に該当する人の、氏名・個人番号(マイナンバー)・従業員本人との続柄、生年月日・住所(転居などにより異動があった場合には、その年月日と理由)をそれぞれの欄に記入します。

控除対象扶養親族で70歳以上の人がいる場合には、控除対象扶養親族が「本人やその配偶者の直系尊属で、本人またはその配偶者といつも同居している場合」に該当すれば「同居老親等」にチェックし、該当しない場合には、「その他」にチェックを付けます。

控除対象扶養親族が19歳以上23歳未満の人の場合には、「特定扶養親族」にチェックを付けます。

源泉控除対象配偶者や控除対象扶養親族が非居住者となる場合には、「非居住者である親族」の欄に〇をするのを忘れないようにしましょう。非居住者とは、「国内に住居をもっておらず、なおかつ、現在まで1年以上引き続いて国内に住んでいない人」が該当し、この場合、別途、親族関係書類が必要になります。

「令和7年中の所得の見積額」に記入する金額は見込み金額で問題ありませんが、後日要件に該当しないという事態を招かないように、従業員にはできるだけ正確な金額を記入してもらうのがよいでしょう。

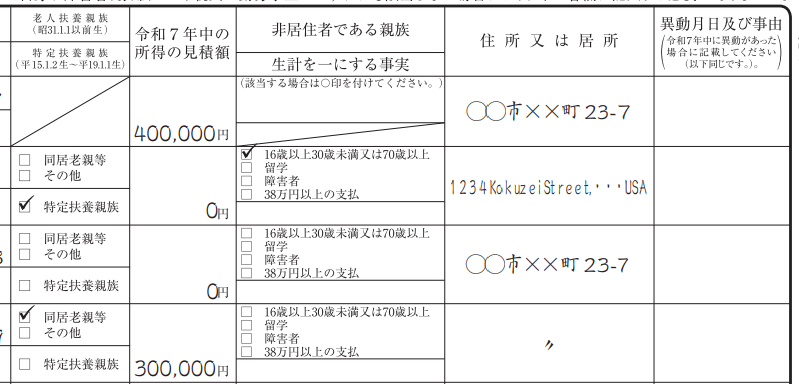

・非居住者の親族の扶養控除対象

令和5年1月より、非居住者の親族の扶養控除対象の変更があり、次の通りとなっています。

(1) 年齢16歳以上30歳未満の者

(2) 年齢70歳以上の者

(3) 年齢30歳以上 70 歳未満の者のうち、次の①から③までのいずれかに該当する者

① 留学により国内に住所及び居所を有しなくなった者

② 障害者

③ その居住者からその年において生活費又は教育費に充てるための支払を38万円以上受けている者

引用:国外居住親族に係る扶養控除等の適用について|国税庁、「国外居住親族に係る扶養控除等の制度の概要を教えてください。」

さらに、(3)に該当する場合には、その事実を証明するために「留学ビザ等書類」や、「38万円送金書類」の提出が必要です。

対象の変更にともない、申告欄も変更になっています。「非居住者である親族」の該当する欄にチェックを記入してください。

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分扶養控除等(異動)申告書」

「令和7年中の所得の見積額」に記入する金額は見込み金額で問題ありませんが、後日要件に該当しないという事態を招かないように、従業員にはできるだけ正確な金額を記入してもらうのがよいでしょう。

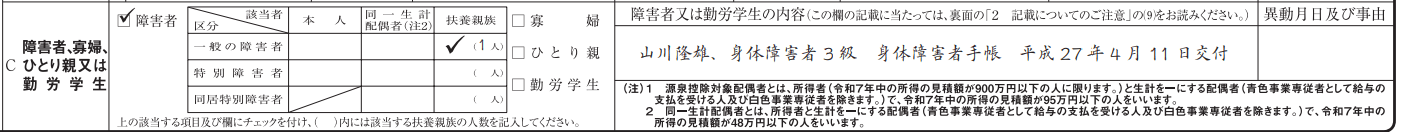

・障害者、寡婦、ひとり親または勤労学生の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分扶養控除等(異動)申告書」

本人や同一生計の配偶者、扶養親族が、一般の障害者・特別障害者・同居特別障害者に該当する場合には、それぞれの項目に分けてチェックを付けます。

「扶養親族」の欄にあるカッコの部分には、人数を記入します。障害者控除の場合、年齢が16歳未満の扶養親族でも対象になることに注意しましょう。

夫と死別した人や離婚をして扶養親族がいる人、結婚をしていない、または、配偶者の生死がわからない人で子どもを育てている人などは、一定の要件を満たすことで「寡婦」もしくは「ひとり親」に該当しますので、チェックを付けます。勤労学生に該当する場合のチェックも確認が必要です。

一般の障害者・特別障害者・同居特別障害者、勤労学生の要件は、扶養控除等申告書の裏面にも記載がありますので参考にするとよいでしょう。

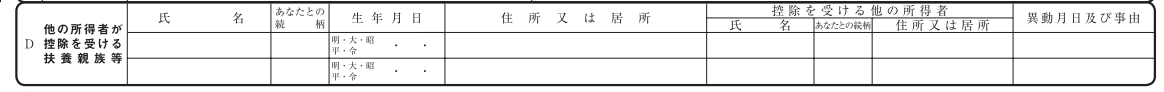

・他の扶養者が控除を受ける扶養親族等の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分扶養控除等(異動)申告書」

夫婦共働きなどで、本人の同一生計の家族に所得がある人が他にもいる場合には、控除対象扶養親族の対象となる人を他の人の控除対象扶養親族にすることもできます。どちらで控除を受けるかは本人の選択です。控除扶養親族が複数いる場合には分けて控除を受けることもできます。

同一生計内の他の所得者が控除を受けるケースでは、控除対象扶養親族の氏名・続柄・生年月日・住所、控除を受ける他の所得者の氏名・続柄・住所などを記入する必要があります。

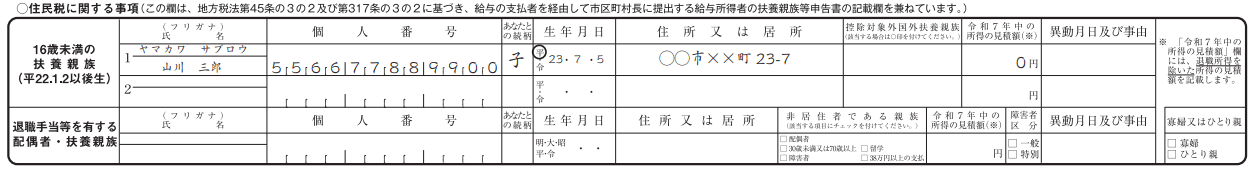

・16歳未満の扶養親族の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分扶養控除等(異動)申告書」

ここには、所得税の控除対象にならない16歳未満の扶養親族がいる場合に、氏名・マイナンバー・続柄・生年月日・住所・令和7年度中の所得の見積額などの記入をします。ここに記入する扶養親族が国内に住所を持たない場合には、「控除対象外国外扶養親族」の欄に〇をした上、所得の見積額、異動事由などを記載することを忘れないようにしましょう。控除対象外国外扶養親族に該当する場合、別途、本人が住んでいる住所地の市区町村に親族関係書類と送金関係書類の提出が必要な場合があります。

また令和5年版から「退職手当などを有する配偶者・扶養親族」を記載する欄が追加されました。記載漏れのないよう、確認しましょう。

令和7年度の年末調整における給与所得者の扶養控除等(異動)申告書の書き方については、以下の記事もご参照ください。

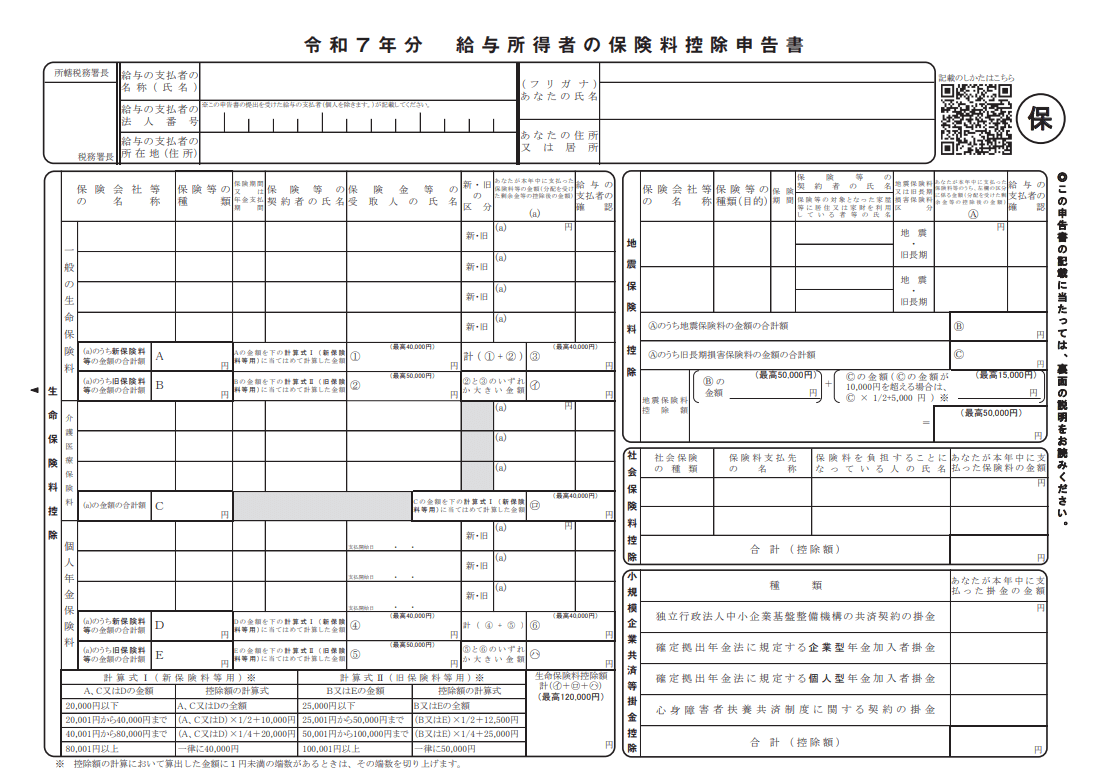

令和7年分の給与所得者の保険料控除申告書

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「令和7年分 給与所得者の保険料控除申告書」

保険料控除申告書には、年末調整に関わる保険料についての情報を記入します。毎月の給与から控除されている健康保険料や介護保険料は記入する必要はありません。それ以外に支払った生命保険や地震保険、本人が給与から天引きされている社会保険料とは別に支払った社会保険の保険料、確定拠出年金の掛金や小規模企業共済の掛金などがある場合には、各種保険料に関する情報を忘れずに記入するのが重要なポイントです。

社会保険料控除のなかでも、国民健康保険料や介護保険料については証明書を添付しなくても構いませんが、国民年金の掛金、国民年金基金の掛金、小規模企業共済等掛金については必要な証明書を申告書の裏に貼る等、指示にしたがって提出してもらいます。

生命保険料控除、地震保険料控除には上限額があるため、申告書に記載されている計算式に当てはめて計算する作業が必要です。しかし、社会保険料控除と小規模企業共済等掛金控除は、支払額が控除額と同額となるため、支払った金額をそのまま記入します。

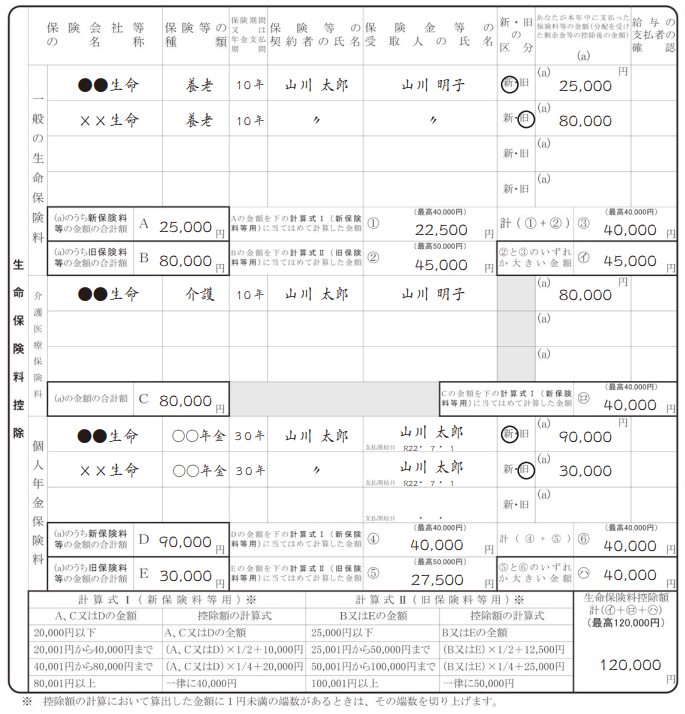

・生命保険料控除の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分保険料控除等申告書」

生命保険料控除の書き方は、一見難しそうに見えますが、保険会社から届いた生命保険料控除証明書を手元に準備して、記載してある内容を転記しながら計算すれば、簡単に計算できる書式になっています。

「一般の生命保険料」と「個人年金保険料」の欄には、保険会社等の名称・保険等の種類・保険期間または年金支払期間・契約者の氏名・保険金受取人の氏名と続柄・本年中に支払った金額などについて、生命保険料控除証明書を参考に記入します。

「新・旧の区分」は、生命保険料控除証明書に記載されていますので、間違いのないように○をしましょう。

新保険料と旧保険料の合計をそれぞれA欄・B欄に分けて記入し、下の部分に記載がある新保険料と旧保険料の計算式に当てはめて、申告書に記載されている手順で計算するだけです。介護保険料の場合には新・旧の区別はなく、該当箇所を一般生命保険料と同様に記入します。

新保険料の上限金額は4万円、旧保険料の上限額は5万円と異なり、一般生命保険料・介護医療保険料・個人年金保険料の合計金額の12万円までが控除額の上限となるところがポイントです。

保険金等の受取人は、本人またはその配偶者や親族(個人年金保険料の場合は本人または配偶者のみ)であることが条件となることに注意しましょう。

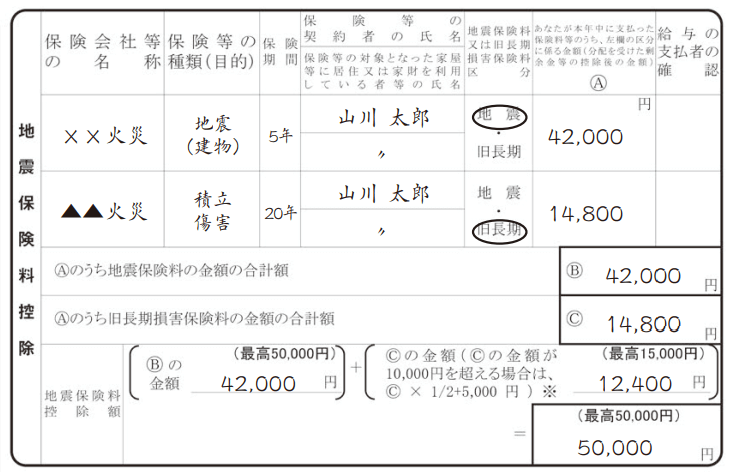

・地震保険料控除の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分保険料控除等申告書」

地震保険料控除の書き方も、保険会社等の名称・保険等の種類・保険期間・契約者の氏名・利用している者の氏名・続柄などについて、地震保険料控除証明書を参考に記入します。「地震保険料又は旧長期損害保険料区分」は、地震保険料控除証明書に記載されていますので、間違いのないように○をしましょう。

加入している保険の内容を記入し、申告書に記載されている手順で計算するだけです。

地震保険料の上限金額は5万円、旧長期損害保険料の上限金額は1万5千円、地震保険料と旧長期損害保険料の合計金額の5万円までが控除額の上限となるところがポイントです。

「保険等の対象となった家屋等に居住又は家財を利用している者」は、本人または本人と生計を一にする親族であることが条件となることに注意しましょう。

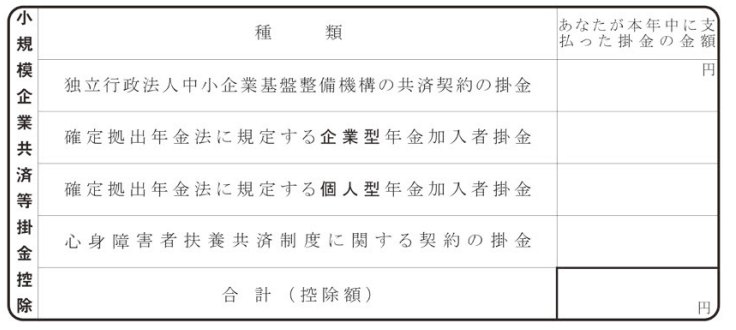

・小規模企業共済等掛金控除の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分保険料控除等申告書」

社会保険料控除の書き方は前述の通りであり、小規模企業共済等掛金控除は、社会保険料控除と同様に支払額が控除額と同額となるため、証明書類に記載がある支払った金額を該当する掛金の箇所にそのまま記入するだけです。

保険料控除申告書の書き方については、以下の動画でも解説しています。

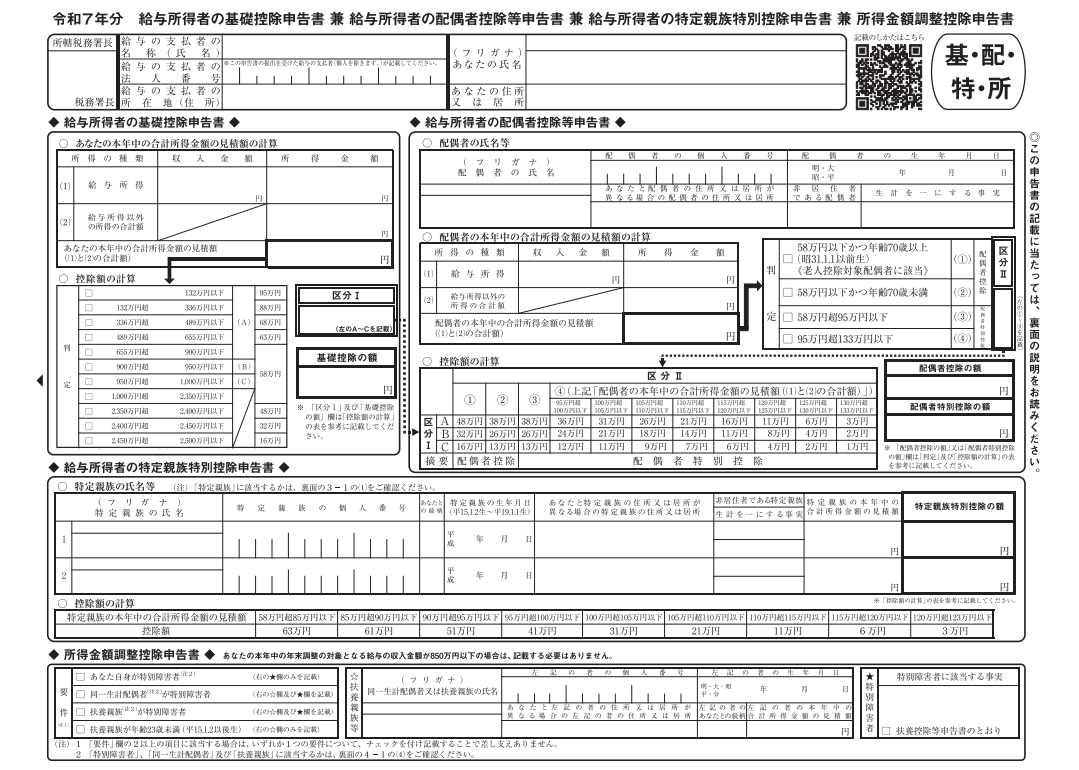

令和7年分の給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「令和7年分基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」

この申告書は、基礎控除、配偶者控除または配偶者特別控除を受ける場合や特定親族特別控除、そして所得金額調整控除を適用する場合に提出が必要です。

配偶者控除および配偶者特別控除については、納税者となる従業員本人の合計所得金額が1,000万円以下の場合に適用ができ、配偶者の給与収入が133万円までであれば配偶者特別控除を受けることができます。

配偶者の収入が給与収入だけであれば上記の金額を根拠に配偶者控除と配偶者特別控除を受けることができます。先に紹介した「配偶者控除額または配偶者特別控除額の一覧表」でも確認できますので、控除額をよく確認するようにしましょう。

配当所得や不動産所得、事業所得などが別にあれば、給与所得とすべて合計した金額で配偶者の所得金額が決定されます。そのため、株式取引などで利益を得た場合や家賃収入がある場合には、所得の総額で配偶者特別控除が適用できるかどうかを判断することが必要です。

また、配偶者控除および配偶者特別控除ともに、納税者となる従業員本人の所得の金額によって控除額が異なります。

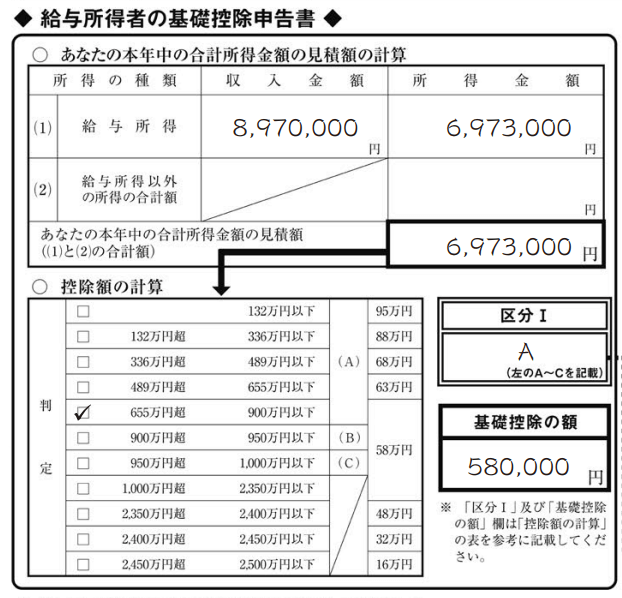

・給与所得者の基礎控除申告書の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「令和7年分基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」

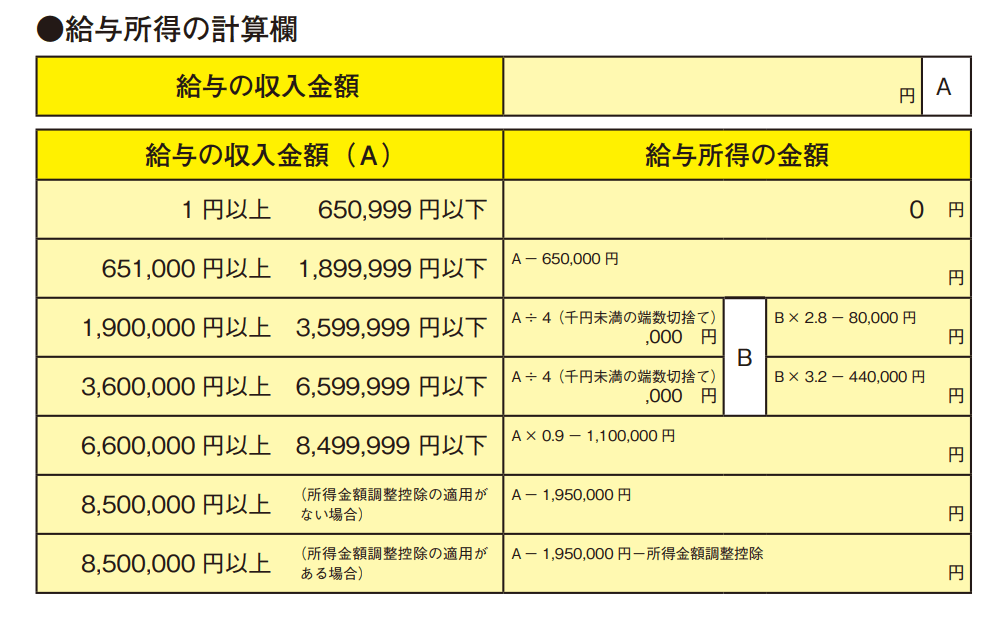

「給与所得」の欄は、今年支払われた給与明細などを参考に、本年の給与収入と給与所得の金額の見積額を記入します。給与所得金額の計算方法は、申告書の裏面にも掲載されています。

ダブルワークで勤務先が2つある場合には、それぞれの給与収入を合計して「収入金額」の欄に記入し、その金額をもとに給与所得を計算する必要があるため注意が必要です。

また、副業で雑所得がある場合などのように、給与所得以外の所得があるケースでは、その所得金額も記入し、その合計額を計算しなければなりません。

ただし、「給与所得以外の所得の合計額」の欄に記入するものには、源泉分離課税の対象となり源泉徴収で納税が完結するものや、一定の所得で確定申告をしないものは除かれます。

配偶者控除や配偶者特別控除を受ける場合には、「区分Ⅰ」の欄に判定でチェックした区分を記入する必要があります。そして最後に「基礎控除の額」の欄に金額を記入します。

基礎控除額の判定については、令和7年分より基礎控除額が変わりましたので、「控除額の計算」欄をよく確かめましょう。

収入額から給与所得を求めるには、次の計算にあてはめて計算しましょう。

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「《記載例》令和7年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」

・給与所得者の配偶者控除等申告書の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「令和7年分基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」

また、配偶者の氏名・マイナンバー・生年月日などを記入します。配偶者と同居している場合には、住所の記入は不要です。配偶者が非居住者の場合は「非居住者である配偶者」の欄に◯をして、「生計を一にする事実」の欄に送金額などを記入します。

「配偶者の本年中の合計所得金額の見積額の計算」の書き方は、「給与所得者の基礎控除申告書」と同じです。それから、矢印に沿って右の欄の判定欄の該当する区分をチェックします。

最後に、判定した区分(基礎控除申告書の「区分Ⅰ」およびここで判定した「区分Ⅱ」)を「控除額の計算」の欄に当てはめて、該当する金額を「配偶者控除の額」または「配偶者特別控除の額」の欄に記入します。

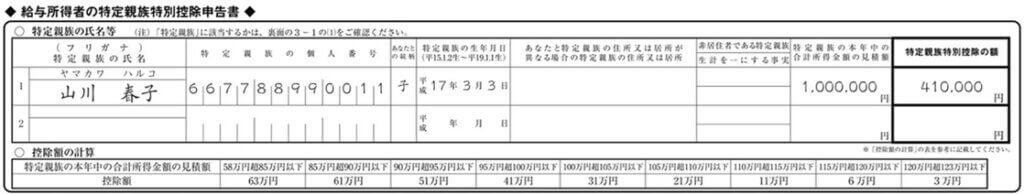

・給与所得者の特定親族特別控除申告書の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「令和7年分基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」

令和7年分から、アルバイト等をしながら学業を続ける大学生の子どもなどがいる場合の支援制度として、「特定親族特別控除」が新設されました。この特定親族特別控除申告書は、特定親族特別控除の適用のための申告欄です。

扶養控除では所得が58万円超で対象外となっていましたが、この制度により「19歳以上23歳未満の親族」については、合計所得金額が58万円超123万円以下(給与収入のみなら123万円超188万円以下)の場合であっても、段階的に所得控除が受けられるようになりました。

この申告書には、特定親族の氏名とマイナンバー、続柄、特定親族の合計所得金額の見積額、特定親族が別居している場合は住所を記載します。まず、「特定親族の本年中の合計所得金額の見積額」に記載したのち、下にある「控除額の計算」の表を見て、対応する控除額を「特定親族特別控除の額」に記載します。

なお、非居住者の場合は送金額の記載が必要です。

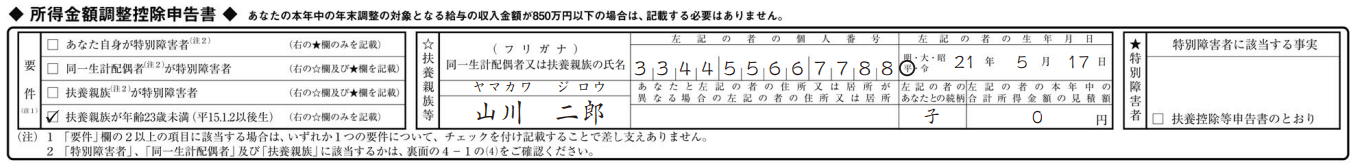

・所得金額調整控除申告書の書き方

引用:各種申告書・記載例(扶養控除等申告書など)|国税庁、「令和7年分基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」

所得金額調整控除とは、本人の給与所得の金額から15万円を限度に、給与の収入金額(最大1,000万円) から850万円を差し引いた金額の10%相当額を給与所得の金額から控除するものです。本人や配偶者(同一生計の者)、扶養親族が特別障害者に該当する場合や、扶養親族が23歳未満である場合に対象となります。ただし、給与収入が850万円以下の場合は対象外ですので、「所得金額調整控除申告書」の記入は不要です。

所得金額調整控除を受ける場合には、「要件」の欄の該当箇所にチェックを付けて、「扶養親族等」の欄をそれぞれ記入します。本人が特別障害者である場合には、「扶養親族等」の欄の記入は不要です。

また、特別障害者に該当する場合には、「特別障害者に該当する事実」の欄に、障害の状態、または、手帳の種類と交付年月日、障害の等級などを記入します。

所得金額調整控除の額については給与の支払者である企業で計算することになっています。控除額に間違いが生じないように細心の注意を払う必要があります。

配偶者控除及び配偶者特別控除の概要や計算方法については、以下の動画でも確認できます。

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

これは、住宅を購入し、そのローンの支払いをしている人が申告できます。住宅ローン控除が適用できる初めての年は、自分自身で確定申告を行いますので、年末調整で控除できるのは、2年目以降の人が対象です。

初年度に確定申告をした場合、この申告書と「年末調整のための(特定増改築等)住宅借入金等特別控除証明書 兼 給与所得者の(特定増改築等)住宅借入金等特別控除申告書」が税務署から送られてきます。

税務署から送付される書類と、金融機関から送付される「住宅取得資金に係る借入金の年末残高証明書」の金額があっているのかをよく確認しましょう。

申告書の書き方は、これらの書類にしたがって各項目欄に記入し、証明書の提出をしてもらいます。

2025年/令和7年度の年末調整における主な変更点

令和7年度税制改正で、所得税においては「基礎控除」や「給与所得控除」に関する見直し、「特定親族特別控除」の創設が行われました。この改正に伴って所得控除要件が変更されたものもありますので注意しましょう。

令和7年分の年末調整における主な改正規定と留意事項は以下の通りです。詳しくはこちらの記事もご参照ください。

⑴ 基礎控除額の見直し

基礎控除の額の見直しがなされました。合計所得金額に応じ、改正された基礎控除額は次の通りです。

【令和7年度税制改正による基礎控除額の変化】

| 合計所得金額 | 改正後の基礎控除額 | (参考)改正前 | |

|---|---|---|---|

| 令和7・8年 | 令和9年以後 | 令和6年 | |

| 132万円以下 | 95万円 | 95万円 | 48万円 |

| 132万円超336万円以下 | 88万円 | 58万円 | |

| 336万円超489万円以下 | 68万円 | ||

| 489万円超655万円以下 | 63万円 | ||

| 655万円超2,350万円以下 | 58万円 | ||

一定の所得範囲については2年間となっていますが、令和8年度税制改正においても、さらに改正が予定されていることもあり、毎年の年末調整の際には昨年度との相違点をよく把握しておきましょう。

参考:

令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

令和8年度税制改正の大綱|財務省

⑵ 給与所得控除額の見直し

給与所得控除額については、最低保証額が55万円から65万円に引き上げられました。ただし、給与収入が190万円超の場合には改正はありません。

これにともない、令和7年分以後の「年末調整等のための給与所得控除後の給与等の金額の表」と、令和8年分以後の「源泉徴収税額表」の改正がなされました。

【令和7年度税制改正による給与所得控除額の変化】

| 給与収入金額 | 改正後の給与所得控除額 | 改正前の給与所得控除額 |

|---|---|---|

| 162.5万円以下 | 65万円 (最低保証額) | 55万円(最低保証額) |

| 162.5万円超180万円以下 | 収入金額×40%-10万円 | |

| 180万円超190万円以下 | 収入金額×30%+8万円 |

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

⑶ 特定親族特別控除の創設

居住者が19歳以上23歳未満の扶養親族(「特定親族」といいます)がある場合には、その特定親族の合計所得金額に応じて一定の金額を控除する「特定親族特別控除」が新設されました。(特定親族には、同一生計などの要件があります)

令和6年までは、大学生などの扶養親族の給与年収が103万円を超えると、親の所得税計算において「特定扶養控除(63万円)」が適用されず、親の手取りが減るという問題がありました。

令和7年度の改正により、「19歳以上23歳未満の扶養親族」については、年収が123万円を超えても188万円までは緩やかに控除額を減らす仕組みが設けられました。

【特定親族特別控除額】

| 扶養親族の給与収入金額 | 特定親族特別控除額 |

|---|---|

| 123万円超 150万円以下 | 63 万円 |

| 150万円超 155万円以下 | 61 万円 |

| 155万円超 160万円以下 | 51 万円 |

| 160万円超 165万円以下 | 41 万円 |

| 165万円超 170万円以下 | 31 万円 |

| 170万円超 175万円以下 | 21万円 |

| 175万円超 180万円以下 | 11 万円 |

| 180万円超 185万円以下 | 6万円 |

| 185万円超 188万円以下 | 3万円 |

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

⑷ 扶養親族等の所得要件の改正

基礎控除額の見直しにより、扶養控除等の対象となる「扶養親族の所得要件」が改正されました。

| 扶養親族等の所得金額要件等 | 改正後 | 改正前 |

|---|---|---|

| 扶養親族、同一生計配偶者 の合計所得金額の要件 | 58万円以下 | 48万円以下 |

| ひとり親の生計を一にする子 の総所得金額等の合計額の要件 | 58万円以下 | 48万円以下 |

| 勤労学生の合計所得金額の要件 | 85万円以下 | 75万円以下 |

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

もし年末調整を忘れてしまったら?

年末調整を忘れてしまった場合、各種控除の申告が年末調整でできなくなり、税金に過不足が生じることになってしまいます。住民税等にも影響します。

もし万が一忘れてしまった場合は、以下の対応を取りましょう。

会社が年末調整関連書類を所轄税務署に提出前の場合

まずは忘れてしまったことを、すぐに担当者に連絡しましょう。

会社が所轄税務署への書類が提出前の場合、対応ができる可能性があります。

確定申告を行う

自ら各種書類を集める手間がありますが、年末調整を忘れてしまった場合、確定申告で控除申請を行うという手段があります。

もし会社の年末調整に間に合わない場合は、確定申告を忘れず行いましょう。

年末調整も確定申告も忘れてしまった場合

年末調整も確定申告も忘れてしまった場合は、「還付申告」等の最終手段があります。

とはいえ、あくまでどちらも忘れてしまった場合のみ使用しましょう。基本的には、年末調整もしくは確定申告で手続きを行うのがベターです。

忘れてしまった場合の詳細については、以下の記事も参考にしてください。

年末調整の書類は正しく記載しましょう

年末年始は、業務も慌ただしくなり、書類を用意することが難しくなるかもしれません。従業員には、提出期限を設定し、早めに回収しないと、書類の確認や不備の修正が間に合わなくなることがあります。

控除対象者であるにもかかわらず、控除に関する情報を記入し忘れたということになれば、従業員は控除が受けられなくなる可能性があります。年末調整の準備は余裕を持ってはじめることが肝心です。

また、年末調整を行うには、扶養家族の収入証明なども必要です。遠方に扶養家族が暮らしている場合などは、急には詳細がわからないということも十分ありえることです。そのため、年末が近づいてきたら、従業員には、扶養家族に対して必要な提出書類を用意するよう打診するように依頼しましょう。何事も、早めの準備が大切です。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

年末調整の関連記事

新着記事

雇用保険被保険者休業開始時賃金月額証明書(育児)の記入例とポイント解説

従業員が育児休業を取得する際、初回申請書(育児休業給付受給資格確認票)とあわせて提出が必要になるのが「雇用保険被保険者休業開始時賃金月額証明書」です。 この書類の作成は担当者の方に…

詳しくみる役員社宅を賢く経費にする方法は?節税メリットから賃料計算まで徹底解説

Point役員社宅の経費化とは? 役員社宅は、賃料相当額を正しく計算・徴収すれば合法的に経費化でき、大きな節税効果があります。 会社負担の家賃は損金算入可能 賃料相当額の計算が必須…

詳しくみる組織開発とは?人材開発との違いや代表的な手法、成功に導くプロセスを徹底解説

Point組織開発とは、組織全体の関係性と機能を高める取り組み。 組織開発は、人と人の相互作用を改善し、変化に強い組織をつくるプロセスです。 関係性と対話に焦点 個人でなく組織全体…

詳しくみるキャリアパス面談で何を話すべきか?理想の将来を描き自己成長につなげるための完全ガイド

Pointキャリアパス面談とは、将来像を言語化し成長戦略を描く対話です。 キャリアパス面談は、理想の将来と市場価値向上を実現するための戦略設計の場です。 将来像と現状の差を明確化 …

詳しくみるストレスチェック結果の提供同意書とは?取得のタイミングや注意点を徹底解説

Pointストレスチェック結果の提供同意書とは、結果を事業者へ共有するための法定手続きです。 ストレスチェック結果は、本人の明示的同意がなければ会社は取得できません。 事前同意は無…

詳しくみるストレスチェックの方法とは?実施手順から事後措置までの実務を徹底解説

Pointストレスチェック方法とは、労働者の心理的負担を測定し、職場改善につなげる制度。 ストレスチェックは、正しい手順と事後措置まで実施して初めて有効です。 年1回以上の実施が原…

詳しくみる.png)

申告書-扶養控除等申告書.jpg)