- 更新日 : 2025年3月10日

住宅ローン控除とは?確定申告の必要書類、ふるさと納税の併用方法も解説

住宅ローン控除の正式名称は「住宅借入金等特別控除」といい、「年末時点での住宅ローンの残高の0.7%」を、所得税や住民税から控除できるなどいくつかの制度があります。

住宅ローン控除適用にあたっては、住宅購入した1年目と2年目以降で手続きの流れが違ったり、ふるさと納税をしている場合は確定申告書の提出が必要になったりするといった注意点もあります。

住宅ローン控除について、以下のような疑問・悩みをお持ちの方も多いのではないでしょうか。

- そもそも住宅ローン控除とは何か、分かりやすく知りたい

- 住宅ローン控除の計算方法は?

- 住宅ローン控除で実際にいくら控除できるのか?

- 住宅ローン控除を申請するには確定申告が必要なのか?

この記事では住宅ローン控除とは何かということから、住宅ローン控除適用の要件や計算明細書などの必要書類、初年度の確定申告の方法まで、分かりやすく解説していきます。

なお、マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が確定申告する際に知っておきたい基礎知識や、確定申告の準備、確定申告書の作成方法・提出方法などを分かりやすくまとめた「青色申告1から簡単ガイド」を無料で用意しております。

チェックリスト付きなので、情報収集だけでなく、書類作成・申告手続きを行う時にもお使いいただけます。

この記事を読む方におすすめ

税理士監修で、40ページ以上の情報がギュッと詰まったお得な1冊となっていますので、毎年使える保存版としてご活用ください。

目次

フォームに順番に入力するだけで、控除や還付金を受け取るための確定申告も簡単に。「マネーフォワード クラウド確定申告」は、医療費控除・社会保険料控除、ふるさと納税・住宅ローン控除…などの各種控除がある方にも、多くご利用いただいています。

スマホのほうが使いやすい方は、アプリからも確定申告が可能です。

住宅ローン控除(住宅借入金等特別控除)とは?

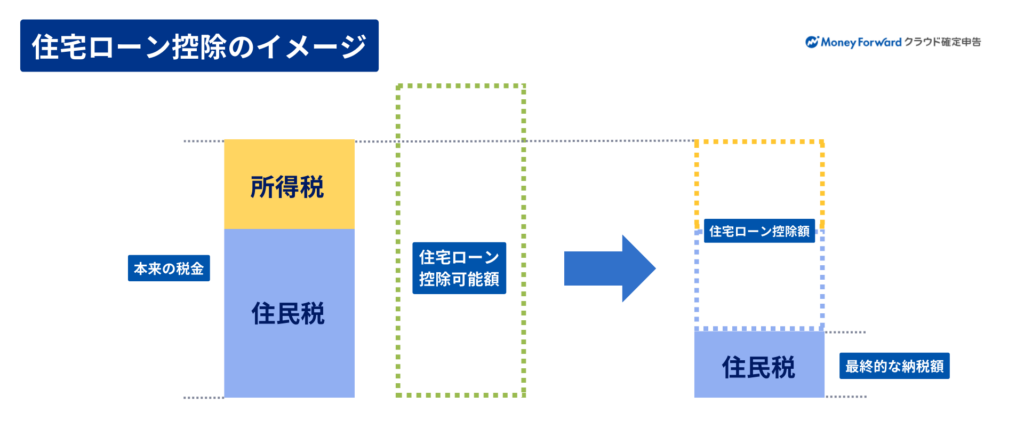

住宅ローン控除(正式名称は「住宅借入金等特別控除」)とは、住宅ローンを利用して住宅を新築・取得または増改築等をした人が、所得税や住民税の税額負担の軽減を受けられる制度のことです。住宅ローン控除は、その年の課税所得金額*¹をもとに計算した所得税額から差し引ける「税額控除」の一種となります。

住宅ローン控除の控除額は、基本的に住宅ローンの年末残高をもとに決まります。たとえば新築の場合は、ローンの年末残高の0.7%に相当する額を原則13年間、所得税や住民税から差し引くことが可能です。

なお、住宅ローンを利用せずに居住用住宅の新築等をした場合については、この記事後半の「住宅ローンを組まない場合に受けられる控除も!」を参照ください。

*1 課税所得金額とは、原則としてその年(1月1日から12月31日)の各種所得金額の合計額から、納税者の事情を考慮した所得控除額を差し引いた後の金額のことです。

新築・買取再販住宅の控除率・控除適用期間

控除率は0.7%、税額控除の適用期間は13年(例外あり)

住宅ローン控除の対象となる住宅が、新築・買取再販住宅*²の場合、上記のように住宅の性能によって借入限度額*³が変わります。

*2 買取再販住宅…宅地建物取引業者による一定の増改築等が行われた住宅をいいます。

*3 借入限度額…住宅ローン控除では、控除が適用される限度額が決められており、借入限度額を超えた金額に控除が適用されません

※個々の住宅の用語については、この記事中ほどの「住宅の性能について」をご参照ください。

中古住宅の控除率・控除適用期間

控除率は0.7%、税額控除の適用期間は10年

ZEH水準省エネ住宅 省エネ基準適合住宅 | ||

令和4年(2022年)度税制改正での変更点

住宅ローン控除が大きく見直されたのは令和4年度(2022年)税制改正でした。

注目すべき点としては、2021年以前に入居の場合と比べて控除率が下がり、1%から0.7%になったことです。

2009年以降、住宅ローン控除を受け続けられる期間は10年間でしたが、令和4年分以降は特例措置により13年間に延びています。13年間、最大控除額を限度に所得税額から差し引けるということです。

なお、住宅ローン控除は所得税の税額控除ですが、所得税で控除しきれないときは住民税からも一部控除できます。令和4年分からは住民税から控除できる額の上限も下がり、原則9万7,500円もしくは前年課税所得の5%の、いずれか低い額となります。

ただし、新築の場合は令和3年9月30日までに住宅取得契約を行っている場合等においては、住民税の控除上限額は136,500円と前年課税所得の7%のいずれか低い額となります。

令和6年(2024年)度税制改正での変更点

2024年度税制改正においては、子育て世帯への住宅ローン控除制度の拡充や新設がなされました。

【子育て世帯に対する控除の拡充】

住居時期が2024年となる場合には、次のように子育て世帯の借入限度額が上乗せされます。子育て世帯とは、夫婦のいずれかが40歳未満である者や19歳未満の扶養親族を有する者などをいいます。

| 住宅の性能など | 借入限度額 | |

|---|---|---|

| 2024年入居 | 2025年入居 | |

| 長期優良住宅・低炭素住宅 | 4,500万円(子育て特例:5,000万円) | 4,500万円 |

| ZEH水準省エネ住宅 | 3,500万円(子育て特例:4,500万円) | 3,500万円 |

| 省エネ基準適合住宅 | 3,000万円(子育て特例:4,000万円) | 3,000万円 |

さらに、子育て世帯においては新築住宅の床面積要件が40㎡(合計所得1,000万円以下の者に限る)に緩和されます。

【子育て世帯に対する特例の新設】

住宅ローンを利用しない場合の税額控除にも特例が設けられました。

既存住宅のリフォームに係る税額控除の適用期限を2年間延長し、子育て世帯・若者夫婦世帯が一定のリフォームを行う場合には、「一定の子育て対応改修工事」について2024年末までのものは税額控除の対象に追加することになりました。

住宅ローン控除の適用要件は?

住宅ローン控除の対象になる物件は、新築の住宅だけではありません。買取再販住宅についても対応がありますし、中古物件を取得した場合も、住宅ローン控除として所得税額から差し引くことができます。

住宅の取得や改修に関連して出費があったときは、住宅ローン控除を適用できるかチェックしてみましょう。

新築または新築住宅の取得、買取再販住宅の取得

個人が住宅を新築したり、新築の住宅を購入したり、一定の増改築が行われた住宅を取得したりして、住宅ローン控除の適用を受けるときは、以下の要件のすべてを満たす必要があります。

なお、ここでは住宅の性能による細かな要件は後述し、先に共通の要件から紹介します。

- 新築等の日から6ヶ月以内に住居として使用していること

- この特別控除の適用を受ける年分の12月31日まで引き続き住居として使用していること

- 次のいずれかの区分において床面積等それぞれの要件に該当すること

または 特例認定住宅等 | ・40㎡以上50㎡未満であり、かつ、1/2以上を自己の居住としていること ・所得金額が1,000万円以下であること |

| ・50㎡以上であり、かつ、1/2以上を自己の居住としていること ・所得金額が2,000万円以下であること |

- 10年以上にわたって返済する住宅ローンがあること

- 2以上の住宅を持つ場合には、主に居住すると認められる住宅であること

- 居住した年及び、その前2年の合計3年間において譲渡所得の課税の特例の適用を受けていないこと

- 居住した年の翌年以後3年以内に居住した住宅以外の一定の資産を譲渡し、当該譲渡について譲渡所得の課税の特例を受けていないこと

- 住宅の取得等が生計を一にする親族や特別な関係のある者からのものでないこと

- その住宅の取得が贈与によるものでないこと

参考:No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁

中古住宅の取得

中古住宅とは、建築後使用された住宅のうち、次のいずれかの要件を満たす住宅で、かつ、買取再販住宅以外の住宅をいいます。

| ㋐昭和57年1月1日以後に建築されたもの | |

| ㋑取得の日前2年以内に耐震住宅であることが証明されたもの | |

| ㋐、㋑以外で取得日までに耐震改修の申請をし、居住日までに耐震改修基準に適合することが証明されたもの | |

個人が中古住宅を取得した場合、新築物件取得での要件に加え、以下の要件を満たせば住宅ローン控除の適用が受けられます。

- 建築後に使用されたことがある中古物件であること

- 購入時及び購入後において生計同一親族からの購入でないこと

参考:A1~A6 – 令和4年分 住宅借入金等特別控除を受けられる方へ(新築・購入用)|国税庁

リフォーム・増築

住宅の増改築等をした場合の適用要件を見ていきましょう。なお、中古住宅などを取得後、居住する前に行った増改築についても適用を受けることができます。

- 自己の所有する居住用家屋の増改築をしたこと

- 増改築等の日から6カ月以内に居住していること

- 10年以上にわたって返済する住宅ローンがあること

- 増改築等をした後の床面積が50㎡以上あること

- 補助金等を控除した後の工事費が100万円を超えること

- 対象となる増改築等で証明がなされたものであること(以下の第1号~第6号工事が対象)

対象となる工事は、「増築、改築、大規模修繕」や 「居室、調理室、浴室、トイレ、洗面所、納戸、玄関、廊下」のリフォームなど、いくつか種類があるため、詳しくは国税庁のホームページを参考にしてください。

参考:No.1211-4 増改築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁

控除期間は新築住宅よりも短く、居住した年から10年間です。また、合計所得金額が2,000万円を超える年や住宅ローンの残高がなくなった年以降などについては適用を受けられません。その他適用除外についても上記ページを参考にしてください。

住宅の性能について

住宅ローン控除適用のためには、個々の住宅の性能によって要件が異なったり、確定申告時の添付資料が異なったりするので、建築・取得した住宅がどの住宅に該当するかを確認しましょう。

新築・取得した住宅がどの住宅に該当するか不明な場合には、住宅の販売会社等に確認し、確定申告に必要な認定通知や証明書を準備します。

<住宅に関する用語の説明>

| 下記①と②のこと。 なお、「認定住宅等」は①〜④までのこと。 | |

| 「長期優良住宅の普及の促進に関する法律」に規定する「認定長期優良住宅」に該当するものとして証明された住宅のこと。固定資産税なども軽減されます。 | |

| 「都市の低炭素化の促進に関する法律」等に規定する「低炭素建築物等」に該当するものとして証明された住宅のこと。 | |

(ZEH水準省エネ住宅) | 上記①、②以外で、断熱等性能等級5以上及び一次エネルギー消費量等級6以上として証明された住宅のこと。 |

(省エネ基準適合住宅) | 上記①〜③以外で、断熱等性能等級4以上及び一次エネルギー消費量等級4以上として証明された住宅のこと。 |

| 床面積40㎡以上50㎡未満で、令和5年12月31日以前に一定の建築確認を受けた住宅のこと。 | |

| 床面積40㎡以上50㎡未満で、令和5年12月31日以前に一定の建築確認を受けた認定住宅等のこと。 |

なお、ZEH(ゼッチと読む)とは、net Zero Energy Houseの略であり、壁の高断熱化、高効率な省エネルギー設備を設置して、年間のエネルギー消費量がネットで(差引して)ゼロ以下となる住宅をいいます。

<上記①~④の認定住宅等における適用要件>

| 「長期優良住宅の普及の促進に関する法律第11条第1項」に規定する住宅に該当するものとして証明された住宅のこと。 | |

| 「都市の低炭素化の促進に関する法律第2条第3項に規定する低炭素建築物」に該当するものとして証明されたものであること。 なお、市町村長などが納税者からの申請に基づき「低炭素とみなされる建築物」とされるものもある。 | |

(ZEH水準省エネ住宅) | 建設住宅性能評価書、住宅省エネルギー性能証明書のいずれかの証明がなされたもの。 |

(省エネ基準適合住宅) | 同上 |

参考:No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁、知っておきたいエネルギーの基礎用語 ~新しい省エネの家「ZEH」|資源エネルギー庁、住宅ローン減税|国土交通省

マネーフォワード クラウド確定申告では、個人事業主やフリーランスの方が知っておきたい"経費"のキホンや勘定科目を分かりやすく1つにまとめた「個人事業主が知っておくべき経費大辞典」を無料で用意しております。

税理士監修で、経費の勘定科目や具体例だけでなくワンポイントアドバイスもついているお得な1冊となっていますので、ぜひ手元に置きたい保存版としてご活用ください。

住宅ローン控除の最大控除額

借入限度額が異なるため、住宅ローン控除についての最大控除額を取得別に見てみましょう。

新築住宅・買取再販の場合

新築住宅または買取再販住宅については先述のとおり、2022年または2023年認定住宅(長期優良住宅・低炭素住宅)を取得した場合に最大の借入限度額が設定されており、5,000万円となります。

理論上、2022年12月に住宅ローンを組み、これらの住宅を取得した場合、年末の残高は返済が始まる前ですので住宅ローン残高は5,000万円となります。

5,000万円×0.7%=35万円(最大控除額)

したがって、初回は最大35万円が所得税から控除されます。

仮にこの場合における最大控除額の13年間分の合計を求めると次のようになります。借入金残高については、2%の固定金利で35年の元利均等返済をした場合の理論値を計算しています。

たとえば初年度における会社員の年収が720万円、社会保険料控除などが100万円であった場合、所得税は36万円弱*になります。したがって、初年度については所得税の負担はほとんどなくなります。

また、借入金残高は年々減ってくるため、控除額も年々減っていきます。借り換えや繰り上げ返済などによっても変わります。

720万円-給与所得控除額182万円-社会保険料控除など100万円-基礎控除48万円=390万円

所得税 390万円×20%-427,500円=352,500円

復興税を加えると、352,500円×(1+2.1%)=359,900円

中古住宅の場合

中古住宅の取得についても、先述のとおり住宅(長期優良住宅・低炭素住宅など)を取得した場合に最大の借入限度額が設定されています。借入最大額は3,000万円です。

理論上、2022年12月に住宅ローンを組んで中古住宅を取得した場合、年末の残高は返済が始まる前のため住宅ローン残高は3,000万円となります。

3,000万円×0.7%=21万円(最大控除額)

したがって、初回は最大21万円が所得税から控除されます。

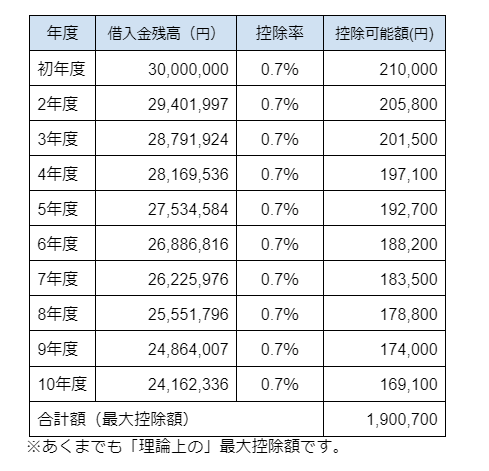

仮にこの場合における最大控除額の10年間分の合計を求めると次のようになります。借入金残高については、上記同様2%の固定金利で35年の元利均等返済をした場合の理論値を計算しています。

多くの場合は、住宅ローンの返済期間の途中で住宅ローン控除の適用期限が到来するため、借入時にはよく考えておきましょう。

住宅ローン控除でいくら戻ってくる?

住宅ローン控除の効果が大きいのは、所得控除ではなく、税額控除だからです。したがって、会社員などは一旦源泉徴収された所得税が還付されることになります。

先に最大控除額を求めてみましたが、現実的な数値を用いて住宅ローン控除を適用した場合のシミュレーションをしてみましょう。

前提条件は以下のとおりです。

- 基礎情報

年収600万円の会社員、給与所得控除164万円、社会保険料控除85万円、基礎控除48万円 - 住宅ローン情報

2022年に3,000万円のローンを組み新築住宅(長期優良住宅)を取得して2022年中に居住(その他住宅ローン控除の要件をすべて満たし、補助金等の支給はないものとする)

所得税については、家族の状況により控除額が変わりますが、ここでは上記にあるもののみとします。また、返済開始は翌年からとし、2022年12月末における借入金残高が3,000万円と仮定します。

初めての住宅ローン控除は添付書類等もあり、年末調整では対応できません。住宅ローン控除以外については勤務先で年末調整を受け、源泉徴収票を取得したものに住宅ローン控除の書類を添付します。

シミュレーション例と住宅ローン控除の計算方法

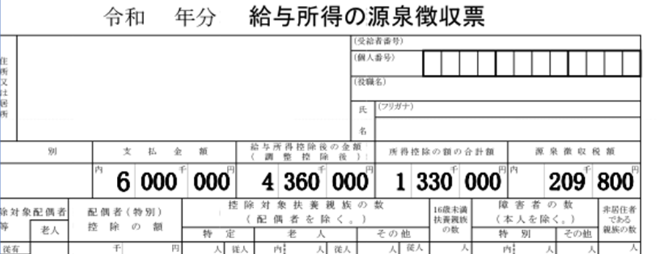

上記の前提条件に基づき、勤務先から取得した源泉徴収票には下記のようになっているものとして、実際の住宅ローン控除の計算を進めましょう。

<源泉徴収票(部分)>

出典:[手続名]給与所得の源泉徴収票(同合計表)|国税庁、令和 年分 給与所得の源泉徴収票を加工して作成

源泉徴収された所得税(復興税含む)について、209,800円であり、確定申告をすることによってこの金額がどうなるかを見ていきましょう。

年末の借入金残高は3,000万円のため、最大控除額は3,000万円×0.7%=21万円です。

(シミュレーションをする際、控除額の計算については100円未満は切捨てとなります。)

したがって、209,800円-210,000円=-200円となり、所得税については全額還付の対象となります。

なお、住宅ローン控除の控除額が所得税から引ききれなかった場合には、一定の範囲内において翌年度の住民税から控除されます。上記の場合も所得税から引ききれなかった200円については住民税から控除されます。

参考:給与所得者と税|国税庁、No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)|国税庁

個人住民税 | 東京都主税局(住宅借入金等特別税額控除の項ご参照)

マネーフォワード クラウド会社設立は、個人事業主が法人成りを検討したほうがよいタイミングをまとめた「法人化を検討すべき7つのタイミング」を無料で用意しております。

創業支援に強い税理士監修で、ポイントがまとまったお得な1冊となっていますので、ぜひ将来を見据えた情報収集でご活用ください。

ふるさと納税と住宅ローン控除は併用可能?

ふるさと納税とは、自分が選んだ自治体に寄付する制度で、寄付額のうち2,000円を超える部分は、住民税の控除や所得税の還付が受けられます。このふるさと納税と住宅ローン控除については併用が可能です。

住宅ローン控除は上記シミュレーションで見てきたように所得税から優先的に差し引かれるため、住民税から優先的に引かれるふるさと納税を併用しても、納税額が残っていれば節税効果はあります。

ただし、あくまでも住宅ローン控除もふるさと納税も税額を軽減する制度であり、発生した税額以上の控除はできませんので注意しましょう。

注意点としては、住宅ローン控除の初回については確定申告が必要です。したがって、ふるさと納税においてはワンストップ特例ではなく確定申告で利用しましょう。

個人事業主が住宅ローン控除を受けることはできる?

個人事業主が自宅の一部を事務所などの事業用に使っている場合であっても、住宅ローン控除を受けることが可能です。ただし、次のような注意点があります。

個人事業主の住宅ローンの控除額

個人事業主であっても住宅ローン控除を受けられますが、100%居住用の住宅と同じ控除額にはなりません。

事業用と居住用の両方で自宅を使っている場合、居住用の部分のみ住宅ローン控除を受けることができます。例えば、自宅を事業用20%、居住用80%として利用している場合は、居住用の80%部分のみが住宅ローン控除額の対象です。

ただし、おおむね90%以上を居住用として使っている場合は、100%居住用とみなして全額が住宅ローン控除の対象となります。

床面積の50%以上が事業スペースの場合は適用外

「個人事業主であっても住宅ローン控除を受けられる」と述べましたが、一部例外があります。それは、床面積の50%以上が事業スペースである場合です。

自宅を事業用で使っている部分が50%以上の場合は、住宅ローンの全額が控除対象外になります。自宅兼事務所で仕事をしていて、住宅ローン控除を利用したい場合は、事業用スペースの使用割合に注意しましょう。

持ち家の取得後に事業を始めた場合は建物評価額の再計算が必要

自宅を居住用と事業用の両方で使う場合は、居住用の部分は住宅ローン控除の対象に、事業用の部分は個人事業の経費の対象になります。

居住用の部分で住宅ローン控除を利用する場合は、忘れずに事業用の部分を個人事業の経費にしなければなりません。

事業の経費として大きなものに、建物の減価償却費があります。建物の減価償却とは、建物の取得価額を数年に分けて少しずつ経費にするというものです。建物を減価償却する背景には「建物は時の経過とともに価値を減少させていくので、一度に経費にするのではなく、少しずつ経費にしなければならない」という考え方があります。

建物取得後に事業を始めた場合は、事業を始めるまでに建物の価値はいくらか減少しています。そこで、事業を始めた時点の建物の価値を再評価(建物評価額の再計算)し、減価償却を始める必要があります。

共有名義の場合には全員の共有持分の床面積で判断される

住宅ローン控除では、適用条件として床面積の条件がいくつかあります。共有名義の場合、床面積の要件は自分の持ち分のみを当てはめて考えるのではなく、共有割合に関係なく全員の共有持分合計の床面積で判断されます。

上述した、個人事業主における「床面積の50%以上が事業スペースの場合は適用外」といった条件も、共有割合に関係なく全体の床面積を基に計算する必要があるので、注意しましょう。

個人事業主が自宅を事業所と兼用する場合は経費にできる?

個人事業主が自宅を事業所と兼用する場合、事業所部分は個人事業の経費にすることができます。ただし、経費になる金額を求める必要があります。

例えば水道代や電気代などは、居住用部分と事業用部分をまとめて請求されるので、面積や利用時間などの割合で按分し、プライベートで使った金額と経費になる金額を求めます。これは自宅が賃貸物件の場合も持ち家の場合も同じです。

また、賃貸物件の場合と持ち家の場合でかかる経費が違うものもあります。それぞれについて見ていきましょう。

賃貸物件の場合

賃貸物件の場合に発生するのが、家賃です。家賃のうち、事業用に該当する部分については経費にできます。ただし、家賃は自宅全体に対して支払うため、居住用部分と事業用部分を按分計算しなければいけません。

一般的に、家賃は床面積を用いて計算します。例えば、1年間の家賃が120万円、家全体の床面積が100㎡で、そのうち事務所として使っている部分の面積が20㎡の場合(事業割合20%)、経費になる金額は120万円×20%=24万円です。

持ち家の場合

持ち家の場合に発生する経費として、減価償却費があります。減価償却とは、建物の取得価額を毎年少しずつ経費にしていくことで、減価償却費は建物の取得価額に償却率を乗じて計算します。

減価償却費も家事按分が必要です。例えば、計算した減価償却費100万円、事業割合20%の場合、経費になる金額は100万円×20%=20万円です。

住宅ローン控除の申請手続きの流れは?

ここからは、住宅ローン控除の申請手続きの流れについて見ていきましょう。

初年度(1年目)は確定申告が必須

住宅ローン控除を初めて受ける際には、確定申告が必要です。初年度は年末調整で控除を受けることができないので、注意しましょう。確定申告では、確定申告書や住宅ローンの計算明細書など、さまざまな書類を作成する必要があります。

確定申告のやり方についは以下の記事でくわしく解説しているので、この記事と合わせて参考にしてください。

2年目以降は年末調整で申請できる

給与所得者の場合、2年目以降の住宅ローン控除からは年末調整で申請が可能です。

その場合、年末調整における添付資料として次の書類を会社に提出します。

- 給与所得者の住宅借入金等特別控除申告書兼住宅借入金等特別控除計算明細書に一定事項を記入(税務署から送付)

- 住宅取得資金に係る借入金の年末残高等証明書(金融機関から送付)

年末調整での住宅ローン控除の申請手続きについて詳しく知りたい方は、こちらの記事をご参照ください。

個人事業主は2年目以降も確定申告が必要

会社員で住宅ローン控除を受ける場合、1年目は確定申告が必要ですが、2年目以降は勤務先の年末調整で控除を受けることになります。

一方、個人事業主は年末調整がありませんので、2年目以降も確定申告で控除を受けることになります。

2年目以降の住宅ローンの確定申告については以下の記事で解説しています。合わせて読んでおきましょう。

住宅ローン控除の確定申告における必要書類は?

- 確定申告書

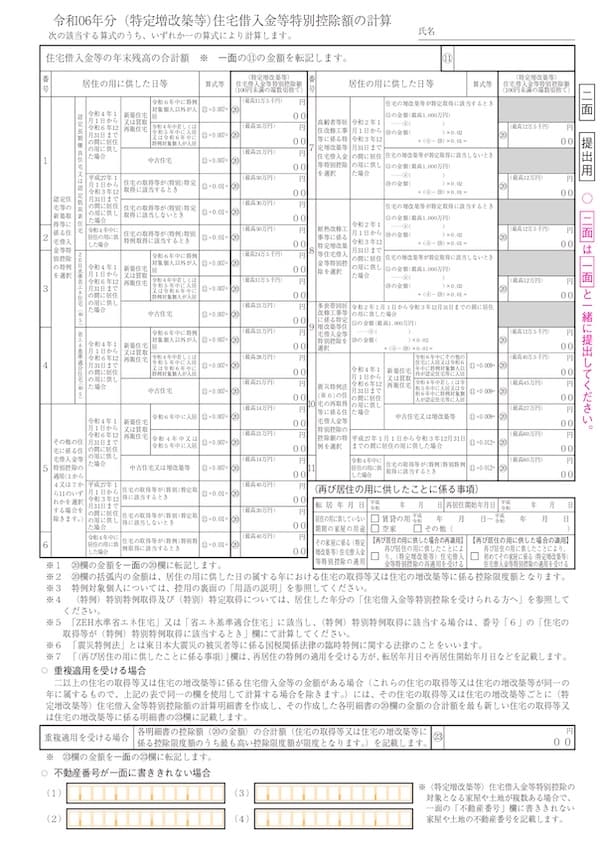

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 本人確認書類の写し

- 建物・土地の登記事項証明書

- 建物・土地の不動産売買契約書(請負契約書)の写し

- 源泉徴収票

- 住宅ローンの年末残高等証明書

初めて住宅ローン控除を受けるには、確定申告書と住宅借入金等特別控除額の計算明細書を提出するほか、控除の種類ごとに必要な書類も添付しなくてはなりません。必要書類は新築、中古、増改築などケースによって変わってくるため、ここでは共通のものを挙げておきます。

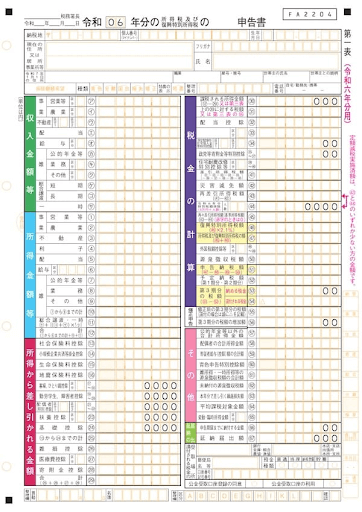

確定申告書

住宅ローン控除を受ける場合は、確定申告書の提出が必要です。他の所得や控除などを記載したうえで提出します。

(特定増改築等)住宅借入金等特別控除額の計算明細書

「(特定増改築等)住宅借入金等特別控除額の計算明細書」とは、住宅ローン控除の金額を計算するための書類です。住宅の性能などにかかわらず、この明細書は住宅ローン控除を適用するすべての人が提出するものです。

取得した住宅の情報(取得年月日や面積、取得価格など)や住宅ローンの残高なども記載します。「(特定増改築等)住宅借入金等特別控除額の計算明細書」は、確定申告書とともに提出します。

本人確認書類の写し

確定申告では、マイナンバーカードなど本人確認書類の写しの提出が必要です。

マイナンバーカードがない場合は、マイナンバーがわかるものと身元が確認できるものの2つの書類が必要です。

- マイナンバーカード

- マイナンバーの通知カード+運転免許証

- マイナンバーが記載された住民票の写し+運転免許証 など

建物・土地の登記事項証明書

建物・土地の登記事項証明書とは、法務局などで取得する登記簿のことです。住宅の取得年月日や面積などが、記載されています。

建物・土地の登記事項証明書は原則、提出が必要ですが「(特定増改築等)住宅借入金等特別控除額の計算明細書」に不動産番号を記載することで、提出を省略することができます。

建物・土地の不動産売買契約書(請負契約書)の写し

住宅の取得年月日や取得価額などが分かる、建物・土地の不動産売買契約書(請負契約書)の写しを確定申告書に添付します。

源泉徴収票

会社員など給与所得がある場合には、源泉徴収票を用意します。源泉徴収票は、確定申告書で給与所得欄を記載するために必要ですが、税務署に提出は不要です。

源泉徴収票が手に入らない場合の対応方法は以下の記事で解説しているので参考にしてください。

住宅ローンの年末残高等証明書

銀行などの融資先から送られてきた住宅ローンの年末残高等証明書も、確定申告書に添付して提出します。

住宅ローンの年末残高等証明書は一般的には10月中旬に送付されるため、確定申告まで紛失しないように保管しておきましょう。

住宅ローン控除の確定申告書類の書き方

まずは「(特定増改築等)住宅借入金等特別控除額の計算明細書」から作成します。「(特定増改築等)住宅借入金等特別控除額の計算明細書」に、取得した住宅の面積や取得価額、住宅ローンの残高などの必要な情報を記載し、住宅ローン控除額を計算し、①に控除額を記載します。

②の「10 控除証明書の控除を要しない場合」のチェック欄について、会社員で翌年以降年末調整によって住宅ローン控除を受ける人〇を付けます。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

確定申告書第一表の「(特定増改築等)住宅借入金等特別控除額」欄(赤で囲んだ③)に、計算明細書で計算した住宅ローン控除額を転記します。

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

なお、確定申告書第二表の「特例適用条文等」の欄には、居住開始年月日とともに頭部または末尾に所定の文字を記載します。所定の文字については、下記の確定申告の手引きP25を参照ください。

<確定申告書第二表 特例適用条文等の欄>

出典:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

住宅ローン控除の確定申告書類の提出方法

住宅ローン控除の確定申告書類の提出方法には「税務署の窓口」「郵送」「e-Tax」があります。

「税務署の窓口」や「郵送」の場合は、申告書などの書類を紙で提出します。郵送で提出する場合は、切手の貼った返信用封筒も同封し、控えを返却してもらうようにします。

なお、令和7年1月から各税務署では申告書等の控えに収受日付印の押なつはしなくなりますのでご留意ください。提出した申告書等の控えは各自で保管するのみとなります。

参考:令和7年1月からの申告書等の控えへの収受日付印の押なつについて|国税庁

一方、e-Taxでは、申告書をデータとして提出します。建物・土地の不動産売買契約書(請負契約書)の写しなどの添付書類のPDF形式などのデータで提出できるので、郵送の手間が省けます。

住宅ローン控除の確定申告で注意すべきポイント

住宅ローン控除の確定申告で注意すべきポイントとして、ふるさと納税があります。ふるさと納税は原則、確定申告が必要ですが、ワンストップ特例制度を利用している場合は、確定申告をする必要がありません。

ただし、住宅ローン控除などで確定申告をする場合においては、ワンストップ特例制度よりも確定申告書の内容が優先されます。

つまり、確定申告書にふるさと納税の記載がない場合は、ふるさと納税がないとみなされ、ワンストップ特例制度を利用していたとしても、ふるさと納税の控除を受けることができません。したがって、先述のとおり確定申告する場合にはワンストップ特例を利用せず、ふるさと納税においても申告書への記載で対応しましょう。

住宅ローンを組まない場合に受けられる控除も!

ここまで、住宅ローンを利用したときの税額控除についてご説明しましたが、住宅ローンを使わず自己資金のみで取得費用を負担した人なども受けられる税額控除があります。ただし住宅ローン控除と異なり、控除を受けられるのは居住年や増築などを行って居住した年に限られます。この場合、長期にわたる控除は受けられません。

また、これらの制度と住宅ローン控除との併用については制度によって異なりますので要注意です。

制度の概要

住宅ローンの利用がない人で、以下にあてはまるものがあれば、確定申告において税額控除を受けることができます。

いずれも改修工事や増改築工事をして居住の用に供した人が対象となります。各制度における税額控除率その他詳細な要件につきましては、下記の国税庁サイトを参照ください。

※なお、2024年度税制改正において既存住宅リフォーム特例の所得制限については2,000万円(引き下げ)となりました。

| 昭和56年5月31日以前に建築された自己の家屋に一定の耐震改修をした場合等 | 対象者の所得が2,000万円以下 | |

| 個人が自己の居住する家屋に、次の4つの改修工事で一定のものを実施した場合等 1)高齢者等居住改修工事等(バリアフリー改修工事等) 2)一般断熱改修工事等(省エネ改修工事等) 3)多世帯同居改修工事等 4)耐久性向上改修工事等 | ・対象者の所得が2,000万円以下 ・バリアフリー改修工事等においては50歳以上など一定要件あり | |

| 次のいずれかにあてはまる認定住宅等の新築、購入をした場合等 (各住宅の説明は、前述のとおりです) 1)認定長期優良住宅 2)低炭素建築物、又は低炭素建築物とみなされる特定建築物 3)ZEH水準省エネ住宅 ・限度額 650万円 ・控除率 10% | 対象者の所得が2,000万円以下 |

参考:

No.1222 耐震改修工事をした場合(住宅耐震改修特別控除)|国税庁

No.1220 バリアフリー改修工事をした場合(住宅特定改修特別税額控除)|国税庁

No.1219 省エネ改修工事をした場合(住宅特定改修特別税額控除)|国税庁

No.1224 多世帯同居改修工事をした場合(住宅特定改修特別税額控除)|国税庁

No.1227 耐久性向上改修工事をした場合(住宅特定改修特別税額控除)|国税庁

No.1221 認定住宅等の新築等をした場合(認定住宅等新築等特別税額控除)|国税庁

住宅ローン初年度は確定申告を忘れずに!

住宅ローン控除は、控除額が納める税金から直接差し引かれる「税額控除」に該当します。そのため、節税効果も大きなものになります。住宅ローン控除を受ける初年度は確定申告が必要です。忘れずに確定申告を行い、還付を受けましょう。

確定申告については、以下の動画でも解説していますので、併せて参考にしてみてください。

はじめての確定申告もラクラク安心に済ませる方法

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

追加料金なしで確定申告以外のサービスが使える

有料プラン(パーソナルミニ・パーソナル・パーソナルプラス)に登録すると、基本料金だけで請求書や契約のサービスを含む複数サービスを利用することができます。日々の業務や作業をまとめて効率化しましょう。

合わせて読みたいおすすめ資料

マネーフォワード クラウド確定申告では、さまざまなお役立ち資料を用意しています。 無料登録するだけで資料がダウンロード可能なので、ぜひ読んでみてください。会社員の確定申告 丸わかりガイド

青色申告1から簡単ガイド

個人事業主が知っておくべき経費大辞典

マネーフォワード クラウド確定申告の導入事例

データ連携機能を使って、銀行やクレジットカードの明細データを自動で取り込むようになってからは、会計ソフトへの入力作業が減ったので、作業時間は1/10くらいになりましたね。

ハンドメイド作家・ブロガー 佐藤 せりな 様

※ 掲載している情報は記事更新時点のものです。

確定申告の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

住宅ローン控除の関連記事

新着記事

個人事業主が店舗改装に使える補助金は?確定申告のポイントもあわせて解説

個人事業主が店舗のリニューアルや設備改修などを行う場合、国の補助金制度を利用することで、自己負担を軽減しつつ事業の成長を図ることができます。どのような補助制度が利用できるのか、どの経費が対象となるのかを知りたい方も多いでしょう。 補助金を受…

詳しくみる補助金申請代行サービスとは?個人事業主が活用するメリットや注意点を解説

確定申告の時期になると、経費や資金繰りに頭を悩ませる個人事業主の方も多いでしょう。そんな中、事業の成長や新たな取り組みを後押ししてくれるのが国や自治体の「補助金」です。しかし、補助金の申請手続きは複雑でハードルが高いため、補助金申請代行サー…

詳しくみる個人事業主の大型トラック運転手は稼げる?年収相場や経費管理のポイントを解説

大型トラックの運転手として独立し、個人事業主として働くことを検討している方にとって、年収や経費、税金の実態は気になるポイントではないでしょうか。会社員とは違い、自ら仕事を確保しながら収入を安定させるには、正確な情報と計画性が欠かせません。本…

詳しくみる個人事業主でも職務経歴書が必要?使いどころや書き方を解説

個人事業主として働いていると、普段は職務経歴書にあまり関わらないかもしれません。しかし業務委託契約や転職活動、副業先への応募など、さまざまな場面で職務経歴書の提出を求められることがあります。 本記事では、個人事業主の職務経歴書について、基本…

詳しくみる小規模企業共済は廃業したらどうなる?個人事業主が知っておきたい手続きや注意点を解説

小規模企業共済は、個人事業主や小規模企業経営者が退職や廃業に備えて積み立てる制度で、老後資金や事業終了時の資金として活用できます。掛金は全額が所得控除の対象となり、節税効果を得ながら将来に備えることができるのが大きな魅力です。 特に、廃業時…

詳しくみる個人事業主でも住宅ローンは通る?フラット35の審査基準や通過のポイントを解説

個人事業主にとって、住宅ローンの審査は会社員よりも厳しくなりがちですが、フラット35は比較的利用しやすい選択肢の一つです。全期間固定金利による返済計画の立てやすさや、直近の収入だけで評価される柔軟な審査基準が特徴で、多くの自営業者が検討して…

詳しくみる