- 更新日 : 2026年1月30日

給与所得控除とは?所得控除との違いや計算方法をわかりやすく解説

給与所得控除とは、会社員や公務員などの給与所得者が、収入を得るために必要な経費を概算で差し引く制度のことです。所得税の計算において、年収からこの控除を差し引くことで所得が確定し、最終的な税負担を軽減する重要な役割を担っています。

本記事では、給与所得控除の基本から計算表、123万円の壁の仕組み、年末調整での具体的な申告手順まで、わかりやすく解説します。

この記事で人気のテンプレート(無料ダウンロード)

目次

給与所得控除とは?

給与所得控除とは、会社員や公務員などの給与所得者が、収入を得るために必要な経費を概算で差し引く制度です。

所得税の計算において、年収からこの控除を差し引くことで、課税対象となる金額と税負担を軽減する役割を担っています。

個人事業主の必要経費との違い

給与所得控除は、領収書の保存や計算の手間を省くため、法律によって年収に応じた金額があらかじめ決められています。

個人事業主が実費を積み上げて経費を算出するのに対し、給与所得者は自身の年収を給与所得控除額の速算表に当てはめるだけで、自動的に経費相当分を差し引けるのが特徴です。

給与所得控除の対象者と給与収入の範囲

対象者は、正社員、パート、アルバイト、役員報酬を受け取る方など、給与所得を得ているすべての人が該当します。

ただし、以下の表の通り「給与収入」に含まれるものと含まれないものを正しく区別する必要があります。

| 給与収入に含まれるもの | 給与収入に含まれないもの(非課税) |

|---|---|

| 基本給、残業代、賞与(ボーナス) | 通勤手当(非課税限度額内) |

| 役職手当、家族手当、住宅手当 | 旅費、宿泊費(実費精算のもの) |

| 現物支給(商品や食事など) | 技術習得のための学資金 |

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

給与計算の「確認作業」を効率化する5つのポイント

給与計算の確認作業をゼロにすることはできませんが、いくつかの工夫により効率化は可能です。

この資料では、給与計算の確認でよくあるお悩みと効率化のポイント、マネーフォワード クラウド給与を導入した場合の活用例をまとめました。

給与規程(ワード)

こちらは、給与規程のひな形(テンプレート)です。 ファイルはWord形式ですので、貴社の実情に合わせて編集いただけます。

規程の新規作成や見直しの際のたたき台として、ぜひご活用ください。

給与計算 端数処理ガイドブック

給与計算において端数処理へのルール理解が曖昧だと、計算結果のミスに気づけないことがあります。

本資料では、端数処理の基本ルールをわかりやすくまとめ、実務で参照できるよう具体的な計算例も掲載しています。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

給与所得控除と所得控除・123万円の壁の違い

給与所得控除は「給与所得」を算出するために収入から一律で差し引くものですが、所得控除は算出された所得からさらに差し引くことで「課税所得」を確定させるものです。

これらは適用タイミングが異なるほか、両者を合算することで「123万円の壁」という非課税枠が構成される仕組みになっています。

123万円を超えると所得税がかかる計算上の理由

年収123万円までは所得税が発生しない理由は、給与所得控除の最低額65万円と、原則の基礎控除58万円を足すとちょうど123万円になるためです。

この123万円の壁は従来の103万円の壁に代わって「自身に所得税が発生しない」かつ「扶養の範囲内」のボーダーラインとなります。

給与収入からこれら2つの控除を差し引くと、税金がかかる対象(課税所得)が0円になるため、結果として所得税が課されません。扶養内で働きたい方にとって、給与所得控除の最低保障額は、税負担が発生するかどうかの重要な境界線(壁)として機能しています。

一方、単身者など親族の扶養内であることを必要としない場合、自身に所得税が発生しないボーダーラインは改正により160万円です。自身に所得税が発生しないという点では123万円の壁と同じですが、親族の扶養に入れるかという点では123万円の壁と大きく異なるため混同しないよう注意が必要です。

所得税計算における第一段階と第二段階の違い

給与所得控除は計算の第一段階で「収入を所得に変える」ために差し引かれ、所得控除は第二段階で「所得を課税対象額に変える」ために差し引かれます。

給与所得控除は給与所得者全員に自動適用される「概算経費」ですが、所得控除(社会保険料控除や配偶者控除など)は個々の家族構成や支払った保険料に応じて適用される「個別事情の考慮」という役割の違いがあります。

納税者の個別事情を考慮する16種類の所得控除

所得控除には、納税者の家族構成や特定の支出(医療費、寄附など)を考慮した合計16種類の控除項目が用意されています。

これらを活用することで、同じ年収であっても、扶養家族が多い人や多額の医療費を支払った人の税負担を公平に軽減することが可能です。以下に、代表的な所得控除の種類をまとめました。

給与所得控除と基礎控除・特定支出控除の使い分け方法は?

給与所得控除は働くための概算経費としての性質を持ちますが、基礎控除や特定支出控除はそれぞれ憲法上の最低生活費や実費経費としての異なる役割を担っています。

これらは計算上、重複して差し引くことが可能であり、それぞれの条件を正しく理解することで最大限の節税効果を得ることができます。

全納税者に適用される基礎控除と給与所得控除の比較

基礎控除は、所得の種類(給与、事業、不動産など)に関わらず、すべての納税者に適用される所得控除であり、最低限の生活を保障する役割があります。

給与所得控除が給与所得者のみを対象とした制度であるのに対し、基礎控除は自営業者なども含めたすべての国民を対象としている点が最大の違いです。

ただし、合計所得金額が2,500万円を超える高所得者については、段階的に控除額が減額され、最終的には適用されなくなります。

特定支出控除と所得金額調整控除による税負担の軽減

特定支出控除や所得金額調整控除は、一般的な給与所得控除だけではカバーしきれない特定の事情や多額の出費がある場合に、追加で所得を減らすことができる制度です。

特定支出控除は、資格取得費や図書費などの仕事関連の自腹支出が給与所得控除額の2分の1を超えた場合に、その超過分(一部上限あり)を控除できます。

一方、所得金額調整控除は、子育て世帯や介護世帯など、高年収層(850万円超)の中でも特に負担が大きい世帯の税負担を和らげるために設けられた調整用の控除です。

給与所得控除の対象となる給与収入の範囲は?

給与所得控除を算出する基礎となる給与収入とは、勤務先から受け取る総支給額(額面)を指します。

基本給だけでなく、賞与や各種手当も含まれますが、通勤手当など一部の非課税項目は除外して計算する必要があるため、正しく区別することが重要です。

給与収入(額面)に含まれる手当と現物給与

給与所得控除の対象となる給与収入には、毎月の基本給のほか、残業手当、休日出勤手当、職務手当、家族(扶養)手当、住宅手当などがすべて含まれます。

さらに、現金での支給だけでなく、会社から無償または低い価格で提供される商品や食事、無利息での貸付といった経済的利益(現物給与)も、原則として給与収入の一部とみなされます。これらはすべて合算した上で、控除額を算出するベースとなります。

控除の対象から除外される非課税所得

給与等として受け取っていても、所得税がかからない非課税所得については、給与所得控除の計算対象となる収入金額には含めません。

代表的なものとして、月額15万円を限度とする通勤手当や、業務に必要な旅費の実費精算分などが挙げられます。これらは仕事をする上で直接必要な経費の補填という性質が強いため、税金計算の基礎となる収入からは除外される仕組みになっています。

令和7年税制改正による給与所得控除の変更点は?

2025年(令和7年)分以降の所得税計算において、給与所得控除は物価高騰への対策や働き控えの解消を目的として大幅にアップデートされました。

最低控除額が底上げされたことで、パートやアルバイト、若手社員など、比較的年収が低い層の手取り額が増える仕組みに変わっています。

出典:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

給与所得控除の最低保障額の引き上げと改正前後の比較

今回の改正における最大のポイントは、給与所得控除の最低額が従来の55万円から65万円へと10万円引き上げられた点にあります。

基礎控除の引き上げ等と合わせることで、いわゆる「非課税の壁」が大きく変動し、実質的な所得減税が実現する構造となりました。改正前後の主要な数値の変更点は以下の通りです。

| 項目 | 改正前(2024年まで) | 改正後(2025年分以降) |

|---|---|---|

| 給与所得控除の最低保障額 | 55万円 | 65万円 |

| 所得税の非課税ライン(壁) | 103万円(基礎控除含む) | 160万円(基礎控除含む) |

改正が手取り額や働き方に与える影響

給与所得控除額が引き上げられたことにより、同じ年収であっても課税対象となる所得が減り、最終的な手取り額が増加します。

特に扶養内で働くパート・アルバイトの方にとっては、所得税を発生させずに働ける「年収の壁」が103万円から160万円へと拡大したことで、これまでよりも労働時間を増やしやすくなるというメリットがあります。これは企業側にとっても、人手不足解消に向けた大きな後押しとなる変更です。

ただし、先ににお伝えした通り160万円の壁手前においては、自身に所得税は発生しないものの、親族の扶養には入れず、親族(主に世帯主)が配偶者控除や扶養控除を受けられない点についての理解が欠かせません。

給与所得控除額の具体的な計算方法は?

給与所得控除額は、その年の給与収入金額(額面)を国税庁が定める最新の計算式に当てはめて算出します。

2025年(令和7年)の改正により計算ルールが更新されているため、必ず最新の速算表を用いて正確な数値を把握することが重要です。

【2025年版】給与所得控除額を算出するための速算表

改正後の最新ルールに基づいた、給与等の収入金額(額面)に応じた控除額の計算式は以下の通りです。

自身の年収を下の表に当てはめることで、おおまかな給与所得控除額を瞬時に算出することが可能です。年収190万円以下は一律65万円、年収850万円超は上限の195万円で固定される仕組みになっています。

| 給与収入の合計額(額面) | 給与所得控除額の計算式 |

|---|---|

| 190万円以下 | 65万円(定額) |

| 190万円超 〜 360万円以下 | 収入金額 × 30% + 8万円 |

| 360万円超 〜 660万円以下 | 収入金額 × 20% + 44万円 |

| 660万円超 〜 850万円以下 | 収入金額 × 10% + 110万円 |

| 850万円超 | 1,950,000円(上限) |

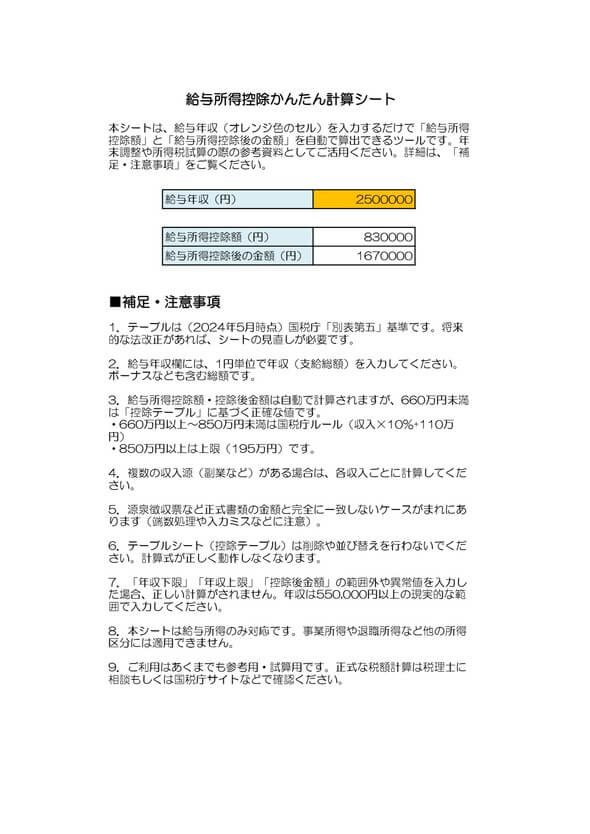

年収別に見る給与所得控除の計算シミュレーション

実際の年収を当てはめた際、給与所得控除額がいくらになり、所得おおむねがいくらになるのかを具体例で解説します。

例えば、年収が400万円の方は「360万円超〜660万円以下」の区分に該当し、計算式は以下になります。

この場合、控除額は124万円となり、給与所得(経費を引いた後の利益に相当する額)は276万円と算出されます。

同様に年収250万円であれば、計算式配下になり、

83万円が給与所得控除額となります。

給与所得控除を適用するための年末調整と確定申告の手続き

給与所得控除は、原則として勤務先で行われる年末調整を通じて自動的に適用されますが、正確な控除を受けるためには書類への正しい記入や、必要に応じた確定申告の手続きが欠かせません。2025年(令和7年)分からは様式や判定基準が変更されているため、最新のルールに基づいた対応が必要です。

年末調整や確定申告で給与所得控除を申告する手順

給与所得控除を反映させ、最終的な年税額を確定させるための実務は、以下の3つのステップで行います。

- ステップ1:年末調整での書類記入 毎年10月〜11月頃に会社から配布される「基礎控除申告書兼配偶者控除等申告書兼特定親族特別控除申告書兼所得金額調整控除申告書」に、その年の給与収入の見積額を記入します。2025年分からは扶養親族の所得判定基準が改正されているため、必ず最新の様式を使用し、裏面の「所得算出表」を参照して正確な合計所得金額を算出してください。

- ステップ2:特定支出控除の適用判定と申告 仕事に関連する自腹経費(特定支出)が給与所得控除額の2分の1を超える場合は、確定申告を行うことでその超過分を所得から差し引くことが可能です。通勤費、研修費、資格取得費、図書費、衣服費などが対象となりますが、適用には勤務先による証明書の添付が必要となるため、事前に準備を進めておきましょう。

- ステップ3:源泉徴収票による最終確認 12月や1月に会社から交付される「源泉徴収票」を確認し、正しく給与所得控除が適用されているかをチェックします。「支払金額(額面年収)」から、前述の速算表に基づいた控除額を引いた数字が「給与所得控除後の金額」の欄に記載されているかを確認することで、計算ミスや漏れを防げます。

特定支出控除の対象となる項目と手続き

特定支出控除は、一般的な概算経費である給与所得控除では賄いきれない多額の仕事上の支出がある場合に、実費での控除を認める制度です。 この制度を利用するためには、翌年の2月〜3月に税務署へ確定申告を行う必要があります。対象となる支出には、職務に直接必要な書籍の購入費(図書費)や、職場での着用が必須となる衣服の購入費(衣服費)、さらには得意先との接待に必要な費用(交際費)なども含まれますが、いずれも会社が「職務遂行に必要」と証明したものに限られます。

給与所得控除を年収別に確認・計算する際の注意点

給与所得控除は年収によって自動的に決まりますが、副業をしている場合や、年の途中で転職・退職した場合には、自分で正しく申告しないと控除が適切に適用されない恐れがあります。正しい納税を行い、損をしないためにも、自身の働き方に合わせた実務上の注意点を確認しておきましょう。

副業(ダブルワーク)や中途退職時における合算精算のルール

2ヶ所以上の会社から給与を受け取っている場合、給与所得控除はそれぞれの会社ごとに計算するのではなく、1年間の「すべての給与収入を合計した総額」に対して一度だけ適用します。

給与所得控除を二重に受けることはできないため、通常はメインの勤務先(甲欄)で年末調整を行い、合算されなかった副業分の収入については自身で確定申告を行って精算する必要があります。

また、年の途中で退職し再就職していない場合は、退職時までの累計額に基づいて翌年の確定申告で正しい控除額を反映させます。

源泉徴収票による控除額の確認方法と見方

自身に適用された正確な給与所得控除額は、毎年12月〜1月頃に勤務先から交付される「源泉徴収票」を見ることで簡単に確認できます。

源泉徴収票の「支払金額」が給与収入の総額を指し、その隣にある「給与所得控除後の金額」との差額が、実際に差し引かれた給与所得控除額です。

もし正確な計算結果を知りたい場合は、国税庁の公式サイトに用意されている「自動計算ツール」やリーフレットを活用して、自身の年収と照らし合わせるのが最も確実な方法です。

給与所得控除を理解し、適切な納税を行いましょう

給与所得控除は、働くすべての給与所得者にとって最も身近で重要な控除制度です。基礎控除や社会保険料控除、さらに最新の税制改正(103万円の壁の見直しなど)を正しく理解することで、自身の手取り額を最大化させることが可能になります。

正確な控除額を算出し、年末調整や確定申告を適切に行いましょう。制度の仕組みを把握し活用することが、税負担を抑え、健全な家計管理を行うための第一歩となります。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

給与テーブルとは?作り方やメリット・デメリット、注意点を解説【無料テンプレートつき】

給与テーブルとは、賃金を決めるときに基準になる表のことです。新人からベテランまでの賃金を一覧できるため、人件費の把握や予測に役立ちます。給与テーブルの作り方には、会社の方針や賃金決…

詳しくみる就業規則に必要な賃金規定の作成・変更方法は?記載例やテンプレートをもとに解説

就業規則の賃金規定は、従業員の生活に直結し、モチベーションや会社への信頼感を大きく左右する非常に重要な部分を占めます。 しかし、「賃金規定をどのように作成・変更すれば良いのか」「法…

詳しくみる給料手当とは?手当の種類や仕訳方法、課税対象について解説

企業で働く従業員には、労働の対償として賃金が支払われます。賃金には、給与や給料、手当など様々な呼び方や種類がありますが、それぞれにどのような違いがあるのでしょうか。 当記事では、給…

詳しくみる奈良県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

奈良県で事業を展開する企業にとって、給与計算は正確性と効率性が求められる重要な業務です。しかし、専門的な知識や時間を確保することは容易ではなく、多くの企業が給与計算代行サービスの利…

詳しくみる業務委託の給与明細は必要?テンプレートで支払明細書の書き方も解説

業務委託では、給与明細や源泉徴収票の発行義務はありませんが、報酬の内訳を明確にする「支払明細書」の発行は行いましょう。 支払明細書を発行すれば、給与の詳細を明らかにできるため、支払…

詳しくみる通勤手当申請書の書き方は?テンプレートや記入例、領収書の有無を解説

「通勤手当申請書」の書き方に迷う方もいるでしょう。清算業務をスムーズに進めるためには、誰が見てもわかりやすく、必要項目を漏れなく記入することが大切です。本記事では、電車や車などの交…

詳しくみる

-e1762740828456.png)