- 更新日 : 2026年1月13日

賃金台帳の作成を税理士に依頼できる?社労士との違いや注意点を解説【無料テンプレ付き】

賃金台帳の作成は、社労士の独占業務であるため税理士に依頼できません。しかし、賃金台帳の作成において必要な給与計算は、税理士に依頼できます。

本記事では、賃金台帳の作成を税理士に依頼できるかどうかについて徹底解説します。さらに、税理士と社労士の違いや依頼の際の注意点についても解説しているため、ぜひ今後の賃金台帳の作成への参考にしてみてください。

目次

賃金台帳の作成を税理士に依頼すると違法?

税理士への賃金台帳の作成依頼は、違法です。そのため、賃金台帳を作成する際は基本的には自身で行うか社労士に依頼する必要があります。しかし、賃金台帳作成において必要である給与計算は、税理士や社労士に依頼可能です。

下記では、賃金台帳の作成を税理士に依頼するのが違法かについて具体的に解説します。

賃金台帳の作成における給与計算の重要性

賃金台帳の作成における給与計算は、労働者ごとの給与計算の結果が賃金台帳に記録される情報の基礎となります。

そもそも、賃金台帳とは、従業員の氏名と性別、労働日数、労働時間、給与の支払い状況などを記録する書類です。労働基準法第108条により、使用者はすべての労働者の賃金台帳の作成と保管が義務付けられています。

そのため、正しく給与計算することにより、社会保険料や税金の控除など、法的義務を遵守できます。

賃金台帳そのものの提出義務はありません。しかし、労働基準監督署や税務当局など、特定の機関からの要請・監査に対して、賃金台帳の提出を求められる場合があります。

賃金台帳の作成で必要な項目が記載されていなかったり、作成しなかったりする場合は、30万円以下の罰金を科される可能性があるため注意が必要です。

賃金台帳を作成する際は、トラブルを避けるためにも正確で透明性のある給与計算を行い、賃金台帳に記録するようにしてください。

税理士への依頼は違法

結論、賃金台帳の作成を税理士に依頼することは、違法です。

賃金台帳の作成は、社労士法における「2号業務」の社労士独占業務にあたります。そのため、税理士は賃金台帳の作成ができません。

万が一、税理士が社労士の独占業務を行った場合、社会保険労務士法第32条の2項により、1年以下の懲役または100万円以下の罰金を科される可能性があります。

そのため、賃金台帳の作成は社労士に依頼する必要があることを覚えておきましょう。

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

意図せぬ法令違反を防ぐための、法定三帳簿管理のガイドブック

労務管理の中でも、労働関係法令の遵守は労務管理の中核を成すといえます。

本資料では、労働者名簿、賃金台帳、出勤簿の適正管理を通じて、意図せぬ法令違反を防ぐために実践的なアドバイスを提供します。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

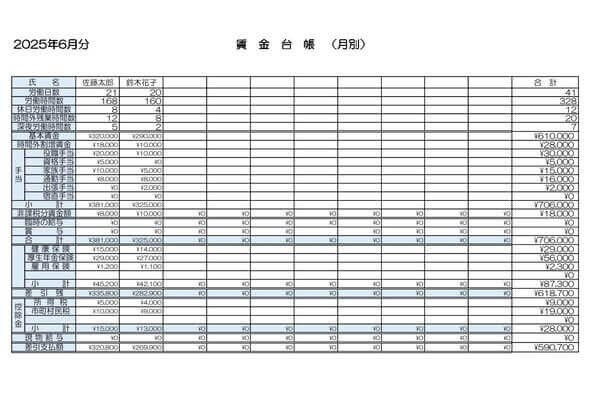

賃金台帳(エクセルの自動計算)無料テンプレート

自動計算機能を搭載した、エクセル形式の賃金台帳テンプレートです。

手間を省き、効率よく計算するためのツールとして活用いただけます。

賃金台帳 記入例

賃金台帳を作成する際の参考となる、具体的な記入例を記載した資料です。

各項目への記載方法や書き方の要領を、見本を通してご確認いただけます。事務処理の確認用としてもご活用ください。

税理士に依頼できる業務

税理士は、税務に関する専門家であり、日本の国家資格のひとつです。税理士に依頼できる業務は以下のとおりです。

| 依頼可能な業務 | 詳細 |

|---|---|

| 税務代理 | 納税者に代わって所得税、法人税、消費税などの税務申告手続きを行う |

| 税務書類の作成 | 確定申告書や申告書の添付書類、年末調整の書類など、税務に関する書類の作成する |

| 税務相談 | 税金の計算方法や節税対策、税務調査への対応など、個人や企業による税務相談する |

税務代理とは、納税者に求められる所得税や法人税、消費税などの税務申告手続きを税理士が代わりに行うことです。さらに、税務調査の際に税務署への対応を行ったり、税務署の決定に納得いかない場合に意見を伝えたりすることも、税務代理の仕事に含まれます。

次に、税務書類の作成は、所得税・消費税・法人税の確定申告書類や年末調整、法定調書、相続税贈与税の申告書などの税務書類を代理で作成する業務です。税理士に依頼すれば、正確な書類を作成できるだけでなく、税理士の捺印や証明が付き、信頼性の高い申告書を提出できます。

最後に、税理士は税務相談にも対応しています。相談方法は対面のほか、電話やメール、Zoom、チャットツールなどを活用している場合があるため、事前に確認しておきましょう。

賃金台帳の無料テンプレート

マネーフォワード クラウドでは、賃金台帳の無料テンプレートをご用意しております。

無料でダウンロードできますので、ぜひお気軽にご利用ください。

給与計算を税理士に依頼するメリット

給与計算を税理士に依頼するメリットは、給与計算業務だけでなく年末調整用務も一貫して依頼できることです。

とくに年末調整は、従業員ごとの所得控除の内容が異なるだけでなく、多忙な年末時期に行う作業であるため、税理士に依頼することで負担を大幅に軽減できます。

税務の専門家である税理士に給与計算を依頼すると、計算だけでなく税務に関する相談やアドバイスを受けられます。また、給与計算業務に加え、会計業務も依頼すると、節税対策や資金繰り改善などの具体的なアドバイスを受けられる点でも魅力です。

さらに、税理士への依頼で税務に関する書類作成も対応しており、複雑な税務書類も正確に作成できます。そのため、税務処理の精度が向上するだけでなく、安心して業務を任せられるメリットがあります。

税理士への依頼は、業務効率化や専門的なサポートが期待できるため、とくに中小企業や個人事業主にとって強い味方となるでしょう。

給与計算を税理士に依頼する注意点

給与計算を税理士に依頼する場合は、業務範囲を超えた依頼は法律違反となるため注意が必要です。税理士には法律で定められた業務範囲があり、業務領域を超えた作業は認められていません。

そのため、まずは依頼したい業務内容を明確に整理し、事前に税理士と範囲を確認することが重要です。

また、税理士に依頼する際は、料金や納期、契約期間、更新条件などを双方でしっかり取り決めておくことが大切です。双方で同意があったうえで業務を依頼すれば、トラブルの発生を防ぎ、スムーズな業務の遂行と信頼関係の構築が期待できます。

さらに、税理士に業務依頼する際は、1社だけでなく複数社での見積もり依頼も重要です。複数社で相談すると費用の差をすぐに確認でき、サービス内容が適切かどうかも一目で確認できます。

業務内容と料金を見極めれば、満足度の高い契約が可能です。

給与計算を依頼するなら、税理士と社労士どちらがおすすめ?

給与計算の依頼は、従業員が少ないなら税理士、従業員が多いなら社労士がおすすめです。ただし、税理士と社労士に依頼すべきかどうかは、状況により異なります。

下記では、税理士と社労士ごとにおすすめのケースに分けて解説します。

税理士がおすすめのケース

数人規模の給与計算を依頼する場合は、税理士への依頼がおすすめです。小規模企業では、顧問税理士と契約していることが多く、給与計算を含めた複数の業務をお手頃な料金で依頼できます。

また、税理士は企業の状況や背景を把握しているため、企業に最適な内容で業務を進めてもらえるでしょう。

一方、社労士に給与計算を依頼すると、企業の状況をすべて説明する必要があり、準備までに時間がかかる可能性があります。そのため、まずは、現在契約している税理士に給与計算の対応が可能か、追加費用がかかるかを確認してから依頼するとスムーズです。

社労士がおすすめのケース

数十人〜数百人規模の企業であれば、社労士への依頼がおすすめです。大規模な企業の場合、従業員の入退社や社会保険や育児休暇など、多くの手続きが頻繁に発生します。

社労士は人事や労務の専門家であり、給与計算だけでなく、社会保険や育児休暇の手続きなども一括で対応可能です。また、従業員数が多いほど、人事労務に関する課題や問題点も表面化するため、あわせて社労士に相談することも可能です。

税理士とは異なり、別途費用が必要ですが、複雑な手続きや大量の給与計算をまとめて依頼できるため、業務の負担も大幅に軽減できます。

給与計算を依頼する税理士を選ぶポイント

給与計算を依頼する際は、事前に依頼するポイントの把握が重要です。

企業に合った信頼感ある税理士に給与計算を依頼するためにも、事前に税理士を選ぶポイントを確認しておきましょう。

豊富な実績がある

税理士に給与計算を依頼する際は、税理士が給与計算の実績を持っているかを事前に確認しておきましょう。

税理士ごとに得意分野は異なり、給与計算の経験が少ない場合があるため、事前の確認が重要です。

そのため、税理士事務所のホームページをチェックし、過去の実績や具体的な業務内容を調べてみてください。事前確認により、依頼したい業務が税理士の得意分野に含まれるかを判断できます。

さらに、事務所の規模や従業員の数によって対応可能な範囲が異なるため、依頼したい業務内容や期間、費用などもあわせて確認しておきましょう。事前に確認を徹底すると、スムーズに業務を進められる税理士を選択できます。

コミュニケーションを密にとれる

給与計算を依頼する税理士を選ぶ際は、コミュニケーションの取りやすさが重要です。税理士とは毎月やり取りが続くため、人柄や対応力が重要です。

長期的な関係を築くためには、契約前に対面での面談を行い、顔を合わせて話をするとストレスなく円滑にやり取りできるかを確認できます。税理士との相性が良ければ、業務の進行もスムーズとなり、信頼関係が深まるはずです。

費用や業務範囲がニーズに合っている

給与計算を依頼する税理士は、費用と業務範囲が自社のニーズに合っているかで選びましょう。

小規模企業の場合、大手会社の税理士であれば過剰になることもあり、逆に大規模な企業では小さな会社の税理士では対応が難しいことがあります。自社の規模に合った業者選びが重要です。

また、費用は業務範囲にもとづいて設定されており、費用が適切かの確認も必要です。ただし、価格だけで選ぶと、依頼したい業務が含まれていなかったり、必要ないサービスを追加されたりすることもあります。

そのため、価格と業務範囲がニーズに合っているかは事前にしっかり確認しておきましょう。

賃金台帳を作成するための給与計算を必要に応じて税理士・社労士に依頼してみよう

賃金台帳を作成するための給与計算は、税理士に依頼できます。従業員が増えてくると、賃金台帳の作成に手間がかかるため、給与計算を税理士に任せると業務の負担を軽減できます。

税理士に依頼する際は、事前に実績やサービス内容、費用、またコミュニケーションのしやすさを確認し、自社に最適な税理士を選ぶことが重要です。税理士は税務の専門家であるため、難易度の高い書類も正確に作成してもらえ、安心して任せられるでしょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

熊本県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

熊本県内で事業を運営する企業にとって、給与計算は日々の業務の中でも特に重要な位置を占めます。しかし、正確な計算と法令遵守を維持するのは容易ではなく、特に中小企業では人的リソースの制…

詳しくみる源泉徴収税額表の見方を会社員と個人事業主の場合別に解説!

会社員の給与から毎月一定の所得税額が天引きされる源泉徴収制度。この源泉徴収額はどのように決められているのでしょうか? 今回は、源泉徴収制度の基本と徴収額を算出する際に必要な源泉徴収…

詳しくみる源泉所得税の納付書について書き方を解説!提出方法や期限も紹介

源泉所得税は、給与や報酬の支払者が、支払額の中から源泉徴収して国に納付する所得税のことです。通常、この源泉所得税の納付は、納付書を使用して手続きを行いますが、所得の種類ごとに使用す…

詳しくみる有給休暇引当金とは?日本国内における計上義務について徹底解説

企業によっては、有給休暇引当金を算出して計上しているところがあり、自社も導入すべきか迷っている人もいるでしょう。 有給休暇引当金は、日本の会計基準において定められた項目に該当してい…

詳しくみる医療費控除で住民税も安くなる

医療費が多くかかった年は、確定申告で所得税が安くなることをご存知の方も多いでしょう。実は、医療費控除では住民税も安くなります。所得税の確定申告をすれば、住民税のために追加で手続きを…

詳しくみる退職金積立制度とは?確定給付型と確定拠出型の違いや選び方を解説【退職金規定テンプレ付】

退職金積立制度を新しく導入し、福利厚生として新入社員の獲得や既存社員のモチベーション維持をお考えの企業もあるでしょう。 退職金積立制度は、社内のみで取り組むこともできますが、社外の…

詳しくみる

無料テンプレート.jpg)