- 更新日 : 2025年11月4日

【一覧】年末調整の必要書類を回収するには?原本や紛失時の対応も解説

年末調整の書類回収を円滑に進めるには、対象書類と提出期限を従業員へ明確に周知し、計画的に進めることが求められます。そのため、原本が必要な書類とコピーでも良い書類の区別、紛失時の再発行手続きなどを事前に把握しておくことで、手戻りを防ぎ、担当者の負担を大きく軽減できるでしょう。

毎年のことながら「どの書類の原本が必要なの?」「従業員が期限までに提出してくれない」といった、年末の繁忙期に発生しがちな課題を解決するために、具体的な手順と注意点をわかりやすく解説します。

目次

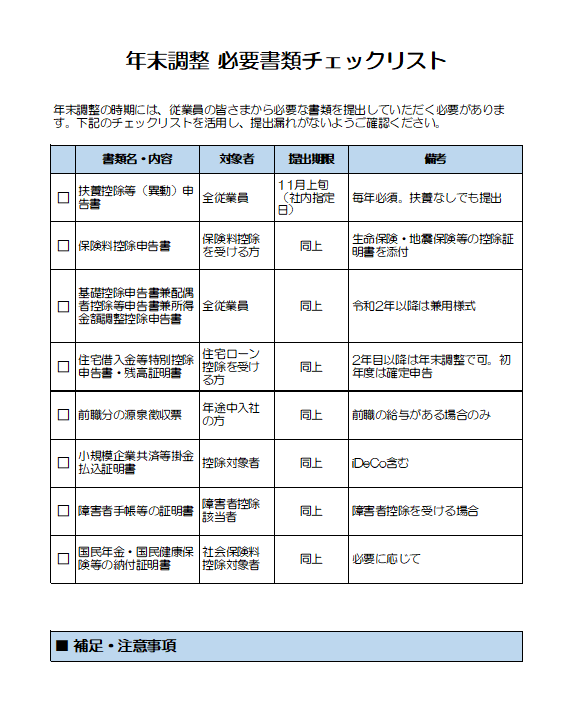

年末調整で回収が必要な書類とは?

年末調整では、全従業員から回収する申告書と、控除を希望する従業員からのみ集める証明書類の2種類が必要です。特に各種証明書は、税額計算の正確性を担保し不正を防ぐため、所得税法で原本の提出が義務付けられています。コピーでは改ざんのリスクがあるため、公的な証明力を持つ原本でなければなりません。

全従業員から回収が必要な書類

年末調整の対象となる全従業員から、以下の書類を回収する必要があります。特に、その年に扶養家族の状況や氏名、住所に変更があった従業員には、正確な情報を記載してもらうようアナウンスしてください。

該当者のみから回収が必要な書類

特定の控除を受けたいと希望する従業員や、個別の状況に応じて回収します。何の控除にどの書類が必要なのか、社内ポータルや説明会で事前に案内しておくと親切です。

| 控除の種類 | 概要 | 回収が必要な書類(原本) |

|---|---|---|

| 保険料控除 | 生命保険、地震保険、社会保険料、iDeCo等の掛金に対する所得控除を受けるための申告 | |

| 住宅ローン控除 | 住宅ローンを利用してマイホームの取得や増改築等をした場合に、所得税の控除を受けるための申告(2年目以降) |

|

| 国外居住親族の扶養控除 | 国外に居住する親族について扶養控除等を受けるための証明 |

|

| その他 | 年の途中で入社した従業員の正しい所得税を計算するために必要 |

|

なお、年末調整の際に必ず原本を回収しなければなりません。電子データ(XML形式)で交付されたものを提出する場合は、プリントアウトしたものではなく、データそのものを提出してもらう必要があります。

なぜ原本の回収が必要なのか

所得税法および関連法令では、各種控除の適用を受ける際に、その支払いを証明する書類の添付を義務付けています。これは、架空の支払いや金額の改ざんによる不正な税金の還付を防ぐための措置です。税務署は、企業から提出された書類を通じて、控除額が正しく計算されているかを確認します。そのため、証明能力が高い「原本」が必要とされるのです。

一時的にコピーで預かるケース

基本的には原本提出が原則ですが、住宅ローン控除を受けるために必要な「(特定増改築等)住宅借入金等特別控除申告書」は、税務署から送付されたハガキや書類そのものが申告書となるため、コピーの提出は認められません。

ただし、社内での確認用として一時的にコピーを預かるケースや、電子データで提出されたものを紙で出力して保管する場合など、運用は企業によって異なります。税務署への提出をふまえると、全ての証明書は原本で回収するというルールを徹底するのが最も安全でしょう。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

企業(会社)側で作成し行政機関へ提出する主な書類

従業員から回収した書類に基づいて年末調整の計算を完了させた後、会社は各種法定調書を作成し、行政機関へ提出する義務があります。

原則として翌年の1月31日が提出期限となっているため、計画的な準備が不可欠です。

| 書類名 | 概要 | 主な提出先 |

|---|---|---|

| 給与所得の源泉徴収票等の法定調書合計表 | 会社がその年に提出する全ての法定調書(源泉徴収票や支払調書など)の枚数を集計した表紙の役割を持つ書類。 | 所轄の税務署 |

| 給与所得の源泉徴収票 | 従業員一人ひとりの年間の給与・賞与額、所得控除額、源泉徴収した所得税額などを記載した書類。 | 所轄の税務署・従業員本人 |

| 給与支払報告書(総括表・個人別明細書) | 住民税の計算に使うため、源泉徴収票とほぼ同じ内容を記載し、市区町村へ報告するための書類。 | 従業員が居住する各市区町村 |

| 退職所得の源泉徴収票・特別徴収票 | その年に退職した従業員へ支払った退職金に関する情報を記載した書類。 | 所轄の税務署・市区町村 |

| 報酬、料金、契約金及び賞金の支払調書 | フリーランスへの業務委託費や、弁護士・税理士への報酬など、特定の支払いを行った場合に作成・提出する書類。 | 所轄の税務署 |

回収する書類を従業員が紛失した場合はどうすればいい?

各種証明書は再発行が可能なため、紛失が判明したら速やかに従業員本人から発行元へ連絡するよう案内しましょう。

従業員から「控除証明書をなくしてしまった」と相談があった場合でも、再発行が可能なため、慌てずに対処できます。書類ごとに再発行の依頼先が異なるため、一覧で確認しておくと案内がスムーズです。

書類別の再発行手続きと問い合わせ先一覧

多くの証明書は、ウェブサイトや電話で再発行手続きが可能です。発行までには数日から数週間かかる場合があるため、紛失が判明したらすぐに手続きするよう従業員に案内してください。

| 紛失した書類 | 再発行の依頼先 | 主な手続き方法 |

|---|---|---|

| 生命保険料・地震保険料控除証明書 | 加入している各保険会社 | コールセンターへの電話、公式ウェブサイトの契約者ページ |

| 国民年金保険料控除証明書 | 最寄りの年金事務所または「ねんきんダイヤル」 | 電話での再発行依頼 |

| iDeCoの掛金払込証明書 | 加入している金融機関(運営管理機関) | コールセンターへの電話、公式ウェブサイト |

| 住宅ローンの年末残高等証明書 | 融資を受けている金融機関 | 取引支店への連絡、インターネットバンキング |

| 前職の源泉徴収票 | 前の勤務先(退職した会社) | 経理・人事担当者への直接連絡 |

従業員への案内のポイント

紛失の相談を受けたら、上記の再発行先を伝えるとともに、「再発行には時間がかかるため、すぐに手続きをしてください」と期限を意識させる一言を添えましょう。

また、社内での年末調整の締切日を伝え、万が一間に合わない場合の代替手段についても案内しておくと、従業員も安心して手続きを進められるのではないでしょうか。

どうしても間に合わない場合は確定申告を案内する

証明書の再発行が社内の提出期限に間に合わない場合や、年末調整の計算が終わった後に書類が見つかった場合、その従業員は年末調整で控除を受けられません。しかし、確定申告期間中(原則2月16日〜3月15日)に、従業員本人が税務署で確定申告を行えば、払い過ぎた税金の還付を受けられます。その旨を伝え、必要なサポートを行いましょう。

従業員から回収した書類は返却するのですか?

会社には7年間の保管義務があるため、提出された申告書や証明書の原本は原則として従業員に返却しません。

年末調整のために提出された書類は、税務調査などで提示を求められる可能性がある税額計算の根拠書類です。法律(国税通則法)により、「その年の申告書提出期限の属する年の翌年1月10日の翌日から7年間」の保管が義務付けられています。

例えば、令和7年(2025年)分の年末調整書類であれば、令和15年(2033年)の年末まで保管が必要です。

原則として提出された書類は返却不要

年末調整のために提出された各種申告書や証明書は、税務調査などで提示を求められた際に必要となるため、企業が適切に保管しなければなりません。これらの書類は、税額計算の根拠となる重要な証拠書類という位置づけです。

書類の保管の仕方

年末調整で回収した申告書や証明書は、税務調査などで提示を求められる重要な証拠書類のため、法律で定められた期間、適切に保管しなければなりません。

これらの書類は税額計算の根拠となるため従業員には返却せず、会社が責任をもって保管します。

保管方法には、紙のままファイリングする方法と、スキャナで読み取り電子データとして保存する方法があります。電子データとして保管する場合は、電子帳簿保存法の要件(真実性の確保、可視性の確保など)を満たす必要があるため注意しましょう。

従業員から返却を求められた場合の対応

住宅ローンの借り換え手続きなどで、従業員から「原本を返してほしい」と依頼されるケースも考えられます。この場合、原則として返却義務はありませんが、実務上の対応としては、企業側で対象書類のコピーを保管したうえで、原本を一時的に貸し出すなどの対応が考えられます。

ただし、その際は必ず「コピーを保管し、原本は貸与した」という記録を残しておきましょう。

年末調整の必要書類を回収するのはいつまで?

回収期限は年内最終給与の計算に間に合うよう11月下旬〜12月上旬に設定し、行政への提出は翌年1月31日までに行います。

年末調整の事務処理をスムーズに進めるためには、全体のスケジュールから逆算して、社内の書類回収期限を設定することが大切です。

一般的な年末調整のスケジュール

多くの企業では、以下のようなスケジュールで年末調整を進めます。自社の給与計算のサイクルに合わせて、無理のない計画を立てましょう。

| 時期 | 従業員が行うこと | 会社(担当者)が行うこと |

|---|---|---|

| 10月下旬~11月上旬 | – |

|

| 11月中旬~12月上旬 |

|

|

| 12月中旬~下旬 | – |

|

| 翌年1月 | – |

|

社内で書類回収期限を設定するコツ

社内での書類回収期限は、最終給与の支払日や、給与計算の締切日から逆算して、少なくとも2週間〜1ヶ月程度の余裕を持って設定するのが理想的です。例えば、12月25日が給与支払日で、15日が給与計算の締切日であれば、11月末〜12月初旬を従業員からの提出期限とするとよいでしょう。

提出が遅れがちな従業員がいることも想定し、リマインドの期間も計画に含めておくと安心です。

税務署への提出期限

企業が税務署へ「法定調書合計表」や「給与所得の源泉徴収票」などを提出する最終的な期限は、翌年の1月31日です。また、市区町村へ提出する「給与支払報告書」の期限も同日です。この期限に間に合うよう、すべての計算と書類作成を完了させる必要があります。

年末調整の各種証明書の取り寄せ方は?

保険会社や金融機関、年金事務所など、書類の種類によって発行元が異なるため、それぞれ所定の方法で取り寄せます。

年末調整の時期になると、従業員から「この証明書はどこでもらえますか?」という質問が多く寄せられます。事前に取り寄せ方を把握し、案内に備えておきましょう。

保険料控除証明書の入手方法(郵送・電子データ)

生命保険や地震保険の控除証明書は、通常10月中旬から11月上旬にかけて、保険会社から契約者の住所へハガキなどで郵送されます。近年は、保険会社のウェブサイト(契約者専用ページ)から電子データ(XML形式)でダウンロードできる「電子的控除証明書」も普及しています。

電子データでの提出を認める場合は、その提出方法もあらかじめ周知しておきましょう。

住宅ローン控除関連書類の入手方法

住宅ローン控除を受けるために必要な書類は、初年度と2年目以降で異なります。

- 初年度

初年度は年末調整では対応できず、従業員本人が確定申告を行う必要がある。 - 2年目以降

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」:9年分(または12年分)がまとめて税務署から送付される。

「住宅取得資金に係る借入金の年末残高等証明書」:毎年10月頃に、ローンを組んでいる金融機関から郵送される。

iDeCo・小規模企業共済の掛金払込証明書の入手方法

iDeCo(個人型確定拠出年金)や小規模企業共済の掛金を支払っている場合、その年の1月〜9月までの払込分については10月下旬頃に、10月〜12月の払込分については翌年1月下旬頃に、国民年金基金連合会や中小企業基盤整備機構から証明書が郵送されます。

前職の源泉徴収票の入手方法

その年の途中で入社した従業員がいる場合、前の勤務先が発行した源泉徴収票の原本を回収する必要があります。源泉徴収票は、退職後1ヶ月以内に交付することが法律で義務付けられていますが、もし受け取っていない場合は、従業員から直接、前の勤務先の人事・経理担当者に連絡して発行を依頼してもらってください。

書類回収を効率化する具体的な方法とは?

クラウドシステムを導入して電子化を進めたり、事前にFAQを準備して従業員へアナウンスしたりする方法が有効です。

毎年の年末調整書類の回収業務は、人事・労務担当者にとって大きな負担となりがちです。ここでは、その負担を軽減し、業務を効率化するための具体的な方法をいくつか紹介します。

クラウド型システムの活用メリット

近年、年末調整手続きを電子化できるクラウド型の人事労務システムが多くの企業で導入されています。従業員はスマートフォンやPCから申告内容を入力し、控除証明書もデータでアップロードできます。 システムを導入する方式は、担当者にとって以下のようなメリットがあります。

- ペーパーレス化による書類管理コストの削減

- 入力内容の自動計算・自動検算によるミス防止

- 書類の配布・回収・催促の手間削減

- 進捗状況の可視化

事前のアナウンスとFAQ準備の重要性

書類の回収をスムーズに進めるには、事前の丁寧なアナウンスが欠かせません。以下の点を盛り込んだ案内文を作成し、全従業員に周知しましょう。

- 今年の年末調整のスケジュール(社内提出期限)

- 提出が必要な書類の一覧と簡単な説明

- よくある質問(FAQ)とその回答(例:「保険料控除証明書をなくした場合は?」「去年と変更点がない場合も提出は必要?」など)

- 問い合わせ窓口(担当部署・担当者)

FAQをあらかじめ用意しておくことで、同じような質問に何度も答える手間を省くことができます。

担当者向けのチェックリストを作成する

従業員から提出された書類を確認する際に、抜け漏れがないように担当者向けのチェックリストを作成するのも有効です。

- 扶養控除申告書:氏名、住所、マイナンバー、扶養親族の情報は正しく書かれているか?

- 保険料控除申告書:控除証明書の添付はあるか?申告額と証明書の金額は一致しているか?

- 基礎控除申告書:本人の所得見積額は正しく計算されているか?

このようなチェックリストを用意することで、確認作業の標準化が図れ、担当者が複数いる場合でも品質を一定に保てます。

年末調整の必要書類をスムーズに回収しよう

年末調整の書類回収を円滑に進めるためには、事前に「全従業員が提出する書類」と「該当者のみが提出する書類」を明確に分け、従業員へ周知することが肝心です。特に、生命保険料控除証明書や住宅ローン関連書類など、原本の提出が法的に定められている書類については、早めの準備を促すアナウンスが効果的でしょう。

万が一の紛失に備えて再発行手続きを案内したり、クラウドシステムを導入して書類回収の電子化を進めたりすることで、担当者の作業負担を大幅に減らすことが可能です。定められた期限内に正確な年末調整の書類回収を完了させ、スムーズな手続きを実現しましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 年末調整業務

【事例付き】年末調整の還付金はいつ、いくら戻ってくる?支払日や金額の計算方法を解説

年末調整に出てくる還付金とは、1年間に支給される給与や賞与から徴収された源泉所得税が本来の源泉所得税の金額より多い場合に、12月または1月に戻ってくるお金のことです。年末調整は過不…

詳しくみる - # 年末調整業務

中途採用された場合の年末調整を解説!必要な書類など

年の途中で中途採用により会社が変わった場合、転職した先で年末調整を行います。その際、前職を退職したときに受け取った源泉徴収票が必要です。ここでは、中途採用された人が年末調整を受ける…

詳しくみる - # 年末調整業務

住宅ローン控除は定額減税に影響がある?税額がすべて控除された場合

住宅ローン控除とは、年末時点の住宅ローン残高の0.7%が所得税等から控除される制度です。定額減税も、年末調整時に年間所得税額との精算を⾏うことは住宅ローン控除と同様です。本記事では…

詳しくみる - # 年末調整業務

【2025年】年末調整の控除一覧!保険料など各限度額も紹介

年末調整ではさまざまな控除を受けることができます。企業の経理担当者が理解しておくことはもちろんですが、従業員も控除について正しく理解することで、納税額を低く抑えることが可能です。 …

詳しくみる - # 年末調整業務

年末調整による税金還付の方法

本来、所得税は、確定申告で収入のあった翌年の3月15日までに申告納税するのが原則ですが、給料所得や退職金等の所得は源泉徴収の対象になっています。源泉徴収とは、企業など給料を支払う者…

詳しくみる - # 年末調整業務

源泉徴収票にマイナンバーの記載は必要?提出してもらうまでの流れや、拒否された時の対応を解説

マイナンバーは、行政手続きにおいて個人を識別するための番号です。確定申告や年金等の手続きで必要とされますが、源泉徴収票にも記載を要する場合があります。 当記事では源泉徴収票の概要や…

詳しくみる

.png)