- 更新日 : 2026年1月8日

支払調書とは?書き方や提出義務、期限について解説

支払調書とは法定調書のひとつです。法定調書とは、税務署が納税者の正確な支払いを把握するための書類のことです。法定調書の種類は多く、全部で63種類あります。この記事では支払調書の概要、記載項目や計算方法についてご紹介します。支払調書の基礎を知りたい方は参考にしてください。

目次

支払調書とは?

支払調書とは法人や個人に対し「誰に、どんな内容で年間いくら支払ったか」を税務署に報告するための書類です。

支払調書とは法定調書のひとつで、税務署が納税者の正確な支払を把握するための書類です。法定調書は全部で60種類あります。中でも代表的なものが、従業員の給与や役員報酬に関する「給与所得の源泉徴収票」と「支払調書」です。ほかにも、退職金の支払があったときに作成する退職所得の源泉徴収票、租税特別措置法規定の特定口座年間取引報告書、確定申告者の国外転出特例対象財産に関わる財産債務調書などがあります。

支払調書は、税務署への提出義務があります。どのような相手にどのような支払をしたときに提出義務があるか、所得税法や租税特別措置法、相続税法などで規定されています。

支払調書と源泉徴収票の違いは?

源泉徴収票は、代表的な「給与所得の源泉徴収票」からもわかるように、企業が従業員に支払った金額を記載した書類です。一方の支払調書は、企業が従業員以外の個人や法人に支払った金額を記載した書類になります。

報酬等の支払調書は、給与所得にならないフリーランスや専門家などへの支払の内容が記載されます。

主な支払調書の種類と内容は?

それでは、主な支払調書である「報酬、料金、契約金及び賞金の支払調書」「不動産の使用料等の支払調書」「不動産の譲り受けの対価の支払調書」及び「不動産等の売買または貸付けのあっせん手数料の支払調書」について説明していきましょう。

1. 報酬、料金、契約金及び賞金の支払調書

弁護士、税理士、社会保険労務士等に報酬を支払う場合、及び原稿料や講演料を支払う場合などに必要となります。

支払側は、これらの支払いをするときには、所得税を源泉徴収することになり、1年間にどれだけ支払い、いくら源泉徴収したのかを記載し、税務署に提出します。

支払調書には、区分、細目と、支払金額や源泉徴収税額、支払いを受ける者や支払者の住所、氏名を記載します。ただし、弁護士・税理士等への報酬、作家への原稿料、画家への画料、講演料等については、同一の者への年間の支払金額が5万円以下の場合には提出不要となります。なお、上記以外にも支払調書の提出が必要となる報酬が規定されていますので、注意が必要です。

2. 不動産の使用料等の支払調書

不動産の使用料等の支払調書の提出義務があるのは法人または不動産業者である個人となります。

不動産等の使用料を支払った場合に必要となり、事務所の家賃の他に、権利金や更新料、礼金等も含まれます。また、一時的な地代なども含まれます。ただし、法人に対して支払う家賃や賃貸料については権利料、更新料等のみを提出すればよく、家賃や賃貸料のみ支払っている場合は支払調書の提出義務はありません。

また、敷金や保証金については基本的には返還されるものであるため提出義務はありませんが、敷金や保証金が返還されないことが確定した場合には支払調書を提出する必要があります。

支払調書には、不動産の区分(家屋、事務所等)、その所在地、細目(家賃等)、計算方法、支払金額と、あっせん、仲介をした者がいればその詳細、使用料の支払者・支払いを受ける者の住所及び氏名を記載することになります。

ただし、不動産事業者である個人で、主に建物の賃貸借の仲介をしている場合や、代理を目的とした事業を行っている場合には提出義務はありません。また、同一の者に対する年間の支払いが15万円以下のものについては提出不要です。

不動産事業を営む法人に対して支払う料金が、権利金、更新料等のときのみ支払調書の提出義務が発生します。賃借料のみのときは支払調書の提出は不要です。

3. 不動産の譲受けの対価の支払調書

不動産等を譲り受け、同一の者に対して、その年中の支払金額の合計額が100万円を超えた場合に提出が必要となります。

不動産等の譲り受けの内容には、不動産の売買や交換をした場合、あるいは競売、現物出資、公売などによって取引をした場合も含まれます。

支払調書には、物件の種類・所在地・細目・数量・取得年月日・支払金額、あっせんした者がいればその詳細、支払者及び支払いを受ける者の住所及び氏名を記載します。

不動産等の譲り受けの代金の他に、補償金が支払われる場合は、摘要欄に補償金の種類と金額を記載します。

参考:No.7442 「不動産等の譲受けの対価の支払調書」の提出範囲等|国税庁

4. 不動産等の売買または貸付けのあっせん手数料の支払調書

不動産等の売買や貸付に係るあっせん手数料を、同一の者に対しその年中で15万円を超える額を支払った場合に提出するものです。

ただし、「不動産の使用料等の支払調書」「不動産等の譲り受けの対価の支払調書」の「あっせんをした者」の欄に必要な記入がされている場合は提出の省略が可能です。また、不動産業を営む個人事業者で、主として建物の賃貸借の代理や仲介を目的とする事業を営んでいる者には、提出義務はありません。

支払調書には、区分、支払確定年月日・支払金額と、あっせんに係る不動産等の物件の種類・物件の所在地・数量・取引金額、支払者及び支払いを受ける者の住所及び氏名を記載します。

参考:No.7443 「不動産等の売買又は貸付けのあっせん手数料の支払調書」の提出範囲等|国税庁

支払調書の提出義務の範囲は?

個人や法人に報酬等を支払っても、すべての報酬に支払調書提出の義務があるわけではありません。支払調書の提出が必要かどうかは、区分に応じた個別の支払金額の合計により判断します。支払金額とは、1月から12月までの報酬等の合計から、支払調書の作成日時点における未払の報酬合計を差し引いた額です。

そのため、未払いの報酬がある場合は源泉徴収すべき所得税と復興特別所得税の合計を見積もる必要があります。

支払調書の中でも多くの企業でよく作成されるのが「報酬、料金、契約金及び賞金の支払調書」です。報酬等の支払調書の提出範囲は、以下のように決められています。

- 弁護士等の報酬、作家などへの原稿料、講演料、プロ野球選手などの報酬や契約金(1人につき年間5万円超の支払がある)

- 外交員や集金人、プロボクサー、バー・キャバレーのホステスなどの報酬、広告宣伝のための賞金、社会保険診療報酬支払基金の支払う診療報酬(1人につき年間50万円超の支払がある)

- 1回の賞金金額が75万円を超える競馬の賞金で、支払を受けたものに対するすべての支払額

企業で作成することの多い弁護士や税理士、司法書士への報酬、フリーランスへの報酬については、報酬を個別に計算し、年間5万円を超える人だけ支払調書を作成します。報酬等年間5万円以下については提出義務がありません。

支払調書の書き方(報酬、料金、契約金及び賞金の支払調書)は?

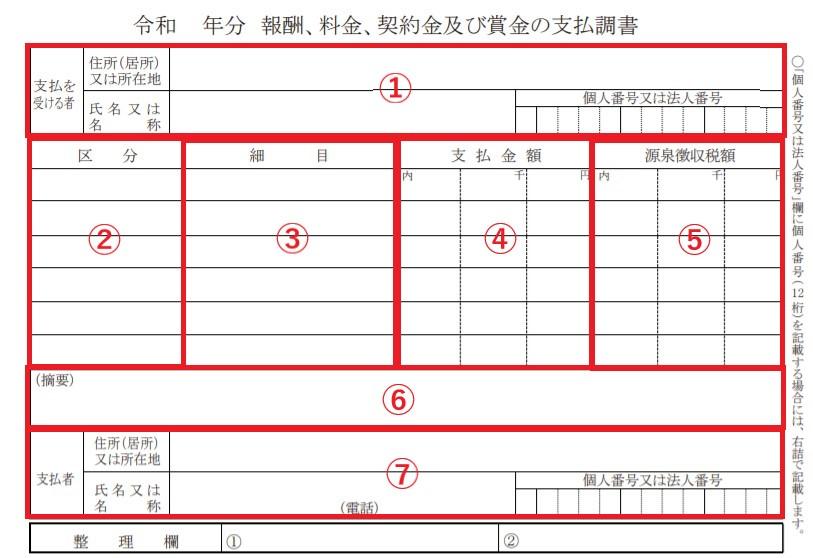

支払調書の記載項目は、以下のような項目で構成されています。

- 支払を受ける者

- 区分

- 細目

- 支払金額

- 源泉徴収税額

- 摘要

- 支払者

上の図は、支払調書のうち、企業が作成することの多い「報酬、料金、契約金及び賞金の支払調書」の書式です。記載項目は、大きく以下の7つに分けることができます。それぞれの書き方や作成方法について具体的に見ていきましょう。

1. 支払を受ける者

支払調書上部の「支払を受ける者」とは、報酬や料金を受け取った人のことです。支払調書を作成する企業側から見たら、企業が報酬や料金を支払った人を指します。

「支払を受ける者」に記載する項目は、住所あるいは所在地、氏名または名称、個人番号または法人番号(右詰め)です。住所や所在地については、支払調書を作成する日の状況に応じて記入します。

2. 区分

「区分」は、どのような内容の報酬や料金などを支払ったかを示す項目です。区分には、支払内容に応じて、以下のような記載をします。何に対しての報酬か、明確にわかるように書きます。

- 専門家関連:弁護士報酬、税理士報酬、診療報酬

- 作品関連:作曲料、書おろし印税、著作権、脚本料

- フリーランス関連:原稿料、翻訳料、契約金

- 講演関連:講演料、教授料

- その他:俳優の報酬、外交員報酬、ホステス報酬、広告宣伝を目的とした賞金など

3. 細目

「細目」は、区分に関連するより具体的な内容を書くための項目です。以下のように、具体的な作品名などを記入します。

- 講演や講座については講演や講座の名称を記入

- 弁護士報酬は弁護士が関与した事件名を記入

- 印税の場合は作品名を記入

- 俳優が報酬をもらう場合は出演した作品名を記入など

以上のように、細目は、区分をより具体的に補足するための項目になります。

4. 支払金額

「支払金額」には、1月1日から12月31日の1年の間に支払が確定した金額を記入します。支払金額には、実際に支払った金額だけでなく、未払の報酬、控除額以下で源泉徴収を行わなかったものも含める点に注意が必要です。

なお、未払の報酬がある場合は、支払金額の欄を二段に分けて記載するようにし、上段に未払の額、下段に年度内に支払の確定した支払金額合計(消費税込)を記入するようにします。

金額については、消費税等の額を含めて判断しますが、消費税等の額が明らかに区分されているときは、その額を含めないで判断しても問題ないとされています。

なお、支払った報酬・料金などで源泉徴収の対象とならないものなどについても、支払調書の提出範囲に該当する場合には支払調書を提出する必要があります。

5. 源泉徴収税額

「源泉徴収税額」に記載するのは、支払金額に対する源泉徴収すべき金額です。所得税と復興特別所得税の合計額を記入します。支払金額が未払いのため源泉徴収もできていない場合は、未徴収の源泉徴収税額を内書します。内書の方法は、支払金額の欄と同様です。源泉徴収税額の欄を二段に分け、上段に未徴収分の金額、下段に源泉徴収税額の合計を記入します。

ただし、支払を受ける者が災害による被害で報酬等に関わる源泉徴収税などの猶予を受けた場合は、猶予分の税額は含めません。

納めるべき源泉徴収税額は、以下の計算式で算出された数値から1円未満の端数を切り捨てて求めます。

支払金額等の合計×所得税と復興特別所得税をあわせた税率(10.21%)

6. 摘要

「摘要」は、以下のような特定の事由がある場合に記入します。

- 診療報酬に家族診療分がある場合

- 支払を受ける者が災害による被害で報酬等に関わる源泉徴収税などの猶予を受けた場合

- 支払者が広告宣伝を目的に金銭以外の賞金を支払った場合

- 支払を受ける者が源泉徴収の免除証明書を提出している場合

- 支払を受ける者について法律上源泉徴収の必要がない場合

診療報酬や猶予を受ける源泉徴収税などの金額について、注意事項がある場合は、適用欄にその額を記入するとともに、「支払金額」や「源泉徴収税額」の頭に特殊な文字や記号を記入します。

7. 支払者

支払者は、報酬等を支払った個人や法人の情報を記入する項目です。支払調書を作成する企業や個人の住所または所在地、氏名または名称、個人番号または法人番号を記入します。

なお、ここまで作成方法を説明した「報酬、料金、契約金及び賞金の支払調書」は、個別の支払調書です。全体の法定調書の合計を明らかにするために、個別の支払調書とは別に「給与所得の源泉徴収等の法定調書合計表」も支払調書の書き方に準じて作成し、添付してから税務署に提出します。

支払調書の提出期限は?

支払調書は、原則として報酬等を支払った翌年1月31日までに税務署に提出しなければなりません。その際、「給与所得の源泉徴収等の法定調書合計表」を作成し、添付します。

支払調書の提出にあたっては、CDなど光ディスクでの提出ができるほか、税務署に出向くことなく、インターネットを利用(国税電子申告・納税システムのe-tax)して自宅や事務所からの提出が可能です。

ただし、電子媒体で申請をする場合には、あらかじめ所轄の税務署に申請し承認を受ける必要があります。

なお、2021年1月1日以降の提出については、前々年提出すべき法定調書が種類ごとに100枚以上になるときは、光ディスクかe-Taxを利用して提出することが義務付けられています。なお、以前は1,000枚以上の場合、電子申告などによる提出義務が定められていました。

また、支払調書の提出義務者であるにもかかわらず、支払調書を提出しなかったり書類に偽りの記載をして交付すると、1年以下の懲役または50万円以下の罰金といった罰則を科される可能性があるので注意が必要です。

参考:No.7455 法定調書の提出枚数が100枚以上の場合のe-Tax、光ディスク等又はクラウド等による提出義務|国税庁

経理担当者が支払調書を発行するタイミングは?

支払先に支払調書を発行する場合、そのタイミングは、できれば1月が望ましいです。その理由は、個人確定申告に間に合うタイミングを考慮して2月上旬に届くようにすると、受け取る側の確定申告に間に合うためです。

ちなみに、所得税の確定申告の時期は、原則2月16日から3月15日です。ただし、土日祝を挟む場合は翌平日が提出期限となります。電子申告の場合はもう少し早めに提出ができますが、支払調書の作成時間もありますので、発行する場合は2月上旬には届くようにしておくと、受け取る側も安心できるでしょう。確定申告書に支払調書を添付する義務はありませんが、確定申告書作成時に支払内容を確認するための書類として支払を受ける人は利用しています。

支払調書の提出方法は?

法定調書(源泉徴収票と支払調書)は、その種類ごとに、前々年に提出すべき枚数が100枚以上のときは、電子的に提出することが義務付けられています。

種類ごとにとは、例えば、「報酬、料金、契約金及び賞金の支払調書」だけで100枚以上の提出があった場合などです。各種支払調書の提出すべき枚数が100枚未満のときは、書面による提出も認められています。

なお、電子的な方法により提出する場合は、以下のいずれかの方法で提出しなければなりません。

- e-TaxソフトまたはWEB版からの送信

インストール版のe-Taxソフトはすべての法定調書に対応していますが、WEB版から送信できる法定調書は6種類に限られています。 - 光ディスク等

CDやDVDなどの光ディスクにデータを取り込んで提出する方法です。大量の法定調書を提出する場合に適しています。 - クラウドサービス

国税庁長官の認定を受けた、国税庁告示の要件に適った認定クラウドサービスを利用する方法です。クラウドサービスから提出する場合は、事前に「認定特定電子計算機による申請等の開始(変更)届出書」の提出が必要です。

なお、法定調書の提出は、地方税のポータルシステムであるeLTAXからもできます。ただし、令和6年度時点で対応しているのは、給与所得と公的年金等の源泉徴収票に限られるため、支払調書の提出には対応していません。

支払調書作成時のポイントは?

支払調書作成時には、マイナンバーの適切な管理や支払金額の正確な記載などに注意が必要です。ここでは注意したいポイントを3つ紹介します。

マイナンバーを確認しておく

平成28年1月1日以降の支払調書については、原則としてマイナンバーの記載が義務付けられています。そのため、本人確認のために、マイナンバーカードまたは通知カードの写しを提出してもらうようにします。

支払先からマイナンバーの提供を受けられなかった場合でも、義務であることを伝え、提出してもらうようにしなければなりません。提出をどうしても受けられない場合は、義務違反とならないように経過を記録して保存しておきます。

支払金額に注意する

各支払調書の支払金額に記載する金額は、実際に支払った額ではなく、支払調書の対象である年度中に確定した金額です。確定した金額であれば、未払分も含まれることに注意しましょう。

給与・報酬等は非居住者に該当しないか確認する

給与や報酬等の支払いを非居住者や外国法人に行う場合は、通常とは異なる支払調書の提出が必要です。「非居住者等に支払われる給与、報酬、年金及び賞金の支払調書」など非居住者向けの支払調書を作成し提出します。

非居住者とは、国外に拠点を持ち日本国内に住所がない、居住者以外の個人のことです。対象者に対して年間50万円を超える支払いがあるときは、非居住者用の支払調書の提出が求められます。

マイナンバーは支払者・受領者の両方に必要

支払調書には支払者、受領者ともマイナンバーが必要です。支払者が法人の場合は法人番号が必要となります。

支払調書を作成する支払者に関しては保管する個人番号や法人番号を記載すれば良いのですが、問題は受領者の番号も取得する必要があることです。専門家やフリーランスに支払う報酬がある場合は、企業外部の人のマイナンバーをどう集めるかが課題になります。

これは、マイナンバーが個人を識別する個人情報になるためです。情報が漏えいしないように、対面で確認する、インターネット上の専用のシステムを利用するなど、セキュリティー対策を十分に行った上で取得する必要があります。

また、慣例上、支払調書を税務署に提出する際、確認の意味で受領者に支払調書(写し)を発行する場合があります。このときは、セキュリティーの面もありマイナンバーを記載することはできません。税務署に提出したものと同じものを使用することができないので注意しましょう。

支払調書の作成方法は?

支払調書の作り方は、国税庁からの書式をダウンロードする方法や、エクセルで作成する方法があります。

支払調書の書式は、国税庁のホームページから、手書き用と入力用に分けてダウンロードできるようになっています。作成の対象者が少ない場合は、このような書式を活用して作成するのも良いでしょう。

参考:F1-3 報酬、料金、契約金及び賞金の支払調書(同合計表)|国税庁

作成枚数が多い場合は、エクセルを活用する方法もあります。毎年支払いを行っている対象者がいれば、区分や細目などの過年度分のデータが参考になります。

マネーフォワードクラウド給与では、法定調書にあたる給与所得の源泉徴収票が作成できます。個別の支払調書と合わせて提出が必要な「給与所得の源泉徴収票等の法定調書合計表」には自動で給与所得の源泉徴収票合計が入力されるようになっていますので、税務署提出時に活用できるのではないでしょうか。会計ソフトを活用するなど、できるだけ入力や作成の手間を省けるようにするのがおすすめです。

計算方法などを理解して支払調書を正しく作成しよう

支払調書は、法律で提出が義務付けられている法定調書のひとつです。企業が従業員に対して支払った額を源泉徴収票にまとめるのと同様に、会社や個人事業主に報酬などを支払った場合についても、正確に取りまとめて税務署に報告する必要があります。

支払調書は手書きでも可能ですが、作成する枚数が多いと工数もかかります。できるだけスムーズに作成できるように、会計ソフトなど利用できるものは利用して作成することをおすすめします。

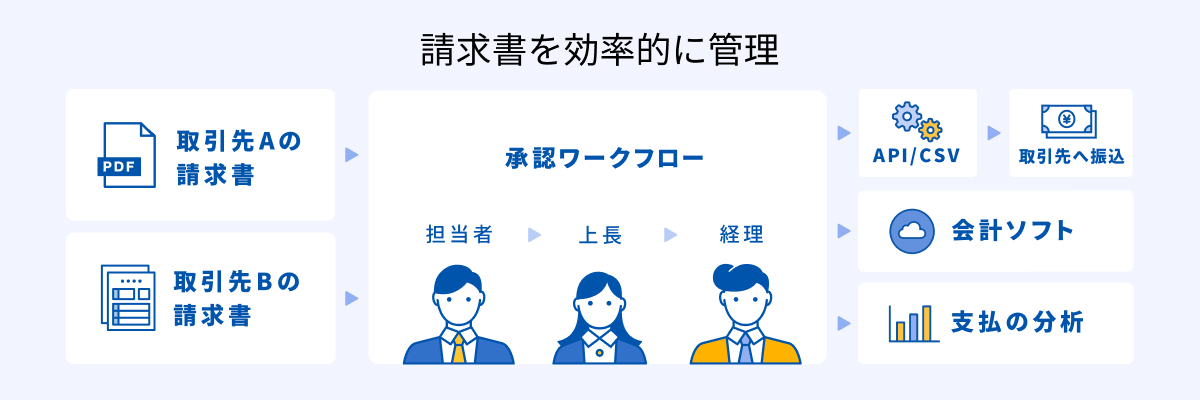

請求書の受領や保管、支払いのフローを効率化する方法

マネーフォワード クラウド債務支払は請求書の受取や管理、支払いに関わる業務を効率化するクラウド型債務管理システムです。

インボイス制度や電子帳簿保存法にも対応可能で、今後の法令対応に必要な機能も順次対応していきます。

①受領した請求書を自動で電子保存

紙やメールなど、あらゆる形式で受領した請求書をオンラインで一元管理でき、請求書データから「支払先」「支払期日」「請求金額」など様々な情報を自動で読み取れます。

特に、受け取った請求書に記載された「適格請求書発行事業者登録番号」を国税庁が公表しているデータベースと照合し、登録番号が国税庁に登録されているかを自動で判定できます。ひとつのサービス内で確認作業が完結するので、適格請求書の判定業務を効率化できます。

②自社に合ったワークフローの構築

自社の購買フローに沿った申請フォームを作成できます。「一定金額以上は役職者の承認を得る」などの条件分岐にも対応。

支払い時に事前の申請と紐づけ、事前申請から支払いまでの一元管理を実現します。

③支払調書の作成

「報酬、料金、契約金及び賞金の支払調書」を作成し、PDFやe-Tax向けのCSVファイルを出力できます。

支払調書を作成するためだけに支払い情報を管理する必要はなく、取引先から受け取った請求書の内容を入力した「支払い依頼申請」のデータが作成のもとになります。また、提出対象かどうかを自動で判別して集計できるため、限られた時間でも効率的に支払調書を作成できます。

支払調書作成機能について、詳しくは以下をご覧ください。

マネーフォワード クラウドで支払調書作成は自動化できる!Excel集計から解放される方法とは?

【期間限定】会計ソフト移行で最大70万円ポイント還元!

オンプレミス型・インストール型をご利用の企業様へ。 移行作業をプロに任せる「導入支援サービス(サクセスプラン)」の費用相当額が、最大70万円分ポイント還元されるお得なキャンペーンを実施中です。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

新着記事

請求書支払いの効率化はどう進める?手順と自動化のポイントを解説

Point請求書支払いの効率化はどう進める? 請求書支払いの効率化は、業務フローの標準化とシステムによる自動化の組み合わせで実現できます。 受領形式をPDF等の電子データに統一 A…

詳しくみる請求書を一括で振込できる?マナーや手数料の負担、効率化の手順を解説

Point請求書を一括で振込できる? 同一取引先への複数請求書は、事前に合意があれば合算して一括で振り込めます。 内訳を明記した支払通知書の送付がマナー 振込先口座が異なる場合は個…

詳しくみる振込代行サービスとは?比較ポイントや手数料を安く抑える方法を解説

Point振込代行サービスとは? 企業の送金業務を外部へ委託し、手数料削減と経理業務の効率化を同時に実現する仕組みです。 大口契約の活用により手数料を半額以下に CSV連携で入力業…

詳しくみる振込代行サービスのセキュリティは安全?仕組みや管理方法を解説

Point振込代行のセキュリティは安全? 銀行同等の暗号化と法的な保全措置により極めて安全です。 全通信をSSL暗号化し盗聴・改ざんを防止 倒産時も信託保全で預かり金を全額保護 社…

詳しくみる振込手数料を削減するには?法人のコスト対策と見直し術を解説

Point振込手数料を削減するには? 振込手数料の削減には、ネット銀行への移行や振込代行サービスの活用が最も効果的です。 ネット銀行活用で窓口より約30〜50%のコスト削減が可能 …

詳しくみる振込作業を効率化するには?経理の支払い業務をラクにする方法

Point振込作業を効率化するには? 銀行APIや全銀データを活用し、会計ソフトと銀行口座をシステム接続することで実現します。 API連携で手入力とログインの手間を削減 AI-OC…

詳しくみる会計の注目テーマ

- 勘定科目 消耗品費

- 国際会計基準(IFRS)

- 会計帳簿

- キャッシュフロー計算書

- 予実管理

- 損益計算書

- 減価償却

- 総勘定元帳

- 資金繰り表

- 連結決算

- 支払調書

- 経理

- 会計ソフト

- 貸借対照表

- 外注費

- 法人の節税

- 手形

- 損金

- 決算書

- 勘定科目 福利厚生

- 法人税申告書

- 財務諸表

- 勘定科目 修繕費

- 一括償却資産

- 勘定科目 地代家賃

- 原価計算

- 税理士

- 簡易課税

- 税務調査

- 売掛金

- 電子帳簿保存法

- 勘定科目

- 勘定科目 固定資産

- 勘定科目 交際費

- 勘定科目 税務

- 勘定科目 流動資産

- 勘定科目 業種別

- 勘定科目 収益

- 勘定科目 車両費

- 簿記

- 勘定科目 水道光熱費

- 資産除去債務

- 圧縮記帳

- 利益

- 前受金

- 固定資産

- 勘定科目 営業外収益

- 月次決算

- 勘定科目 広告宣伝費

- 益金

- 資産

- 勘定科目 人件費

- 予算管理

- 小口現金

- 資金繰り

- 会計システム

- 決算

- 未払金

- 労働分配率

- 飲食店

- 売上台帳

- 勘定科目 前払い

- 収支報告書

- 勘定科目 荷造運賃

- 勘定科目 支払手数料

- 消費税

- 借地権

- 中小企業

- 勘定科目 被服費

- 仕訳

- 会計の基本

- 勘定科目 仕入れ

- 経費精算

- 交通費

- 勘定科目 旅費交通費

- 電子取引

- 勘定科目 通信費

- 法人税

- 請求管理

- 勘定科目 諸会費

- 入金

- 消込

- 債権管理

- スキャナ保存

- 電子記録債権

- 入出金管理

- 与信管理

- 請求代行

- 財務会計

- オペレーティングリース

- 新リース会計

- 購買申請

- ファクタリング

- 償却資産

- リース取引