- 更新日 : 2025年12月15日

源泉徴収税額表の税区分「甲乙丙」とは?所得税の違いや年末調整の影響を解説

年末調整では、会社が従業員に毎月支払う給与から源泉徴収してきた所得税などを、年末に再計算して過不足を精算します。このときの源泉徴収額を決める基準となるのが、国税庁の「給与所得の源泉徴収税額表」です。

源泉徴収税額表には、甲欄、乙欄、丙欄という区分があり、「扶養控除等(異動)申告書」を提出しているかどうかで「甲欄」か「乙欄」の適用が決まります。

同じ給与額でも、甲乙の区分が違うだけで月々の所得税額や年末調整の対象になるかどうかが変わるため注意が必要です。

この記事では、源泉徴収税額表における「甲・乙・丙」の基本的な違いから、表の見方、所得税額の比較、そして年末調整での扱いまで、実務で必要な知識をわかりやすく解説します。

目次

源泉徴収税額表の甲欄・乙欄・丙欄とは?

国税庁では毎年、給与から源泉徴収する所得税の金額を計算するための「源泉徴収税額表」を公表しています。会社はこの表をもとに、従業員へ給与を支払う際に「所得税および復興特別所得税」を差し引いて納付(源泉徴収)します。

源泉徴収税額表は、従業員の給与の支払方法に応じて、「月額表」と「日額表」の2種類があります。月給や日給、週払いなど勤務形態に応じて、所得税の計算区分が設けられています。

月額表は「甲欄」「乙欄」、日額表は「甲欄」「乙欄」に加えて「丙欄」があります。

税区分のそれぞれの意味を説明する前に月額表と日額表がどのような場合に使用されるのか、理解しておきましょう。

- 月額表

原則として従業員の給与の支払方法が月ごとに支払われる場合、つまり月給の場合に使用します。半月ごと、あるいは10日ごとに支払うものや、月の整数倍の期間ごとに支払うものも含まれます。 - 日額表

原則として給与を毎日支払う場合、もしくは日雇賃金の場合に使用します。ここでいう日雇賃金は、いわゆる日雇労働者が労働した日または時間を基準にして算出され、かつ労働日ごとに支払を受ける給与を意味しています。

日額表は変形として、週ごとに支払うもの、日割りで支払うものも含まれます。表の名称から、月給は月額表、日給は日額表というイメージかもしれませんが、週払いの場合は、日額表を用いることになります。

ただし、1か所の勤務先で働き、継続して2か月を超えて給与などが支払われた場合、その期間(2か月を超える期間)の部分に支払われる給与・賃金は、日雇賃金に含まれないことに注意が必要です。

なお、賞与については「賞与に対する源泉徴収税額の算出率の表」を使用しますが、前月中に給与の支払がない場合や、賞与の金額が前月中の給与の10倍を超える場合には、「月額表」を使用します。

では、次に月額表と日額表にある甲欄、乙欄、丙欄の税区分の意味について見ていきましょう。

甲欄(こうらん)の意味は?

従業員が「給与所得者の扶養控除等(異動)申告書」を提出している場合、源泉徴収税額表の税区分は「甲欄」を適用します。税法上、日本で働き、給与を受け取っている人は、メインとなる勤務先にこの申告書を提出し、扶養している家族や配偶者の有無などを申告しなければなりません。

扶養控除等申告書の提出がない場合には、源泉徴収の際に受けられる諸控除を受けられないばかりか、年末調整も行われません。

パートやアルバイトを雇用している場合、正社員と同様に「給与所得者の扶養控除等(異動)申告書」を提出してもらい、甲欄を使用することになります。

乙欄(おつらん)の意味は?

従業員が「給与所得者の扶養控除等申告書」を提出していない場合、源泉徴収税額表の税区分は「乙欄」が適用されます。この場合、控除が反映されないため、源泉徴収される所得税の金額が高くなるのが特徴です。

扶養控除等申告書は、主に給与を受ける勤務先(1か所のみ)にしか提出できません。 そのため、以下のようなケースでは乙欄が適用されます。

- 2か所以上の会社から給与を受け取っており(副業・兼業)、他社(主たる勤務先)に申告書を提出している場合

- 会社が従業員に申告書の配布を忘れていたり、従業員が提出し忘れたりした場合

扶養控除等の申告書の提出期限は、その年の最初の給与支給日の前日(つまり初回の給料日前)です。この期限を過ぎると、たとえ本来は「甲欄」が適用されるはずの従業員であっても「乙欄」として扱われることになります。

また、近年は副業・兼業を認める企業も増えています。

そのため、会社側は入社時に、自社が主たる勤務先なのか従たる勤務先なのかを確認し、税区分の適用について十分な注意が必要です。

丙欄(へいらん)の意味は?

丙欄は、日額表にのみ設けられている税区分で、基本的には日雇賃金に対して使用します。ただし、パートやアルバイトであっても、日給や時間給で給与を支払い、あらかじめ雇用契約期間が2か月以内と決めている場合は、丙欄を使用して税額を決定します。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

源泉徴収税額表の甲欄・乙欄・丙欄の見方

実際の源泉徴収税額表の見方について解説します。税額表の使い方自体は難しくはありませんが、いくつか押さえておきたいポイントがあります。

月額表での甲欄・乙欄

まずは月額表から見ていきましょう。

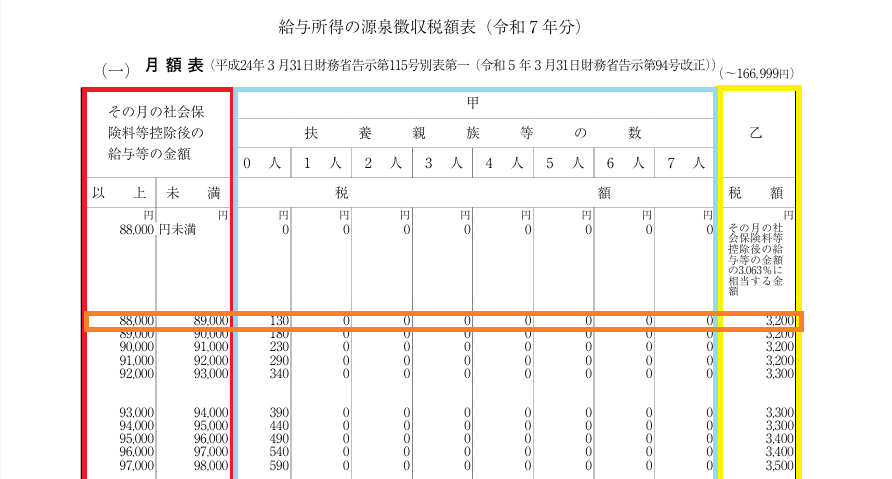

出典:令和7年分 源泉徴収税額表|国税庁、「源泉徴収税額表」を加工して作成

月額表は、次の3つに区分されています。

- 「その月の社会保険料控除後の給与等の金額」

- 甲欄

- 乙欄

具体的な税額を算出するには、まず「その月の社会保険料控除後の給与等の金額」(=総支給額から社会保険料を引いた金額)の欄で、給与額が該当する範囲を探します。

次に同じ行(オレンジ色の囲み)にある「甲欄」または「乙欄」の該当する税額を見つけます。

たとえば、給与が 88,500円 で扶養親族がいない場合を見てみましょう。

「その月の社会保険料控除後の給与等の金額」欄では、88,000円以上89,000円未満 に該当します。

「給与所得者の扶養控除等申告書」を提出している従業員の場合は、甲欄を使用します。同じ行(オレンジ色の囲み)の扶養親族等の数「0」の欄を見ると、税額は130円です。つまり、税額は130円ということになります。

一方、「給与所得者の扶養控除等申告書」を提出していない従業員の場合は、乙欄を使用します。給与区分の行(オレンジ色の囲み)を確認すると、税額は 3,200円となっており、この金額が源泉徴収税額です。

日額表での甲欄・乙欄

次に日額表を見てみましょう。

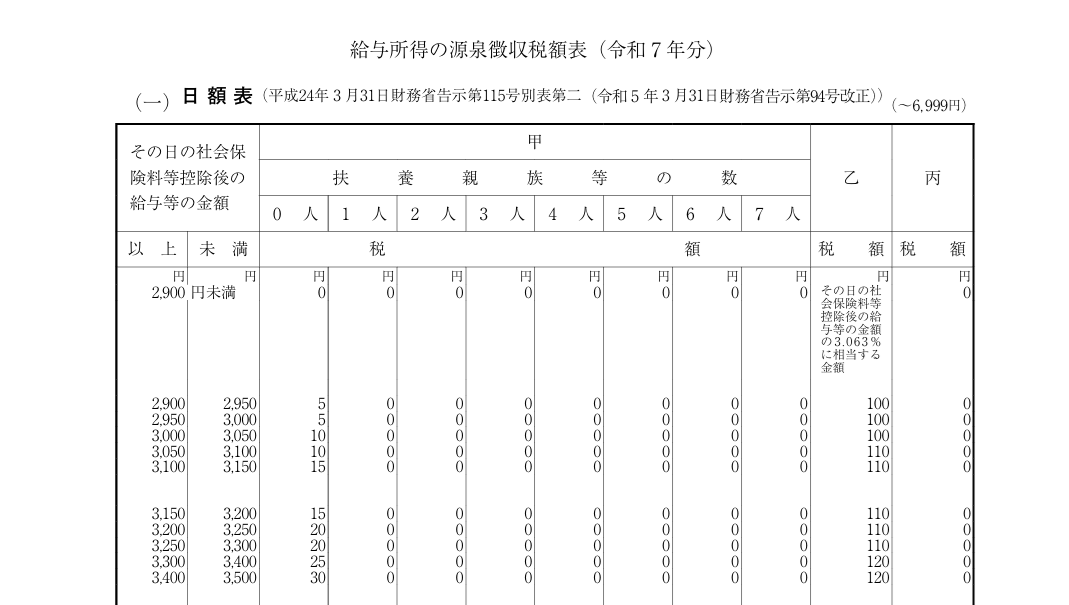

引用:令和7年分 源泉徴収税額表|国税庁、「源泉徴収税額表」

日額表は、4つに区分されています。

- 「その日の社会保険料控除後の給与等の金額」

- 甲欄

- 乙欄

- 丙欄

こちらも月額表の場合と同様の方法で、社会保険料控除後の日給額を基準に、該当する区分(甲・乙・丙)の税額を確認します。

税額表の見方自体は難しくありませんが、以下のポイントを押さえておきましょう。

甲欄については、扶養親族等の人数で最終的な源泉徴収税額が決まります。

甲欄と乙欄では、月々の所得税はどれくらい変わる?

甲欄と乙欄の税区分を間違うと、源泉徴収すべき所得税額が大きく違ってくることがあります。

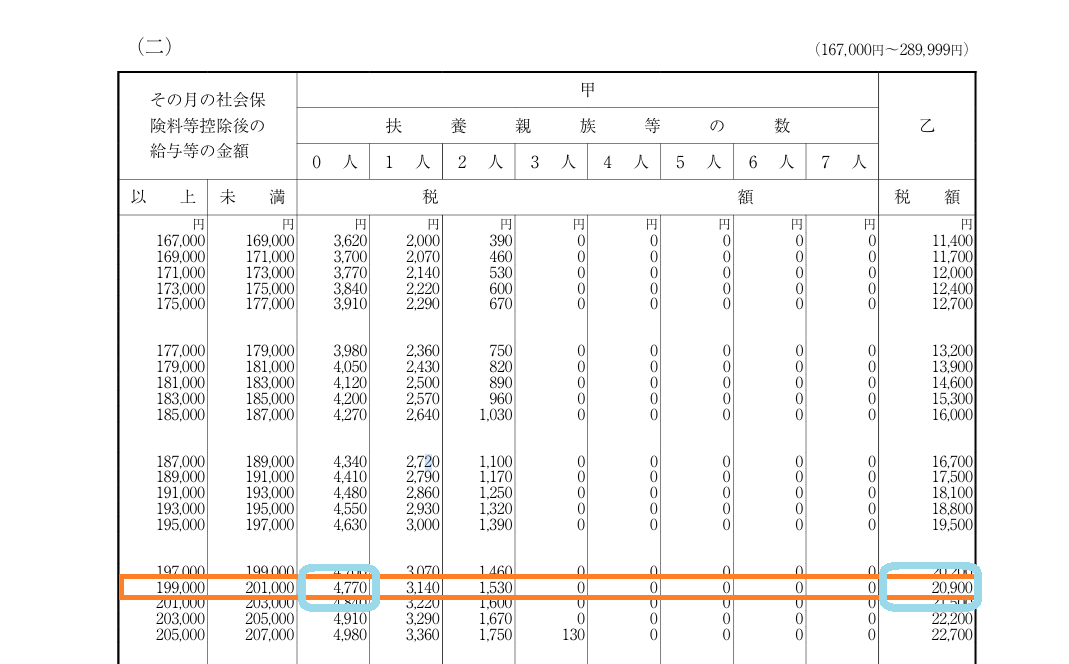

出典:令和7年分 源泉徴収税額表|国税庁、「源泉徴収税額表」を加工して作成

たとえば、新入社員(扶養親族なし)で社会保険料控除後の初任給(月給)が20万円であった場合、月額表に当てはめるとどうなるのでしょうか。

月額表をみると、「その月の社会保険料控除後の給与等の金額」では、「199,000円~201,000円」に該当します。

- 甲欄を適用(申告書あり) 扶養親族がいない場合は4,770円です。

- 乙欄を適用(申告書なし) 税額は20,900円となります。

このように、同じ給与額でも、甲欄と乙欄では月額で16,130円もの差(所得税の差)が発生します。 甲欄は扶養控除などが考慮されるため税額が低く、乙欄は控除が考慮されないため税額が高く設定されています。

もし、税務調査が入って指摘されると、会社はさかのぼって納付しなければなりません。仮に8か月間にわたって乙欄を適用していたとすると、納付しなければならない税額は、129,040円になります。

さらに、源泉徴収すべき所得税を正当な理由なく、期限内に納付しなかった場合には不納付加算税も課税されます。

年末調整の扱いは甲乙でどう変わる?

所得税の税区分のうち、「甲欄」が適用される場合、従業員は会社に「給与所得者の扶養控除等申請書」を提出しており、年末調整の対象となっています。つまり、年末調整することで会社が従業員に毎月支払う給与から源泉徴収してきた所得税等を清算し、過納分については還付されます。

甲欄は「年末調整」の対象

「甲欄」が適用される従業員は、勤務先に「給与所得者の扶養控除等申告書」を提出しているため、年末調整の対象となります。 (※年収が2,000万円を超える人などは対象外)

会社は、1年間に支払った給与(主たる給与)に対して源泉徴収してきた所得税を年末に再計算し、過不足を精算します。その結果、払いすぎていた分は還付され、不足があれば追加徴収されます。

乙欄は「年末調整」の対象外

一方、「乙欄」を適用している従業員(従たる給与)は、年末調整の対象になりません。

会社側では、その従業員が他社(主たる勤務先)でいくら給与をもらっているか把握できないため、正確な年税額の計算ができないからです。 そのため、乙欄適用の従業員には、会社は年末調整を行わず、「源泉徴収票」を発行するのみとなります。

乙欄が適用されたら何をすべき?

乙欄が適用される(=副業・Wワークをしている)人は、年末調整の対象外となるため、原則として従業員本人が「確定申告」を行う必要があります。

確定申告では、主たる勤務先(甲欄)の源泉徴収票と、従たる勤務先(乙欄)の源泉徴収票、その他の所得をすべて合算して、1年間の正しい所得税額を計算して、税務署に申告・納税(または還付)します。

なお、乙欄では所得税が多めに徴収されていることが多いため、確定申告をすることで払いすぎた税金が戻ってくる(還付される)ケースも少なくありません。

副業やバイト・パートの甲乙はどう判断する?

所得税の税区分(甲欄・乙欄)を判断するルールは、正社員・契約社員・パート・アルバイトといった雇用形態に関わらず同じです。 つまり、バイトやパートであっても、「扶養控除等申告書」を提出しているかどうかで甲欄か乙欄かが決まります。

学生アルバイト(高校生・大学生)の場合

高校生・大学生などの学生アルバイトでも、勤務先が1か所だけ(または主たる勤務先)であれば、「扶養控除等申告書」を提出し、甲欄を適用します。

バイトやパートを掛け持ち(Wワーク)している場合

バイトやパートを複数掛け持ちしている場合、「扶養控除等申告書」は1か所の勤務先にしか提出できません。

本人が「主たる勤務先」と決めた1社のみに提出し、その他の勤務先では提出しない形になります。

- A社(主たるバイト先) → 申告書を提出し「甲欄」

- B社(従たるバイト先) → 申告書を提出せず「乙欄」

このように、副業やWワークの場合は、勤務先ごとに税区分が異なる点に注意が必要です。

扶養内(123万円以下)で働くパートの場合

配偶者の扶養に入っている(扶養内でのパート)人も、勤務先に「扶養控除等申告書」を提出すれば「甲欄」が適用されます。甲欄であれば、乙欄に比べて源泉徴収税額が低くなるため、手取り額への影響が少なくなります。

税区分の甲乙を間違えた場合の対処法

甲欄、乙欄の税区分を間違うと、源泉徴収すべき所得税額に過不足が生じます。処理を誤ったままにすると、税務調査で指摘される可能性もあるため、早めの確認と修正が大切です。

① 甲欄にすべきところを「乙欄」で処理していた場合(=多く徴収していた)

本来より多くの所得税を預かっている状態です。年末調整の対象者であれば、年末調整の際に正しい年税額(甲欄)で計算し直すことで、差額が精算(還付)されます。年の途中で退職した場合は、従業員本人に確定申告をしてもらうよう案内するのが一般的です。

② 乙欄にすべきところを「甲欄」で処理していた(=徴収不足)

本来より少ない所得税しか徴収していない状態です。これは税務調査などで指摘される可能性があります。

まず、従業員に状況を確認します。(例:「他社で申告書を提出していますか?」)

速やかに「乙欄」へ切り替え、以後は正しい税額で源泉徴収します。

過去の徴収不足分については、原則として会社が一旦税務署に納付し、その後、次回給与からの相殺などで従業員から徴収します。

源泉徴収すべき所得税を正当な理由なく、期限内に納付しなかった場合、不納付加算税などの追徴課税が発生する可能性があるため、申告書の回収と管理は確実に行いましょう。

源泉徴収税額表の変更に注意!

源泉徴収税額表は、2026年分の給与から変更になります。2025年度に税制改正が行われ、所得税の基礎控除額が見直しされたことにより、税額や扶養親族数の算定方法が変更となっていますので注意しましょう。

税制改正の内容もしっかりと確認しておく必要があります。

参考:令和8年分 源泉徴収税額表|国税庁

令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

源泉徴収票(PDF)のテンプレート(無料)

以下より無料のひな形・テンプレートをダウンロードしていただけますので、ご活用ください。

源泉徴収票で「甲欄」「乙欄」はどう見分ける?

「給与所得の源泉徴収票」には、「甲」や「乙」などは明記されていませんが、記載内容からどちらの区分が適用されているかを判断できます。

源泉徴収票とは、会社が従業員に支払った年間の給与額と、源泉徴収した所得税額をまとめた書類です。年末に会社から従業員へ交付され、確定申告や各種手続きで使用します。

扶養親族や配偶者欄に記載があり、「摘要」欄に「年調未済(ねんちょうみさい)」と書かれていなければ甲欄、各種控除欄がすべて空欄で「年調未済」とある場合は乙欄です。

乙欄(年調未済)の源泉徴収票を受け取った場合は、勤務先で年末調整が行われていないため、その票を使って本人が確定申告を行う必要があります。

源泉徴収税額表の甲欄・乙欄・丙欄を理解しよう!

源泉徴収税額表の月額表と日額表、そして税区分である甲欄、乙欄、丙欄の重要性について説明してきました。年末調整との関係についても理解いただけたのではないかと思います。

勘違いによる税区分の間違いはもちろんですが、「給与所得者の扶養控除等申告書」の回収し忘れによる税区分の適用には十分に注意しましょう。

よくある質問

甲欄・乙欄・丙欄の違いについて教えてください。

甲欄は「給与所得者の扶養控除等申告書」を提出している人に支払う給与、乙欄はそのほかの人に支払う給与、丙欄は日雇賃金に適用されます。詳しくはこちらをご覧ください。

甲欄・乙欄・丙欄は年末調整とどう関わりますか?

「給与所得者の扶養控除等申告書」を提出している人に適用される甲欄について、年末調整による所得控除が生じます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

源泉徴収票の関連記事

新着記事

健康経営で採用力は向上するのか?優秀な人材を惹きつける戦略的メリットと実践手法を徹底解説

Point健康経営とは、従業員の健康を経営戦略として活用し採用力を高める手法。 健康経営は、企業イメージと定着率を高め、優秀人材の採用を有利にする。 応募数と志望度が向上 内定辞退…

詳しくみる社宅証明書とは?住宅用家屋証明書の申請に必要な理由や書き方、発行実務の注意点を解説

Point社宅証明書とは?住宅用家屋証明書の取得時に必要となる、居住実態を証明する書類。 社宅証明書は、社宅居住者が登録免許税の軽減を受けるために、会社が居住事実を公式に証明する書…

詳しくみる昇格試験に落ちた後のモチベーションをどう保つ?人事・上司の視点から紐解く再起の処方箋

Point昇格試験に落ちた後のモチベーション低下とは何か。 昇格試験に落ちたモチベーション低下は、努力した証拠であり、立て直し次第で次の昇格に直結します。 落ち込みは正常な反応 評…

詳しくみる配置転換とは何か?人事担当者が知っておくべき定義と法的な注意点、成功に導く運用方法を解説

Point配置転換とは?同一企業内で勤務地・部署・職務を変更する人事施策。 配置転換は、転居を伴わず人材育成と組織最適化を同時に進める仕組みです。 適材適所で能力を引き出す 組織の…

詳しくみる部下のモチベーションを上げるにはどうすればよい?意欲を引き出すマネジメント術を徹底解説

Point部下のモチベーションを上げるとは、心理を理解し自発的な意欲を引き出すマネジメントである。 部下のモチベーションは、対話・承認・裁量を通じて内発的動機付けを育てることで高ま…

詳しくみる福利厚生費とは?計上可能な経費の条件や節税メリットを分かりやすく解説

Point福利厚生費とは、従業員の福祉向上を目的に会社が支出する経費です。 福利厚生費は、一定要件を満たせば経費計上でき、節税と従業員満足を同時に実現します。 法定福利費と法定外福…

詳しくみる

.png)