- 更新日 : 2026年1月20日

年末調整の国民健康保険料はこう控除!書き方・対象期間・還付額を解説

国民健康保険料は、年末調整の社会保険料控除の対象になります。これにより、所得税や住民税の負担を軽減できます。しかし、控除できる金額や対象期間、申告書への正しい書き方がわからず、毎年悩む経営者や担当者の方もいらっしゃるのではないでしょうか。この記事では、国民健康保険料の年末調整に関する基本から、記入例、いくら戻るかの計算方法、確定申告が必要なケースまでを、2025年7月時点の情報に基づき、わかりやすく解説します。

目次

年末調整で押さえたい国民健康保険と社会保険料控除の基本

国民健康保険料は、所得税法上の「社会保険料控除」の対象になるため、年末調整や確定申告で支払った全額を所得から差し引くことができます。

国民健康保険とは?

国民健康保険とは、勤務先の健康保険(厚生年金や共済組合など)に加入していない方が加入する公的な医療保険制度です。

主に、自営業者、フリーランス、農業・漁業従事者、無職の方、パート・アルバイトなどで会社の健康保険の加入条件を満たさない方などが市区町村の国民健康保険に加入します。国民健康保険は、病気や怪我の際に医療費の自己負担を抑えるための、すべての人にとって欠かせない公的な制度です。

国民健康保険料が社会保険料控除の対象になる理由

国民健康保険料が社会保険料控除の対象となるのは、所得税法によって定められているからです。

- 納税者本人が負担すべき社会保険料

- 生計を一にする配偶者やその他の親族が負担すべき社会保険料を、本人が代わりに支払った場合の保険料

社会保険料は、原則として個人の任意ではなく、社会制度として納付が義務づけられている負担です。そのため、税金を計算する前に、こうした保険料を所得から差し引いてよいという仕組みになっています。

国民健康保険料もこの「社会保険料」に含まれるため、年末調整や確定申告で支払った分を申告すれば、所得税・住民税の負担を軽減できます。

ポイントは「誰の保険料か」ではなく「誰が実際に支払ったか(納付者)」で判断されることです。ここは後半の章でもくわしく解説していきます。

関連記事|社会保険料控除とは?対象となる保険料や確定申告で控除を受ける方法を解説

年末調整で国民健康保険は控除できる?対象者と条件

国民健康保険料は年末調整で控除できますが、「実際に支払った人」が「本人の所得」から控除することが条件となります。

年末調整で控除の対象となるのは、その年の1月1日から12月31日までの間に実際に支払いが完了した国民健康保険料の全額です。納期限ではなく、実際に納付した日で判断します。

- 従業員本人が支払ったその年の国民健康保険料

- 生計を一にする家族のために支払った国民健康保険料

- 過年度分でもその年に支払った国民健康保険料(延滞金除く)

- 会社が負担した健康保険料(厚生年金加入者の分など)

- まだ支払っていない滞納分の国民健康保険料

- 年をまたいで翌年以降に支払う前納分

生計を一にする家族分の国民健康保険料の扱い

国民健康保険料の控除では、「誰の分を支払ったか」ではなく「誰が実際に支払ったか(納付者)」が重要です。

生計を一にする(日常の生活費を共にしている)配偶者やその他の親族の国民健康保険料を、従業員本人が代わりに支払った場合、その全額を本人の控除に含めることができます。

たとえ保険証や納付書の名義が家族であっても、支払ったのが本人であれば控除の対象となります。

中途入社・退職・転職で国民健康保険に加入している場合

厚生年金に加入していた期間は給与から天引きされた厚生年金保険料や健康保険料は、会社が計算し控除します。国民健康保険に加入していた期間は従業員本人が納付した国民健康保険料は、従業員が保険料控除申告書で申告します。

給与担当者は、本人が国民健康保険料の納付額を正確に申告しているかを確認しましょう。

関連資料|入社・退職・異動などのシーン別に解説 給与計算のよくあるミスと予防策17選

関連資料|年末調整のテンプレート(ワード・エクセル・PDF)一覧

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

年末調整で国民健康保険はどこに書く?

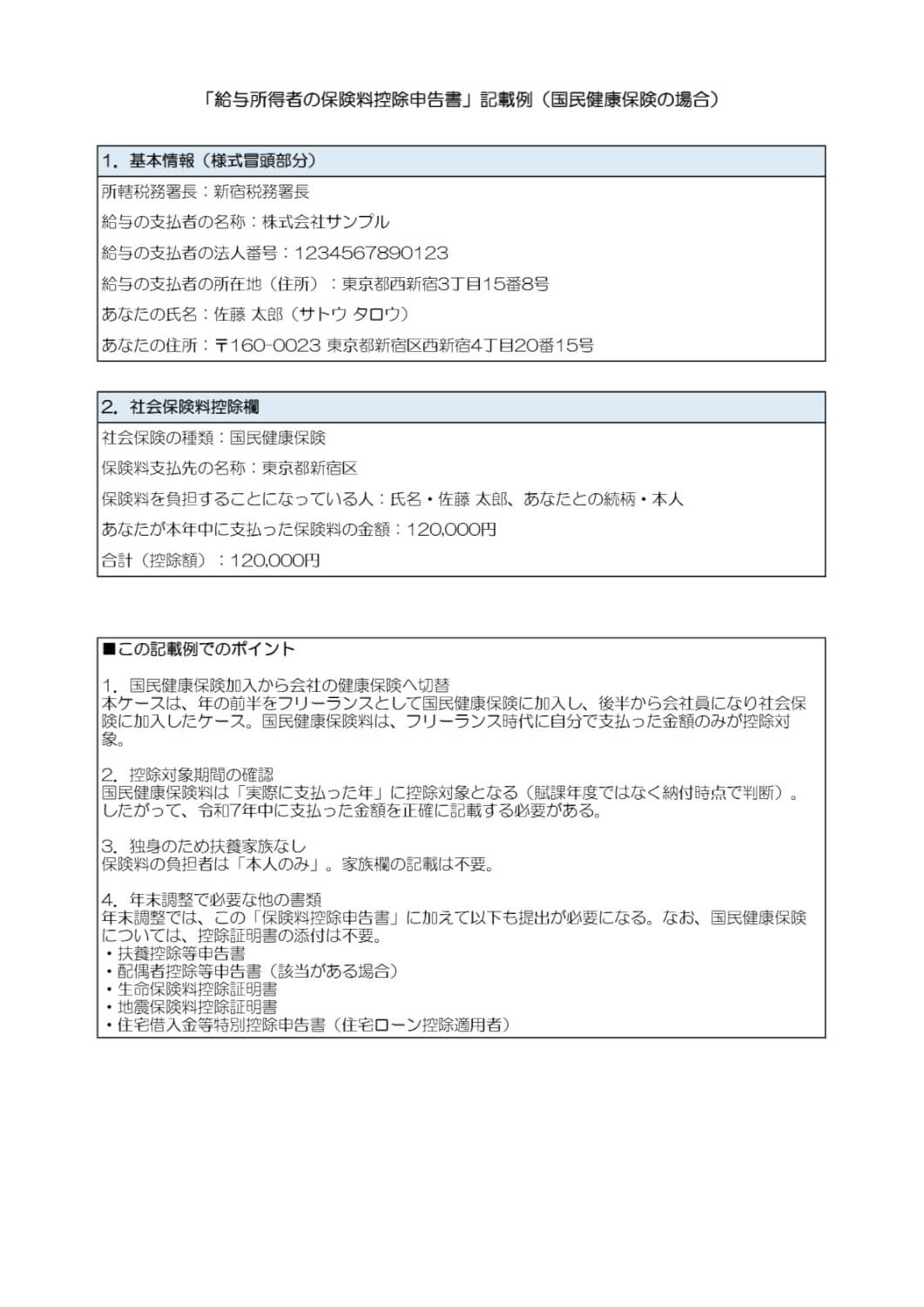

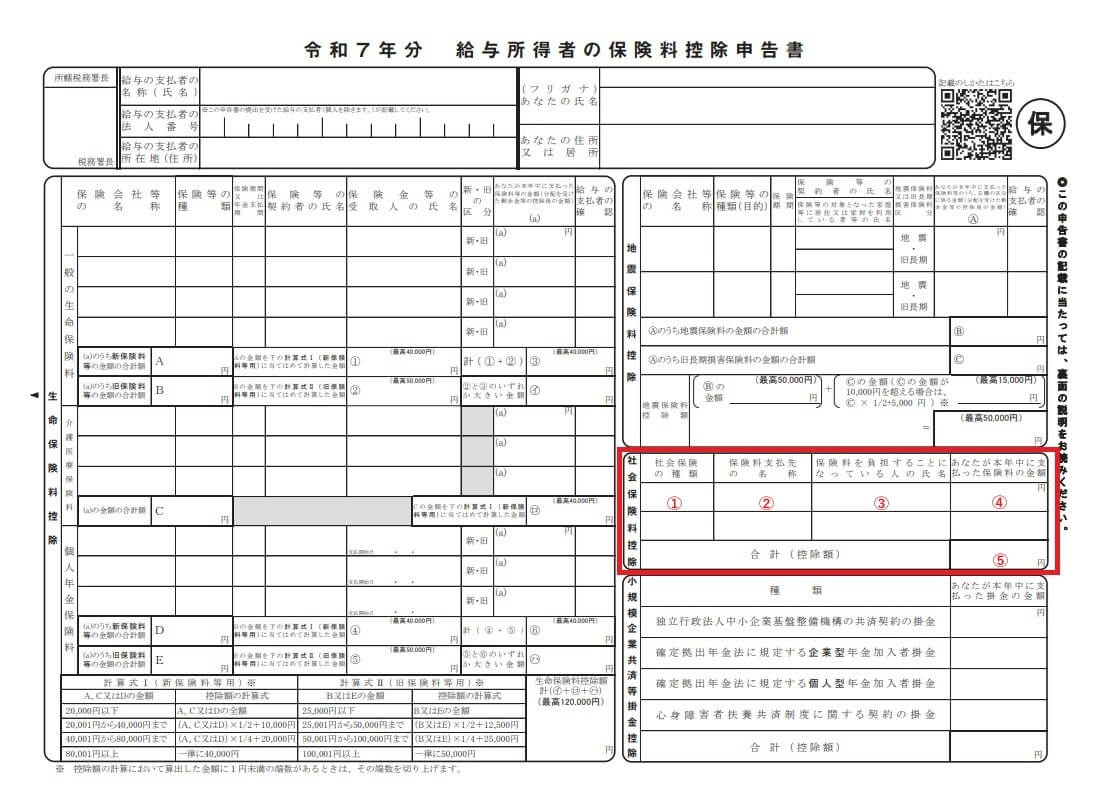

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分 給与所得者の保険料控除申告書」を加工して作成

国民健康保険料を記入するのは、「給与所得者の保険料控除申告書」の中段にある「社会保険料控除」の欄です。記入方法は以下になります。

- 「種類」

「国民健康保険」とはっきりと記入します。 - 「支払先の名称」

国民健康保険を納付した市区町村名(例:○○市)を記入します。 - 「保険料を負担した者の氏名」

本人が負担した場合は本人の氏名、家族の分を負担した場合は家族の氏名を記入します。 - 「支払金額」欄

その年に実際に支払った国民健康保険料の合計額を記入します。

関連資料|源泉徴収や年末調整のミスをゼロに! 扶養控除等申告書 取り扱いガイド

関連記事|年末調整での保険料控除の書き方をわかりやすく解説!

国民健康保険料の金額がわからないときの確認方法

年末調整の時期になると、国民健康保険料の合計額がわからず困る人が多くいます。

金額を確認する主な方法は以下のとおりです。

市区町村によっては、年末調整の時期に年間納付額を通知してくれますが、届かない場合は自治体の国民健康保険担当窓口に問い合わせてみましょう。

関連記事|年末調整での社会保険料控除を解説!控除対象や計算方法を紹介

関連資料|〖令和7年最新版〗年末調整書類まるごとパック(企業向け)

年末調整で国民健康保険料控除の対象期間はいつからいつまで?

国民健康保険料は、年払いなどで前もって納付したり、過去の滞納分をまとめて支払ったりするケースがあります。この場合も、「いつの分の保険料か」ではなく「いつ支払ったか」 で判断します。

- 将来分を前納した場合

前納した年の社会保険料控除として、支払った全額を含めることができます。 - 過年度分をまとめて支払った場合

過去の年度に対応する保険料でも、実際に支払いが完了した年の控除の対象です。

年末調整で前納分・過年度分を含めたい場合は、その年に支払った金額の合計を「保険料控除申告書」に記入します。

年末調整に間に合わず申告できなかった場合でも、翌年の確定申告で同じ年分の支払額として社会保険料控除を適用できます。

前納分・過年度分を支払った場合の年末調整・確定申告での扱い

年払いなどで翌年度以降の分を前納した場合、前納した年の社会保険料控除に全額を含めることができます。過去の年度の保険料をその年にまとめて支払った場合も、実際に支払いが完了した年の控除の対象になります。

会社の健康保険から国民健康保険へ切り替えたときの注意点

年の途中で退職・転職し、会社の健康保険(厚生年金)から国民健康保険に切り替えた場合は、2種類の保険料をどう合算するか を整理しておく必要があります。

- 会社の健康保険・厚生年金保険料

給与から天引きされた分が対象。金額は会社が把握しており、年末調整で自動的に社会保険料控除に反映されます。 - 国民健康保険料

退職後などに本人が納付した分が対象。本人が「給与所得者の保険料控除申告書」に支払額を記入しないと、控除に反映されません。

特に、退職月の給与からは国民健康保険料が天引きされていないため、退職後に自分で納めた国民健康保険料の合計と、家族分を立て替えた場合の金額を本人からきちんと申告してもらうことが重要です。

年末調整では、給与から天引きされた会社の健康保険料と、自分で納めた国民健康保険料を合計した金額が、その年の社会保険料控除額となります。 申告漏れがあった場合も、あとから確定申告や更正の請求で修正できますが、まずは年末調整の段階で漏れなく申告することが理想です。

関連記事|〖2025年〗年末調整の控除一覧!保険料など各限度額も紹介

関連資料|国民健康保険料の控除 記載例・対象期間ガイド

年末調整で国民健康保険料はいくら戻る?計算方法とシミュレーション

国民健康保険料の控除により「直接お金が戻る」のではなく、「納める所得税・住民税が少なくなる」という形で還付されます。ここでは、計算の流れとイメージしやすいシミュレーションを確認しましょう。

国民健康保険料の社会保険料控除の計算式

国民健康保険料の控除額そのものはシンプルで、その年に実際に支払った国民健康保険料の合計額 がそのまま控除額になります。

- 控除額:実際に支払った国民健康保険料の合計額

- 税金の軽減額(概算):

所得税の軽減額 = 控除額 × 所得税の税率

住民税の軽減額 = 控除額 × 一律10%

したがって、支払った保険料の金額と、適用される所得税率がわかれば、おおよその節税効果を計算できます。

給与所得者のケース別シミュレーション

| 区分 | 国保支払額 | 所得税率 | 所得税の軽減額 | 住民税の軽減額 | 合計軽減額 |

|---|---|---|---|---|---|

| 税率10% | 25万円 | 10% | 25,000円 | 25,000円 | 50,000円 |

| 税率20% | 40万円 | 20% | 80,000円 | 40,000円 | 120,000円 |

| 税率30% | 60万円 | 30% | 180,000円 | 60,000円 | 240,000円 |

※所得税率は課税所得金額に応じて変動するため、あくまで概算としての目安です。

このように、所得税率が高い人ほど、同じ保険料でも控除による節税効果は大きくなる ことがわかります。

年末調整で国民健康保険料を申告し忘れると、これらの金額分だけ税金を払いすぎてしまうことになるため、金額の確認と申告は必ず行うようにしましょう。

国民健康保険料を申告しなかった/申告漏れだった場合

もし年末調整で国民健康保険料の申告を忘れてしまった場合、税金を払いすぎている状態になります。勤務先の年末調整に間に合わなかった場合は翌年の1月1日から5年間は確定申告で社会保険料控除を追加でき、確定申告を行った後に申告漏れに気づいた場合は「更正の請求」を行いましょう。支払った国民健康保険料は必ず申告し、適切な還付を受けられるようにしましょう。

関連資料|従業員の「わからない」はコレで解決! 年末調整でよくある質問&回答集

関連資料|年末調整の還付金の平均額とカンタン試算シート

年末調整・確定申告に備えた国民健康保険料の支払額の調べ方は?

年末調整や確定申告で正しく社会保険料控除を受けるには、「その年にいくら国民健康保険料を支払ったか」を証拠書類とあわせて把握しておくことが重要です。

ここでは、納付方法ごとの確認ポイントと、実務上の押さえどころを整理します。

納付書で納めた場合のチェックポイント

納付書で金融機関やコンビニから支払った場合、手元に残る領収書が支払いの証拠になります。

- その年の1月〜12月に支払った領収書をすべて集める

- 納付済みの金額を合計し、年末調整や確定申告で申告する金額と一致しているか確認する

- 領収書は、税務署から照会があった際に提示できるよう、少なくとも申告後5年間程度は保管しておく

国民健康保険料は、生命保険料のような控除証明書の提出が必須ではありませんが、「実際に支払った」ことを裏付ける資料として領収書の保管は非常に重要です。

口座振替・スマホ決済で納めた場合の確認方法

- 口座振替

通帳の記帳で引き落とし履歴を確認しましょう。市区町村によっては、年末に「国民健康保険料納付済額通知書」が郵送されることがあります。 - スマホ決済

決済アプリの履歴で確認できます。こちらも多くの自治体で納付済額通知書が発行されます。

「納付済額通知書」や通帳のコピーは、年末調整の社内チェックや、確定申告の際の備えとして保管しておきましょう。通知書を紛失した場合でも、市区町村の役所に問い合わせれば再発行や納付額の確認が可能です。

公的年金からの特別徴収(天引き)で納めた場合の確認方法

世帯主が公的年金を受給しており、年金から国民健康保険料が天引き(特別徴収)されているケースもあります。この場合は、次の書類を確認します。

- 日本年金機構が送付する「公的年金等の源泉徴収票」

- 市区町村が送付する「特別徴収額の通知書」

特別徴収された国民健康保険料は、原則として年金受給者本人の社会保険料控除となります。

年末調整で家族の分として誤って申告しないよう、「誰の年金から天引きされているか」「誰が実際に負担しているか」を確認したうえで控除に反映させましょう。

年末調整で控除できなかった国民健康保険料の確定申告の方法

年末調整で控除できなかった国民健康保険料は、確定申告で改めて控除できます。国民健康保険料を確定申告で控除する主なケースは以下のとおりです。

- 年末調整の期限までに申告が間に合わなかった。

- 退職して年末調整を受けられなかった(無職や年の途中で再就職しなかった場合)。

- 給与以外に事業所得や不動産所得があり、確定申告を行う必要がある。

- 年末調整で申告を忘れてしまった(還付申告)。

確定申告を行えば、社会保険料控除を適用し、払いすぎた所得税の還付を受けることができます。

確定申告書のどこに国民健康保険料を書くべき?

確定申告書では、国民健康保険料を以下の欄に記入します。

- 確定申告書 第一表

「社会保険料控除」欄に、その年に支払った国民健康保険料の合計額を記入します。 - 確定申告書 第二表

「社会保険料控除」欄に、支払った社会保険の種類(国民健康保険)と支払金額を記入します。年末調整していない国民健康保険料の金額は、「うち年末調整等以外」の欄に記入してください。

税務署や国税庁のウェブサイトにある記入例を参考に、正確に記載しましょう。

e-Taxで国民健康保険料の確定申告も可能

e-Tax(国税電子申告・納税システム)を使うと、税務署に行かずに、自宅から簡単に確定申告を行うことができます。

e-Taxなら、自動で計算もしてくれるため、記入ミスを防げるというメリットもあります。

関連記事|個人事業主向けに国民健康保険を解説!加入方法から仕訳と勘定科目まで

関連記事|確定申告時に受けられる国民健康保険料の控除額

国民健康保険料以外の社会保険料控除の種類と年末調整での扱い

社会保険料控除には、国民健康保険料以外にもさまざまな種類があり、それぞれ取り扱いが異なります。ここでは、代表的なものと国民健康保険料との違いを整理します。

厚生年金保険料の年末調整と国民健康保険料の違い

厚生年金保険料と国民健康保険料は、どちらも社会保険料控除の対象ですが、年末調整での処理方法に違いがあります。

| 項目 | 国民健康保険料 | 厚生年金保険料 |

|---|---|---|

| 加入者 | 主に自営業者、無職、非正規雇用者など | 会社員、公務員など雇用されている人 |

| 年末調整での申告 | 従業員本人が保険料控除申告書で申告 | 給与から天引きされ、会社が計算し申告 |

| 控除証明書 | 原則不要(納付書や通知書で確認) | 不要(会社が金額を把握) |

年の途中で厚生年金から国民健康保険へ切り替えた方は、自己で納付した国保料の申告を忘れないようにしましょう。

国民年金・国民年金基金・小規模企業共済等掛金控除証明書

国民健康保険料が社会保険料控除であるのと同様に、国民年金や国民年金基金も社会保険料控除ですが、これらは控除証明書の添付や提示が義務づけられています。

また、小規模企業共済等掛金(iDeCoの掛金など)は「小規模企業共済等掛金控除」という別枠の控除です。年末調整の際には、これらすべての控除証明書を確認し、保険料控除申告書に漏れなく記入する必要があります。

がん保険・医療保険など生命保険料控除

がん保険や医療保険の保険料は、国民健康保険料と同じ社会保険料控除ではありません。これらは「生命保険料控除」として、社会保険料控除とは別枠で控除されます。控除できる金額に上限が設けられている点も異なります。

労働保険料(雇用保険など)

労働保険料には、雇用保険と労災保険が含まれます。このうち、従業員が負担する雇用保険料も社会保険料控除の対象です。労働保険徴収法に基づき、会社が給与から天引きして納付しています。厚生年金と同様に、会社が年末調整で処理するため、従業員による申告は不要です。

関連資料|給与計算のための「控除ルール」早わかりガイド

関連記事|国民年金保険料は年末調整で控除できる?書き方や会社員でも必要なケースを解説

年末調整で企業が国民健康保険料を扱うときの注意点

給与担当者は、国民健康保険料の申告について、控除の要件を厳しく確認する必要があります。

保険料控除申告書の実務フローを確認する

従業員から保険料控除申告書を預かったあとのフローを押さえておきましょう。

- 従業員に「給与所得者の保険料控除申告書」を配布

- 従業員から記入済みの申告書を回収

- 国民健康保険料の欄を確認。特に以下の点に注意

- 支払先の名称(市区町村名)が記入されているか。

- 支払金額に誤りがないか(納付額通知書などで確認)。

- 家族分の申告の場合、「生計を一にする」事実が確認できるか。

- 確認が完了したら、源泉徴収票の社会保険料控除額に反映

国民健康保険料の控除で最も間違えやすいのは「支払者」の判断

世帯主の名義でも、実際にその保険料を現金や口座振替で支払ったのが従業員本人であれば、本人の控除となります。生計を一にする家族の分であっても、家族の口座から引き落としがされている場合、原則として従業員の控除とはなりません。

担当者は、従業員に「実際に誰が、どのように支払ったか」を確認させ、申告を促すようにしましょう。

控除漏れ・誤りがあった場合

年末調整の後に控除漏れや誤りが判明した場合は、以下の対応を行います。

- 法定調書提出期限(翌年1月31日)前

会社で再計算(再年調)を行います。 - 法定調書提出期限を過ぎた後

従業員本人に、税務署で「確定申告」または「更正の請求」を行うよう案内しましょう。

従業員の納税義務を正しく果たすため、迅速で正確な対応が求められます。

関連資料|テレワークの年末調整の課題をラクラク解決!

関連資料|年末調整必要書類チェックリスト テンプレート

国民健康保険と年末調整・確定申告に関するよくある質問

国民健康保険料は年末調整と確定申告どちらで控除すべき?

原則として、年末調整で申告するのが一番簡単です。給与所得者は、年末調整を行うことで納税が完了します。年末調整に間に合わなかったり、給与以外の収入があったりする場合に確定申告を行います。控除の効果自体はどちらも同じです。

国民健康保険税と国民健康保険料の違いは?どちらも控除できる?

国民健康保険税と国民健康保険料は、自治体によって呼び方が異なるだけで、性質は同じです。どちらの名称であっても、社会保険料控除の対象となりますので、安心して申告しましょう。

年末調整用の国民健康保険料の証明書・納付通知書をなくしたら?

国民健康保険料は、原則として控除証明書の添付は不要です。しかし、支払額を確認するために納付済額通知書や納付書を利用します。これらを紛失した場合は、お住まいの市区町村の役所に連絡すれば、納付済額の確認や通知書の再発行を依頼することができます。

国民健康保険料の社会保険料控除を理解し、実務に役立てよう

国民健康保険料の社会保険料控除は、給与所得者にとって身近で重要な税制優遇の一つです。年末調整の際に、対象期間や支払者の要件を正しくふまえ、正確に申告することで、従業員は適切な還付を受けることができます。

特に中途入社の従業員や、家族分の保険料を支払っているケースでは、申告の漏れや誤りが起こりやすいため、給与担当者による丁寧なチェックが求められます。国民健康保険料と厚生年金の違いを理解し、適切な控除を行うことは、従業員の満足度と会社への信頼を高めることにつながります。

この記事で解説した書き方や確認方法を参考に、今年の年末調整を円滑に進めましょう。

よくある質問

国民健康保険料控除の対象となる期間について教えてください

年末調整であればその年の1月1日から12月31日までに納付した保険料が対象です。確定申告の場合は、手続きをする前年の1月1日から12月31日までに納付した保険料が対象となります。詳しくはこちらをご覧ください。

控除の金額はおおよそいくらになりますか?

社会保険料控除には上限がありません。そのため、実際に納付した保険料が所得金額から控除されます。国民健康保険料の控除を申告するかしないかで、最終的に納税する(還付される)金額が変動します。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 年末調整業務

年末調整の収入金額とは?所得金額との違いや計算方法を解説!

年末調整の時期になると、会社から申告書類が配布され記入して提出します。 申告書には収入金額の記入欄がありますが、「収入金額」「総支給額」のどちらを記入するかで悩んだことはありません…

詳しくみる - # 年末調整業務

扶養控除申告書が必要な人は?不要なケースやタイミングも解説

「給与所得者の扶養控除等(異動)申告書)」は、年末調整や毎月の給与計算において、正しい税額を算出するために不可欠な書類です。 「扶養家族がいる人だけが提出するもの」と誤解されがちで…

詳しくみる - # 年末調整業務

年末調整で地震保険料控除を受けるには?

2007年から、年末調整において地震保険料が控除されるようになりました。 ここでは、年末調整で地震保険料控除を受けるために必要な書類、計算方法、保険料控除及び配偶者特別控除申告書の…

詳しくみる - # 年末調整業務

年末調整を外注するには?メリット・デメリットや選び方まで

年末調整は、年に一度の重要な手続きですが、書類の回収やチェック、複雑な計算など、経理や人事担当者にとって大きな負担となりがちです。法改正への対応も求められ、コア業務を圧迫していると…

詳しくみる - # 年末調整業務

給与支払報告書の訂正方法は?eLTAX・郵送、期限後・過年度別に手順を解説

給与支払報告書を市区町村へ提出した後で、記載内容の誤りに気づき、どのように訂正すれば良いか悩んでいる経理担当者の方も多いのではないでしょうか。特に、提出期限を過ぎてしまった場合や、…

詳しくみる - # 年末調整業務

年末調整でふるさと納税の控除ができない理由とは?正しい申告方法を解説

「ふるさと納税」では、税金が還付されることは多くの方がご存じでしょう。しかし、毎年、勤務先で手続きしている年末調整では、ふるさと納税の控除はできません。ふるさと納税の控除手続きは、…

詳しくみる