- 更新日 : 2025年11月6日

年末調整の保険料控除申告書で受取人がわからない場合はどうする?

年末が近づくと、年末調整に必要な「給与所得者の保険料控除申告書」という保険料控除を受けるための書類が勤務先から渡されます。

年末調整は毎年行うものですが、保険金の受取人が誰だったか、受取人欄の記入内容がわからないこともあるでしょう。

今回は、保険料控除申告書で受取人がわからない場合はどうするかを解説します。

受取人の欄を空欄のまま提出してはいけない

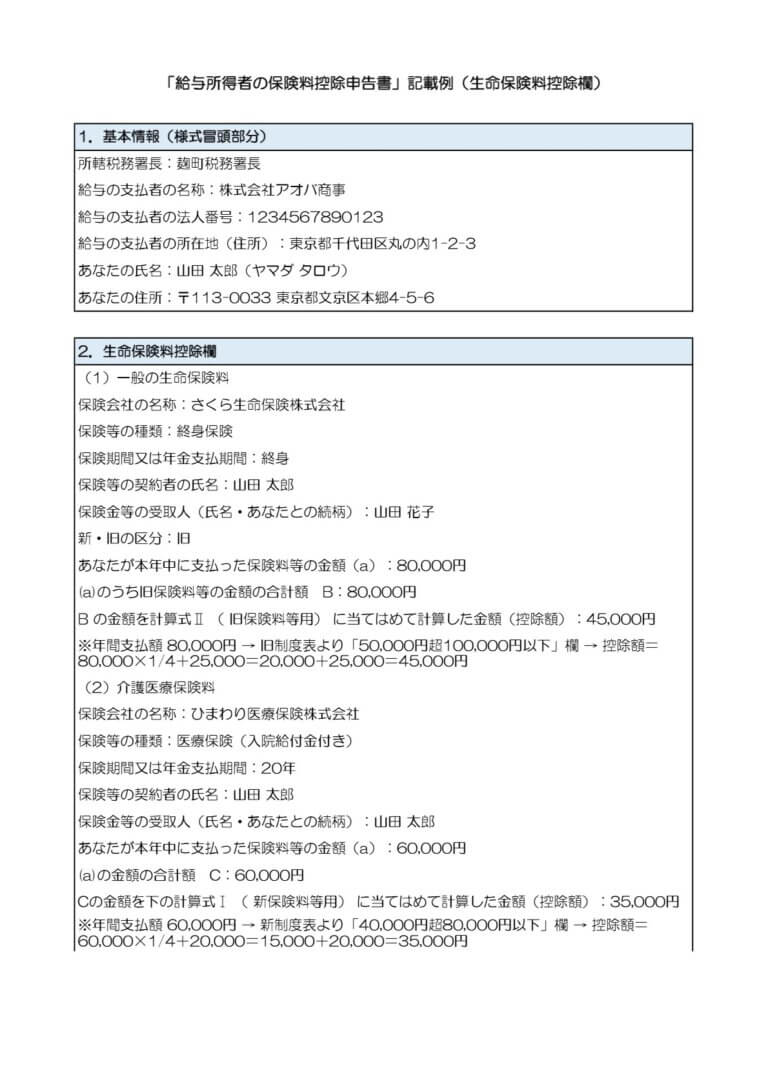

保険料控除申告書には下記のような項目が並んでおり、各保険には「保険金等の受取人」「契約者との続柄」を記入する欄があります。

この「保険金等の受取人」がわからないからと言って空白のまま提出することはしないようにしましょう。

保険金等の受取人は、契約者本人かその配偶者、その他の親族の氏名、続柄が確認できた場合に保険料控除の対象になります。

「保険金等の受取人」を空白のままで提出すると、その保険に関する控除が受けられなくなってしまいますので注意してください。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

受取人が誰か確認する方法

保険料控除申告書を記入する際は通常、生命保険料控除証明書を見ながら記入を行います。しかし、生命保険料控除証明書には受取人の記載はほとんどないため、受取人が誰だったのかわからないことが多いのではないでしょうか。

その場合には、該当の生命保険の証券や保険会社のインターネット専用サービスなどで確認すれば受取人が誰なのか調べることができます。受取人がわからない場合には、保険証券や保険会社のサイトで確認して保険料控除申告書に転記しましょう。

それでもわからない場合には、保険会社の担当営業に確認するか、保険会社に直接確認するしかありません。

また、保険金等の受取人は契約者本人かその配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)であることが保険料控除の対象となる保険契約の要件になっています。

保険の種類によっては、例えば、一般の生命保険であれば受取人は契約者本人以外、介護医療保険であれば受取人は契約者本人とある程度はわかる場合もあります。

しかし、間違いがないように、念のため証券などを確認し、続柄も含めて正しい受取人を記入するようにしてください。

死亡受取人と給付受取人はどっちを記入する?

受取人を記入することは理解したけれど、「死亡受取人」「給付受取人」どっちを記入するかがわからないという疑問も出てきます。

原則として、一般の生命保険料控除、ならびに介護医療保険料控除の申告時には、死亡保険金の受取人を記入してください。

死亡保障のない保険の場合には、給付金の受取人を記入してください。

一般的な保険金、給付金の受取人は以下のようにすれば問題ありません。

- 死亡保険金の受取人・・・配偶者やその他の親族

- 医療保険の給付金の受取人・・・契約者本人

いくつかの保障がセットになっている保険の場合は、死亡保険が主であれば死亡保険金の受取人(契約者の配偶者やその他の親族)、医療保険が主であれば入院・手術給付金の受取人(契約者本人)を記入してください。

保険料控除申告書の受取人欄は必ず記入しよう!

今回は、年末調整の申告書類「給与所得者の保険料控除申告書」の記入欄について見てきました。

年末調整で保険料控除を受けられるようにするには、加入していて申告する保険単位で保険金等の受取人の氏名と続柄を記入する欄が設けられています。

その保険料控除申告書の保険金等の受取人の欄には、契約者本人か配偶者、その他の親族の氏名と続柄が確認できる場合、受取人として記載することができます。保険料控除の対象となりますので、必ず記入するようにしてください。

もしも受取人がわからなくなってしまった場合には、保険証券や保険会社のインターネット専用サービス、保険会社への電話などの手段により受取人を確認し、確実に申告書の受取人欄に記入するようにしましょう。

よくある質問

年末調整において保険料控除の受取人欄は必ず記入する必要がありますか?

保険料控除申告書の保険金等の受取人欄は、契約者本人か配偶者、その他の親族の氏名と続柄が確認できる場合に保険料控除の対象になりますので、受取人欄の氏名と続柄は必ず記入する必要があります。詳しくはこちらをご覧ください。

受取人が分からない場合どうしたらよいですか?

受取人がわからない保険については、加入時に発行された保険証券や加入している保険会社のインターネット専用サービスなどを利用して確認できます。それも難しい場合には、保険会社に電話で確認してください。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

住宅ローン控除は定額減税に影響がある?税額がすべて控除された場合

住宅ローン控除とは、年末時点の住宅ローン残高の0.7%が所得税等から控除される制度です。定額減税も、年末調整時に年間所得税額との精算を⾏うことは住宅ローン控除と同様です。本記事では…

詳しくみる中途採用された場合の年末調整を解説!必要な書類など

年の途中で中途採用により会社が変わった場合、転職した先で年末調整を行います。その際、前職を退職したときに受け取った源泉徴収票が必要です。ここでは、中途採用された人が年末調整を受ける…

詳しくみる年末調整の還付金の仕組みと給与明細の見方

年末調整は従業員にとって給料が一時的に増えることがあるため、楽しみにしている方もいるでしょう。年末調整とは、毎月の給与から源泉徴収された所得税と各種所得控除を調整し、本来、支払うべ…

詳しくみる年末調整で源泉徴収票がないとどうなる?リスクや対処法を解説

従業員から前職の源泉徴収票が提出されない場合、正確な所得計算ができず、年末調整を実施できません。放置すると還付漏れや確定申告の対応負担につながり、労務トラブルの原因にもなり得ます。…

詳しくみる12月支給の賞与で年末調整を処理する場合の方法と注意点

年末調整は、1年の最後の給与支払となる12月給与で行われることが一般的ですが、12月支給の賞与で行われる場合もあります。年末調整のやり方自体は、賞与でも給与でもあまり変わりませんが…

詳しくみる遺族年金に年末調整は必要?

受け取った遺族年金による年金収入は非課税であるため、年末調整は原則不要です。また、扶養に入るためには年間所得が一定額以下である必要がありますが、税法上、遺族年金はこの所得に含まれま…

詳しくみる

.png)