- 更新日 : 2025年11月21日

所得税徴収高計算書の記入方式

給与や報酬を支払う事業者にとって、源泉徴収業務は避けて通れない重要な税務手続きです。しかし、いざ「所得税徴収高計算書」を目の前にすると、どの欄に何を記入すればよいのか迷ってしまう方も多いのではないでしょうか。

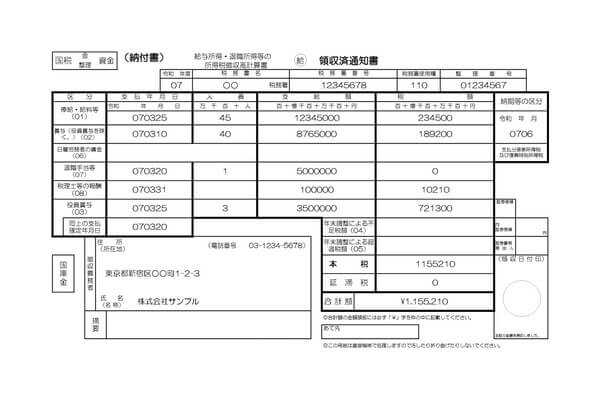

所得税徴収高計算書は、源泉徴収した所得税および復興特別所得税を国に納付する際に使用する納付書です。

単なる納付書ではなく、税額の計算書も兼ねているため、正確な記入が求められます。記入ミスがあると修正ができず、新しい納付書に一から書き直さなければならないため、最初から正しく記入することが重要です。

本記事では、所得税徴収高計算書の各欄の記入方法を、具体例とともに詳しく解説します。給与所得・退職所得等の基本的な記入方法から、納期の特例適用時の注意点まで、源泉徴収義務者が知っておくべきポイントを網羅的にお伝えします。

正確な記入方法を身につけることで、スムーズな税務手続きを実現し、期限内の確実な納税につなげましょう。

目次

所得税徴収高計算書の記入方式

会社や個人事業主が報酬を支払う場合、その支払いのたびごとに、支払った金額に対して所得税ならびに復興特別所得税を源泉徴収することになっています。

この所得税ならびに復興特別所得税を支払う報酬から減算し、国に納入する義務のある者を源泉徴収義務者といいます。源泉徴収義務者は、減算した所得税および復興特別所得税を、給与等を支払った月の翌月10日までに国に納入しなければなりません。

その際、納付書となるものを「所得税徴収高計算書」と言います。所得税徴収高計算書は、徴収する税額の計算書を兼ねた納付書です。

今回は、所得税徴収高計算書の記入方法について解説します。

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

所得税・住民税の課税・非課税ルール

所得税や住民税の課税・非課税の判断は、正確な給与計算の根幹となる重要な要素です。

本資料では、給与担当者が実務で迷いやすい項目を中心に、課税・非課税のルールを体系的に整理し、業務上の注意点についても解説します。

扶養人数別の所得税早見表

所得税額は給与額や扶養親族の人数によって細かく変動します。毎月の給与計算で、正しい税額を算出できているか不安になることはありませんか?

計算ミスは給与の修正対応など無駄な業務を生んでしまいます。給与額と扶養人数を照らし合わせるだけで税額がわかる本資料を、計算時の確認用としてお使いください。

賞与の所得税計算早見表

年数回しかない賞与計算は、毎月の給与計算に比べて手続きを間違いやすい業務です。特に所得税は前月の給与額を基準にするなど特殊な算出が必要なため、計算ミスが起こりかねません。

複雑な計算や表の確認作業を効率化できる本資料で、ミスのない正確な賞与計算を行いましょう。検算用としても便利です。

記入事項について

記入事項の記入方法の基本となるのは給与所得・退職所得ですが、納入期日の特例の適用を与えられている場合と与えられていない場合とでは様式が異なるので注意しましょう。

「納付書の記載のしかた」が国税庁のホームページに掲載されています。参考にしながら間違いのないように記入しましょう。

以下に、用紙を参考にしながら説明します。

・4月1日~3月31日を一年度とし、例えば平成26年4月1日から平成27年3月10日の納付書の場合は「年度」の欄に「26」と記入します。

・「税務署名」「整理番号」「納期等の区分」および「合計額」の各欄の記載漏れのないようにします。税務署から納付書が送られてきたときは、税務署名、整理番号は納付書にすでに記入されています。「税務署番号」欄の記載は不要です。

・金額を書き誤ったときは修正できません。新しい納付書に書き直しましょう。

給与所得・退職所得等の所得税徴収高計算書(一般分)

給与所得・退職所得等の所得税徴収高計算書(一般分)の書き方を説明します。

「年度」欄

年度欄(①)には会計年度を記入します。令和6年4月1日から令和7年3月31日までの場合は「06」と記入します。

「税務署名」欄

税務署名欄(②)には管轄する税務署名を記入します。すでに印字されている場合、記入は不要です。

「整理番号」欄

整理番号欄(③)には整理番号を記入しますが、すでに印字されている場合、記入は不要です。

「俸給・給料等」欄

俸給・給料等欄(④)には給料について記入します。財産形成給付金等のうち給与等とみなされる額も記入します。

支払年月日:実際に支払った年月日を記入します。同じ月に2回以上給料が支払われた場合は、最後の支払年月日を記入します。

人員:給料を支払った人数を記入します。

支給額:支払った給料の総額を記入します。

税額:支給額に対して源泉徴収した税額を記入します。

適用:財産形成給付金等のうち給与等とみなされる額を記入した場合などに、人員・支給額・税額を記入します。

「賞与」欄

賞与欄(⑤)には役員に支払った賞与以外の賞与について、「俸給・給料等」欄と同じように記入します。

「日雇労務者の賃金」欄

日雇い労働者の賃金欄(⑥)には、日々雇い入れられる者に支払う賃金で、日額表の丙欄を適用して源泉徴収を行っているものについて記入します。人員については延べ人員を記入します。

「退職手当等」欄

退職手当等欄(⑦)には退職手当について、「俸給・給料等」欄と同じように記入します。

「税理士等の報酬」欄

税理士等の報酬欄(⑧)には弁護士(外国法事務弁護士を含む)、税理士、公認会計士、会計士補、社会保険労務士、中小企業診断士、司法書士、弁理士、建築士、建築代理士、土地家屋調査士、不動産鑑定士、不動産鑑定士補、測量士、測量士補、技術士、技術士補、海事代理士、火災損害鑑定人、自動車等損害鑑定人の業務に関して支払う報酬・料金について記載します。

「役員賞与」欄

役員賞与欄(⑨)には、役員に支払った賞与について記入します。「同上の支払確定年月日」欄には、支払いが確定した年月日を記入します。支払確定後1年経過日において未払いであった役員賞与については納付書を別途作成し、摘要欄に「1年経過賞与分」と記入します。

「年末調整による不足税額・超過税額」欄

年末調整による不足税額・超過税額欄(⓾)には、年末調整により不足が生じて徴収した場合や、超過があって還付した場合に記入します。税額に徴収額・還付額の合計を記入します。

「本税」欄

本税欄(⑪)には、④から⑨までの合計に⑩を加算・減算した額を記入します。

「合計額」欄

合計額欄(⑫)には、延滞税がない場合は本税欄(⑪)の額を記入します。誤って記入した場合は、新しい納付書に書き直しましょう。

「納期等の区分」欄

納期等の区分欄(⑬)には給料などを支払った年月を記入しますが、納期の特例を受けている場合は、期間内の最初と最後の支払年月を記入します。

「徴収義務者」欄

徴収義務者欄(⑭)には会社名や所在地を記入します。

そのほかの所得について

所得の種類によって下記の書式がありますが、いずれも「年度」、「税務署名」、「整理番号」、「納期等の区分」ならびに「合計額」に記載の漏れがないよう注意しましょう。

・定期積金の給付補てん金等の所得税徴収高計算書

・配当などの所得税徴収高計算書

・上場株式等の源泉徴収選択口座内における調整所得金額および源泉徴収選択口座内における配当等の所得税徴収高計算書

・報酬・料金等の所得税徴収高計算書

・非居住者・外国法人の所得についての所得税徴収高計算書

書き方の注意点

所得税徴収高計算書は複写式になっています。ある程度の筆圧で黒のボールペンで記入しましょう。

所得税徴収高計算書は機械処理するため、枠内に収まる大きさの文字で、楷書で丁寧に記入しましょう。合計額の金額頭部には「¥」字を記入しましょう。

税金の納付期限について

納付期限は以下の通りです。

納期の特例の承認を受けていない場合

・給料や報酬などを支払った月の翌月 10 日まで

納期の特例の承認を受けている場合

・1月から6月までに支払った所得分・・・・・・・・・・7月 10 日まで

・7月から 12 月までに支払った所得分・・・翌年の1月 20 日まで

上記の期限までに納付がないときには、延滞税や不納付加算税などを負担することになる場合があるので期日内に支払いましょう。

なお、所得税徴収高計算書(納付書)は、過分に納めた税を充当したり還付したりしたために納付するべき税額がなくなったケースでも、必要事項を記入して所轄の税務署に提出または信書にて送付しなければいけません。

納付方法

源泉徴収した所得税は、金融機関または所轄税務署の窓口で、所得税徴収高計算書と一緒に納付します。金融機関等に行くことなく、オンライン(e-Taxと電子納税)を使って、所得税徴収高計算書の作成・提出、納付を行うこともできます。

まとめ

源泉徴収義務者は、源泉徴収した所得税及び復興特別所得税を、給与などを実際に支払った月の翌月10日までに国に納入しないといけません。その際の納付書が「所得税徴収高計算書」にあたります。

所得税徴収高計算書は、徴収する税額の計算書を兼ねた納付書です。書き方は難しいものではありませんが、上記の解説および国税庁のホームページに紹介されているサイトを参考に間違いのないように記入することが必要です。

よくある質問

金額を書き誤ったときは修正できる?

修正できません。新しい納付書に書き直しましょう。詳しくはこちらをご覧ください。

書く上での注意すべき点は?

所得税徴収高計算書は複写式になっています。ある程度の筆圧で黒のボールペンで記入する必要があります。詳しくはこちらをご覧ください。

納期の特例の承認を受けていない場合、税金の納付期限は?

給料や報酬などを支払った月の翌月 10 日までです。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 給与計算

福利厚生費に所得税はかかる?課税・非課税の条件をケース別に解説

福利厚生費に対する所得税の取扱いは、制度の内容や運用方法によって異なります。適切な知識を欠いたまま処理を行うと、課税対象とみなされるリスクもあるため、制度に対する正確な理解が不可欠…

詳しくみる - # 給与計算

年末調整と住民税の関係

住民税とは、自分の住む地域を維持していくための費用を住民自身が負担するというシステムの下、設定された税金です。所得に応じて課される税のため、基本的なしくみは所得税と同じです。 市町…

詳しくみる - # 給与計算

時間外労働の割増率、割増賃金の計算方法を解説

時間外労働が発生した場合、企業は1時間あたりの賃金単価に割増賃金率を掛けて時間外労働の賃金を支払わなければなりません。割増賃金は、通常の労働時間に対する賃金の計算とは異なります。 …

詳しくみる - # 給与計算

賃金台帳に有給休暇はどう記入する?記入例をテンプレートと共に解説

有給休暇は、労働した日数と時間に含まれるため、忘れずに賃金台帳へ記載することが重要です。 賃金台帳に有給休暇を記入する際は、有給休暇の取得を判別しやすいように印をつけると、より透明…

詳しくみる - # 給与計算

家族手当申請書とは?申請方法や書き方を解説【無料テンプレートつき】

家族手当とは、扶養家族がいる従業員の経済的な負担の軽減を目的とした福利厚生制度の一つです。ただし、これは法的な制度でないため、設けるか否かは企業が決めることになります。もし、制度が…

詳しくみる - # 給与計算

定額減税とは?給付金・所得税・住民税についてわかりやすく解説!

2024年は所得税と個人住民税において、一律の金額が控除される定額減税が実施されます。減税額は1人あたり所得税3万円、住民税1万円の合計4万円です。会社は6月給与から減税処理を開始…

詳しくみる