- 更新日 : 2025年11月5日

国民年金保険料は年末調整で控除できる?書き方や会社員でも必要なケースを解説

年末調整の控除では、生命保険料をはじめ、給与から天引きされる社会保険料も所得税控除の対象になります。では、この社会保険料に国民年金保険料は含まれているのでしょうか。

「会社員だから国民年金保険料は払っていない」「自分は厚生年金だから関係ない」と思っている人も多いでしょう。今回は、会社員でも年末調整で社会保険料控除の対象にできるケースについて解説します。

目次

国民年金保険料は年末調整で控除できる?

会社員の方でも、ご自身で国民年金保険料を支払った場合には年末調整で控除できます。

普段、会社員の方の国民年金保険料は、給与から天引きされる厚生年金保険料に既に含まれているため、年末調整で意識することはほとんどありません。

では、会社員や公務員に国民年金は関係ないのでしょうか。最初に公的年金について、簡単におさらいします。

日本の年金制度には、公的年金に「国民年金」と「厚生年金保険」があります。

建物に例えると、国民年金は全国民が共通して加入して受給できる制度となっていることから「1階部分」の年金にあたります。厚生年金保険は会社員や公務員などが加入しますが、受給する際には原則として国民年金に上乗せされることから「2階部分」の年金にあたります。

つまり、会社員や公務員は自動的に国民年金の被保険者(第2号被保険者)となっており、厚生年金保険と2つの年金に加入しているわけです。

問題は保険料です。自営業者などは国民年金の第1号被保険者(日本国内に住む20歳以上60歳未満)であり、各自で国民年金保険料を納付しなければなりません。

しかし、会社員や公務員の場合、厚生年金保険料は毎月の給与から天引きされるため、自分で保険料を納付することはありません。これは給与明細をご覧になれば明らかです。しかし、会社員の方はよくご存じのように、国民年金保険料は給与から天引きされていません。

「払っていないのに将来、国民年金がもらえるの?」と不安になるかもしれませんが、実は、会社員の場合、国民年金の保険料は厚生年金保険の制度全体の中から基礎年金拠出金という形で拠出される仕組みになっており、厚生年金保険料の中に含まれているという言い方もできます。

なお、会社員や公務員に扶養されている配偶者(専業主婦や専業主夫)も、国民年金では第3号被保険者となりますが、やはり国民年金保険料は払っていません。国民年金の第3号被保険者の保険料も、扶養している配偶者が加入している厚生年金保険の制度で負担しています。

このように会社員は国民年金保険料を支払うことがないため、一般的には年末調整で所得税控除を考慮する必要はありません。しかし、厚生年金保険に現在加入していても、国民年金保険料を支払っているケースがあります。

こうした場合、会社員であっても年末調整の際に社会保険料控除の対象にすることが可能です。

厚生年金保険については、こちらを参考にしてください。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

会社員で国民年金保険料の控除が生じるケース

会社員や公務員でも、国民年金保険料を社会保険料控除の対象にできるケースには、具体的に次の5つのケースが考えられます。

- 配偶者か扶養親族の国民年金保険料を代わりに支払っていた

- 年の途中に個人事業主から企業に就職した

- 年の途中に学生や無職の方が企業に就職した

- 滞納や免除の国民年金保険料を企業に勤めてから支払った

- 国民年金保険料を前納していた

それぞれについて、補足説明していきましょう。

配偶者か扶養親族の国民年金保険料を代わりに支払っていた

会社員の方が、配偶者や生計を一にしている子供(20歳以上の学生等)の国民年金保険料を支払ったようなケースが該当します。

例えば、過去3年分をまとめて支払った場合でも、その年中に支払ったものであれば本年中の控除の対象となります。

年の途中に個人事業主から企業に就職した

個人事業主が自営業を辞めて、年の途中で会社員に転職した場合、会社員になる以前の個人事業主の間は国民年金保険料を支払っています。

また、会社に就職してからは厚生年金保険料を支払っているため、支払った国民年金保険料の金額と給与から控除されたされた厚生年金保険料の両方とも年末調整で控除の対象にできます。

年の途中に学生や無職の方が企業に就職した

20歳以上の学生や無職の方でも国民年金の第1号被保険者に該当しますので、国民年金保険料の納付義務があります。

年の途中で企業に就職した場合は、就職前の国民年金保険料と就職後の厚生年金保険料を支払っていることになり、いずれも年末調整で控除できます。

滞納や免除の国民年金保険料を企業に勤めてから支払った

国民年金保険料などの社会保険料は、滞納や免除によって実際に支払っていない場合は控除できません。

しかし、滞納していたものを後から納付することもできますし、免除の手続きを取っていた場合には滞納扱いではないものの、保険料を一定期間納付することができます。

無職等で国民年金保険料が滞納あるいは免除になっていたところ、年の途中で就職し、まとめて納付した場合、年末調整で控除の対象とすることができます。

国民年金保険料を前納していた

国民年金保険料には、1年度分または2年度分の前納ができ、保険料が割引になる制度があります。2年度分を前納した場合、その年分または2年分の国民年金保険料のいずれかを選択して控除の対象とすることができます。

国民年金保険料を年末調整で控除する必要書類の書き方

会社員や公務員であっても国民年金保険料を年末調整で控除できるケースについてみてきました。では、実際の控除の手続きはどのようなものなのか、必要書類の書き方や添付書類のポイントについて説明します。

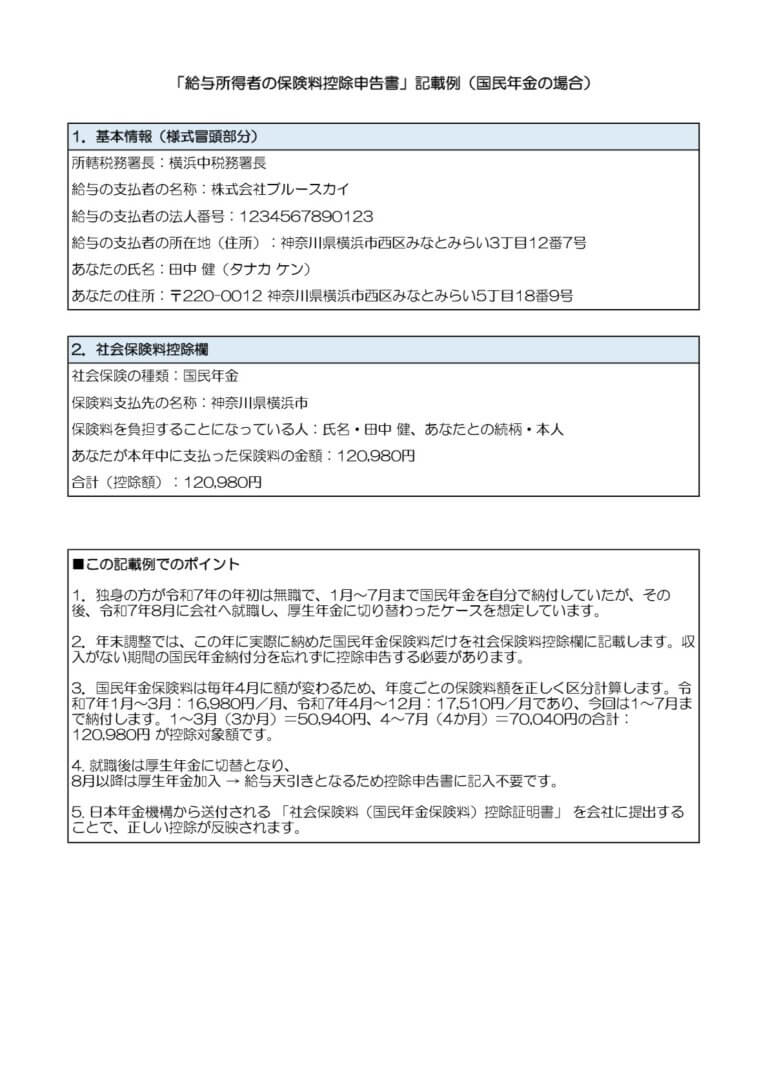

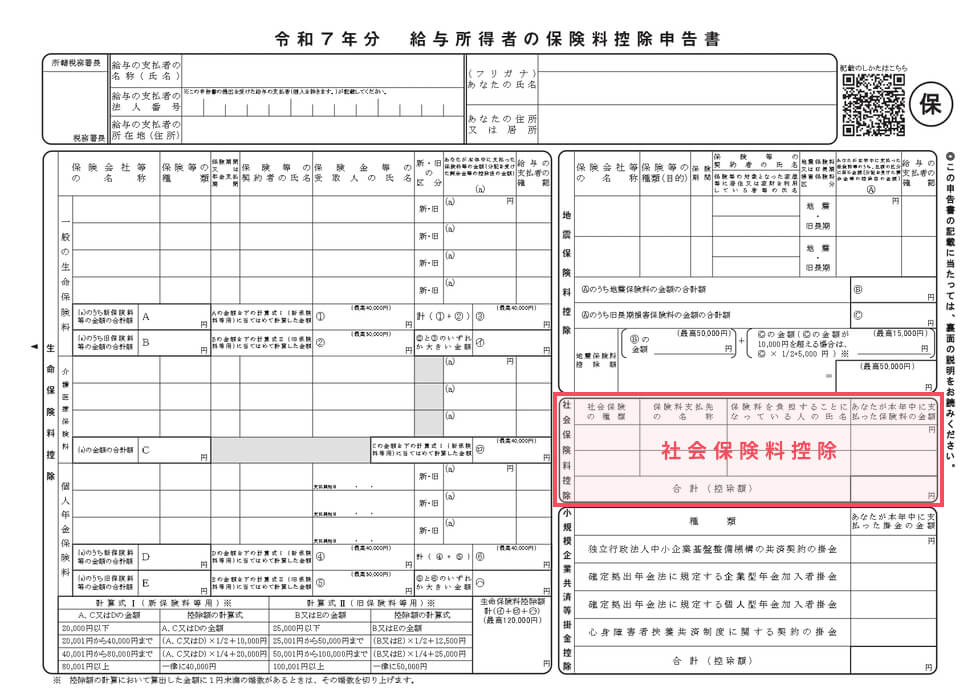

給与所得者の保険料控除申告書の書き方

記入が必要となる書類は、「給与所得者の保険料控除申書」です。「給与所得者の保険料控除申告書」は、通常、11月頃に勤務先が従業員に配布します。

控除を申告する「給与所得者の保険料控除申告書」の「社会保険料控除」欄に必要事項を記載します。

具体例として、会社員が子供の国民年金保険料を支払った場合の書き方を説明します。

「社会保険の種類」の欄には「国民年金」と記載し、「保険料支払先の名称」の欄には「日本年金機構」と記載しましょう。あとは、代わりに支払った家族の名前と続柄、金額を記載するだけです。

添付書類は?

上記の「給与所得者の保険料控除申告書」は記入後、会社に提出します。その際社会保険料(国民年金保険料)を支払ったことを証明する書類として控除証明書の添付が必要です

この控除証明書は、日本年金機構から送付されることになっており、その種類はハガキ版とA4版の2種類です。再発行も可能ですが、1月~9月までに納付した場合は10月下旬~11月上旬、その年の10月~年内に納付した場合は翌年2月上旬までには送付されるので注意しましょう。

1月から12月分に納付した保険料は、その年の年末調整で控除の対象になりますが、控除証明書の納付済額は9月までとなっており、10月から12月分は見込み額と表記されています。

合算した全額を控除対象とするには、控除証明書に加えて保険料を支払った際の「領収証書」も添付する必要があるので注意してください。

国民年金保険料を支払っていた場合は、年末調整で控除を検討しよう!

国民年金保険料も年末調整で控除できる場合について解説してきました。転職して会社員になる前に国民年金保険料を支払っていたり、家族の国民保険料を代わりに支払っていたりした場合は控除対象となります。紹介したケースに該当する方は、年末調整の際に忘れずに手続きをすることが大切です。

よくある質問

国民年金保険料は年末調整で控除されますか?

実際に支払っていた場合には控除されます。詳しくはこちらをご覧ください。

国民健康保険料が控除されるケースについて教えてください

自営業者が就職して会社員になった場合等が挙げられます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

【2025年】年末調整に必要な保険料控除申告書の書き方まとめ

「年末調整の書類を書くぞ!」と意気込んだものの、「……これで合ってる?」「引越したけど、どっちの住所を書けばいいの?」と、不安な気持ちで記入している人が多いのではないでしょうか。 …

詳しくみる支払調書の発行が必要な事例と書き方とは?受け取る側の注意点とは

源泉徴収票は知っていても、支払調書という書類はあまり馴染みがないという方は多いのではないでしょうか。支払調書は法人又は個人事業主が、一定の場合には税務署への提出が必要となる法定書類…

詳しくみる寄付金控除は年末調整の対象? ふるさと納税についても解説

NPO法人への寄付など、寄付金を支払った場合は寄付金控除が受けられます。しかし年末調整の対象ではないため、別途確定申告が必要です。年末調整だけで確定申告をする必要のない方がふるさと…

詳しくみる年末調整の書類回収を効率化するには?電子化やソフト導入、選び方を解説

年末調整の書類回収を効率化する最善の方法は、年末調整ソフトを導入し電子化することです。そのため、電子化によって、申告書の計算・チェック・データ入力といった手作業が自動化され、担当者…

詳しくみる年末調整はサラリーマンの特権

サラリーマンは、所得税および復興特別所得税を毎月の給料から天引きされています。 しかし、天引きされている額は確定ではなく、あくまでも概算です。保険などの諸事情は考慮せず、1年分の給…

詳しくみる源泉徴収票の再発行は会社以外でもできる?可能なケースや手順など解説

源泉徴収票が必要なのに手元になく再発行を検討する際、会社への連絡が難しい場合や退職済みの場合、「会社以外(役所や税務署)で再発行できないか?」と考える方は少なくありません。 結論か…

詳しくみる