- 更新日 : 2025年12月24日

年末調整で個人年金保険料はいくら控除される?条件と手続きを解説

個人年金保険は条件を満たした場合に、生命保険料控除として年末調整や確定申告での控除の対象となります。申告には生命保険を契約する会社から送られた保険料の証明書が必要です。今回は、年末調整で個人年金の控除を申告した場合、実際いくら戻るのか、控除の上限や必要な手続き方法について解説します。

条件を満たせば個人年金保険料は控除される

民間の保険会社が取り扱い、任意で加入する個人年金保険は、年末調整時に生命保険料控除として所得の控除の対象となります。

生命保険料控除は「個人年金保険料控除」のほか、「一般生命保険料控除」「介護医療保険料控除」の3つに分けられます。国税庁の「民間給与実態統計調査」によると、給与所得者のなかで生命保険料控除を利用する人のうち、個人年金保険料で控除を利用する割合は3つのなかで一番低くなっています。

なかには家族の年齢構成、所得状況、扶養人数によっては、「なかなか個人年金にまで手が回らない」という方もいらっしゃるでしょう。個人年金保険自体の認知の低さや、控除の適用基準について世間一般に浸透していないことも、要因の1つかもしれません。

条件を満たせば、個人年金保険料も生命保険料と同じく控除の対象になります。老後の資金に不安を抱く方が増えており、老後や資金や年金不安への対策につながる個人年金保険料控除もできるだけ活用したいものです。

控除を受けるには、個人年金保険の契約で個人年金保険料税制適格特約が付加されていることに加え、以下の条件をすべて満たす必要があります。

- 年金受取人が保険料もしくは掛金の払込者か配偶者であること

- 個人年金保険の払込期間が10年以上

- 個人年金の年金受取開始が60歳以降

参考:No.1141 生命保険料控除の対象となる保険契約等|国税庁

条件1:年金受取人が保険料もしくは掛金の払い込み者もしくは配偶者

個人年金受取人は、保険料を負担する契約者かその配偶者である必要があります。たとえば、子が受取人となっている個人年金保険などは、個人年金保険料控除の対象にはならないので注意が必要です。

条件2:年金の支払いまでに保険料を10年以上支払う契約であること

個人年金保険は、年金受給までの保険料の支払期間が契約で定められています。個人年金保険料控除を申告するには、年金の支払いを受けるまでに、10年以上にわたって定期的に保険料を支払う契約であることが必要です。

条件3:年金の支払い開始が60歳以上であること

個人年金の支払開始は、原則として年金の受取人が60歳以上からではないといけません。また、年金保険の受け取り方法にも条件があり、10年以上の定期や終身であることが必要です。

生きている間にわたって受け取れる「終身年金」であれば問題ありませんが、支払われる期間が一定期間で定められている「確定年金」や「有期年金」の場合は、10年以上の期間で支払われる必要があることに注意しましょう。

平成23年12月31日以前に締結した保険契約の場合

生命保険料控除は、平成22年度(2010年)の税制改正により、保険の契約日を起点として新契約と旧契約に分かれています。

新契約は「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3種類ですが、旧契約は「一般生命保険料控除」「個人年金保険料控除」の2種類です。

平成23年(2011年)12月31日までに締結した個人年金保険は、通常旧契約に分類されます。このとき、新契約と旧契約では控除額の計算が異なります。たとえば、旧契約で受けられる個人年金保険料控除額(所得税)はそれぞれ最大で5万円ですが、新契約では最大で4万円です。

| 新契約 | 旧契約 | ||

|---|---|---|---|

| 種類 | 控除額上限 | 種類 | 控除額上限 |

| 一般生命保険料控除 | 4万円 | 一般生命保険料控除 | 5万円 |

| 個人年金保険料控除 | 4万円 | 個人年金保険料控除 | 5万円 |

| 介護医療保険料控除 | 4万円 | ー | |

もし、契約している保険のなかに、新契約に該当する保険と、旧契約に該当する保険がある場合、以下の3通りで計算し控除額が一番大きくなるものを選択できます。

- 新契約のみで控除額を計算

- 旧契約のみで控除額を計算

- 両方の適用額の合計で計算

平成22年度税制改正によって、「一般生命保険料」「個人年金保険料」に加えて「介護医療保険料」の控除が加わり、保険料控除額の合計は最高120,000円に拡充されました。3つの控除の個々の控除金額は5万円から4万円に減額されたものの、トータルでの控除額の合計は10万円から12万円に増加しています。

契約している保険契約によって各々の控除額が異なるため、個人年金保険料控除が適用されるかどうか、新旧どちらの制度に該当するかどうかをよく確認し、不明な場合は契約の生命保険会社に確認するとよいでしょう。

令和8年に限り一般生命保険料の控除額が変更

また、令和7年度税制改正によって、新契約における一般生命保険料の控除額が、令和8年分に限って下記のように変更されます。

| 年間の新生命保険料 | 控除額 |

|---|---|

| 30,000 円以下 | 新生命保険料の全額 |

| 30,000 円超 60,000 円以下 | 新生命保険料×1/2+15,000 円 |

| 60,000 円超 120,000 円以下 | 新生命保険料×1/4+30,000 円 |

| 120,000 円超 | 一律 60,000 円 |

この控除額が適用されるのは、23歳未満の扶養親族を有する場合のみとなります。

また、介護医療保険料および個人年金保険料を含めた生命保険料控除の上限額自体は、12万円から変更はありません。

参考

旧生命保険料と新生命保険料の支払がある場合の生命保険料控除額|国税庁

No.1141 生命保険料控除の対象となる保険契約等|国税庁

No.1140 生命保険料控除|国税庁

令和7年度| 財務省、「令和7年度税制改正の大綱」

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

個人年金保険料控除の手続き方法について

個人年金保険料の控除を受けるには、会社勤めの場合は年末調整で、個人事業主などは確定申告で手続きをします。以下に、年末調整と確定申告の際の手続き方法について解説します。

会社員の場合は年末調整で生命保険料控除証明書を提出

会社員の場合は、年末調整の際に個人年金保険料の控除を含む、各種控除を申告します。

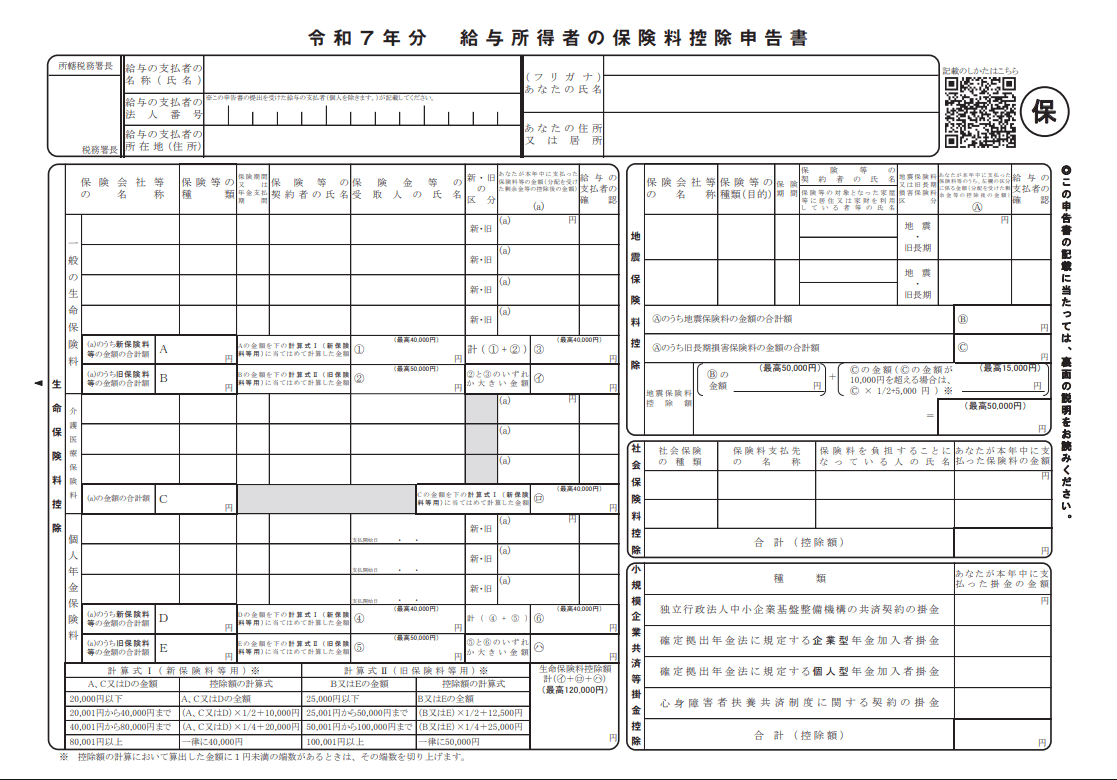

勤務先から配布される書類のうち、生命保険料控除の申告に必要な書類は「給与所得者の保険料控除申告書」です。

「給与所得者の保険料控除申告書」とは、生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除の4つの控除を申告するための書類です。

個人年金保険料控除は、生命保険料控除の1つですので、保険会社名や1年間で支払った保険料を記入の上、保険会社から送られてきた生命保険料控除証明書を添付して、会社に提出します。

引用:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分 給与所得者の保険料控除申告書

なお、会社員でも年間の収入が2,000万円を超えている場合や、書類不備等で年末調整の期限に間に合わなかった場合は、確定申告で控除を申告します。

個人事業主の場合は確定申告で生命保険料控除証明書を提出

フリーランスや個人事業主の場合は、確定申告を行うことで生命保険料控除や社会保険料控除といった各種控除の適用を受けることができます。年末調整のときと同様に、確定申告書に生命保険料控除証明書を添付して提出しましょう。

また2019年1月からは「電子的控除証明書」の利用が認められています。いわゆる電子データで生命保険会社から控除証明書を受け取った場合、e-Taxの確定申告の際はそのまま添付できます。電子データを紙の書類と共に提出する場合は、「QRコード付証明書等作成システム」の利用が必要です。

個人年金保険料控除はいくら戻る?適用上限は?

個人年金保険料控除が適用されると、所得税と住民税でそれぞれ控除を受けられます。「いくら戻る?」という疑問の答えは、課税所得額を正確に計算して比較しなければいけないため個人の所得によりますが、控除される上限額を知り、保険料控除を利用することで、減税効果があると実感できます。

所得税の控除上限は新契約で4万円ずつ、旧契約で5万円ずつ

所得税の控除上限は、平成24年(2012年)1月1日以降に契約した新契約は4万円が上限、平成23年(2011年)12月31日以前に契約した旧契約では5万円が上限となります。

【新契約の生命保険料控除額(所得税)】

一般生命保険料控除、介護医療保険料控除、個人年金保険料控除の3つを合わせて最大で12万円の控除が受けられます。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円超 4万円以下 | 支払保険料等×1/2+1万円 |

| 4万円超 8万円以下 | 支払保険料等×1/4+2万円 |

| 8万円超 | 一律4万円 |

【旧契約の生命保険料控除額(所得税)】

一般生命保険料控除と個人年金保険料控除を合わせて最大で10万円の控除が受けられます。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 2万5千円以下 | 支払保険料等の全額 |

| 2万5千円超 5万円以下 | 支払保険料等×1/2+1万2500円 |

| 5万円超 10万円以下 | 支払保険料等×1/4+2万5000円 |

| 10万円超 | 一律5万円 |

住民税の控除上限は新旧ともに7万円

住民税の控除上限は、平成24年(2012年)1月1日以降に契約した新契約は2.8万円が上限、平成23年(2011年)12月31日以前に契約した旧契約では3.5万円が上限となります。ただし新契約の場合、3種類の控除限度額を合計した場合は7万円が上限となります。

【新契約の生命保険料控除額(住民税)】

一般生命保険料控除、介護医療保険料控除、個人年金保険料控除の3つを合わせて、最大で7万円の控除が受けられます。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 1万2000円以下 | 支払保険料等の全額 |

| 1万2000円超 3万2000円以下 | 支払保険料等×1/2+6000円 |

| 3万2000円超 5万6000円以下 | 支払保険料等×1/4+1万4000円 |

| 5万6000円超 | 一律2万8000円 |

【旧契約の生命保険料控除額(住民税)】

一般生命保険料控除と個人年金保険料控除を合わせて最大で7万円の控除が受けられます。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 1万5000円以下 | 支払保険料等の全額 |

| 1万5000円超 4万円以下 | 支払保険料等×1/2+7500円 |

| 4万円超 7万円以下 | 支払保険料等×1/4+1万7500円 |

| 7万円超 | 一律3万5000円 |

年末調整において個人年金保険料控除を上手く活用しよう!

一般生命保険料控除や介護医療保険料控除と比べ、見落とされがちな個人年金保険料控除ですが、条件を満たせば生命保険料控除として所得税・住民税ともに控除を受けられます。個人で老後資金として生命保険等の契約を行っている場合は、支払っている保険料やその種類を確認し、控除の適用を受けられるものがあるかどうか見直してみるとよいでしょう。

よくある質問

年末調整において、個人年金保険料は控除されますか?

控除の対象です。ただし、個人年金保険料税制適格特約が付加されていて、保険金の受取人、保険料の払込期間や保険金の受取期間について、定められた条件の全てを満たす必要があります。詳しくはこちらをご覧ください。

個人年金保険料控除に必要な手続きについて教えてください

会社員の場合は年末調整で「給与所得者の保険料控除申告書」を記入するとともに、保険会社から送られてきた生命保険料控除証明書を勤務先に提出します。個人事業主やフリーランスは確定申告で控除します。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の書類回収を効率化するには?電子化やソフト導入、選び方を解説

年末調整の書類回収を効率化する最善の方法は、年末調整ソフトを導入し電子化することです。そのため、電子化によって、申告書の計算・チェック・データ入力といった手作業が自動化され、担当者…

詳しくみる所轄税務署とは?年末調整との関わりから解説!

税務署といえば、脱税を摘発する“マルサ(国税局査察部)”を思い浮かべる人も多いかもしれません。しかし、実際にマルサが関わる税務調査は、1%程度といわれています。一般的に税務署は、個…

詳しくみる源泉徴収票に印鑑は必要?社印やシャチハタなどの決まりはある?

企業が給与の支払いをした者に対して発行する「源泉徴収票」は、押印がないのが一般的です。社印がなくても法的には問題はありません。ただし、銀行への住宅ローン申請では社印のある源泉徴収票…

詳しくみる給与支払報告書とは?総括表・個人別明細書の書き方徹底ガイド【テンプレート付き】

給与支払報告書と総括表は、住民税を計算するために、会社から各従業員の住む市区町村へ提出するものです。 ここでは給与支払報告書と総括表の書き方を項目ごとに紹介するとともに、給与支払報…

詳しくみる【テンプレ付】源泉徴収票と給与支払報告書の違いを提出先等の観点で解説!

年末調整が終わった後、やってくるのが源泉徴収票の作成や給与支払報告書の作成です。この二つの帳票は同じ情報を記載しますが、それぞれ提出する先や目的が異なります。ここでは、源泉徴収票と…

詳しくみる新卒が年末調整を行うには?必要書類やアルバイト収入の扱いを解説

新卒社員の年末調整は、学生時代のアルバイト収入や前職の有無によって手続きが変わり、複雑に感じる人も多いのではないでしょうか。とくに「扶養控除申告書」の記入や、複数の源泉徴収票をどう…

詳しくみる