- 更新日 : 2025年11月19日

年末調整における給与所得金額の計算方法は?計算ツールや早見表も

年末調整においては、所得税の過不足がないか調整するために給与所得の申告が必要です。また、給与所得金額を計算する際は収入金額から給与所得控除額を差し引く必要があります。

本記事では、年末調整の給与所得金額を正しく計算できるように計算方法を解説します。簡単に計算できるツールも紹介するので、ぜひご活用ください。

目次

年末調整では給与所得の申告が必要

年末調整では給与所得の申告が必要です。年末調整では、給与所得から源泉徴収した税額の合計額と本来徴収すべき所得税の総額の過不足金額を計算するためです。ここでは、年末調整や給与所得の意味について解説します。

年末調整とは

年末調整とは、給与や賞与から源泉徴収された所得税に過不足がないか計算し、過不足があれば調整して年税額を一致させる手続きです。

会社は毎月従業員に給与や賞与から所得税を概算で算出して、源泉徴収を行っています。あくまで概算であるため、1年分の所得額が決まる年末に正しい所得税額を計算して過不足がないかの確認が必要です。年末調整では正しい所得税を算出し、所得税に不足があれば追加で徴収し、逆に納めすぎている場合は還付されます。

年末調整は基本的に、会社に在籍するすべての従業員が対象です。

※給与等が2,000万円を超える従業員は年末調整の対象から外れる

年末調整について詳しく知りたい方は、以下の記事をご参照ください。

給与所得とは

給与所得とは、源泉徴収する前の給与や賞与などの給与収入から給与所得控除を差し引いた金額のことです。給与、賞与すべてが給与所得になるわけではないため注意しましょう。

給与収入と給与所得は混同されやすいですが、次のような違いがあります。

- 給与収入:勤務先から受け取った給与、賞与等の合計金額

- 給与所得:給与収入から給与所得控除額を差し引いた金額

それぞれの違いをしっかりと理解しておきましょう。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

給与計算の「確認作業」を効率化する5つのポイント

給与計算の確認作業をゼロにすることはできませんが、いくつかの工夫により効率化は可能です。

この資料では、給与計算の確認でよくあるお悩みと効率化のポイント、マネーフォワード クラウド給与を導入した場合の活用例をまとめました。

給与規程(ワード)

こちらは、給与規程のひな形(テンプレート)です。 ファイルはWord形式ですので、貴社の実情に合わせて編集いただけます。

規程の新規作成や見直しの際のたたき台として、ぜひご活用ください。

給与計算 端数処理ガイドブック

給与計算において端数処理へのルール理解が曖昧だと、計算結果のミスに気づけないことがあります。

本資料では、端数処理の基本ルールをわかりやすくまとめ、実務で参照できるよう具体的な計算例も掲載しています。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

年末調整の基礎控除申告書に記入する給与所得の項目

年末調整の基礎控除申告書に記入する給与所得の項目について解説します。主な記入項目は、次の4つです。

- 給与所得の収入⾦額

- 給与所得の所得⾦額

- 給与所得以外の所得金額

- 本年中の合計所得⾦額の⾒積額

給与所得の収入⾦額

給与所得の収入金額の欄には、1年間の収入の合計を記載します。ただし、年末調整の書類を作成する時点では、収入が未確定の月もあるため、ここでは概算見積額を記載することになる点には注意が必要です。

給与所得の所得⾦額

給与所得の収入金額から給与所得控除額を差し引いた金額を記載します。なお、基礎控除申告書の裏面に給与の収入額に応じた計算式が掲載されているため、そちらを参考にするとよいでしょう。

給与所得以外の所得金額

給与所得以外の所得金額の欄には、個人事業主として給与以外の収入がある場合に所得の合計額を記載する必要があります。ここに記載する数値は収入金額から諸経費を差し引いた金額を記入することになるため、注意してください。

なお、給与所得以外の所得としては、次のようなものが挙げられます。

本年中の合計所得⾦額の⾒積額

給与所得の所得⾦額と給与所得以外の所得を合計して記載します。

年末調整の給与所得金額を計算する方法

給与所得の金額は、給料や賞与の合計金額から給与所得控除額を差し引いて求めます。給与所得控除とは、給与所得を計算するとき収入額に応じて差し引ける控除のことです。給与所得控除の対象者は、勤務先から給与や賞与を支給されている人です。

給与所得控除額は給与収入に応じて変わり、国税庁が定める次の表をもとに算出します。

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| 162万5,000円まで | 55万円 |

| 162万5,001円~180万円まで | 収入金額 × 40% – 10万円 |

| 180万1円~360万円まで | 収入金額 × 30% + 8万円 |

| 360万1円~660万円まで | 収入金額 × 20% + 44万円 |

| 660万1円~850万円まで | 収入金額 × 10% + 110万円 |

| 850万1円以上 | 195万円(上限) |

※令和2年分以降

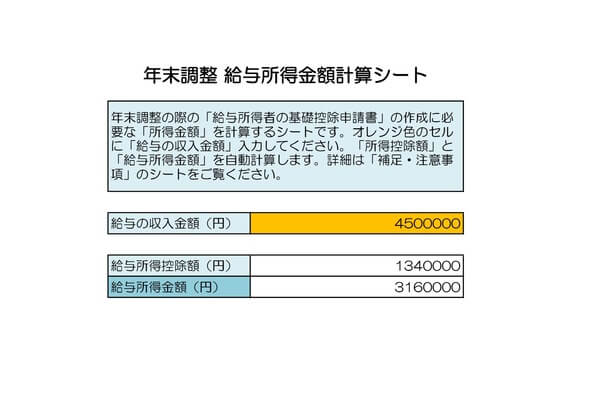

年末調整の給与所得金額をシミュレーションできるツール

給与所得金額は、給与等の収入金額から給与所得控除額を差し引くことにより、手動で計算することも可能です。ただし、手動で計算すると計算ミスなどが生じる恐れがあります。

国税局のホームページでは、年末調整の給与所得金額をシミュレーションできるようになっています。給与収入の合計額を入力するだけで簡単に給与所得金額がわかるため、ぜひご活用ください。

令和6年分 年末調整の給与所得控除後の金額の早見表

年末調整の給与所得金額の項で前述した給与所得控除額は、給与収入が660万円未満の場合、およその金額となります。正確な金額を知りたい場合や早見表ですぐに確認したい場合は、国税庁の掲載している「令和6年分の年末調整等のための給与所得控除後の給与等の金額の表」が便利です。

この表を参考にすることで自身の年末調整における給与所得控除後の金額が簡単に把握できます。早見表を使って、ミスのない基礎控除申告書を作成しましょう。

参考:令和6年分の年末調整等のための給与所得控除後の給与等の金額の表|国税庁

年末調整における給与所得金額の計算にはツールの利用がおすすめ

年末調整では所得税の過不足がないか調整するために給与所得の申告が必要です。年末調整の基礎控除申告書を作成する際は、給与所得の収入⾦額や所得⾦額などを記入しなければなりません。なかでも、給与所得金額を計算する際は収入金額から給与所得控除額を差し引く必要があります。

計算方法に不安がある方は、本記事で紹介した国税庁のツールや早見表を活用すればミスなく基礎控除申告書を作成できるでしょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 給与計算

神奈川県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

神奈川県は東京に隣接し、横浜や川崎などの大都市を抱える経済の要地です。製造業、IT、物流、観光業など多様な産業が集積しており、ビジネス環境は非常に活発です。このような多岐にわたる業…

詳しくみる - # 給与計算

定額減税の二重取りとは?生じうるケースを解説

定額減税は、従業員の税負担を軽減するための重要な制度ですが、適切に管理しないと「二重取り」という問題が発生することがあります。二重取りとは、同一の減税対象者が複数の所得源から同じ減…

詳しくみる - # 給与計算

賃金台帳に有給休暇はどう記入する?記入例をテンプレートと共に解説

有給休暇は、労働した日数と時間に含まれるため、忘れずに賃金台帳へ記載することが重要です。 賃金台帳に有給休暇を記入する際は、有給休暇の取得を判別しやすいように印をつけると、より透明…

詳しくみる - # 給与計算

給与計算の業務内容は?労務を新しく担当する方向け

給与計算の担当者は、従業員に毎月賃金を支払う役割を果たすほか、国に税金を正しく納める業務を担います。責任が大きい分、やりがいも感じられる仕事といえるでしょう。 初心者が給与計算の業…

詳しくみる - # 給与計算

給与計算における日割りの端数処理のやり方!欠勤・遅刻・早退時の計算例まとめ

給与計算では、日割り計算や端数処理が必要になる場面が多くあります。例えば、入社日や退職日が月の途中、欠勤や時給制社員の勤務日数が変動する場合などです。基本給や手当の一部に小数点以下…

詳しくみる - # 給与計算

コロナの影響で住民税納税が難しい人向け 徴収猶予の「特例制度」

新型コロナウイルスの影響で事業に支障が出ている個人事業者の方、中小企業の経営者の方もおられるでしょう。政府のコロナ対策としては、中小企業者や個人事業者向けの持続化給付金、フリーラン…

詳しくみる

-e1762740828456.png)