- 更新日 : 2026年1月22日

ミス防止チェック付!源泉徴収票は自分で作成できる?発行方法や令和7年12月改正を解説

年末調整は、毎月の給与から天引きされた所得税の過不足を調整するための大切な手続きです。年末調整後には、企業は従業員に対して「源泉徴収票」を交付しますが、その作成を外部に委託している企業も多いのではないでしょうか。しかし、源泉徴収票の作成はポイントさえ押さえれば、自社でも十分に対応可能です。

当記事の解説を参考に、源泉徴収票を正確かつ効率的に作成しましょう。

目次

源泉徴収票は自分でも作成できる?

源泉徴収票は、会計ソフトや国税庁が提供するツールの活用により、自社内で年末調整から源泉徴収票の作成まで一貫して行うことも可能です。

年末調整や源泉徴収票の作成は、税務をはじめとする専門的な知識が必要となるため、税理士や代行業者などにアウトソーシングしている企業も少なくありません。自社で作成できれば、アウトソーシングのコストを削減できるだけでなく、従業員の所得情報を社内で迅速に把握できるというメリットもあります。

そもそも「源泉徴収票」とは、1年間に会社が従業員に支払った給与・賞与の総額や、納付した所得税額、各種控除額などが記載された書類です。通常は12月に行われる年末調整の計算結果を反映して発行され、翌年の1月末までに従業員へ交付されます。年度の途中で退職した従業員には、退職日から1ヶ月以内に交付する必要があります。

交付された源泉徴収票は、従業員が確定申告を行う際や、住宅ローンなどの審査で所得証明として使用するほか、転職先の会社で年末調整を受けるためにも使用されます。

源泉徴収票を自社で作成する方法

源泉徴収票を自社で作成する方法には、以下のような種類があります。

- 国税庁のテンプレートを利用する

- インターネット上の無料テンプレートを利用する

- 表計算ソフトを利用する

- e-Taxを利用する

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

【無料】源泉徴収票のテンプレート

以下より源泉徴収票の無料テンプレートをダウンロードしていただけますので、ご活用ください。

国税庁のテンプレートを利用する場合

源泉徴収票を作成する際に必要となる様式は、国税庁のホームページで公開されています。手書き用と入力用の2種類(PDF形式)が公開されているため、自社の運用に合った方を選択してダウンロードできます。

PDFファイル形式となっているため、表示や入力に必要なソフトウェアを最新の状態にアップデートしておきましょう。

- 手書き用:

ダウンロード後に印刷し、各項目を直接記入します。 - 入力用:

PC上でPDFファイルに直接入力し、その後に印刷します。ブラウザ上で開いたままでは入力できないことがあるため、一度PCに保存してから作業しましょう。

国税庁のテンプレートは、公的機関が公開しているため、改正点などが正確に反映された状態で利用できます。また、利用料金がかからない点もメリットです。

インターネット上の無料フォーマットを利用する場合

インターネット上のサイトに、無料のフォーマットが公開されている場合もあります。国税庁のテンプレートを基にしており、PDFだけでなく、エクセルなど、他のファイル形式で公開されている場合もあります。作業しやすい形式を選択しましょう。

インターネット上のサイトに公開されているフォーマットは、PDF以外の形式で作業できる点や、無料で利用できる点がメリットです。導入の際にコストがかからず、気軽に導入できます。

注意点として、古い様式であったり、マクロや計算式に誤りがあったりする可能性もゼロではありません。 利用する際は、最新の税制に対応しているか、提供元が信頼できるかを必ず確認しましょう。

給与計算ソフトを利用する場合

多くの企業で導入されている給与計算ソフトには、源泉徴収票の作成機能が搭載されています。毎月の給与計算データが蓄積されているため、年末調整の計算から源泉徴収票の作成までをほぼ自動で行える点が最大のメリットであり、作業時間の大幅な短縮と計算ミスの防止につながります。

また、従業員へ交付する「マイナンバーなし」の様式と、税務署へ提出する「マイナンバーあり」の様式を簡単に作り分けることも可能です。特にクラウド型のソフトであれば、データを失うリスクもなく、税制改正も自動でアップデート対応してくれます。

給与計算ソフトには、多くの種類が存在するため、自社に合ったソフトを選ぶことが必要です。また、無料ではなく、有償のソフトが多いため、導入にかかるコストなどを含めて総合的に判断する必要があります。

e-Taxを利用する場合

e-Taxは、国税に関する申告や納税をオンラインで行える国税庁のシステムです。e-Taxソフト(WEB版)や「確定申告書等作成コーナー」には、源泉徴収票を作成する機能も備わっています。

画面の案内に従って必要事項を入力するだけで作成でき、支払者(会社)の名称や住所といった基本情報は自動で入力されます。作成したデータは、そのままオンラインで源泉徴収票を提出できるため、税務署へ出向く手間を減らせる点もメリットといえるでしょう。

e-Taxの利用には、電子証明書や利用者識別番号が必要です。あらかじめ取得しておきましょう。取得には、ICカードリーダライタや、マイナンバーカードの読み取りが可能なスマートフォン等が必要となる場合もあるため、併せて準備が必要です。

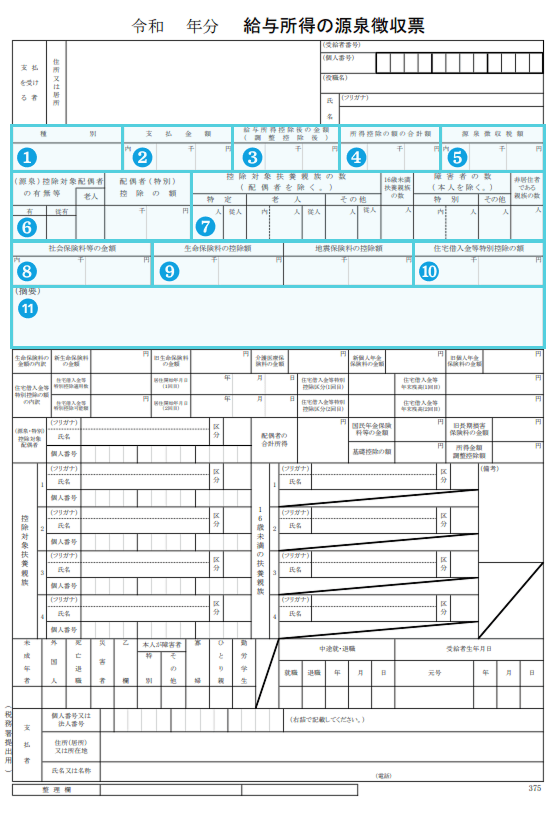

源泉徴収票に記載する項目

源泉徴収票には、給与をはじめとした様々な情報が記載されています。源泉徴S収票の主な記載項目を解説します。

- 種別

支払われた金額の種別を記入するために設けられています。従業員の場合であれば、「給与・賞与」となり、役員の場合であれば、「役員報酬」や「報酬」と記入します。 - 支払金額

1月1日より12月31日までの間に支払われた給与や賞与、残業代、各種手当等(一定額以下の通勤手当や出張旅費などは含めず)の総額を記入します。なお、この額は社会保険料や所得税等が控除される前の額面となります。 - 給与所得控除後の金額

上記「支払金額」から、所得額に応じて法律で定められた「給与所得控除額」を差し引いた金額を記載します。年末調整を行わなかった従業員(年の途中で退職し、再就職していない場合など)については、この欄は空欄となります。 - 所得控除の額の合計額

年末調整で適用された各種所得控除(社会保険料控除、生命保険料控除、配偶者控除、扶養控除、基礎控除など)の合計額を記載します。3と同様に年末調整が行われなかった場合には、この欄は空白です。 - 源泉徴収税額

年末調整によって最終的に確定した、その年に納めるべき所得税および復興特別所得税の合計額(年調年税額)を記入します。 - 控除対象配偶者の有無等/配偶者(特別)控除の額

従業員が配偶者(特別)控除の対象である控除対象配偶者を有しているかどうかを記入するために設けられています。控除対象配偶者を有し、配偶者(特別)控除の対象となる場合には、該当する欄に〇を付け、控除額を記入します。 - 控除対象扶養親族の数

控除の対象となる親族の人数を記入します。扶養親族に配偶者は含まれず、それぞれ該当する項目へ人数を記入します。 - 社会保険料等の金額

従業員へ支払われた給与や賞与から控除された社会保険料(健康保険料、厚生年金保険料、雇用保険料など)の合計額を記入します。従業員が個人的に支払っている国民年金保険料やiDeCo(個人型確定拠出年金)、小規模企業共済等掛金の掛金で、年末調整で申告されたものもここに合算します。なお、加入者掛金の合計額は内書きすることが必要です。 - 生命保険料の控除額・地震保険料の控除額

控除適用時におけるそれぞれの控除額を記入します。この額は、年末調整に当たって、従業員より提出された申告書等に基づきます。 - 住宅借入金等特別控除の額

住宅ローン控除(2年目以降)を適用する際に、その金額を記入します。年末調整に当たって、住宅借入金等特別控除申告書を提出した従業員が対象です。 - 摘要

扶養親族を書き切れなかった場合や、前職の給与等を含めて年末調整を行った場合に使用されます。

令和7年12月以降分から源泉徴収票・年末調整の変更点と書き方

令和7年12月以降に発行される源泉徴収票(令和7年分の所得が対象)から、大学生の子などを持つ家庭を対象とした「特定親族特別控除」が創設され、様式が一部変更されます。 これは、令和7年度税制改正に伴い、扶養控除の仕組みが見直されるためです。

この改正は、令和7年中の月々の源泉徴収には影響せず、同年12月に行う年末調整の際に一括して適用されます。

新設される「特定親族特別控除」とは?(大学生の子など)

今回の改正の主な変更点は「特定親族特別控除」という新しい所得控除の創設です。これは、大学生の子などがアルバイト収入の増加により、扶養控除の対象から外れてしまった場合でも、親など扶養者の税負担を緩和するための制度です。

| 特定親族(19~22歳の子など)の合計所得金額 | 控除額 |

|---|---|

| 58万円超 85万円以下 | 63万円 |

| 85万円超 90万円以下 | 61万円 |

| 90万円超 95万円以下 | 51万円 |

| 95万円超 100万円以下 | 41万円 |

| 100万円超 105万円以下 | 31万円 |

| 105万円超 110万円以下 | 21万円 |

| 110万円超 115万円以下 | 11万円 |

| 115万円超 120万円以下 | 6万円 |

| 120万円超 123万円以下 | 3万円 |

なお、対象となる親族は大学生や専門学生の年代ですが、学生であることは要件とされていません。あくまでも年齢のみで判断されます。

「控除対象扶養親族の数(配偶者を除く)」欄の変更

これまで「特定」(19歳以上23歳未満)、「老人」(70歳以上)、「その他」(16歳以上19歳未満、23歳以上70歳未満)に分かれていましたが、これらに加えて「特親」が新設されています。

控除額の見直し

令和7年度税制改正によって、基礎控除額が48万円から58万円に引き上げられています。また、併せて所得金額に応じ、基礎控除額が最大95万円となる変更が行われました。給与所得控除の最低保障額も55万円から65万円に引き上げられており、控除額に大きな変更が加えられています。

控除額の見直しに伴って、扶養控除等の対象となる扶養親族等の所得要件も併せて、以下のように変更されています。

- 扶養親族および同一生計配偶者の合計所得金額: 58万円以下(改正前48万円以下)

- ひとり親の⽣計を⼀にする⼦の総所得金額:58万円以下(改正前48万円以下)

- 勤労学生の合計所得金額:85万円以下(改正前75万円)

控除の適用を受けようとする従業員に対して、十分な説明が必要となるでしょう。

改正により担当者が対応すべき実務の流れ

今回の改正は、令和7年中の月々の源泉徴収には影響せず、年末調整で一括して反映されます。事務担当者は以下の流れを把握しておきましょう。

① 年末調整時の対応(令和7年12月)

まず、控除の適用を希望する従業員から、新設される「給与所得者の特定親族特別控除申告書」を提出してもらう必要があります。 この新しい申告書について、事前に従業員へ周知することが重要です。

申告書を回収後、年末調整の計算を行います。この際、従来の控除に加えて「特定親族特別控除」を適用します。また、この改正に伴い基礎控除や給与所得控除の額も一部見直されているため、それらも改正後の金額で計算する必要があります。

② 新しい源泉徴収票の作成と交付

計算完了後、従業員には改正後の新しい様式の源泉徴収票を交付します。 この新しい様式には、「特定親族特別控除の額」を記載する欄が追加されています。年末調整で算出した控除額をその欄に正確に記載してください。

③ 翌年(令和8年)以降

令和7年の年末調整が完了した後、令和8年1月からは月々の源泉徴収事務も変更となります。改正後の新しい源泉徴収税額表が適用され、税額計算の基礎となる扶養親族等の数え方も変わるため、給与計算システムの更新など事前の準備が必要です。

参考:給与所得の源泉徴収票(同合計表)令和7年12月以後の源泉徴収票|国税庁

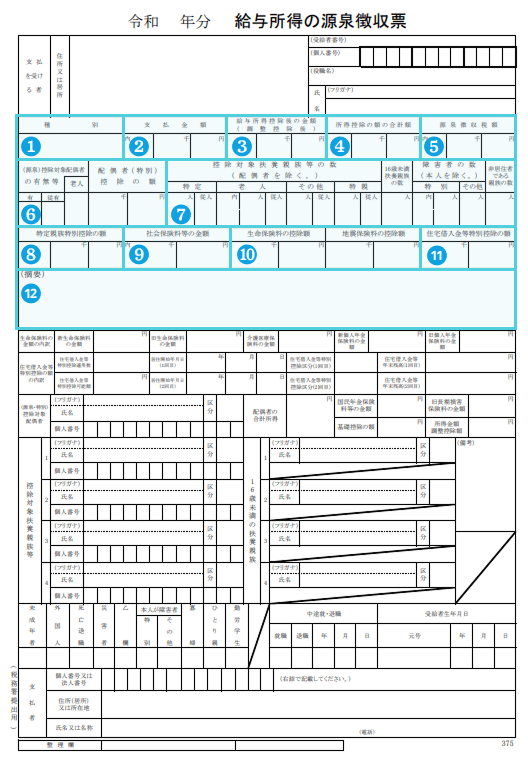

令和7年12月以降の源泉徴収票の書き方

参考:給与所得の源泉徴収票(同合計表)令和7年12月以後の源泉徴収票|国税庁

- 種別

支払われた金額の種別を記入するために設けられています。従業員の場合であれば、「給与・賞与」となり、役員の場合であれば、「役員報酬」や「報酬」と記入します。 - 支払金額

1月1日より12月31日までの間に支払われた給与や賞与、手当等の金額を記入します。なお、この額は社会保険料や所得税等が控除される前の額面となります。 - 給与所得控除後の金額

給与所得控除が適用された後の金額を記入します。これは、2の支払金額から給与所得控除の額を控除した金額となります。なお、扶養控除等申告書を提出しなかったなどの理由により、年末調整が行われなかった場合には、この欄は空欄です。 - 所得控除の額の合計額

納税者である従業員に適用された配偶者控除や、社会保険料控除をはじめとする所得控除の合計額を記入します。3と同様に年末調整が行われなかった場合には、この欄は空白です。 - 源泉徴収税額

年末調整によって算出された所得の金額を基にした最終的な源泉所得税の額(年調年税額)を記入します。なお、この額には所得税だけでなく、復興特別所得税も含まれます。 - 控除対象配偶者の有無等/配偶者(特別)控除の額

従業員が配偶者(特別)控除の対象である控除対象配偶者を有しているかどうかを記入するために設けられています。控除対象配偶者を有し、配偶者控除の対象となる場合には、該当する欄に〇を付け、控除額を記入します。 - 控除対象扶養親族等の数、「特親」欄の追加

控除の対象となる親族の人数を記入します。扶養親族に配偶者は含まれず、それぞれ該当する項目へ人数を記入します。新たな区分である特親の新設により、その他の欄には、特定扶養親族または、老人扶養親族以外の控除対象扶養親族の数を記載することになりました。 - 特定親族特別控除の額

改正によって新たに設けられた項目です。その年分の給与所得控除後の給与等の金額から控除した特定親族特別控除の額に相当する金額の合計額を記載することが必要です。 - 社会保険料等の金額

従業員へ支払われた給与や賞与から控除された社会保険料の合計額を記入します。社会保険料の額には、健康保険料や厚生年金保険料だけでなく、小規模企業共済等掛金も含まれます。 - 生命保険料の控除額・地震保険料の控除額

控除適用時におけるそれぞれの控除額を記入します。この額は、年末調整に当たって、従業員より提出された申告書等に基づきます。 - 住宅借入金等特別控除の額

住宅ローン控除を適用する際に、その金額を記入します。年末調整に当たって、住宅借入金等特別控除申告書を提出した従業員が対象です。 - 摘要

扶養親族を書き切れなかった場合や、前職の給与等を含めて年末調整を行った場合に使用されます。

源泉徴収票を修正するにはどうすればよい?

交付した源泉徴収票に誤りが見つかった場合、年末調整を再計算し、正しい内容で再発行することで修正します。 源泉徴収票は従業員の確定申告や行政機関の税務処理に使われる公的な書類のため、①従業員へ訂正版を渡して古いものを回収し、②税務署や市区町村へ提出済みであれば訂正届を提出する、という一連の手続きが必要です。

従業員への対応と税金の精算

まず、正しい内容で源泉徴収票を再作成し、摘要欄に誤りのあった箇所とともに「再交付」と記載して従業員へ交付します。その際、従業員が誤って古い方を使わないよう、必ず訂正前の源泉徴収票を回収してください。

再計算の結果、所得税の過不足が生じた場合は、従業員に説明の上で給与支払い時に精算(追加徴収または還付)するのが一般的です。

税務署・市区町村への対応

すでに税務署へ法定調書として源泉徴収票を提出している場合は、訂正分を再提出します。同様に、従業員の住民税計算のために市区町村へ提出する「給与支払報告書」も、誤りがあれば訂正版を再提出する必要があります。

これらの修正は手間がかかるため、最初の作成段階でダブルチェックを行い、ミスを防ぐことが重要です。

源泉徴収票を自分で作成する際の注意点は?

源泉徴収票は、自社で作成することも可能ですが、作成の際には注意すべき点が存在します。項目ごとに見ていきましょう。

記載内容に間違いがないか慎重にチェックする

給与や賞与をはじめ、原則として従業員に支払われた金銭は、源泉徴収の対象となります。しかし、一定額までの通勤手当や、社会通念上相当と認められる範囲の慶弔手当は所得税の対象とならず、源泉徴収は不要です。そのため、非課税となる手当を含めて計算してしまうと、納めるべき所得税額にズレが生じることになります。非課ZEIとなる手当を把握し、正確な計算を行う必要があります。

内容に誤りがあった場合には、訂正が必要となり、作成者にとって大きな負担となってしまいます。なかには把握が難しい項目もありますが、ダブルチェックの体制を取るなどして、ミスのないようにしましょう。

税務署に提出する源泉徴収票はマイナンバーを記載する

源泉徴収票は、従業員に交付するだけでなく、税務署にも提出しなければなりません。また、従業員に交付する源泉徴収票にマイナンバーの記載は不要ですが、税務署へ提出する源泉徴収票に対しては、マイナンバーの記載が求められています。

マイナンバーの提出に対しては、抵抗を持っている従業員も存在します。しかし、記載が義務であることや、用途以外に使用されないことなどを説明し、マイナンバーの提供を求めましょう。また、従業員に交付する源泉徴収票にマイナンバーを記載してしまうと、郵便事故等を原因とするマイナンバーの流出につながりかねないため、記載してはなりません。

電子データで交付する場合は電子証明書を添付する

源泉徴収票は、従来の紙媒体での交付のほかに、電磁的方法による交付が認められています。電子メールでの交付や、社内LANで閲覧可能とすれば、従業員も利便性が高くなるでしょう。ただし、電磁的方法による交付は、従業員の承諾があった場合に限られることに注意が必要です。

電磁的な方法によって源泉徴収票を交付する場合には、それが正規の権限を持った者から発行されたことを証明するために、電子証明書を添付することが望ましいでしょう。電子的な印鑑証明書に相当する電子証明書の添付があれば、正規の源泉徴収票であることの保証となり、従業員も安心して使用できるようになります。

押印は不要

2021年4月以降に税務署や地方自治体に対して提出する税務書類には、原則として押印の義務がありません。そのため、現在は年末調整書類等に押印する必要はありません。源泉徴収票も同様であり、作成する源泉徴収票に押印をする必要はないことになります。

ただし、ローン審査のために提出する源泉徴収票には、押印が求められることもあるため、提出先に確認することが必要です。なお、任意に押印しても効力が否定されるようなことはありません。

注意点を守って効率的な源泉徴収票の作成を

源泉徴収票の作成は、外部へのアウトソーシングも考えられますが、自社で作成することも可能です。テンプレートなども公開されているため、それらを利用することで効率的に作成できます。しかし、記入すべき項目も多く、正確な金額等の把握も必要となるため、当記事で解説した注意点などを参考として正確に作成してください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 年末調整業務

【2025年】年末調整の勤労学生控除とは?メリット・デメリットや手続きを解説!

勤労学生控除は、学生アルバイトなどによる給与収入がある場合に、申告することで税金の支払いが軽減される制度のことです。所得税額や住民税額の算出において所得控除が発生し、その結果、納め…

詳しくみる - # 年末調整業務

12月に退職した人の年末調整はどうする?

毎年年末に行われる年末調整は、「給与所得が2,000万円以下」で「12月31日時点で在籍」している従業員が対象です。そのため、12月退職の方は年末調整の対象外です。しかし、給与のタ…

詳しくみる - # 年末調整業務

源泉徴収票にマイナンバーの記載は必要?提出してもらうまでの流れや、拒否された時の対応を解説

マイナンバーは、行政手続きにおいて個人を識別するための番号です。確定申告や年金等の手続きで必要とされますが、源泉徴収票にも記載を要する場合があります。 当記事では源泉徴収票の概要や…

詳しくみる - # 年末調整業務

退職者も給与支払報告書は必要?不要な場合や書き方の注意点を解説

退職者の給与支払報告書は、原則として作成・提出が必要です。本記事では、給与支払報告書と源泉徴収票の違いや給与支払報告書の提出が不要なケース、書き方の注意点、よくある質問などを解説し…

詳しくみる - # 年末調整業務

【計算シート付】年末調整の所得金額とは?給与(収入)との違いも解説

年末調整における「所得金額」とは、会社から支払われる給与や賞与の総支給額(収入金額)から、給与所得控除額を差し引いた後の金額のことです。 税金は、手取り額や総支給額そのものではなく…

詳しくみる - # 年末調整業務

給与所得者の扶養控除等(異動)申告書の個人番号とは?省略はできる?

給与所得者の扶養控除等(異動)申告書における個人番号(マイナンバー)の記載は、原則として義務付けられていますが、記載の有無や扱いについて不安を抱く方も少なくありません。特定の条件を…

詳しくみる