- 更新日 : 2025年11月19日

年末調整用の封筒の書き方は?書類を郵送する際の注意点を解説

読者の中には、会社で経理を担当し初めて年末調整をする方もいるでしょう。そのなかで「年末調整の書類は郵送ではできないの?」と、ふと疑問がわいたことはありませんか?リモートワークも普及し、在宅勤務も当たり前になってきましたが、年末調整の書類は郵送で提出することができます。今回は、年末調整の郵送について詳しく解説します。

目次

年末調整手続きは郵送でも行える

年末調整の書類は、郵送で税務署に送付することができます。すでに年末調整の処理が済んでいるのであれば、交通手段を使っての移動よりも、郵送という選択肢のほうが業務の効率化という点ではメリットがあります。

ただし、その際に注意すべきことがいくつかあります。まず、何を送付しなければならないのかみていきましょう。

送付する書類一覧

送付が必要な書類は、基本的に直接、出向いて提出する書類と同じです。あらためて列挙し、概要を紹介していきます。なお、税務署のほか、市区町村にも送付する書類があります。

1.税務署に郵送する法定調書

年末調整で税務署に申告しなければならない法定調書は、「給与所得の源泉徴収票」「支払調書」「給与所得の源泉徴収票等の法定調書合計票」の3種類です。

源泉徴収票

給与所得の源泉徴収票は、給与等を支払った人についての分を作成・交付する義務があります。しかし、税務署に提出が必要な範囲は、給与等の支払金額が一定金額を超える場合に限られます。また、年末調整したものか否かによっても異なります。

支払調書

税理士や社会保険労務士に支払った報酬や不動産の使用料など、企業が外部の個人や法人に支払った金銭の金額、源泉徴収金額を税務署に報告するための書類です。

支払調書も源泉徴収票と同様、支払ったすべての人や法人について提出する必要はありません。要件(支払調書の提出が必要な範囲)に該当する場合に提出することが義務づけられています。

支払調書には様々な種類がありますが、代表的なものとして次の4つが挙げられます。

- 報酬、料金、契約金及び賞金の支払調書外部の税理士や社会保険労務士などに支払った報酬等を記載したものです。同一人に対する年間の支払額の合計が5万円を超える場合に税務署への提出義務があります。

- 不動産の使用料等の支払調書土地・建物などを売買・賃貸するときに仲介業者に支払った仲介手数料に関する支払調書です。不動産の情報、支払金額などを記入します。

- 不動産等の譲受けの対価の支払調書不動産だけでなく、船舶、航空機を譲り受けたときに作成するもので、物件の情報や対価などを記入します。

- 不動産等の売買又は貸付けのあっせん手数料の支払調書土地・建物などを売買・賃貸するときに仲介業者に支払った仲介手数料に関する支払調書です。支払先や料金を記入します。

給与所得の源泉徴収票等の法定調書合計票

「給与所得の源泉徴収票等の法定調書合計票」とは、すべての法定調書を作成後、種類ごとに「人数」「支払金額」「源泉徴収税額などの総額」を集計した書類です。次の6つの合計表で構成されています。

- 給与所得の法定調書合計表

- 退職所得の法定調書合計表

- 報酬、料金、契約金及び賞金の法定調書合計表

- 不動産の使用料等の法定調書合計表

- 不動産の譲受けの対価の法定調書合計表

- 不動産等の売買又は貸付けのあっせん手数料の法定調書合計表

2.市区町村に郵送の必要な書類

給与支払報告書

市区町村が住民税額を決定するために従業員の住む市区町村に提出します。「個人別明細書」と「総括表」の2つで構成されています。

- 個人別明細書従業員個人の情報を記載したものです。一般的に源泉徴収票と同様、記載事項は、氏名、住所、生年月日、個人番号、給与額、保険料の控除額などとなっています。

- 総括表従業員の居住する市区町村ごとに総括表を作成します。この書類は、給与支払報告書として提出する際に表紙となるものです。ただし、市区町村によって様式は一律ではありません。記載事項に若干の相違があります。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

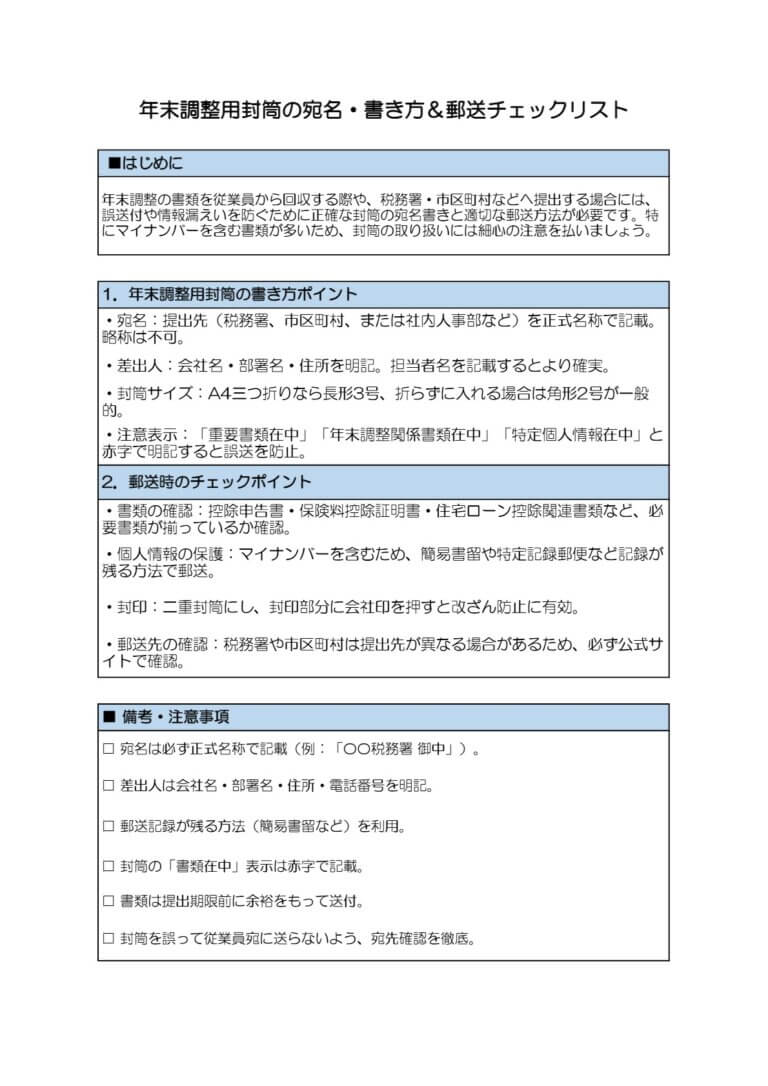

年末調整用の封筒の書き方

郵送する年末調整の関係書類を確認したところで、次は使用する封筒等について解説します。

使用する封筒

法定調書等の税務署様式はA4サイズで、封筒のサイズでは「角形2号」になります。ただし、書類は折り曲げても、処理上では特に問題はありません。「長形3号」であれば封入できます。

宛名

宛名の書き方については、基本的に一般的な手紙と同じです。表には、郵便番号と住所を書き、宛名は特定の担当者宛てではないため、「〇〇税務署御中」とします。

一番左には、「年末調整関係書類在中」と朱書きしておきましょう。この表記によって担当部署に届きます。

具体的な管轄税務署の所在地については、国税庁のホームページにアクセスして、事業所の郵便番号や住所を入力することにより管轄税務署を調べることができます。

切手

普通郵便の場合、封筒のサイズと重量によって郵送料は異なります。郵便局のサイトの「料金を計算する」で調べることができます。

参考:郵便局「料金を計算する」

正確を期すためには、郵便局で確認してもらった上で送付したほうがよいでしょう。

のり

のりを選ぶポイントとなるのは、剥がれないかということです。税務署関係の書類は非常に大切なデータですから、万が一にもこうした事態が生じてはいけません。スティックのりよりも液体のりのほうが強力という理由から、職場で液体のりを使用しているケースも少なくないと思われます。また、両面テープでも強度は担保できるでしょう。

年末調整書類を郵送する際の注意点

年末調整で必要な書類も準備できました。郵送に使用する封筒、切手、のり等もあります。あとはどんなことに注意すべきなのでしょうか。

年末調整手続きの書類は信書便物扱い

切手については前述しましたが、実は年末調整等、税務上の申告書や届出書は「信書」に該当するとされています。

信書とは、郵便法、信書便法によると、「特定の受取人に対し、差出人の意思を表示し、又は事実を通知する文書」と定義され、法令で定められた方法で郵送しなければなりません。

現在、信書を郵送できるのは、日本郵便株式会社と民間事業者の中で国が許可した特定信書便事業者だけです。

日本郵便では、手紙、はがき、レターパックで郵送できますが、ゆうパック、ゆうメール、ゆうパケットでは信書を扱うことはできません。

手紙として普通に封筒で送付することはできますが、多少料金が上乗せされても、万全を期して特定記録郵便、簡易書留、レターパックなどを利用するのがよいでしょう。

法定調書等の提出期限

年末調整の法定調書等は、翌年1月31日が提出期限とされています。法律上、提出する書類の効力は、原則「到達主義」を取っており、書類が税務官庁に到達したときに生ずることとなります。

ただし、郵便または信書便で提出された納税申告書(添付書類と関連して提出される書類を含む) については、「発信主義」が適用されます。つまり、郵便物に押される通信日付印によって表示された日が提出日とみなされます。

とはいえ、書類の重要性を考慮するのであれば、ギリギリではなく、余裕を持って送付するべきでしょう。

返信用の封筒

年末調整では、作成する際にデータとなった領収書等の書類は7年間の保存義務がありますが、法定調書等は提出義務があるだけで、会社で保管する義務はありません。

一般的には、控えとして保管するケースが多いと思われます。そこで、税務署の受領印が押印されたものが必要であれば、提出用とは別に控用を作成し、同封することになります。

そして、自社の宛先を記載し、切手を貼った返信用封筒を同封します。

市区町村に提出する給与支払報告書についても同様です。書類は2枚ずつ市区町村に提出する必要があるため、手元に控えが必要な場合はコピーして保存しましょう。

年末調整を郵送する際の封筒の書き方や提出方法を知っておこう!

年末調整の郵送について解説してきました。郵送はとても簡単かつ便利な方法です。時間の節約にもなり、適切な方法で行えば、業務の効率化など大きなメリットがあります。躊躇せずにぜひ活用してください。

よくある質問

年末調整手続きは郵送でもできる?

信書扱いで郵送することができます。詳しくはこちらをご覧ください。

年末調整用の封筒の宛名は?

「〇〇税務署御中」とします。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

【2025年】年末調整の控除一覧!保険料など各限度額も紹介

年末調整ではさまざまな控除を受けることができます。企業の経理担当者が理解しておくことはもちろんですが、従業員も控除について正しく理解することで、納税額を低く抑えることが可能です。 …

詳しくみる働いている年金受給者は年末調整が必要?確定申告はどうなる?

会社勤めの方は会社で年末調整を行いますので、他に特別なことがなければ確定申告は行いません。ただし、年金を受給するようになると、年金収入は年末調整で扱わないため、確定申告が必要となる…

詳しくみる源泉徴収票はいつどこでもらう?もらえない時の対応方法も解説!

毎年の年末調整の時期や退職するときなどに会社からもらう源泉徴収票ですが、会社員が正しく税金を納める上でとても重要な書類です。 今回は、源泉徴収票に関して、どこでもらうのか、どのタイ…

詳しくみる派遣社員は年末調整を自分でするの?しないとどうなる?

年末調整は会社が行うもので、個人が行うことはできません。会社員が勤務している会社で年末調整をしてもらえるのと同じように、派遣社員も会社で年末調整をしてもらえます。派遣社員の年末調整…

詳しくみる年末調整の書類はボールペンで書く?特定の色や鉛筆ではダメな理由を解説!

年末調整の書類を記入する際、鉛筆でいいのかボールペンを使用するべきか迷う方がいるでしょう。正しくは、ボールペンで記載します。さらに間違いを修正する場合は修正テープではなく、国税庁の…

詳しくみる給与所得者の扶養控除等(異動)申告書とは?提出対象者や書き方、注意点など解説

年末調整の時期に従業員へ配布する「給与所得者の扶養控除等(異動)申告書」について、担当者向けに分かりやすく解説します。通称「マルフ」とも呼ばれるこの書類は、単に家族構成を把握するだ…

詳しくみる

.png)