- 更新日 : 2025年11月4日

【令和8年・チェック付】扶養控除申告書の記載方法は?変更点をわかりやすく

年末調整で提出する「扶養控除等申告書」は、毎月の給与から天引きされる所得税額を決める大切な書類です。年に一度の提出のため「書き方は合っているか」「どこをチェックすれば良いか」と不安になる方も多いのではないでしょうか。

この記事では、令和8年(2026年)分の扶養控除等申告書について、提出前に確認できるチェックポイントを項目別に詳しく解説します。令和7年からの変更点や、提出が楽になる「簡易な申告書」の条件もわかりますので、年末調整の準備にお役立てください。

目次

扶養控除等申告書の提出が必要な人と必要ない人は?

扶養控除等申告書は、国内で給与の支払いを受ける居住者全員(正社員、パート、アルバイトなど雇用形態を問わない)が、原則として提出する必要があり、給与所得者ではない方などは提出が不要です。この申告書は、所得控除を受けるために勤務先へ必ず提出する書類です。

もしこの申告書を提出しない場合、毎月の給与から差し引かれる源泉徴収税額が高くなります。具体的には、税額表の「乙欄」という高い税率が適用され、扶養親族がいないものとして計算されるため、手取り額が少なくなってしまいます。

申告書を提出した場合は「甲欄」が適用され、各種控除が反映された正しい税額が計算されます。

また、扶養控除等申告書を提出しなければ年末調整の対象にもならないため、払い過ぎた税金を取り戻すには、ご自身で確定申告をする手間が発生します。

- 国内で給与の支払いを受ける居住者全員(正社員、パート、アルバイトなど雇用形態を問わない)

- 扶養親族の有無にかかわらず、主たる給与の支払を受けている人

- 2か所以上から給与を受けていて、他の勤務先で申告書を提出している人(従たる給与の支払先)

- 給与所得者ではない人(個人事業主など)

つまり、扶養する親族がいない単身者の方でも、正しい税額計算と年末調整を受けるためには提出が必要になります。

出典:No.2665 給与所得者の扶養控除等の(異動)申告|国税庁

扶養控除等申告書の「主たる給与」と「従たる給与」の違い

扶養控除等申告書は、最も給与が多い「主たる給与」の支払先である勤務先1社にしか提出できません。

2か所以上から給与を受け取っている場合、申告書を提出した勤務先が「主たる給与」、提出していない勤務先が「従たる給与」となります。年末調整は、主たる給与で行われます。従たる給与では行われないため、ご自身で確定申告が必要です。

| 種類 | 内容 | 扶養控除等申告書の提出 |

|---|---|---|

| 主たる給与 | 申告書を提出している勤務先から受ける給与 | 必要 |

| 従たる給与 | 申告書を提出していない勤務先から受ける給与 | 不要 |

出典:A2-5 従たる給与についての扶養控除等の(異動)申告|国税庁

扶養控除等の申告書を2枚提出が必要な理由は?

年末調整では、2つの異なる年度の税金計算が同時に行われるため、「令和8年分」と「令和7年分」の扶養控除等申告書の内容確認が必要になります。

- 令和7年分(2025年分)の申告書:令和7年の年末調整の計算に使用されます。

- 令和8年分(2026年分)の申告書:令和8年最初の給与から毎月天引きする所得税額の計算に使用されます。

年末調整の時期には、「来年(令和8年)の所得税計算」と「今年(令和7年)の税額の確定」という2つの手続きが同時に行われるため、勤務先は両方の年の申告書の内容を確認する必要があります。とくに、前年から内容に異動がないかを確認する上で、令和7年分の申告書は重要な基準となります。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

【令和7年】扶養控除等申告書の主な変更点

令和7年分(2025年分)の年末調整では、所得税の各種要件が変更されています。主に給与所得控除や各種控除の所得要件が引き上げられ、扶養の範囲が拡大します。

主な変更点は以下のとおりです。

- 給与所得控除の引き上げ:

給与収入が190万円以下の人の給与所得控除額が、最低保障額55万円から65万円に引き上げられます。 - 各種控除の所得要件の変更:

給与所得控除の引き上げに伴い、扶養控除や配偶者控除、ひとり親控除などの対象となる合計所得金額の要件が、従来の48万円以下から58万円以下に緩和されます。 - 特定親族特別控除の創設:

19歳以上23歳未満で合計所得金額が58万円超123万円以下の特定親族がいる場合、その親族の合計所得金額に応じて所得控除を受けられる制度が新たに設けられました。 - 簡易な申告書制度の導入:

前年に提出した申告書の内容から変更がない場合、「異動がない」旨を記載した簡易な申告書を提出できるようになりました。

参照:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

【令和8年版】扶養控除等申告書の主な変更点

令和8年(2026年)版の扶養控除等申告書では、主に令和7年度税制改正による所得控除の見直しに伴うものが変更点です。

主な変更点は以下のとおりです。

- 「源泉控除対象親族」の記載欄が新設:

従来の「控除対象扶養親族」の記載に加え、新たに「源泉控除対象親族」の欄が設けられます。対象は、従来の控除対象扶養親族に該当する人のうち、合計所得金額が58万円以下の特定の親族です。 - 特定親族特別控除が創設:

所得者が特定の親族(19歳から22歳の扶養親族)を有する場合に、その親族の合計所得金額に応じて所得控除が受けられる「特定親族特別控除」が新設されました。 - 扶養親族の合計所得要件の見直し:

扶養親族の合計所得金額の要件が、従来の48万円以下から58万円以下に引き上げられます。 - 記載する所得見積額の計算に注意が必要:

基礎控除や給与所得控除の改正により、扶養控除の適用を判断する際の「所得の見積額」の計算方法も変わるため、従業員は、正確な所得金額を把握して申告書を作成する必要があります。

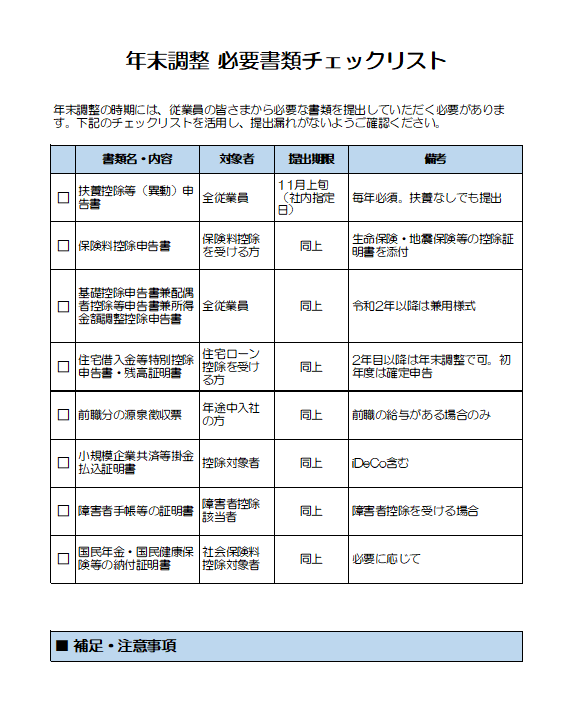

簡易な扶養控除等申告書を提出できるチェックリスト

前年に提出した申告内容から変更がない場合は、「簡易な申告書」を提出することで手続きを簡略化できます。

簡易な申告書とは、令和8年分の申告書の余白に「前年と異動なし」などと記載し、氏名や住所など最低限の事項のみを記入して提出する方法です。ただし、下記のチェックリストに1つでも当てはまる項目がある場合、この方法は使えません。

その際は、すべての項目を記入した扶養控除等(異動)申告書を再度提出する必要があります。

簡易な申告書を提出できない条件チェックリスト

| チェック項目 | 詳細 |

|---|---|

| 本人・家族の基本情報の変更 | あなたや源泉控除対象配偶者、源泉控除対象親族の氏名、住所、マイナンバー(個人番号)に変更があった。 |

| 家族の増減 | 源泉控除対象配偶者や源泉控除対象親族、16歳未満の扶養親族(年少扶養親族)が新たに増えた(結婚、出産など)。 |

| 控除対象区分の変更 | あなたが「ひとり親等」に該当するようになった、もしくはあなたや扶養親族が「勤労学生」に該当するようになった(または、しなくなった)。 |

| 障害者控除の変更 | あなたや同一生計配偶者、源泉控除対象扶養親族が障害者に該当することになった(または、しなくなった)。 |

| 配偶者の所得変更 | 源泉控除対象配偶者の所得の見積額が95万円を超えることになった。 |

| 扶養親族の所得変更 | 源泉控除対象親族の所得の見積額が58万円を超えることになった。 |

| 特定扶養親族・特定親族の変更 | 特定扶養親族もしくは特定親族(19歳以上23歳未満)が、所得の見積額が58万円超(特定親族の場合は100万円超)となり、特定扶養親族もしくは特定親族に該当しなくなった。 |

| 扶養親族の年齢区分変更 | 扶養親族の年齢の変動により控除の区分が変わった(例:18歳が19歳になり特定扶養親族もしくは特定親族になった)。 |

| 国外居住親族の要件変更 | 国外に住む扶養親族の状況が変わり、扶養控除の適用要件が変わった。 |

| 年少扶養親族の海外留学 | 16歳未満の扶養親族が海外に留学することになり、国内に住所を有しなくなった。 |

これらの項目に当てはまらない方は、勤務先の指示に従い、簡易な申告書を提出できる可能性があります。

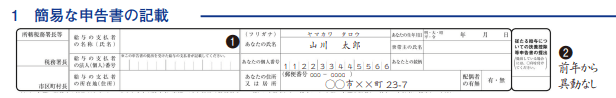

簡易な申告書の書き方は?

参照:令和 8 年分 給与所得者の扶養控除等申告書(簡易な申告書)記載例|国税庁

【令和8年分】扶養控除等申告書の項目別チェックポイントは?

令和8年分の扶養控除等申告書を記入する際の、具体的なチェックポイントを項目別に解説します。

出典:令和8年分 給与所得者の扶養控除等(異動)申告書|国税庁

氏名、住所などの記入欄

申告書の最上部にある、自身の情報を正しく記入します。

- あなたの氏名、個人番号(マイナンバー)、住所または居所、生年月日:

記載漏れや間違いがないか確認しましょう。 - 世帯主の氏名、あなたとの続柄:

住民票の記載内容と一致しているか確認します。 - 配偶者の有無:

有・無のどちらかに必ず〇をつけます。 - 従たる給与についての扶養控除等申告書の提出:

他の勤務先で「従たる給与についての扶養控除等申告書」を提出している場合に〇をつけます。副業をしている方は確認が必要です。

源泉控除対象配偶者

あなたと生計を一つにする配偶者で、年間の合計所得金額の見積額が95万円以下(給与収入のみの場合150万円以下)などの要件を満たす場合に記入します。

- 所得の見積額:

配偶者のその年1年間の所得を見積もって記入します。パート収入の場合は、給与所得控除(最低65万円※令和7年分以降)を差し引いた後の金額です。- 例)パート年収130万円の場合:130万円 – 65万円 = 所得65万円

- 非居住者である親族:

配偶者が海外に住んでいる場合に〇をつけます。

源泉控除対象親族

16歳以上(その年の12月31日現在)の扶養親族で、年間の合計所得金額の見積額が58万円以下(給与収入のみの場合123万円以下※令和7年分以降)などの要件を満たす場合に記入します。

- 同居老親等:

70歳以上の扶養親族の場合、「同居老親等」または「その他」にチェックを入れます。同居している直系尊属であるあなたの父母や祖父母は「同居老親等」です。 - 特定扶養親族:

19歳以上23歳未満の扶養親族(大学生など)であって、合計所得金額の見積額が58万円以下(給与収入のみの場合123万円以下)の場合にチェックを入れます。 - 特定親族:

令和8年から新たに追加された項目です。19歳以上23歳未満の扶養親族(大学生など)であっての場合、合計所得金額の見積額が58万円超(給与収入のみの場合123万円超)の場合にチェックを入れます。 - 所得の見積額:

アルバイトをしているお子様などを扶養している場合、所得の見積額が58万円を超えていないか確認しましょう。

障害者、寡婦、ひとり親又は勤労学生

あなた自身、同一生計配偶者、または扶養親族が障害者、寡婦、ひとり親、勤労学生に該当する場合に記入します。

- 障害者:

障害の等級により「特別障害者」や「同居特別障害者」に分かれます。障害者手帳などで確認しましょう。 - ひとり親:

事実婚状態になく、生計を一つにする子(所得58万円以下)がおり、本人の合計所得金額が500万円以下の場合に該当します。 - 勤労学生:

本人の合計所得金額が85万円以下で、給与所得以外の所得が10万円以下の場合などに該当します。

他の所得者が控除を受ける扶養親族等

夫婦共働きで、扶養親族を夫婦の間で分担して控除を受ける場合に記入する欄です。例えば、長男は夫の扶養、長女は妻の扶養とする場合、夫の申告書には妻が控除を受ける長女の情報を、妻の申告書には夫が控除を受ける長男の情報をそれぞれ記入します。

住民税に関する事項(16歳未満の扶養親族)

所得税の扶養控除の対象にはなりませんが、住民税額を計算する上で必要となるため、16歳未満の扶養親族がいる場合は必ずこの欄に記入します。

- 氏名、個人番号、続柄、住所、生年月日を忘れずに記入しましょう。

- お子様が生まれた場合は、記載漏れが多いためとくに注意が必要です。

【ケース別】扶養控除等申告書の書き方チェック

家族構成のよくあるケース別に、書き方のチェックポイントを解説します。

扶養親族がいない場合(独身・共働き等)の書き方

扶養する親族がいない場合でも、申告書上部の基本情報欄は必ず記入して提出します。

「源泉控除対象配偶者」や「控除対象扶養親族」以下の欄はすべて空欄で問題ありません。配偶者がいる共働きの夫婦で、それぞれが自身の勤務先に申告書を提出する場合も、お互いを扶養していなければ同様に空欄となります。

パート収入のある妻(配偶者)がいる場合の書き方

配偶者のパート年収によって、記入する欄や控除の種類が変わるため注意が必要です。

- 年収123万円以下:

配偶者の所得は58万円以下なので、「配偶者控除」に該当します。「源泉控除対象配偶者」欄に記入します。 - 年収123万円超160万円以下:

配偶者の所得は58万円超95万円以下なので、「満額の配偶者特別控除」の要件は満たしますが、「配偶者控除」の要件は満たしません。そのため、「源泉控除対象配偶者」欄には記入しません。 - 年収160万円超:

配偶者の所得が95万円を超えるため、源泉控除対象配偶者には該当しません。この申告書には配偶者の情報を記入しませんが、年末調整の「配偶者控除等申告書」で配偶者特別控除を受けられる場合があります。

子供がいる場合の書き方(特定扶養親族・学生アルバイト等)

子供の年齢やアルバイト収入によってチェックポイントが異なります。

- 16歳未満の子供:

「住民税に関する事項」の欄に記入します。 - 16歳以上19歳未満の子供(高校生など):

「源泉控除対象親族」欄に記入します。 - 19歳以上23歳未満の子供(大学生など):

「源泉控除対象親族」欄に記入し、「特定扶養親族」にチェックを入れます。合計所得金額の見積額が58万円超(給与収入のみの場合123万円超)の場合は「特定親族」にチェックを入れます。

扶養控除等申告書でよくある間違い

申告書を提出する前にもう一度確認したい、よくある間違いをまとめました。

1.所得と収入(年収)を混同している

「所得」は「収入(年収)」から必要経費(給与所得者の場合は給与所得控除)を差し引いた後の金額です。とくに配偶者や扶養親族の所得見積額を計算する際に注意しましょう。

2.16歳未満の扶養親族を「控除対象扶養親族」欄に書いてしまう

16歳未満の扶養親族は、一番下の「住民税に関する事項」欄に記入します。

3.前年の申告書を書き写して変更点を反映し忘れる

子供の就職や結婚、親との同居開始など、その年にあった変更が反映されているか、最終チェックをしましょう。

4.ボールペンで書いてしまい訂正できない

間違えた場合は、二重線で消して訂正印を押すのが一般的ですが、勤務先のルールを確認してください。

令和8年分の扶養控除等申告書はチェックリストで万全に

令和8年分の扶養控除等申告書を正確に提出するためには、まず前年からの変更点の有無を確認することが大切です。とくに、住所や家族構成に異動があった場合は、「簡易な申告書」は使えないため、すべての項目を正しく記入する必要があります。

本記事で解説した項目別のチェックポイントやケース別の書き方を参考に、ご自身の状況と照らし合わせながら最終確認を行ってください。とくに所得要件や年齢区分は間違いやすいポイントです。年末調整手続きをスムーズにするためにもチェックポイントを参考に記載しましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

外国人に年末調整は必要?必要書類や申告方法を解説

外国人を雇用し給与を支払っている場合、「居住者」「非永住者」「非居住者」の区分により年末調整の対象かどうかが決まります。対象者に扶養家族がいれば控除を受けられますが、国外扶養親族で…

詳しくみる年末調整による税金還付の方法

本来、所得税は、確定申告で収入のあった翌年の3月15日までに申告納税するのが原則ですが、給料所得や退職金等の所得は源泉徴収の対象になっています。源泉徴収とは、企業など給料を支払う者…

詳しくみるミス防止チェック付!源泉徴収票は自分で作成できる?発行方法や令和7年12月改正を解説

年末調整は、毎月の給与から天引きされた所得税の過不足を調整するための大切な手続きです。年末調整後には、企業は従業員に対して「源泉徴収票」を交付しますが、その作成を外部に委託している…

詳しくみる【一覧】年末調整の必要書類を回収するには?原本や紛失時の対応も解説

年末調整の書類回収を円滑に進めるには、対象書類と提出期限を従業員へ明確に周知し、計画的に進めることが求められます。そのため、原本が必要な書類とコピーでも良い書類の区別、紛失時の再発…

詳しくみる源泉徴収税額表の税区分「甲乙丙」とは?所得税の違いや年末調整の影響を解説

年末調整では、会社が従業員に毎月支払う給与から源泉徴収してきた所得税などを、年末に再計算して過不足を精算します。このときの源泉徴収額を決める基準となるのが、国税庁の「給与所得の源泉…

詳しくみる働いている年金受給者は年末調整が必要?確定申告はどうなる?

会社勤めの方は会社で年末調整を行いますので、他に特別なことがなければ確定申告は行いません。ただし、年金を受給するようになると、年金収入は年末調整で扱わないため、確定申告が必要となる…

詳しくみる