- 更新日 : 2025年9月30日

学資保険は年末調整で控除されるか?条件や手続き方法を解説!

子どもの将来を思って入る学資保険ですが、それも積もれば高額になります。年末調整の際に所得税や住民税の控除対象となるのであれば嬉しいですよね。当記事では、そんな学資保険が年末調整の控除対象となる条件や、手続きに必要な書類の書き方について解説します。年末調整での学資保険の取り扱いについてお困りの方はぜひ参考にしてください。

目次

学資保険は年末調整で控除される?

学資保険は、教育費を貯める貯蓄型保険としての側面と生命保険としての側面を持っていることから税制上は生命保険として扱われるため、年末調整の際には「生命保険料控除」に含まれ控除の対象になります。ですが、複数の条件を満たさなければ控除対象にはなりません。続いて控除を受けるために必要な条件を解説します。

参考:No.1141 生命保険料控除の対象となる保険契約等|国税庁

そもそも控除を受けるための条件とは?

年末調整の際に学資保険を控除対象にするには、保険金の受取人が契約者か配偶者、またはその他の親族になっていることが第一条件になります。また、一般的な学資保険の多くは生命保険料控除の対象となりますが、学資保険の内容や契約条件によっては控除対象にならないこともあるので、保険会社に確認するようにしましょう。

条件が合えば学資保険は年末調整で控除できる

また、第一条件を満たしていたとしても保険料の未払いがあった場合にはその分は控除の対象になりません。生命保険料控除とは、支払った生命保険料に対して行われる控除のことです。1年の中の年末調整までの間で保険料に未払いがあった場合には、その金額分は控除の対象にはならないので注意しましょう。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

学資保険を年末調整で控除するうえでの注意点

年末調整で学資保険を控除対象にするには、上記以外にも何点か注意事項があります。以下、注意点について解説します。

新契約と旧契約の違い

平成22年度税制改正に伴い、2012年1月1日以降に契約した保険契約は「新契約」、2011年12月31日以前に契約した保険契約は「旧契約」という扱いになり、控除額の算出条件が異なるので注意が必要です。

【新契約】

新契約の締結分には、生命保険料控除の枠が一般生命保険料・介護医療保険料・個人年金保険料の3種類があります。

生命保険料控除額(所得税)

| 一般生命保険料・介護医療保険料・個人年金保険料(税制適格特約付加) | ||||

|---|---|---|---|---|

| 年間の支払い保険料額 | 20,000円以下 | 20,001円~40,000円 | 40,001円~80,000円 | 80,001円以上 |

| 控除額 | 支払保険料全額 | (支払保険料×1/2)+10,000円 | (支払保険料×1/4)+20,000円 | 一律40,000円 |

※所得税の各控除の適用限度額は最高40,000円で、一般生命保険料・介護医療保険料・個人年金保険料を合わせて最高120,000円です。

生命保険料控除額(住民税)

| 一般生命保険料・介護医療保険料・個人年金保険料(税制適格特約付加) | ||||

|---|---|---|---|---|

| 年間の支払い 保険料額 | 12,000円以下 | 12,001円~32,000円 | 32,001円~56,000円 | 56,001円以上 |

| 控除額 | 支払保険料全額 | (支払保険料×1/2)+6,000円 | (支払保険料×1/4)+14,000円 | 一律28,000円 |

※住民税の各控除の適用限度額は最高28,000円で、一般生命保険料・介護医療保険料・個人年金保険料を合わせて最高70,000円です。28,000円×3=84,000円ではないことに注意が必要です。

【旧契約】

旧契約の締結分には、生命保険料控除の枠が一般生命保険料・個人年金保険料の2種類があります。

生命保険料控除額(所得税)

| 一般生命保険料・個人年金保険料(税制適格特約付加) | ||||

|---|---|---|---|---|

| 年間の支払い保険料額 | 25,000円以下 | 25,001円~50,000円 | 50,001円~100,000円 | 100,001円以上 |

| 控除額 | 支払保険料全額 | (支払保険料×1/2)+12,500円 | (支払保険料×1/4)+25,000円 | 一律50,000円 |

※所得税の各控除の適用限度額は最高50,000円で、一般生命保険料・個人年金保険料を合わせて最高100,000円です。

生命保険料控除額(住民税)

| 一般生命保険料・個人年金保険料(税制適格特約付加) | ||||

|---|---|---|---|---|

| 年間の支払い保険料額 | 15,000円以下 | 15,001円~40,000円 | 40,001円~70,000円 | 70,001円以上 |

| 控除額 | 支払保険料全額 | (支払保険料×1/2)+7,500円 | (支払保険料×1/4)+17,500円 | 一律35,000円 |

※住民税の各控除の適用限度額は最高35,000円で、一般生命保険料・個人年金保険料を合わせて最高70,000円です。

新旧制度の全体の適用限度額は、所得税が12万円で住民税が7万円です。新制度と旧制度の両方の生命保険料を支払っていてその両方ともを控除対象とするときは、新旧あわせて最高4万円が所得控除適用限度額になります。

また、新制度の生命保険料を10万円、旧制度の生命保険料を15万円支払った場合は、旧制度のみを控除対象とする場合の所得税控除額の5万円が、新旧両制度の生命保険料料を控除対象とする場合の所得税控除額の4万円より有利になるため、旧制度の生命保険料のみを控除対象とする5万円を限度に控除することができます。この場合でも所得控除の合計額は12万円が限度額となるので注意が必要です。

参考:旧生命保険料と新生命保険料の支払がある場合の生命保険料控除額|国税庁

保険の契約期間が5年未満の場合

教育費を蓄える目的で加入した学資保険であったとしても、保険期間が5年未満の学資保険の中には控除の対象にならないものもあります。このため、加入した学資保険が生命保険控除の対象となるのか保険会社に確認しましょう。

別の生命保険料を控除する場合

前述の通り、生命保険料控除の控除額には新契約・旧契約ともに上限があります。すでに生命保険料で上限額まで控除を受けている場合は、学資保険で支払っている保険料分は控除対象にならないので注意が必要です。

保険料支払いの当事者ではない場合

保険料支払いの当事者でない場合は控除が受けられません。控除を受けるための条件は「保険料を負担していること」です。通常の生命保険契約では契約者と保険料負担者がイコールになります。ですが、学資保険ではイコールにならない場合があるため、生命保険料控除は契約者ではなく実際に保険料を支払っている人が申告しましょう。

| 保険の契約 | 保険料を負担している人 | 申告をする人 | ||

|---|---|---|---|---|

| 契約者 | 被保険者 | 受取人 | ||

| 夫 | 子ども | 夫 | 夫 | 夫 |

| 妻 | 子ども | 妻 | 夫 | 夫 |

| 妻 | 子ども | 妻 | 妻 | 妻 |

年末調整で学資保険が控除される金額

年末調整で学資保険が控除される金額について例を挙げて解説します。

前述の表に照らしあわせると所得税の控除額は40,000円、住民税の控除額は28,000円になります。

また、控除額と実際手元に戻る金額は異なりますので注意が必要です。手元に戻る金額は契約者の年収や配偶者が専業主婦かどうかによって異なります。

学資保険を年末調整で控除するための手続き

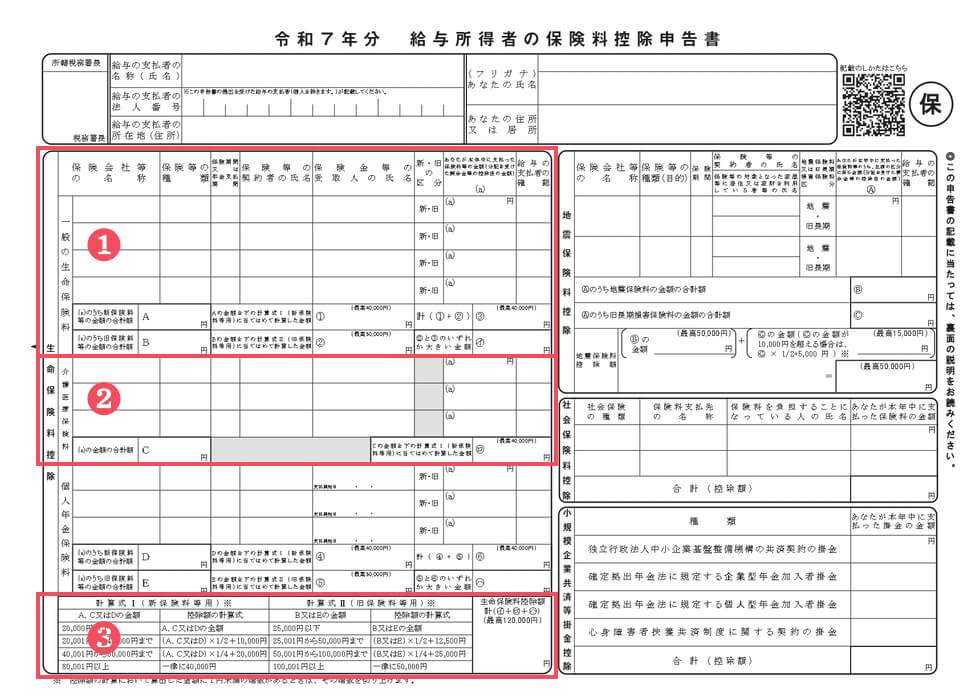

年末調整の際に学資保険を生命保険料控除として申告するには、「給与所得者の保険料控除申告書」に必要事項を記入し、就業している企業の担当部署へ提出する必要があります。

学資保険は生命保険料控除の中でも一般生命保険料に該当するため図の ❶部分「一般の生命保険料」の欄に記入をします。

基本的には保険会社から送られてくる「生命保険料控除証明書」を参照して記入しますが、生命保険料控除証明書だけでは記入ができない部分・記入時に迷いやすい部分ががあるので以下ポイントを解説します。

- 学資保険は「一般の生命保険料控除」に該当するので図の ❶部分へ記入しましょう。

- 保険会社名が伝われば良いため、保険会社名が長いく該当欄に入りきらない場合は略称でも提出可能です。

また、種類の欄には「学資」、保険期間は10年なら「10」、15年なら「15」と数字のみ記入します。これらは保険会社から送られてくる生命保険料控除証明書に記載されているので、該当箇所を参照しながら記入しましょう。

- 契約者の氏名は、該当する学資保険の契約者を書きます。契約者の氏名は生命保険料控除証明書に載っているので該当箇所を参照して記入しましょう。

受取人は通常であれば契約者もしくは子どもの名義ですが、契約内容を確認してから記入します。

- 本年度中に支払った保険料を記載するため、保険会社から送られてきた生命保険料控除証明書に記載されている「参考額(申告額)」を記入しましょう。

その他にも生命保険料控除証明書には該当書類発行時点の支払額として「証明額」も記載されていますが、申告に必要なのは「参考額(申告額)」のため注意が必要です。

- 図の ❶部分内にAとB、それぞれ新契約の保険料の合計額と旧契約の保険料の合計額を記入します。

加入している保険が複数ある場合は自分で計算して記入しましょう。

- ①と②の欄には支払った保険料ごとにそれぞれ計算法が決められています。

図の ❸部分に書かれている計算式を参照して保険ごとに計算しその合計を記入しましょう。

③には①と②を合計したものを記入します。

- ①と②を比較して数字の大きい方を記入します。最高で50,000円です。

- 加入している学資保険が医療保障特約付きで一定の条件を満たした場合には、生命保険料控除だけではなく介護医療保険料控除の対象にもなる場合があります。

その場合は図 ❷の部分も記入しましょう。

保険料のうち生命保険料控除額と介護医療保険控除額がそれぞれいくらになるかは生命保険料控除証明書に載っているので、該当箇所を参照しながら記入します。

引用:令和7年分 給与所得者の保険料控除申告書|国税庁

参照:A2-3 給与所得者の保険料控除の申告|国税庁

条件を満たせば学資保険も年末調整で控除可能

複数の条件を満たせば学資保険も年末調整の際に控除対象となること、ご理解いただけたでしょうか。条件や注意点、書類への記載は一見複雑そうですが、書類を確認したり保険会社へ問い合わせたりしながら一つずつ確認すれば、控除対象として申告することができます。

ぜひこの記事を参考に、年末調整の際学資保険を控除対象に含めて申告してみてください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

AI-OCRで年末調整を効率化!仕組みやメリット、導入時の注意点などを解説

年末調整業務は、多くの企業にとって時間と手間がかかる作業ですが、AI-OCRを導入することで効率化が可能です。本記事では、AI-OCRの基本的な仕組みや従来のOCRとの違い、年末調…

詳しくみる年末調整で個人年金保険料はいくら控除される?条件と手続きを解説

個人年金保険は条件を満たした場合に、生命保険料控除として年末調整や確定申告での控除の対象となります。申告には生命保険を契約する会社から送られた保険料の証明書が必要です。今回は、年末…

詳しくみる年末調整で前職分の源泉徴収票は必要?不要な場合や対処法を解説

会社員の方は毎年、勤務先から源泉徴収票を受け取っていると思います。一般的には、さほど重要な書類とは意識していないかもしれません。しかし、マンションの賃貸契約、金融機関への融資の申込…

詳しくみる令和8年分 給与所得者の扶養控除等(異動)申告書の記入例、書き⽅をわかりやすく解説!

企業は、毎年12月頃(新規採用者の場合は最初の給与を支払うとき)までには、翌年分の「給与所得者の扶養控除等(異動)申告書」を従業員からもらいます。 この申告書をもらっておかないと、…

詳しくみる【記載例付】源泉控除対象配偶者とは?わかりやすく解説

源泉控除対象配偶者には、給与所得者本人の合計所得金額が900万円以下で、合計所得金額が95万円以下の生計を一にする配偶者が該当します。多くの場合、配偶者控除や配偶者特別控除の適用対…

詳しくみる所得控除の種類とそれぞれの対象者、金額、計算方法とは?

年末調整や確定申告をする際に、1年間の所得金額から一定額を差し引ける所得控除。もし申請できる所得控除があれば税負担を軽減できます。 今回は、所得控除とは何か?所得控除の種類や控除で…

詳しくみる