- 更新日 : 2025年12月24日

年末調整の再調整は可能?ケース別の修正方法を解説

年末調整は、文字どおり、1年間の税額の過不足を調整し、精算する手続きです。手続きをするには、従業員から各種控除の申告書を提出してもらう必要があります。申告書類の確認が不十分な場合は、申告に漏れが生じることがあります。また、提出後、従業員の状況が変わってしまうこともあるでしょう。

このような場合、すでに手続きをした年末調整の修正はできるのでしょうか。今回は、年末調整の再調整について詳しく解説していきます。

年末調整の再調整は可能

年末調整は、期限より早めの12月末までに処理を済ませるのが一般的です。

従業員が会社に控除申告書の提出を忘れていたような場合、そのまま年末調整が処理されてしまうと控除が適用されず、所得税が過納となっていても還付されません。

年末調整は、法定調書等の税務署への提出期限が翌年1月31日までとされているため、それ以前であれば、再調整の手続きにより修正することが可能です。実務では、再年調と呼ぶこともあります。

ただし、再調整の処理は、単に本人の源泉所得税の再計算だけではありません。年末調整で必要な法定調書の合計表や給与支払報告書の作成・報告等のやり直しもしなければならず、担当者の業務の負荷が大きくなります。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

年末調整の再調整が必要なケース

従業員が会社に提出すべき控除申告書を失念していたケースを挙げましたが、ほかにどのような場合に年末調整の再調整が必要となるのでしょうか。

年末調整後に扶養親族等の数が変わった場合

従業員から扶養控除等申告書が提出されていても、その後に扶養親族の数が変わっていることがあります。

控除対象である子が結婚すれば、控除から外れて扶養親族の数は減ります。また、16歳未満の子が障害者に認定された場合など、新たに扶養親族が増加することもあります。

こうした場合、従業員本人から申告を受けて変更後の控除対象扶養親族の数をもとに計算し直し、年末調整の再調整をすることができます。

年末調整後に配偶者控除や配偶者特別控除の適用を受けた配偶者や受給者本人の所得の見積額に差額が生じた場合

配偶者控除と配偶者特別控除については、従業員本人と配偶者の合計所得金額に応じた控除金額が設定されています。

そのため、従業員が申告したときの合計所得金額の見積額と、確定した合計所得金額に差額が生じた場合には、配偶者控除または配偶者特別控除の金額が変わることになります。この場合も年末調整の再調整をすることが可能です。

年末調整後に給与を追加払いした場合

年末調整は、一般的に12月に実施します。しかし、場合によっては本来の給与支払日以降に追加して給与を支払うこともあるかもしれません。この場合は、すでに支給済みの給与総額に加算して年末調整の再調整をすることになります。

ただし、その年中に追加支給を行わず、翌年に改定分として支給した場合には、あくまでも改定された年分の所得となり、年末調整の再調整の対象とはなりません。

年末調整後に保険料を支払った場合

年末調整では、従業員が支払った生命保険料や地震保険料が控除の対象になります。その際、会社に保険料控除申告書を提出する必要があります。年末調整後に保険料を支払った場合は差額が生じますが、再調整で対応することが可能です。

年末調整後に住宅ローン控除申告書の提出があった場合

住宅ローン控除(住宅借入金等特別控除)は、2年目以降、年末調整で行うことができますが、年末調整後に保険料控除申告書が提出されることがあります。この場合も再調整が可能です。また、提出済みの保険料控除申告書の控除金額を修正する場合も同様です。

詳しくはこちらの記事をご覧ください。

年末調整の再調整方法

年末調整の再調整ができるケースを紹介しました。企業担当者が再調整をする場合には、従業員が提出済みの控除申告書を訂正する必要があります。具体的にはどのように訂正するのか、それぞれのケースについてみていきましょう。

年末調整後に扶養親族等の変更がある場合

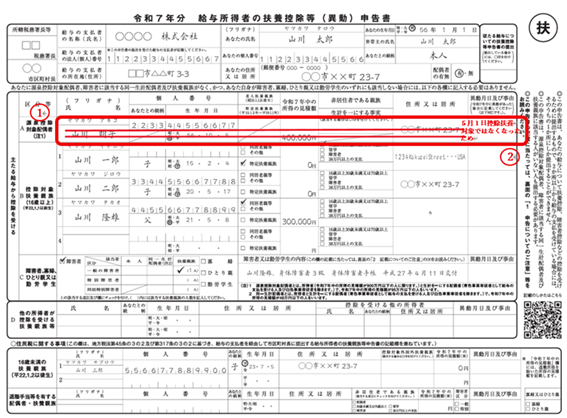

子が結婚して扶養親族に該当しなくなった場合、すでに提出済みの「扶養控除申告書」を返却し、訂正してもらいます。

子の氏名等の情報を二重線で抹消し(①)、「異動月日及び事由」欄に日付と結婚した旨を記載します(②)。

なお、年末調整の際に使用する書類は令和3年4月1日より押印義務が廃止されていますが、訂正印を押印するかどうかは自社のルールに従うのがよいでしょう。

出典:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁、「《記載例》令和7年分扶養控除等申告書」を加工して作成

年末調整後に給与の追加払いがある場合

年末調整後に給与の追加払いをした場合も同様に具体例を挙げます。

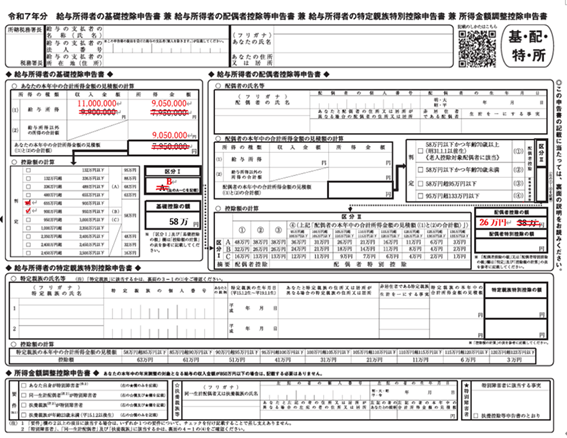

親族は、年収無しの配偶者のみで、収入金額、所得金額は、次の金額で「給与所得者の基礎控除申告書」に当初、記載されていたとします。

- 収入金額 9,900,000円

- 所得金額 7,950,000円(※8,500,000円以上であるが、所得金額調整控除額の適用対象者がいないため、9,900,000円-1,950,000円=7,950,000円)

年末調整後に100万円を追加払いすると、次のような金額になります。

- 収入金額 11,000,000円

- 所得金額 9,050,000円

「給与所得者の基礎控除申告書」の「あなたの本年中の合計所得金額の見積額の計算」欄の金額を二重線で訂正します。

出典:A2-4 給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告|国税庁、「令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」を加工して作成

所得金額が変わったことで、控除額の計算では「区分Ⅰ」欄の判定も変わります。

「A」から「B」となりました。さらに申告書の右側の「控除額の計算」欄の「区分Ⅰ」も「B」となるため、②の「38万円」ではなく「26万円」となります。「配偶者の控除額」欄も訂正します。

保険料控除や住宅ローン控除を修正する場合

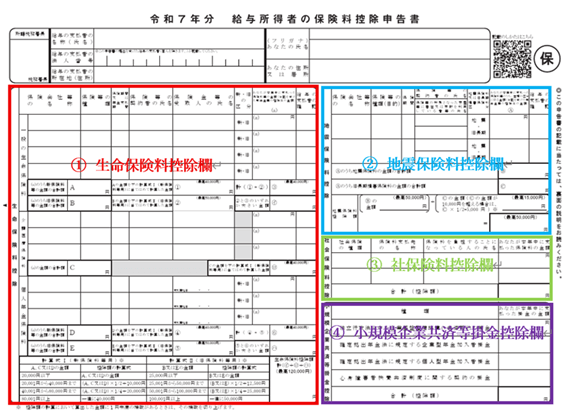

保険料控除申告書は、前述のように提出自体を失念した場合は、必要事項を記載して提出することになります。

保険料控除申告書は、複数の保険の控除欄があり、一部の保険について年末調整後に保険料を追加して支払うこともあるでしょう。その場合は、該当する保険の保険料控除欄の金額に二重線を引いた上で、正しい金額を記入します。

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得の保険料控除申告書」を加工して作成

なお、従業員には生命保険や地震保険の保険料控除証明書などの証明書類も添付してもらう必要があります。会社の担当者は、添付書類を確認して再調整をします。

住宅ローン控除を追加申告する場合も、修正するには控除証明書が必要です。

以上、従業員が会社に提出した控除申告書の訂正について述べてきましたが、担当者はこれを踏まえて後述の税務署に提出する法定調書の訂正をしなければなりません。

年末調整の再調整における必要書類や注意点

年末調整の再調整では、従業員から提出された各種控除申告書の訂正を踏まえて、すでに作成した法定調書等の書類の書き直しをしなければなりません。

1.税務署に提出が必要な書類

税務署に提出が必要な書類は、「給与所得の源泉徴収票」「支払調書」「給与所得の源泉徴収票等の法定調書合計票」の3種類があります。

■ 源泉徴収票

給与所得の源泉徴収票は、給与を支払ったすべての従業員分を作成・交付する義務があります。税務署に提出するのは、支払金額が一定金額を超える場合であり、年末調整をしたかどうかによっても異なります。

■ 支払調書

支払調書は、税理士や弁護士に支払う場合に発生する報酬や不動産の使用料など一定の要件が定められており、企業が外部の個人や法人に支払った金銭の金額、源泉徴収金額を税務署に報告するための書類のことです。

支払調書も源泉徴収票と同様、支払ったすべての従業員や法人について提出する必要はなく、要件(支払調書の提出範囲)に該当する場合に提出が義務づけられています。

支払調書には、様々な種類がありますが、代表的なものとしては「報酬、料金、契約金及び賞金の支払調書」「不動産の使用料等の支払調書」「不動産等の譲受けの対価の支払調書」「不動産等の売買又は貸付けのあっせん手数料の支払調書」の4種類を挙げることができます。

- 報酬、料金、契約金及び賞金の支払調書

外部の税理士や弁護士などに支払った報酬等を記載したものです。一定金額を超過するものについて税務署への提出義務があります。 - 不動産の使用料等の支払調書

土地・建物などを売買・賃貸する際、仲介業者に仲介手数料を支払った場合に作成する支払調書で、不動産の情報、支払金額などを記入します。 - 不動産等の譲受けの対価の支払調書

不動産のほか、船舶、航空機を譲り受けたときに作成する支払調書で、物件の情報や対価などを記入します。 - 不動産等の売買又は貸付けのあっせん手数料の支払調書

土地・建物などを売買・賃貸する際、仲介業者に仲介手数料を支払った場合に作成する支払調書で、支払先や料金を記入します。

■ 給与所得の源泉徴収票等の法定調書合計票

「給与所得の源泉徴収票等の法定調書合計票」とは、すべての法定調書を作成後、種類ごとに「人数」「支払金額」「源泉徴収税額などの総額」を集計した書類です。次の6つの合計表で構成されています。

- 給与所得の源泉徴収票合計表

- 退職所得の源泉徴収票合計表

- 報酬、料金、契約金及び賞金の支払調書合計表

- 不動産の使用料等の支払調書合計表

- 不動産の譲受けの対価の支払調書合計表

- 不動産等の売買又は貸付けのあっせん手数料の支払調書合計表

参考:令和7年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引|国税庁、「令和7年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引」

2.市区町村に提出の必要な書類

年末調整では税務署だけでなく、市区町村にも書類を提出しなくてはなりません。

■ 給与支払報告書

給与支払報告書は、住民税額を決定するために従業員の住む市区町村に提出する書類です。

個人別明細書と総括表の2つで構成されており、翌年1月31日までに提出します。

- 個人別明細書

給与の支払を受ける従業員個人の情報を記載したもので、一般的に源泉徴収票と同様、氏名、住所、生年月日、個人番号、給与額、保険料の控除額などが記載されています。 - 総括表

市区町村ごとに作成を行い、給与支払報告書を提出する際に表紙となる書類です。市区町村によって様式は一律ではないため、記載事項に若干の相違があります。

年末調整での間違い!再調整でのやり直しの方法を知っておこう!

担当者が計算ミスなく年末調整を済ませても、事後に従業員の控除対象扶養親族の変動が発覚するなど、再調整をしなければならないことがあります。

従業員に対する告知が不十分な場合には、こうした事態も生じます。いざというときに慌てないように、再調整について理解しておくことが大切です。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整で税金がいくら返ってくる?年末調整しないとどうなる?

年末調整は、組織全体をまきこむ年末に向けた一大イベントです。ここでは「年末調整で税金が返ってくるのか」「確定申告と何が違うのか」「年末調整をしないと罰則はあるのか」といった疑問や、…

詳しくみる学資保険は年末調整で控除されるか?条件や手続き方法を解説!

子どもの将来を思って入る学資保険ですが、それも積もれば高額になります。年末調整の際に所得税や住民税の控除対象となるのであれば嬉しいですよね。当記事では、そんな学資保険が年末調整の控…

詳しくみる過不足税額とは?確認手段と計算方法について解説

年末が近づいてくると、会社員・公務員の方はその年の給与所得に対して年末調整を行って1年間の税額の精算をしなければなりません。 今回は、年末調整において生じる「過不足税額」(還付額や…

詳しくみる給与支払報告書の提出先はどこ?総括表・個人別明細書の書き方や提出期限なども解説

企業の経理や労務を担当する中で、「給与支払報告書は、どこに提出すればいいのだろう」と疑問に感じた経験はありませんか。従業員の住民税額を決定する根拠となる大切な書類のため、提出先や書…

詳しくみる年末調整における法定調書とは?内容と書き方を解説!

年末調整が終わったら、源泉徴収票や支払調書などの法定調書を作成し、提出期限までに税務署へ提出します。法定調書提出時には「給与所得の源泉徴収票等の法定調書合計表」の添付も必要です。 …

詳しくみる年末調整の還付金が想定よりも少ないときは?理由を解説!

年末調整では、1年間の源泉所得税と本来の所得税を清算する手続ですが、一連の控除によって所得税額が減額されて過払い分が生じれば、還付金として返ってきます。ところが、例年に比べて還付金…

詳しくみる.png)