- 更新日 : 2026年1月20日

年末調整の見積額はざっくり出すには?正しい計算や判断基準を徹底解説

年末調整の書類には、その年の所得が確定していない段階で「本年中の合計所得金額の見積額」や「給与収入見込み額」を記入する必要があります。この見積額をざっくりとした計算で申告して本当に大丈夫なのか、不安に感じる担当者の方も多いでしょう。

この記事では、年末調整の年収計算の期間から、基礎控除申告書に記入するための「給与所得とは」の基本理解、そして見積額を出す手順までわかりやすく解説します。

目次

年末調整の見積額をざっくり出すには?

年末調整の申告書には、配偶者控除や基礎控除の適用を受けるため、年末調整の見込み年収や所得の見積額を書く必要があります。この見込み額は、毎月の給与や賞与を合計して計算することになります。

これから、年収が確定していない10月〜11月の段階でも、あなたが必要な「所得の見積額」を自分で計算し、申告書に迷わず書き込めるようにする方法を紹介します。

年末調整の担当者であれば、社員からの「年収がわからない」という質問にも、自信をもって答えられるようになるでしょう。

関連資料|従業員の「わからない」はコレで解決! 年末調整でよくある質問&回答集

関連資料|〖令和7年最新版〗年末調整書類まるごとパック(企業向け)

年末調整の見積額「ざっくり」でよい範囲は?

年末調整の見積額を概算で申告できるかどうかは、その見積額が各種所得控除の適用判定に影響を及ぼすかどうかで判断しましょう。

- ざっくりでよい範囲

見積もった合計所得金額が、基礎控除や配偶者控除の適用ライン(例:58万円、2,500万円など)から大きく離れていることがはっきりしている場合です。この場合、1円単位まで正確でなくても、概算で記入して大丈夫です。 - 正確性が求められる範囲

所得が控除のボーダーライン付近にある場合や、副業など給与所得以外の所得がある場合です。基礎控除額が減額される、あるいは配偶者控除の適用が変わる可能性があるため、できる限り正確な金額で見積もりましょう。

そもそも年末調整とは?

年末調整は、その年の1年間に納めるべき所得税を確定させ、毎月の源泉徴収額との過不足を精算する手続きです。年末調整の対象となる「今年の給与収入」(年収)とは、その年の1月1日から12月31日までの間に支払いが確定した給与や賞与の総支給額になり、この「支払日ベース」から1年間の合計額となります。

たとえば、12月分の給与が翌年の1月5日に支払われる場合、その金額は今年の年収には含めません。

関連記事|年末調整とは?〖2025年最新〗必要書類まとめ・書き方を簡単解説!

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

給与収入見込み額を計算する方法

「給与収入見込み額」は、年末調整で最も重要な数字の一つです。手元に資料がない場合や、具体的な年収がわからない場合でも、以下の手順で正確に計算をしましょう。

給与収入はいつからいつまで合計する?

年末調整の収入金額は、給与の「支給日」を基準とし、その年の1月1日から12月31日までに支払われた給与・賞与の総支給額(額面)を合計します。

ただし、12月分の給与が翌年1月10日支払いの場合は翌年の年収に含まれます。この12月給与は含めず、その前の12回分の給与と賞与を合計となる点に注意をしましょう。

給与明細・源泉徴収票から年間給与収入を確認する方法

給与収入見込み額とは、未確定の給与を含む年収の概算額を指します。計算には以下の資料を活用しましょう。

- 給与明細の総支給額を確認する

1月分から申告時点(例:11月)までの給与明細を集め、「総支給額」の欄を合計します。これが現時点までに確定した「今年の給与収入」です。 - 前職の源泉徴収票の支払金額を確認する

前職がある場合、前職の源泉徴収票に記載されている「支払金額」が前職での年間給与収入です。この金額を現職の収入に合計します。これに、残りの月数分の給与や未確定の賞与の見込み額を加えて計算します。

資料がなく年収がわからないときの確認・計算の仕方は?

もし給与明細がすべて手元になく、わからない状態であれば、まず会社の人事・経理担当者に問い合わせましょう。会社は給与計算の記録を持っています。自分で年末調整の収入見込みを計算する場合は、直近の給与明細の総支給額をベースに、以下の方法で「年末調整 年収 計算」を進めましょう。

- 月給制の場合の概算方法

直近数ヶ月の給与明細の平均額を算出し、未確定の月数分を掛け合わせて概算します。 - 賞与が未定の場合の概算方法

過去の実績や会社の通達をふまえ、最も現実的な給与見込みを計上しましょう。

関連資料|年末調整年税額かんたん計算シート

関連記事|給与所得の金額の計算方法は?年末調整への対応など例を用いて解説

年末調整における年収・収入金額・給与所得とは?

正確な見積額を出すためには、まず「年収」「収入金額」「給与所得」という税法上の言葉が何を指すのか、期間はいつからいつまでなのかを理解しておく必要があります。

「収入金額」「所得金額」「給与所得」の違い

年末調整の書類に書く金額は、以下のとおり明確に定義が異なります。これらの違いが「年末調整 年間所得とは」という疑問を解決する鍵となります。

| 名称 | 定義 | 意味 |

|---|---|---|

| 収入金額 | 1年間の給与・賞与の総支給額(税金等が引かれる前の金額) | いわゆる「年収」のこと |

| 給与所得 | 収入金額から給与所得控除を差し引いた金額 | 会社員にとっての「所得」の大部分。基礎控除申告書で記入が必要 |

| 所得金額 | 全ての種類の所得(給与所得、事業所得、不動産所得など)の合計額 | 合計所得金額の見積額として、各種控除の判定に使用される |

関連記事|年末調整における収入金額の意味は?所得金額との違いを解説!

関連記事|年末調整における年収とは?定義と計算方法を解説!

給与所得とは

給与所得を理解するためには、給与所得控除を理解することが大切です。これは会社員が仕事をする上で必要な経費として、年収(収入金額)に応じて一律で認められる控除額です。年末調整では、この給与所得控除を差し引くことで、年収(収入金額)から給与所得を計算します。

2025年以降の給与所得控除額は以下の通りです。

| 給与収入額 | 給与所得控除額 |

|---|---|

| ~1,900,000円 | 650,000円 |

| 1,900,001~3,600,000円 | 給与収入額×30%+80,000円 |

| 3,600,001~6,600,000円 | 給与収入額×20%+440,000円 |

| 6,600,001~8,500,000円 | 給与収入額×10%+1,100,000円 |

| 8,500,001円~ | 1,950,000円 |

給与所得の計算例:

年収190万円以下の場合、給与所得控除額は一律65万円です。そのため、年収が170万円であれば、給与所得は 170万円 – 65万円 = 105万円となります。

この給与所得の金額が、基礎控除や配偶者控除の適用判定に用いられます。

関連資料|給与計算や年末調整に役立つ! 所得税丸わかりハンドブック

関連記事|給与所得と給与収入の違いとは?年末調整に関わる知識も解説!

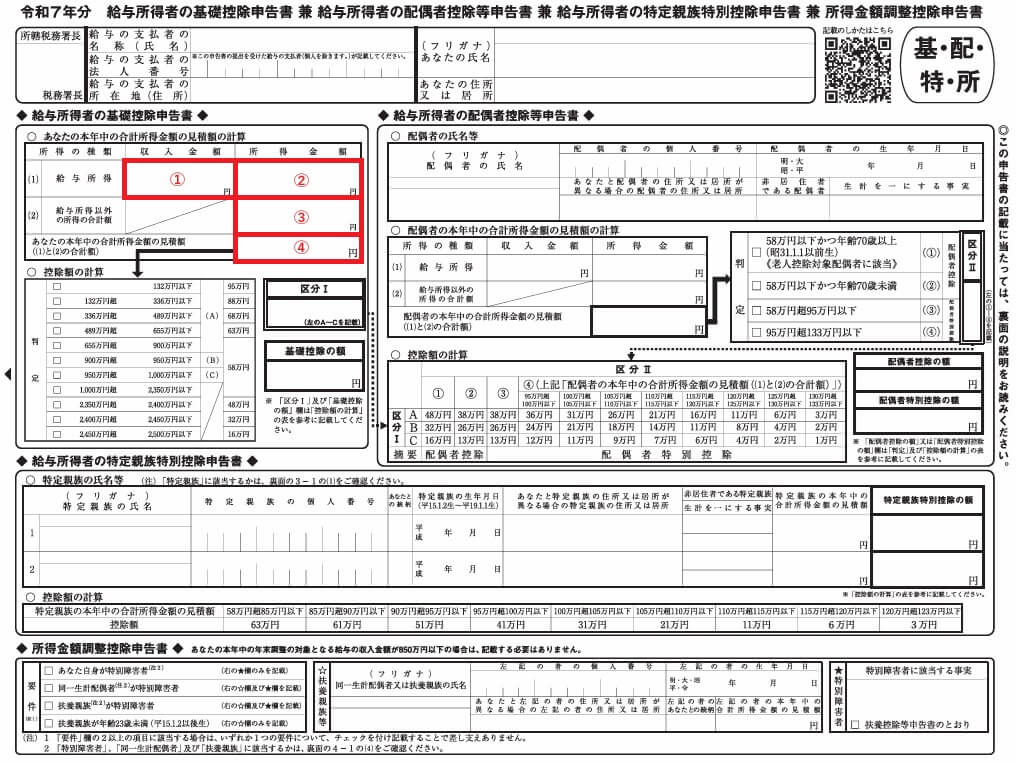

給与所得者の基礎控除申告書の構成

給与所得者の基礎控除申告書は、納税者本人が基礎控除の適用を受けるために提出する書類です。この書類には、以下の項目を記入します。

出典:A2-4 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告|国税庁、「令和7年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」を加工して作成

基礎控除申告書の記入内容

- 給与所得の収入金額(A)

前述した内容で紹介した計算方法で、「給与収入見込み額」を計算し記入します。 - 給与所得の所得金額(B)

収入金額(A)から給与所得控除額を引いて計算した「給与所得の見積額」を記入します。 - 合計所得金額の見積額

給与所得(B)に、給与以外の所得(事業所得など)の見積額を足した金額を記入します。

「本年中の合計所得金額の見積額」は何を書けばよい?

合計所得金額の見積額は、基礎控除の適用額を決めるための大切な数字です。

記入すべき金額は、給与所得者の基礎控除申告書の表を使って計算した「給与所得の見積額」に、それ以外の所得(例:不動産所得、雑所得など)を合算した金額です。

この金額が2,500万円を超えるかどうかで、納税者本人が受けられる基礎控除額が変わります。通常まだ支給されていない給与や、賞与を含めて計算する必要がありますが、再年調が不要となるようにできるだけ正確に見積りましょう。

配偶者控除等申告書の書き方は?

配偶者控除等申告書や扶養控除等申告書にも所得の見積額が必要です。これらの書類は、本人だけでなく配偶者や扶養親族の所得の見積額を記入します。

配偶者控除等申告書では、配偶者の「収入見込み額」と「所得の見積額」の記入が必要です。また、扶養控除等申告書では、扶養親族の所得の見積額を記入します。

本人・配偶者・扶養親族それぞれの「給与収入見込み額」

本人だけでなく、配偶者や扶養親族についても、この「支給日ベースの年間給与収入」をもとに見積額を記入します。

本人の給与収入見込み額

本人の給与収入見込み額は、今年すでに支給された給与の累計と今後支給予定の給与・賞与の見込み額を合計して計算します。

給与であっても、非課税額は給与額から除外して計算し、複数の勤務先がある場合には合算します。

配偶者の給与収入見込み額

配偶者についても、複数の勤務先がある場合には、「総支給額ベース」で合計を集計します。

源泉徴収票がまだない時期のため、給与明細を基に計算すれば十分です。

扶養親族の給与収入見込み額

扶養親族(学生の子どもなど)がアルバイト収入を得ている場合も、同じく1〜12月に支払われる給与の合計額(支給日ベース)で算出します。

関連資料|源泉徴収や年末調整のミスをゼロに! 扶養控除等申告書 取り扱いガイド

関連記事|〖令和8年・チェック付〗扶養控除申告書の記載方法は?変更点をわかりやすく

年末調整に関連する“○○万円の壁”

給与収入見込み額を考えるうえで欠かせないのが、いわゆる“○○万円の壁”です。ここでは、年末調整に関係する代表的なラインを簡潔に整理します。

- 123万円の壁(税法上の扶養)

年収123万円以下 → 所得58万円以下配偶者控除・扶養控除の判定に使われる税金面の扶養はこのラインを基準に判断 - 106万円の壁(社会保険の加入基準)

従業員51人以上の企業など特定の条件下年収106万円以上 → 社会保険加入が必要になる可能性すべての会社が対象ではないため、勤務先の規模・労働時間も確認が必要です。 - 110万円の壁(住民税の非課税基準)

自治体により多少差はあるが、おおむね給与収入110万円超で住民税が発生学生アルバイトの判断で話題になりやすいライン - 130万円の壁(社会保険の扶養判定)

年収130万円未満 → 社会保険の扶養に入れる130万円以上 → 扶養から外れ、本人加入が必要130万円の壁が最も実務影響が大きいラインです。※扶養認定対象者が19歳以上23歳未満の場合は150万円未満 - 160万円の壁(配偶者特別控除の上限・所得税の発生)

年収160万円まで → 配偶者特別控除の満額適用160万円以上でも控除は段階的に減額しつつ適用可能年収160万円を超えると、超えた部分に所得税が発生

関連資料|給与計算のための「控除ルール」早わかりガイド

関連資料|給与所得者の扶養控除申告書 記入例

12月の給与がわからないときはどうする?

年末調整の書類提出時、「年末調整 12月給与 わからない」という状況はよくあります。見込み額を正確に出す方法と、もし見積額を間違えてしまったときの対処法を理解しましょう。

12月給与・賞与が未確定なとき

年末調整で12月の給与がわからないという場合、未確定の給与や賞与は、最も合理的な金額で見積もって計算しましょう。

- 12月給与の見込み方

年末調整の12月給与見込みは、直近の月(11月など)の給与明細の総支給額を参考に、残業代や手当の変動があればそれを加味して算出します。 - 賞与の見込み方

支給予定額や過去の支給実績をふまえて計算します。会社からの通達や前年の実績を確認することが大切です。

支払日が翌年1月になる場合は年末調整の対象になる?

原則として、給与は「支払日ベース」で年収に含まれるかどうかが決まります。

たとえば、12月分の給与が翌年1月10日に支払われる場合、その金額は今年の年末調整の対象にはなりません。あくまで、今年の1月1日から12月31日までに支払われた分が計算期間となります。この点は、見積額を計算する上で誤解しやすい点ですので、注意が必要です。

見積額を間違えたときの会社での対処法

年末調整で見積額を間違えたことに気づいたら、焦らず以下の対応をしましょう。

- 会社での再調整

見積額を間違えたことによって税金が過不足になった場合、会社は原則として翌年1月31日までは再年末調整を行うことができます。会社の人事・経理担当者に速やかに相談しましょう。 - 確定申告

会社での再調整期間を過ぎた場合は、自分で確定申告を行う必要があります。納めすぎた税金が戻ってくる場合は「還付申告」として5年以内に行うことができます。

関連記事|独身者用の年末調整の書き方と記入例を紹介!

関連記事|年末調整のスケジュールは?従業員・企業の担当者別に手続きの流れをわかりやすく解説

年末調整で押さえたいポイント

年末調整の見積額の計算は、複雑な用語が多く、迷うことも少なくありません。申告を済ませる前に、以下のポイントをチェックしましょう。

給与所得控除の基準額を理解する

ご自身の見込み年収から給与所得控除を引いた額が、所得控除のボーダーラインを超えていないか確認しましょう。

給与収入と給与所得の違いを区別する

書類には「収入金額」と「給与所得」の両方が求められるため、それぞれの定義を正しく理解して記入しましょう。

非課税手当を含めていないか確認する

通勤手当など非課税の手当は、年収(収入金額)には含めません。含まれるのは、基本給と課税対象となる手当、賞与の総支給額です。

給与についての不明点は会社に相談する

過去の給与実績や会社の給与規定に関することは、会社(人事・経理)に相談しましょう。「年末調整 収入見込み」の概算を出してもらうこともできます。

給与所得以外の不明点は税理士に相談する

副業や不動産所得など、給与所得以外の所得がある場合や、複雑な控除の適用を受ける場合は、税理士に相談するのが確実です。

関連資料|税理士が解説!給与担当者が知っておきたい 税金の基本がよくわかるガイド

関連資料|年末調整必要書類チェックリスト

年末調整の見積額を正しく理解しよう

年末調整で「見積額」を計算し記入することは、基礎控除申告書を通して税法上の給与所得を理解する良い機会となります。

年末調整の見積額がざっくりとした金額で申告できるケースもありますが、控除の適用に関わる場合は、年収の計算期間(いつからいつまで)を正確に把握し、給与所得の見込み額をできる限り正確に計算することが大切です。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 年末調整業務

年末調整で前職分の源泉徴収票は必要?不要な場合や対処法を解説

会社員の方は毎年、勤務先から源泉徴収票を受け取っていると思います。一般的には、さほど重要な書類とは意識していないかもしれません。しかし、マンションの賃貸契約、金融機関への融資の申込…

詳しくみる - # 年末調整業務

年末調整の還付金が想定よりも少ないときは?理由を解説!

年末調整では、1年間の源泉所得税と本来の所得税を清算する手続ですが、一連の控除によって所得税額が減額されて過払い分が生じれば、還付金として返ってきます。ところが、例年に比べて還付金…

詳しくみる - # 年末調整業務

【見本つき】源泉徴収票の正しい書き方!扶養や保険についての注意点も解説

この記事では源泉徴収票を迷いなく書けるよう、見本つきで各項目や注意点を解説いたします。 源泉徴収票は従業員を雇用している企業が必ず毎年作成し、交付しなければならない書類です。 もし…

詳しくみる - # 年末調整業務

所轄税務署とは?年末調整との関わりから解説!

税務署といえば、脱税を摘発する“マルサ(国税局査察部)”を思い浮かべる人も多いかもしれません。しかし、実際にマルサが関わる税務調査は、1%程度といわれています。一般的に税務署は、個…

詳しくみる - # 年末調整業務

【計算シート付】年末調整の所得金額とは?給与(収入)との違いも解説

年末調整における「所得金額」とは、会社から支払われる給与や賞与の総支給額(収入金額)から、給与所得控除額を差し引いた後の金額のことです。 税金は、手取り額や総支給額そのものではなく…

詳しくみる - # 年末調整業務

年収123万円以下の場合に年末調整は必要?不要?

アルバイトやパートなどで働く際、年収123万円以下になるよう調整して働く人も多くいます。なぜなら、年収123万円を基準として年末調整の必要・不要が決まるからです。 本記事では年収1…

詳しくみる