- 更新日 : 2025年11月15日

年末調整での保険料控除の書き方をわかりやすく解説!

一定の生命保険料・地震保険料・社会保険料を支払うと、所得税計算で保険料控除の対象になり、給与所得に対する課税金額を低く抑えることができます。会社員の場合は会社が実施する年末調整で申告することにより、定められた方法で計算される金額の控除が受けられます。

この記事では、年末調整で保険料控除を申告するために必要な書類や申告書の書き方をわかりやすく解説します。

控除の対象となる保険料と申告方法

一定の保険料を支払うと、所得税の計算で控除を受けることができます。控除金額は支払った保険料に応じて、定められた計算によって算出されます。会社員の場合は会社で行う年末調整時に、申告書を記入して提出することで保険料控除が受けられます。

控除の対象となる保険料

社会保険料控除は、次の4つが対象になります。

【生命保険料】

生命保険料・介護医療保険料・個人年金保険料の支払いを対象とする控除制度です。各保険に要件を満たす条件で加入している場合に、支払った保険料に応じた金額の控除を受けることができます。対象となる保険・要件の主な内容は以下の通りです。

| 生命保険 | 1. 生命保険会社などと契約した生命保険であること 2. 保険料払い込み本人か配偶者、または親族が保険金全額を受取人とすること |

|---|---|

| 介護医療保険 | 1. 生命保険会社などと契約した、医療費の支払いに対する保険であること 2. 保険料払い込み本人か配偶者、または親族が保険金全額を受取人とすること |

| 個人年金保険 | 1. 保険料払い込み本人か配偶者が受取人となっている年金契約であること 2. 10年以上、定期的に保険料を払い込むこと 3. 年金受け取りは満60歳以降、10年以上であること |

【地震保険料】

平成19年に新設された、地震保険料の支払いを対象にする控除制度です。平成18年12月31日までに締結された、一定の長期損害保険契約も対象になります。

【社会保険料】

生計をひとつにする配偶者や親族の社会保険料を支払った場合に対象になる控除制度です。

以下のような社会保険料が対象になります。

【小規模企業共済等掛金控除】

小規模企業共済法に定められている共済契約の掛金等を対象にした控除です。

控除の対象は以下の4つのみです。

- 独立行政法人中小企業基盤整備機構と結んだ共済契約の掛金

- 確定拠出年金法に基づく企業型年金加入者掛金

- 確定拠出年金法に基づく個人型年金加入者掛金

- 一定の要件に該当する地方公共団体の心身障害者扶養共済制度の掛金

保険料控除の申告方法

保険料控除は申告しないと受けることはできません。申告は年末調整の際に保険料控除申告書に申告内容を記入し、提出して行います。

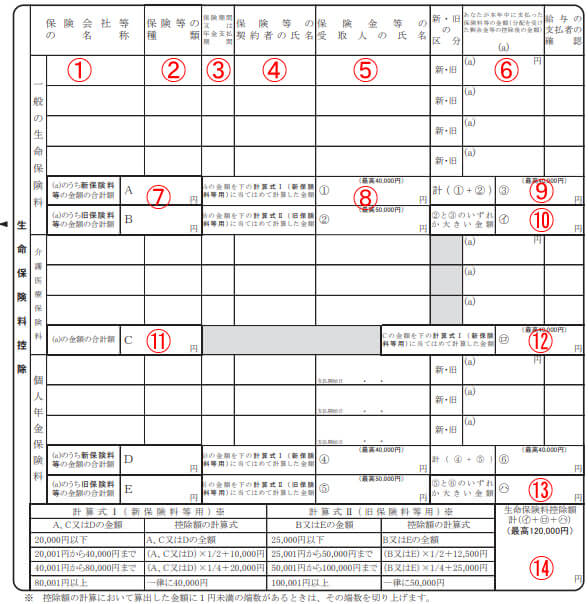

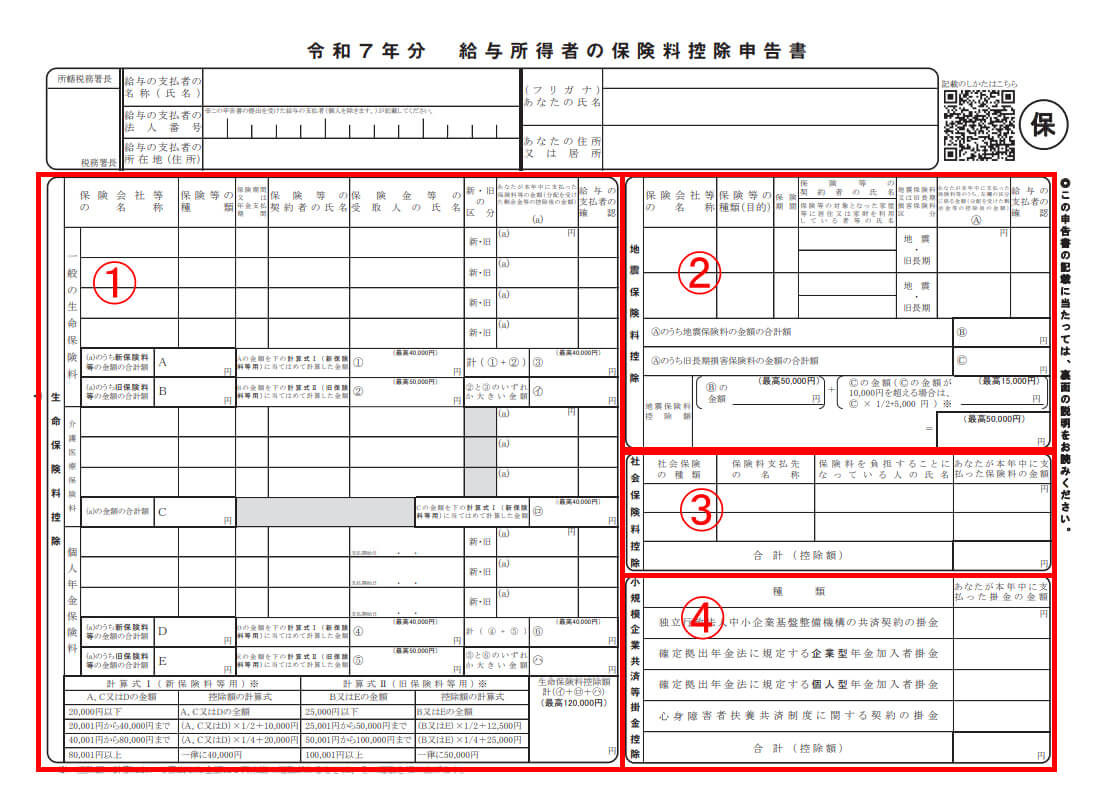

出典:給与所得者の保険料控除の申告|国税庁、「令和7年分 給与所得者の保険料控除申告書」を加工して作成

赤枠で囲った部分が申告内容を記入する欄で、次のように分かれています。

それぞれの記入方法について、以下で詳しく解説します。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

保険料申告書の書き方

保険料控除申告書は、以下の手順で記入します。

生命保険料控除の申告書の書き方

生命保険料控除は、保険料控除申告書の生命保険料控除申告の箇所に、控除を受けようとする加入保険の情報を記入して申告します。

必要記入事項は保険会社名や種類、契約者名、受取人名などです。生命保険料を支払った年の10月後半から12月前半に保険会社から送付される生命保険料控除証明書を見ながら、記入します。

出典:給与所得者の保険料控除の申告|国税庁、「令和7年分 給与所得者の保険料控除申告書」を加工して作成

記入方法は以下の通りです。

まず「一般の生命保険料」の各欄に、次の内容を記入します。

③ 保険期間または年金支払期間

④ 保険契約者の氏名

⑤ 保険金受取人の氏名と続柄

⑥ 1年間に支払った保険料

⑦ 新契約と旧契約に対して支払ったそれぞれの保険料の合計額

⑧ ⑦から計算される新契約と旧契約のそれぞれの生命保険料控除額(最高額を超える場合は最高額)

⑨ ⑧の2つの金額の合計額(最高額を超える場合は最高額)

⑩ ⑨と旧契約の生命保険料控除額のうち、大きいほうの金額(最高額を超える場合は最高額)

次に「介護医療保険料」の各欄に「一般の生命保険料」の①から⑥までと同じように、⑪と⑫は以下の内容を記入します。

⑪ 支払った保険料の合計額

⑫ ⑪から計算される介護医療保険料についての控除額

「個人年金保険料」は「一般の生命保険料」の記入と同じです。⑬には個人年金保険料についての控除額を記入します。

最後に⑩と⑫と⑬の合計額を、⑭に記入します。

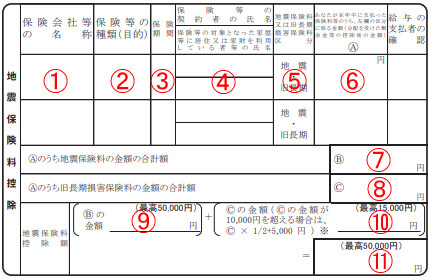

地震保険料控除の申告書の書き方

地震保険料控除は、保険料控除申告書の地震保険料控除申告の箇所に、控除を受けようとする加入保険の情報を記入して申告します。

必要記入事項は生命保険料控除申告欄と同様、保険会社名や種類、保険期間、契約者名などです。

出典:給与所得者の保険料控除の申告|国税庁、「令和7年分 給与所得者の保険料控除申告書」を加工して作成

地震保険料控除の各欄に記入する内容は以下の通りです。

③ 保険期間(1年や5年など)

④ 契約者名と居住者名

⑤ 地震か旧長期のどちらかをマーク

⑥ 1年間の支払保険料

⑦ 地震保険に対して支払った保険料の合計額

⑧ 旧長期損害保険に対して支払った保険料の合計額

⑨ ⑦の金額(最高50,000円)

⑩ ⑨から計算される旧長期損害保険料の控除額(最高15,000円)

⑪ ⑨と⑩の合計額(最高50,000円)

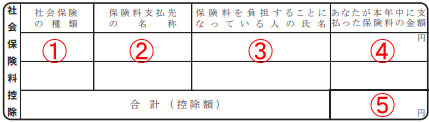

社会保険料の申告書の書き方

社会保険料控除は、保険料控除申告書の社会保険料控除申告欄に、控除を受けようとする社会保険料の情報を記入して申告します。

必要記入事項は、社会保険の種類や保険料支払先、費用負担者名などです。

出典:給与所得者の保険料控除の申告|国税庁、「令和7年分 給与所得者の保険料控除申告書」を加工して作成

社会保険料控除の各欄に記入する内容は以下の通りです。

③ 保険料を負担する者の氏名

④ 1年間の支払保険料

⑤ 支払った社会保険料の合計額

小規模企業共済等掛金控除の申告書の書き方

小規模企業共済等掛金控除は、保険料控除申告書の小規模企業共済等掛金控除の欄に、控除を受けようとする掛金の情報を記入して申告します。

必要記入事項は支払った掛金の金額です。

出典:給与所得者の保険料控除の申告|国税庁、「令和7年分 給与所得者の保険料控除申告書」を加工して作成

小規模企業共済等掛金控除の各欄に記入する内容は以下の通りです。

① 1年間の各支払い掛金

② 支払った掛金の合計額

保険料控除額の計算方法

保険料控除額は4つの控除額(生命保険料控除額・地震保険料控除額・社会保険料控除額・小規模企業共済等掛金控除額)の合計額です。

それぞれは以下のように計算します。

生命保険料控除額の計算方法

契約日が平成24年1月1日以降の「新生命保険料」と、契約日が平成23年12月31日以前の「旧生命保険料」とは、計算方法が異なりますので注意が必要です。

【契約日が平成24年1月1日以降の「新生命保険料」の計算方法】

年間の支払保険料に対する控除額は下記の通りです。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000 円以下 | 支払保険料等の全額 |

| 20,000 円超 40,000 円以下 | 支払保険料等1/2+10,000 円 |

| 40,000 円超 80,000 円以下 | 支払保険料等×1/4+20,000 円 |

| 80,000 円超 | 一律 40,000 円 |

また、令和7年度税制改正によって、新契約における一般生命保険料の控除額が、令和8年分に限って下記のように変更されます。

| 年間の新生命保険料 | 控除額 |

|---|---|

| 30,000 円以下 | 新生命保険料の全額 |

| 30,000 円超 60,000 円以下 | 新生命保険料×1/2+15,000 円 |

| 60,000 円超 120,000 円以下 | 新生命保険料×1/4+30,000 円 |

| 120,000 円超 | 一律 60,000 円 |

この控除額が適用されるのは、23歳未満の扶養親族を有する場合のみとなります。また、介護医療保険料および個人年金保険料を含めた生命保険料控除の上限額自体は、120,000円から変更はありません。

【平成23年12月31日以前に契約した「旧生命保険料」の計算方法】

年間の支払保険料に対する控除額は下記の通りです。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 25,000 円以下 | 支払保険料等の全額 |

| 25,000 円超 50,000円以下 | 支払保険料等×2/1+12,500 円 |

| 50,000円超 100,000円以下 | 支払保険料等×4/1+25,000 円 |

| 100,000円超 | 一律 50,000円 |

【「新生命保険料」と「旧生命保険料」両方の契約がある場合の計算方法】

新生命保険と旧生命保険の両方に保険料を支払った場合の保険料控除額は、それぞれの計算式で求めた控除額の合計になります。

ただし、合計した控除額の上限は40,000円、旧生命保険の控除額の上限は50,000円であるため、旧生命保険の控除額のほうが多い場合は旧生命保険の控除額とすることができます。

地震保険料控除額の計算方法

年間の支払保険料に対する控除額(旧長期損害保険契約も含まれる場合)は下記の表の通りです。

なお、地震保険料のみを支払った場合の控除額①は次の通りです。

- 支払保険料が50,000円以下:支払保険料全額

- 支払保険料が50,001円以上:一律50,000円

支払った保険料が旧長期損害保険料のみの場合における控除額②は、以下のようになります。

- 支払保険料が10,000円以下:支払保険料全額

- 支払保険料が10,001円~20,000円:支払保険料×1/2+5,000円

- 支払保険料が20,001円以上:一律15,000円

| ①と②の合計額 | 控除額 |

|---|---|

| 50,000 円以下 | 合計額の全額 |

| 50,000 円超 | 一律50,000円 |

社会保険料控除額の計算方法

社会保険料控除額は、対象となる保険料支払額を合計した金額です。上限はなく、生命保険料控除や地震保険料控除のような計算をする必要はありません。

小規模企業共済等掛金額の計算方法

社会保険料控除額と同様、小規模企業共済等掛金控除額は対象となる保険料支払額を合計した金額です。

保険料控除額を計算するときの注意事項

保険料控除額を、計算するときは、以下の点に注意する必要があります。

(1)生命保険料控除額を計算するときの注意事項

年末調整での支払保険料は、その年に支払った保険料の金額から、その年に受け取った剰余金や割戻金を、差し引いて計算します。

特約付の場合は、主契約分と特約分に応じて、対応する剰余金の分配等の金額を計算し、それぞれの保険料から差し引きます。

これらは、保険会社などから届く控除証明書に書かれているので、よく確認して計算する必要があります。

一般の生命保険・介護医療保険・個人年金保険の保険料控除額の上限はそれぞれ40,000円で、合計120,000円が控除の限度額です。

(2)地震保険料控除額を計算するときの注意事項

地震保険料控除は、地震や噴火、津波が原因で起こった火災等による損害(地震等損害)に備える保険料支払いについての控除制度です。旧長期損害保険料支払いも対象としています。

しかし、ひとつの損害保険契約または、ひとつの長期損害保険契約にもとづいて、地震保険料および旧長期損害保険料の双方の支払いを行っている場合、選択によっていずれか一方にのみ該当するものとして控除額の計算をします。

(3)社会保険料・小規模企業共済等掛金を計算するときの注意事項

給料から天引きされているものは申告しなくても控除の対象になります。保険料控除申告書に記入する必要はありません。

保険料控除を受けるときに必要な書類

保険料控除を受けるために提出する保険料控除申告書には、保険料の支払いを行ったことを証明する書類を添付する必要があります。これには、保険料支払先が発行する証明書類が該当し、ほとんどの保険会社は年末調整の時期に合わせて送付を行います。

受け取り後は内容を確認し、紛失しないように気をつけて保管することが大切です。

具体的な必要書類は以下の通りです。

- 生命保険会社などが発行する証明書類

- 金額にかかわらず、すべてについて必要

※ただし旧契約の生命保険で一契約の保険料(剰余金や割戻金の差し引き後)9,000円以下の場合を除く

- 損害保険会社などが発行する証明書類

- 金額にかかわらず、すべてについて必要

- 国民年金保険料や国民年金基金掛金について厚生労働省や各国民年金基金が発行する証明書

- そのほかについては添付書類不要

毎月の給与から差し引かれるものについては不要。ただし、本人が直接支払ったものについては、金額に関係なく、支払った証明書類すべてが必要

保険料控除の申告書の記入方法を正しく理解しよう

保険料控除は、一定の生命保険料などの支払いに対して所得税の課税負担が軽減される制度です。保険料控除申告書を提出することで保険料控除を受けることができ、会社員の場合は年末調整時に申告できます。

生命保険料控除として最大120,000円、地震保険料控除として最大50,000円が控除されますが、申告しなければ控除は受けられません。保険料控除については、控除額の計算や申告書の書き方を理解し、正しく申告しましょう。

※ 掲載している情報は記事更新時点のものです。

よくある質問

控除の対象となる保険料には何がありますか?

一定の生命保険料・介護医療保険料・個人年金保険料・地震保険料などがあります。詳しくはこちらをご覧ください。

生命保険料控除の計算方法について教えてください。

定められている計算式に、支払った保険料の金額を当てはめて計算します。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

退職者の年末調整のやり方は?12月末で退職などケース別に解説

退職者の年末調整については、前職の会社に実施義務があるのか否か、わかりにくいケースがあります。退職の時期はいつなのか、再就職の見込みはあるのか、心身の不調による退職だったのかなどを…

詳しくみる【チェック付】住宅ローン控除の年末調整・確定申告の書き方は?

住宅ローン控除(住宅借入金等特別控除)は、1年目は確定申告をする必要がありますが、2年目以降であれば年末調整だけで手続きが完了します。そのため、給与担当者は従業員から提出される申告…

詳しくみる給与支払報告書の訂正方法は?eLTAX・郵送、期限後・過年度別に手順を解説

給与支払報告書を市区町村へ提出した後で、記載内容の誤りに気づき、どのように訂正すれば良いか悩んでいる経理担当者の方も多いのではないでしょうか。特に、提出期限を過ぎてしまった場合や、…

詳しくみる源泉徴収票は再発行できる?即日で可能?対処法や申請場所を解説

源泉徴収票は再発行が可能です。もし源泉徴収票を紛失しても、会社の経理部に依頼すれば再発行してもらえるほか、転職した場合でも前の会社に再発行を依頼できます。ただ、即日での再発行は難し…

詳しくみる年末調整のアウトソーシングはどこまで依頼可能?費用相場・選び方・注意点を徹底解説

年末調整は、企業の担当者にとって年に一度の大きな負担となる業務です。毎年のように行われる税制改正、特に2025年度の税制改正は年末調整への影響も大きく、担当者の業務をさらに複雑にし…

詳しくみる厚生年金は年末調整で控除を受けられる?

毎月給与から源泉徴収されている厚生年金は、年末調整で控除の対象となるのでしょうか。実は、厚生年金は「社会保険料控除」として控除の対象です。基本的には特別な手続き無く控除されますが、…

詳しくみる

.png)