- 更新日 : 2025年11月21日

年末調整の配偶者控除とは?書き方や条件、年収の壁をわかりやすく解説

年末調整の際に多くの人が悩む「配偶者控除」。配偶者の収入に応じて所得税が安くなるお得な制度ですが、「年収の壁はいくら?」「申告書の書き方がわからない」といった疑問も多いでしょう。この控除を正しく理解し、適切に申告しなければ、本来受けられるはずの還付金を受け取れない可能性もあります。この記事では、年末調整における配偶者控除の基本から、対象となる条件、年収の壁、そして具体的な申告書の書き方まで、順番にわかりやすく解説していきます。

目次

年末調整の配偶者控除とは

年末調整における配偶者控除は、納税者本人に所得税法上の控除対象となる配偶者がいる場合に、一定の金額の所得控除が受けられる制度です。所得控除とは、税金を計算する元の金額である「課税所得」から差し引くことができる金額のことです。所得控除額が大きいほど課税所得が少なくなり、結果として納める所得税や住民税の負担が軽減されます。この制度を正しく利用することで、手取り収入を増やすことにつながるため、給与所得者にとって非常に重要な手続きの一つです。

配偶者控除と配偶者特別控除の違い

「配偶者控除」と「配偶者特別控除」は名前が似ていますが、適用される配偶者の所得範囲が異なります。配偶者の年間の合計所得金額が58万円以下(給与収入のみなら123万円以下)の場合に適用されるのが「配偶者控除」です。一方、配偶者の所得がそれを超えてしまい「配偶者控除」を受けられない場合でも、所得が133万円以下(給与収入のみなら201.6万円未満)であれば、段階的に控除が受けられる「配偶者特別控除」が適用されます。つまり、配偶者の収入増による急激な税負担の増加を緩和するための制度が配偶者特別控除です。

扶養控除との違い

「配偶者控除」と「扶養控除」は、どちらも所得控除の一種ですが、対象となる親族の範囲が明確に異なります。「配偶者控除」の対象は、その名の通り納税者本人の「配偶者」のみです。一方で、「扶養控除」は、16歳以上の子どもや両親など、配偶者以外の親族で、納税者が生計を維持している人が対象となります。したがって、配偶者は扶養控除の対象にはならず、配偶者控除(または配偶者特別控除)の対象となるか否かを判断することになります。両方の控除を同じ人に適用することはできません。

配偶者控除で税金が軽減される仕組み

配偶者控除を受けると、なぜ税金が安くなるのでしょうか。それは、所得税の計算方法に関係しています。所得税は、年収(収入)から給与所得控除や社会保険料などを引いた「所得金額」を求め、そこからさらに配偶者控除などの「所得控除」を差し引いた「課税所得金額」に税率を掛けて計算されます。配偶者控除を適用すると、この「所得控除」の額が増えるため、「課税所得金額」が減ります。その結果、税率を掛けて算出される所得税額も少なくなる、という仕組みです。

配偶者控除の条件と年収の壁

配偶者控除や配偶者特別控除を受けるためには、納税者本人と配偶者の両方が一定の条件を満たす必要があります。特に「所得」や「年収」に関する条件は複雑で、いわゆる「年収の壁」として知られています。ここでは、適用条件を一つずつ確認していきましょう。

納税者本人の所得条件

控除を受ける納税者本人にも所得制限があります。納税者本人の年間の合計所得金額が1,000万円(給与収入のみの場合は1,195万円)を超える場合、配偶者控除および配偶者特別控除のどちらも適用を受けることができません。給与以外の所得(不動産所得や事業所得など)がある場合は、それらを合算した合計所得金額で判断する必要があります。年末調整の際には、まずご自身の所得がこの条件を満たしているかを確認することが第一歩となります。

配偶者の年収条件(123万円・160万円・201.6万円の壁)

配偶者の収入には、税制上のいくつかの「壁」が存在します。

- 123万円の壁:配偶者の給与収入が123万円(所得58万円)以下の場合、納税者は「配偶者控除」を満額受けられます。また、配偶者自身にも所得税がかかりません。

- 160万円の壁:給与収入が123万円を超えても、160万円(所得95万円)以下であれば、納税者は「配偶者特別控除」を満額(38万円)受けられます。

- 201.6万円の壁:給与収入が160万円を超えると、配偶者特別控除の額は収入に応じて段階的に減少していき、201.6万円(所得133万円)を超えると控除額はゼロになります。

その他の条件(生計要件など)

年収や所得以外にも、以下の条件をすべて満たす必要があります。

年末調整での配偶者控除申告書の書き方

配偶者控除を受けるためには、年末調整の際に勤務先へ所定の申告書を提出する必要があります。ここでは、必要書類と具体的な書き方について解説します。記入ミスがあると控除が受けられない場合もあるため、慎重に作成しましょう。

必要書類「給与所得者の配偶者控除等申告書」

配偶者控除又は配偶者特別控除を受ける場合に提出が必要な書類が、「配偶者控除等申告書」です。

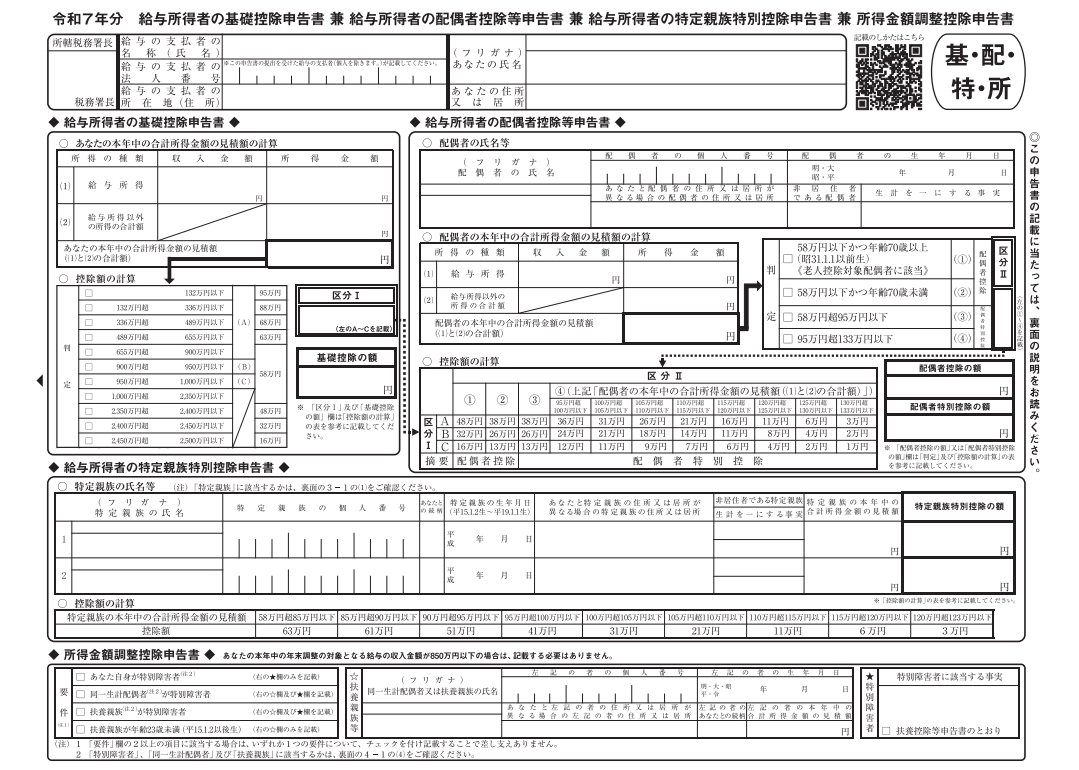

なお、以前は「給与所得者の配偶者控除等申告書」として、独立した申請書でしたが、現在は基礎控除申告書や所得金額調整控除申告書とひとまとめになった「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」となっています。なお、令和7年度税制改正により、特定親族特別控除が創設されたことに伴って、現在は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」となっています。

ここでは配偶者控除等申告書の具体的な書き方と記入の際のポイントを確認しましょう。

引用:「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除 兼 所得金額調整控除申告書」

配偶者の所得金額を決定する際には注意が必要な点があります。配偶者の収入が給与収入だけであれば、前述した金額を根拠に配偶者控除と配偶者特別控除を受けることができます。

しかし、給与所得とは別に配当所得や不動産所得、事業所得などがあるならば、すべてを合計した金額によって配偶者の所得金額は決定されます。

そのため、配当所得や不動産所得がある場合は、所得の総額を計算し、配偶者特別控除の適用範囲内かどうかを判断することがポイントです。

加えて、計算する際には、納税者本人の所得の金額によって配偶者控除及び配偶者特別控除額が変わるため、「配偶者控除額及び配偶者特別控除額の一覧表」を参照して確認しましょう。

配偶者控除・配偶者特別控除の控除額

配偶者控除や配偶者特別控除で、具体的にいくら所得から差し引かれるのでしょうか。控除額は、納税者本人の所得と、配偶者の所得の組み合わせによって細かく変動します。ここでは、控除額の一覧表と、それによって税金がいくら変わるのかのシミュレーションを紹介します。

控除額の一覧表(納税者本人と配偶者の所得別)

控除額は、納税者本人の合計所得金額が「900万円以下」「900万円超950万円以下」「950万円超1,000万円以下」の3段階と、配偶者の合計所得金額に応じて決まります。例えば、納税者本人の所得が900万円以下の場合、配偶者の所得が58万円以下なら控除額は38万円、95万円以下なら同じく38万円(配偶者特別控除)、所得が増えるにつれて控除額は段階的に減少し、133万円を超えると0円になります。

| 配偶者の合計所得金額 | 納税者本人の合計所得金額 900万円以下 | 納税者本人の合計所得金額 900万円超950万円以下 | 納税者本人の合計所得金額 950万円超1,000万円以下 |

|---|---|---|---|

| 58万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 |

| …(以下省略)… | … | … | … |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 |

※上記は配偶者特別控除の例。配偶者の所得が58万円以下の配偶者控除額も同様の3段階となります。

還付金はいくら?計算シミュレーション

実際に税金がいくら安くなるのか見てみましょう。

例:納税者の課税所得金額が350万円(所得税率20%)、配偶者のパート年収が120万円(所得65万円)の場合

- 納税者の所得は900万円以下と仮定します。

- 配偶者の所得が65万円なので、配偶者特別控除の対象となり、控除額は38万円です。

- 軽減される所得税額(還付金)の目安:38万円 × 20% = 76,000円 この他に、住民税(税率約10%)も約33,000円軽減されるため、合計で約109,000円の節税効果が期待できます。

【ケース別】配偶者控除のよくある質問

年末調整の実務では、さまざまな個別ケースが発生します。ここでは、人事・労務担当者の方々が従業員からよく受ける質問や、判断に迷いやすいケースについて解説します。

年の途中で結婚・離婚した場合

配偶者控除の対象となるかどうかは、その年の12月31日時点の状況で判断します。例えば、2025年7月に結婚した場合、年末時点では配偶者がいるため、その年の配偶者控除の対象となります。逆に、年の途中で離婚した場合は、12月31日時点では配偶者ではないため、その年の控除は受けられません。年の途中で配偶者が亡くなった場合は、その死亡時点の状況で判定し、控除の対象となります。

配偶者が産休・育休中の場合

配偶者が産休・育休を取得している場合、健康保険から支給される「出産手当金」や雇用保険から支給される「育児休業給付金」は非課税所得です。したがって、これらは合計所得金額には含まれません。もし配偶者がその年、産休・育休手当以外に収入がない、または給与収入が123万円以下であれば、配偶者控除の対象となります。年末調整の申告書には、所得の見積額を0円または給与所得の金額を記入します。

配偶者がパート掛け持ち・個人事業主の場合

配偶者が複数のパート先から給与を得ている場合は、すべての給与収入を合算した金額で年収の壁を判断します。また、配偶者が個人事業主やフリーランスの場合は、「売上(収入)から必要経費を差し引いた事業所得」で判断します。給与所得と事業所得の両方がある場合は、それぞれの所得を計算した上で合算し、「合計所得金額」を算出する必要があります。計算方法が複雑になるため、事前に確認しておくことが大切です。

年末調整で申請を忘れた場合の対処法

もし年末調整で配偶者控除の申告を忘れてしまった場合でも、諦める必要はありません。納税者本人が確定申告を行うことで、控除の適用を受け、納めすぎた税金の還付を受けることができます。この還付申告は、対象となる年の翌年1月1日から5年間行うことが可能です。勤務先で年末調整をやり直してもらう方法もありますが、時期によっては対応が難しいため、確定申告が確実な方法です。

年末調整で配偶者控除を正しく申告するために

年末調整における配偶者控除は、適用条件が細かく設定されているため、ご自身の状況を正確に把握することが重要です。特に納税者本人と配偶者、双方の所得金額が控除の有無や金額を左右します。この記事で解説した「条件」「年収の壁」「書き方」のポイントを再確認し、期限内に不備なく申告書を提出しましょう。正確な手続きを行うことで、適切な所得税の控除を受け、家計の負担軽減につなげることができます。不明な点があれば、会社の経理や人事・労務担当者に早めに相談することをおすすめします。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

【社労士監修】年末調整を忘れた場合どうなる?対処法を解説!

年末調整は、会社が従業員に支払う給与や賞与から源泉徴収した税額の年間合計額と、年税額を一致させる精算手続です。清算によって払い過ぎた税金があれば還付されます。手続自体は会社が行いますが、従業員側が配偶者控除や保険料控除などの申告に必要な書類…

詳しくみる株で得た利益は年末調整が必要?iDecoやNISAについても解説

株取引で得た売却益には「所得税」と「住民税」が課税されます。通常、給与所得以外の所得を得た場合は確定申告が必要ですが、株の管理口座を「源泉徴収あり」の「特定口座」にすることで省略することが可能です。この記事では株式投資における年末調整、確定…

詳しくみる年末調整での社会保険料控除を解説!控除対象や計算方法を紹介

会社の担当者は、年末調整が終了した際、源泉徴収票を作成します。その源泉徴収票にある社会保険料控除の金額は、会社が従業員に給与を支払う際に控除した社会保険料だけではありません。 今回は、年末調整での社会保険料控除の種類、適用される対象者などの…

詳しくみる積立NISAは年末調整の対象?会社は対応する必要がある?

年末調整では、会社が毎月源泉徴収した所得税について、従業員への1年間の給与支払額が確定した時点で改めて計算と調整を行います。その際、積立NISAを行っている従業員に関する手続きはあるのでしょうか。本記事では、積立NISAと年末調整の関係につ…

詳しくみる11月に退職したら年末調整はどうする?

11月に退職した場合、通常年末調整の対象にはなりません。源泉徴収票をもとに、翌年に自分で確定申告を行います。ただし年内に転職する場合は、転職先で年末調整を行います。ここでは、11月退職での年末調整の扱いについて解説するとともに、パートの場合…

詳しくみる年末調整の納付書とは?どこでもらえる?

年末調整時、事業者は個々の従業員から源泉徴収した税の不足超過額について計算し、還付や徴収をします。そして、年末調整後の源泉所得税を納付する際に「所得税徴収高計算書(納付書)」を一緒に提出しなければなりません。 本記事では、所得税徴収高計算書…

詳しくみる