- 更新日 : 2025年12月24日

個人事業主は厚生年金に加入できる?

個人事業主は国民年金に加入するのが一般的です。一方、会社員や公務員などは所属している会社や組織で厚生年金保険に加入します。国民年金よりも手厚い保障を受けられるので、厚生年金保険に加入したいと考えている個人事業主もいるかもしれません。個人事業主は厚生年金保険に加入できるのでしょうか。この記事で詳しく紹介します。

目次

そもそも日本の年金制度とは

日本は国民皆年金制度を採用しているため、20歳以上60歳未満の全国民は年金制度への加入が義務付けられています。日本の年金制度は基礎年金である国民年金、被用者年金である厚生年金保険の2階建て構造になっており、厚生年金保険の加入者は同時に国民年金の第2号被保険者です。なお、国民年金の加入者は国民年金第1号被保険者、国民年金第2号被保険者の扶養配偶者は国民年金第3号被保険者と呼ばれています。

| 第1号被保険者 | 第2号被保険者 | 第3号被保険者 | |

|---|---|---|---|

| 主な職業 |

|

|

|

| 年金制度 | 国民年金 | 国民年金と 厚生年金保険 | 国民年金 |

個人事業主や自営業者などは第1号被保険者として国民年金に、会社員や公務員などは第2号被保険者として厚生年金保険に加入するのが一般的です。さらに。第2号被保険者の扶養配偶者は第3被保険者として年金制度に扶養加入することができます。

国民年金第1号被保険者は、第2号被保険者と老後の年金受給額の差を無くすために国民年金基金に任意加入することが可能です。

また、第2号被保険者は企業型確定拠出年金(DC)などの企業年金を上積みして老後の年金受給額を増やすこともできます。さらに、個人型確定拠出年金(iDeCo)に加入することで3階建て・4階建てにすることも可能です。

国民年金

基礎年金である国民年金は、20歳以上60歳未満の全国民が加入する年金制度です。個人事業主や自営業者、学生、無職の国民が加入する年金で、加入者である第1号被保険者は老後に老齢基礎年金を受給することができます。老齢基礎年金以外に、心身に障害を負った際の障害基礎年金や、被保険者が死亡した際に遺族が受け取ることができる遺族基礎年金などの保障を受けることも可能です。

第1号被保険者は1階部分に該当する老齢基礎年金しか受け取れないため、厚生年金加入者との年金受給額の差が問題になってきました。そこで、1991年に2階部分に該当する国民年金基金が創立され、任意加入することで国民年金加入者も上乗せ受給することができるようになったのです。

参考:国民年金|日本年金機構

厚生年金

被用者年金である厚生年金保険は、会社員や公務員などが加入する年金制度です。冒頭でも紹介した通り、厚生年金加入者は同時に国民年金第2号被保険者でもあります。厚生年金加入者は老後に受給できる老齢厚生年金の他に、障害厚生年金や遺族厚生年金などの保障を受けることが可能です。

なお、厚生年金保険には扶養制度があり、被保険者と同一生計で収入が一定以下の配偶者は第3号被保険者として扶養加入することができます。その際、保険料は被保険者が加入している厚生年金が一括で納付するため、別途負担する必要はありません。一方、国民年金には扶養制度はなく、各加入者がそれぞれ保険料を負担しなければならないので注意しましょう。

企業年金

国民年金と厚生年金保険は国が主体となって運用している年金制度ですが、企業年金は企業自らが運用する年金制度です。企業年金の受け取り方には、年金として分割して受け取る方法と一時金として一括で受け取る方法があり、退職金の代替という側面もあります。現在、企業年金には「確定給付企業年金」「企業型確定拠出年金」「厚生年金基金」の3つがあるため、それぞれ紹介しましょう。

確定給付企業年金(DB)

労使間での取り決めに従い、給付水準や加入期間に基づきあらかじめ決められた給付額を退職後に受け取る年金制度です。企業が掛金を拠出して運用し、従業員の年金を確保します。給付額が事前に確定している点が特徴です。年金規約のみ作成し資産運用を外部企業に委託する「規約型」と、企業年金基金を設立して企業自ら資産運用する「基金型」の2種類に分かれます。

企業型確定拠出年金(DC)

2001年にスタートした新しい年金制度で、運用実績次第で給付額が増減することが特徴です。企業型DCと呼ばれることもあります。企業は決められた掛金を拠出し、運用は従業員に委ねられるため、自由度の高い資産運用が可能です。企業は運用リスクを回避できますが、従業員は将来の給付額に責任を負わなければならない点はデメリットでしょう。なお、確定拠出年金にはiDeCoと呼ばれる個人型もあり、個人事業主や自営業者、企業年金制度のない企業に勤めている従業員などが加入することができます。さらに、2022年10月からは原則、企業型DC加入者であってもiDeCoへの加入が可能です。これに伴い、より柔軟な将来への資産形成が可能となります。

厚生年金基金

1966年に設立された歴史の古い企業年金制度で、企業が厚生労働大臣の認可を受けて厚生年金基金を設立し、資産を運用します。厚生年金保険料の一部を原資とし、年金給付を一部代行することが特徴です。さらに、運用実績に応じて企業独自の給付を上乗せすることもあります。経済状況の悪化に伴い制度が破綻し、2014年に実質的に廃止となりました。

参考:

確定給付企業年金(DB)|企業年金連合会

確定拠出年金(DC)|企業年金連合会

厚生年金基金|企業年金連合会

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

社会保険・労働保険の手続きガイド ‐入社・退職・異動編‐

入社や退職に伴う社会保険の手続きは多岐にわたり、ミスが許されません。特に厚生年金や健康保険は従業員の将来の給付や医療に直結するため、正確な処理が求められます。

手続きの不備でトラブルになる前に、本資料で社会保険・労働保険の正しい手順や必要書類を確認しておきませんか?

社会保険・労働保険の実務完全ガイド

これ1冊でしっかり網羅!社会保険および労働保険は、従業員の生活上・労働上のリスクに備えるための公的保険制度です。

本資料では社会保険・労働保険で発生する各種手続き方法を、入社・退職時や妊娠・出産時などのシーン別にまとめました。

健康保険・厚生年金保険 実務ハンドブック

健康保険・厚生年金保険の基本ルールをはじめ、手続きの仕方やよくあるミスへの対処方法について解説した実用的なガイドです。

年間業務スケジュール一覧も掲載しているので、ぜひご活用ください。

社会保険の手続きでよくあるミス 対処方法と防止策10選

社会保険の手続きは、ひとたびミスが生じると適切な対処方法がわからず対応に苦慮するケースが多いものです。

本資料では社会保険手続きでよくあるミスをシーン別に取り上げ、対処方法をステップにわけて解説しています。

個人事業主は厚生年金に加入できる?

個人事業主や自営業者は、基本的に厚生年金保険に加入することができません。なぜなら、厚生年金保険は事業主に雇われている被用者用の年金制度だからです。

会社員や公務員として働いている人が退職や独立した場合、第1号被保険者として国民年金に加入することになります。日本は国民皆年金制度を採用しているため、第2号被保険者の資格を失ったら速やかに第1号被保険者への変更手続きをしなければなりません。変更手続きは資格失効後14日以内に行うことと定められており、期限を過ぎると未納期間が生じてしまい将来の年金受給額に影響するため注意しましょう。なお、納期限から2年以内であれば追納することが可能ですが、2年を過ぎてしまうと時効となって追納できなくなってしまうため注意が必要です。

個人事業主が加入できる年金一覧

個人事業主や自営業者が加入する国民年金の第1号被保険者は、老後に老齢基礎年金を受け取ることが可能です。一方、厚生年金に加入している第2号被保険者は老齢厚生年金も併給できるため、国民年金加入者より年金受給額が多くなります。老後の年金受給額を厚生年金加入者と同等水準に引き上げるために、国民年金加入者は国民年金基金や個人型確定拠出年金(iDeCo)、小規模企業共済に任意加入することが可能です。1つずつ紹介しましょう。

国民年金基金

国民年金基金は公的年金の一種で、国民年金加入者と厚生年金加入者との年金受給額の差を解消するために1991年に設立されました。国民年金基金に任意加入することで、実質的に2階建てとなり、厚生年金加入者と同等水準の年金給付を受けることが可能です。

国民年金基金は、国民年金第1号被保険者であれば居住地や業種を問わず加入できる「全国国民年金基金」と、特定の業種に従事する第1号被保険者が加入できる「職能型国民年金基金」の2つの形態に分かれています。

職能型国民年金基金は現時点で、歯科診療所従事者向けの「歯科医師国民年金基金」、司法書士業務従事者向けの「司法書士国民年金基金」、弁護士業務従事者向けの「日本弁護士国民年金基金」の3つです。

個人事業主や自営業者は国民年金基金に任意加入することで、厚生年金加入者と同様、老後に上乗せ給付を受けることができます。

なお、国民年金基金の掛金は確定申告の際に「社会保険料控除」として所得控除を受けることが可能です。

個人型確定拠出年金(iDeCo)

iDeCoは、加入者自身が掛金を拠出し運用する個人型の確定拠出年金制度です。運営主体は国民年金基金で、企業等が掛金を拠出する企業型DCとは異なり加入者が掛金を拠出するため、個人事業主や自営業者も加入できます。

国民年金基金との違いは、iDeCoの資産運用は加入者の指示のもと行われるという点です。また、国民年金基金は基本的に終身年金ですが、iDeCoは有期年金となっています。運用実績次第では多くの年金給付を受けることができますが、一定の運用リスクは負わなければなりません。

なお、個人事業主や自営業者はiDeCoと国民年金基金の併用が可能です。ただし、毎月拠出できる掛金の上限額は、合計で月額68,000円までなので注意しましょう。

iDeCoの特徴や年末調整・確定申告での取り扱いについて、詳しくはこちらの記事をご覧ください。

参考:

iDeCoの特徴|iDeCo(イデコ・個人型確定拠出年金)【公式】

国民年金基金とiDeCoとの違い|全国国民年金基金

小規模企業共済

小規模企業共済は、国の機関である中小機構が運営している、小規模企業の経営者や個人事業主のための積立型退職金制度です。

月々の掛金は1,000円から70,000円まで500円単位で自由に設定することができます。掛金は全額「小規模企業共済等掛金控除」として確定申告で所得控除を受けることが可能です。前述のiDeCoも掛金の全額が所得控除の対象なので、確定申告の際には忘れずに手続きしましょう。

国民年金基金やiDeCoと併用することで、年間最大1,656,000円もの所得控除を受けられるため、節税の面でも非常に重要な制度です。共済金は退職もしくは廃業時に「一括」「分割」「一括と分割の併用」で受け取ることができます。なお、税法上の扱いは一括で受け取る場合は退職所得、分割で受け取る場合は公的年金等の雑所得です。分割受け取りは10年分割と15年分割から選択可能ですが、一定の要件を満たす必要があるため注意しましょう。

小規模企業共済の概要やメリット・デメリットについて、詳しくはこちらの記事を確認してください。

個人事業主に厚生年金の加入義務が該当する条件とは

個人事業主が法人成りした場合や、従業員を雇用し一定の条件を満たした場合は「強制適用事業所」として、厚生年金保険への加入義務が生じます。一方、強制適用を受けない事業所は「任意適用事業所」として厚生年金保険に加入することが可能です。強制適用・任意適用の条件について、詳しく見ていきましょう。

参考:

適用事業所と被保険者|日本年金機構

適用事業所とは?|全国健康保険協会

強制適用の場合

以下の2つの条件を満たす事業所については、事業主や従業員の意思にかかわらず、法律によって健康保険ならびに厚生年金保険への加入が義務付けられています。

- 事業主のみの場合も含め、常時従業員を使用する国・地方公共団体や法人

- 従業員を常時5名以上使用している、農林漁業・サービス業などを除いた個人事業所

1の条件により、たとえ従業員が事業主1人であっても、法人成りした場合は強制適用事業所として健康保険・厚生年金保険への加入が義務付けられます。2の条件では、個人事業主や自営業でも常時5名以上の従業員を雇用している場合は強制適用を受けるため注意しましょう。

なお、強制適用事業所に常時使用され一定の条件を満たす従業員は、正社員やパート・アルバイトなどの雇用形態を問わず加入が義務付けられます。2022年10月から段階的に社会保険の適用範囲が拡大され、下記の条件を満たす従業員は社会保険への加入が義務付けられるため注意が必要です。

- 週の所定労働時間および月の所定労働日数が通常の労働者の4分の3以上

- 下記の要件をすべて満たした短時間労働者

- 週の所定労働時間が20時間以上

- 月額賃金が88,000円以上

- 従業員が101名以上の事業所に勤務している

- 2ヶ月を超える雇用の見込みがある

- 学生でない

任意適用の場合

強制適用を受けない事業所の場合、従業員の半数以上の合意に基づき厚生労働大臣の認可を受けることで、任意適用事業所として健康保険や厚生年金保険への加入が可能です。

社会保険は事業所単位で適用され、任意適用を受けた事業所に常時使用されます。一定の条件を満たした従業員は、その意思にかかわらず加入が義務付けられるため注意しましょう。

加入要件や保険料・保険給付などは強制適用事業所と同等です。ただし、任意適用事業所の場合は健康保険と厚生年金保険のいずれか一方のみを選択して加入することもできます。

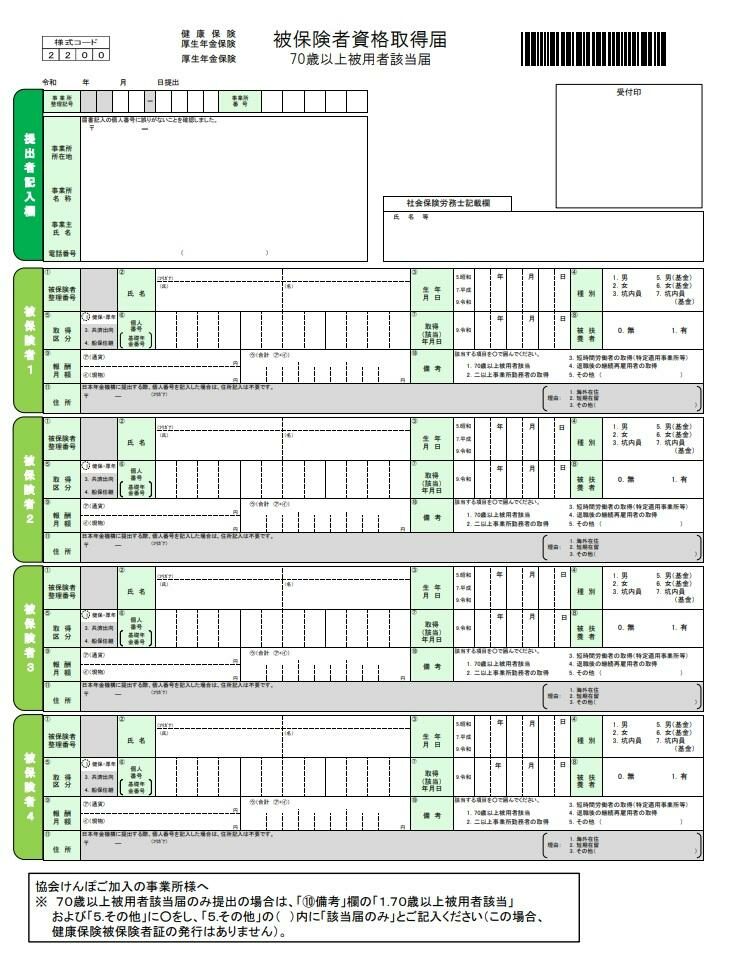

厚生年金の加入手続き

社会保険の適用を受け、従業員を厚生年金保険に加入させる場合の手続きについて紹介します。従業員を雇用し加入条件を満たした場合、事業主は5日以内に日本年金機構へ「被保険者資格取得届」を提出しなければなりません。

必要書類は「年金手帳」や「基礎年金番号通知書」などの基礎年金番号がわかる書類、もしくはマイナンバーと紐付けられている場合は「マイナンバーカード」です。

提出方法は、事業所を管轄している年金事務所の窓口へ持参か郵送、もしくは「届書作成プログラム」や「e-Gov」を用いた電子申請もできます。インターネット接続など電子申請の環境が整っていない場合は、CDやDVDなどの電子媒体による申請も可能です。

引用:健康保険・厚生年金保険 被保険者資格取得届|日本年金機構

参考:

就職したとき(健康保険・厚生年金保険の資格取得)の手続き|日本年金機構

従業員を採用したとき|日本年金機構

電子申請・電子媒体申請(事業主・社会保険事務担当の方)|日本年金機構

適用事業所の要件を理解し厚生年金保険や国民年金に確実に加入しよう

個人事業主と年金の関わりについて紹介しました。個人事業主は国民年金に加入するのが一般的ですが、法人成りした場合や従業員を雇用し一定の条件を満たした場合は、強制適用事業所として厚生年金保険への加入が義務付けられます。強制適用を受けない場合でも、従業員の半数以上の合意に基づき厚生労働大臣の認可を受けることで、任意適用事業所として厚生年金保険への加入が可能です。社会保険の適用を受けず国民年金へ加入した場合は、国民年金基金・iDeCo・小規模企業共済などに加入することで、老後の年金受給額を上乗せすることができます。日本は国民皆年金制度によって全国民に年金制度への加入が義務付けられているため、当記事を参考に適用事業所の要件を理解し、厚生年金保険もしくは国民年金に確実に加入するようにしましょう。

よくある質問

個人事業主は厚生年金に加入できますか?

個人事業主は基本的に厚生年金には加入できません。しかし、法人成りや従業員を雇用し一定の条件を満たした場合は厚生年金の強制適用を受けます。強制適用されない場合でも、任意適用で加入することも可能です。詳しくはこちらをご覧ください。

個人事業主が加入できる年金はなんですか?

個人事業主は国民年金に加入するのが一般的です。加えて、国民年金基金・iDeCo・小規模企業共済などに任意加入することで、老後の年金受給額を上乗せすることもできます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

社会保険の標準報酬月額・標準賞与額とは?保険料を求める計算方法

給与や賞与にかかる社会保険料は、実際に支給された金額ではなく、標準報酬月額および標準賞与額に基づいて決定されます。それぞれに計算方法が異なるため、対象となる報酬の範囲や、保険料の徴…

詳しくみる入院時のパジャマ代は労災保険の対象?自己負担になる理由をわかりやすく解説

労災保険は、仕事中や通勤途中にケガや病気になった際に医療費をカバーしてくれる制度ですが、「入院中のパジャマ代も補償されるのか?」という細かな疑問を抱く方は少なくありません。この記事…

詳しくみる被保険者整理番号とは?健康保険・厚生年金の確認方法と必要な場合を解説

被保険者整理番号とは社会保険の加入手続きの際に発行され、登録内容を変更する際に必要となる番号です。 本記事では、自分の被保険者整理番号が不明という方や人事部の方へ被保険者整理番号に…

詳しくみる週30時間未満の従業員、パートの社会保険加入とは?適用範囲の拡大の変更点を解説

労働時間が週30時間未満のパート・アルバイトについて、2022年10月より社会保険の適用範囲が広がりました。さらに、2024年10月からは常時雇用される従業員数が51人以上の企業ま…

詳しくみる健康保険の年齢は何歳まで?70歳以上を雇用する場合の手続きを解説【テンプレート付き】

健康保険は、労働者が医療機関を受診する際に必要となる制度です。年齢によって扱いが変わるため、労働者を雇用する際には注意しなければなりません。手続きに誤りがあれば、一旦治療費を全額自…

詳しくみる社会保険の氏名は旧姓のままでも大丈夫?変更しないとどうなる?

働き方改革の施策の一つに、女性の活躍推進があります。最近は女性の社会進出を背景に、結婚後も職場で旧姓の使用を認める企業が増えています。 仕事で使う名刺やメールアドレスなどで旧姓を表…

詳しくみる