- 更新日 : 2025年12月15日

年末調整2025年(令和7年)の変更点をわかりやすく解説

2025年(令和7年度)の年末調整では、所得税の基礎控除や給与所得控除が引き上げられ、新たに「特定親族特別控除」の創設といった大きな変更点があります。これにより、扶養控除に関する「103万円の壁」が「123万円の壁」へ実質的に変更され、19歳~22歳の子を持つ親に対する税負担が軽減されるなど、多くの従業員やその扶養家族の働き方にも影響が出るでしょう。

これらの改正は、物価上昇への対応や労働力不足の解消を目的としており、特に低・中所得者層の税負担軽減が期待されます。

この記事では、2025年(令和7年度)の年末調整で押さえるべき変更点と担当者が注意すべき書き方や実務ポイントをわかりやすく解説します。

年末調整をスムーズに行いましょう。

目次

2025年(令和7年度)の年末調整の変更点

2025年(令和7年)分の所得税に関する改正は、令和7年12月1日(2025年)に施行され、令和7年分(2025年分)の所得税に適用されます。

令和7年12月に行う年末調整を含む、令和7年12月以後の源泉徴収の事務手続きに変更が生じます(令和7年11月までの源泉徴収事務には変更はありません)。

令和7年分の年末調整における主な改正点は以下の4つです。

① 基礎控除の見直し(最大95万円へ)

合計所得金額に応じて基礎控除額が改正されます。特に、合計所得金額132万円以下(給与収入のみの場合200万3,999円以下)の方の基礎控除額は、従来の48万円から95万円へと大幅に引き上げられました。

令和7年12月に行う年末調整の際に、改正後の基礎控除額に基づいて1年間の税額を計算し、改正前の源泉徴収税額表によって計算した源泉徴収税額との精算を行います。

改正後の基礎控除額は以下のとおりです。

| 合計所得金額(給与収入のみの場合) | 改正後の基礎控除額 | 改正前 |

|---|---|---|

| 132万円以下 (200万3,999円以下) | 95万円 | 48万円 |

| 132万円超336万円以下 (200万3,999円超475万1,999円以下) | 88万円 | 48万円 |

| 336万円超489万円以下 (475万1,999円超665万5,556円以下) | 68万円 | 48万円 |

| 489万円超655万円以下 (665万円5,556円超850万円以下) | 63万円 | 48万円 |

| 655万円超2,350万円以下 (850万円超2,545万円以下) | 58万円 | 48万円 |

| 2,350万円超 | 変更なし | 変更なし |

参照:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

② 給与所得控除の見直し(最低65万円へ)

給与所得控除の最低保障額が、従来の55万円から65万円に引き上げられました(給与収入190万円以下の場合)。給与収入が190万円を超える場合の給与所得控除額に変更はありません。

令和7年12月に行う年末調整では、改正後の「年末調整等のための給与所得控除後の給与等の金額の表」に基づいて1年間の税額を計算し、改正前の源泉徴収税額との精算を行います。

参照:令和7年分の年末調整等のための給与所得控除後の給与等の金額の表|国税庁

③ 扶養親族などの所得要件の改正(103万円の壁から123万円の壁へ)

基礎控除と給与所得控除が引き上げられることに合わせて、いわゆる「103万円の壁」と呼ばれていた、扶養控除などの対象となる親族(配偶者や子ども)を判定するための所得要件も見直されます。

扶養親族、同一生計配偶者、ひとり親の生計を一にする子

所得要件が「合計所得48万円以下」から「合計所得58万円以下」に引き上げられます。

給与収入のみの場合、これまでの「103万円以下」から「123万円以下」になります。(給与所得控除65万円+基礎控除58万円)

配偶者特別控除の対象となる配偶者

所得要件が「合計所得48万円超133万円以下」から「合計所得58万円超133万円以下」に変更されます。

勤労学生

所得要件が「合計所得75万円以下」から「合計所得85万円以下」(給与収入150万円以下)に引き上げられます。

この改正により、これまで所得要件を超えていたため扶養対象外だった家族が、新たに控除対象となる可能性があります。

令和7年12月1日以後に支払う給与からこの改正が適用されます。新たに扶養控除等の対象となった親族等がいる場合には、「給与所得者の扶養控除等(異動)申告書」の提出が必要となります。

参照:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

④ 特定親族特別控除の新設(19歳〜23歳未満の扶養)

「特定親族特別控除」が新しく創設されます。納税者(居住者)に年齢19歳以上23歳未満の親族(特定親族)がいる場合、その納税者の総所得金額から、特定親族の合計所得金額に応じて一定額を控除できる制度です。

大学生年代が主な対象ですが、学生であることは条件ではありません。一方で、配偶者や事業専従者(青色・白色事業専従者)は特定親族には含まれません。

特定親族の合計所得金額に応じて、3万円から最大63万円まで段階的に控除額が設定されています。

特定親族の合計所得金額(給与収入)

| 特定親族の合計所得金額(給与収入) | 控除額 |

|---|---|

| 58万円超85万円以下(123万円超150万円以下) | 63万円 |

| 85万円超90万円以下(150万円超155万円以下) | 61万円 |

| 90万円超95万円以下(155万円超160万円以下) | 51万円 |

| 95万円超100万円以下(160万円超165万円以下) | 41万円 |

| 100万円超105万円以下(165万円超170万円以下) | 31万円 |

| 105万円超110万円以下(170万円超175万円以下) | 21万円 |

| 110万円超115万円以下(175万円超180万円以下) | 11万円 |

| 115万円超120万円以下(180万円超185万円以下) | 6万円 |

| 120万円超123万円以下(185万円超188万円以下) | 3万円 |

表中の(給与収入)は、他に所得がない場合の目安です。令和7年(2025年)分から、給与所得控除の最低額が65万円(給与収入190万円以下の場合)に引き上げられたため、「合計所得金額 + 65万円」として計算されています。 給与収入から合計所得金額を計算する方法は、国税庁のウェブサイトで確認できます。

出典:No.1177 特定親族特別控除|国税庁

参照:合計所得金額の計算について(令和7年分)|国税庁

「特定親族特別控除」の適用を受けるには、「給与所得者の特定親族特別控除申告書」の提出が必要です。

参照:A2-4 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告|国税庁

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

年末調整の各書類の変更点と実務ポイント

2025年(令和7年)12月に行う年末調整の実務では、特に申告書の確認と計算に注意が必要です。各書類の変更点と、担当者が確認すべき実務ポイントを解説します。

給与所得者の扶養控除等(異動)申告書

所得要件の改正(48万円→58万円)により、新たに扶養控除の対象となる親族(これまでパート収入が110万円あった配偶者など)がいる従業員からは、申告書を再提出してもらう必要があります。

申告書自体の記載事項に変更はありません。

該当する従業員には、「令和7年分 給与所得者の扶養控除等(異動)申告書」を提出してもらい、内容を確認します。申告書の「異動月日及び事由」欄には「令和7年12月1日 改正」などと記載してもらうとよいでしょう。

申告書は原則として令和7年12月1日以降、最初に給与の支払を受ける日の前日までに提出が必要ですが、年末調整を行う時までに提出があれば、その申告に基づいて年末調整を行えます。

参照:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁

給与所得者の特定親族特別控除申告書

2025年(令和7年)分から新しく加わる控除であり、申告書も兼用様式として新設されます。担当者は、この制度(特に19歳から23歳未満の親族がいる従業員)について、社内への周知徹底が求められます。

この控除は従業員本人が対象となるものではなく、従業員に19歳以上23歳未満の扶養親族がいて、その親族の所得が一定額(合計所得58万円超123万円以下)の場合に適用されます。

可能性のある従業員からは、兼用様式となる「給与所得者の特定親族特別控除申告書」の必要箇所を記載・提出してもらうことが必要です。

この申告書は、「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」「所得金額調整控除申告書」と一枚の兼用様式となっています。

提出期限は、その年最後に給与の支払を受ける日の前日までです。

参照:A2-4 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告|国税庁

基礎控除申告書

従業員から提出された「給与所得者の基礎控除申告書」に、その合計所得金額に応じた改正後の基礎控除額(例:合計所得132万円以下で95万円)が正しく記載されているかを確認してください。

参照:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

配偶者控除等申告書

配偶者に給与所得がある場合は、「配偶者控除等申告書」の確認も必要です。改正後の給与所得控除額(最低65万円)で計算した合計所得金額に基づき、配偶者(特別)控除額が正しく記載されているかを確認しましょう。

参照:A2-4 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告|国税庁

年末調整の計算と源泉徴収票の変更点

申告書の確認が終わった後の、実際の計算事務においても変更点があります。

年税額の計算方法

年末調整の計算を行う際は、まず改正後の「年末調整等のための給与所得控除後の給与等の金額の表」を使って計算します。

あわせて、従業員から提出された申告書に基づき、改正後の基礎控除額や、該当がある場合は特定親族特別控除の金額も反映させて、最終的な年税額を計算します。

源泉徴収簿の取り扱い

注意点として、令和6年9月から掲載されている「令和7年分給与所得に対する源泉徴収簿」には、特定親族特別控除の計算欄が用意されていません。このため、特定親族特別控除がある従業員については、源泉徴収簿の余白部分を用いるなど、別途計算・管理する対応が必要です。

源泉徴収票の様式変更

「給与所得の源泉徴収票」の様式も改正されます。特定親族特別控除の適用がある場合には、その控除額などを記載する必要があります。この改正後の源泉徴収票は、令和7年中に支払う給与のうち、最後の支払日が令和7年12月1日以後であるものから使用します。

参照:A2-2 給与所得・退職所得に対する源泉徴収簿の作成|国税庁

(参考)公的年金等の源泉徴収事務における留意点

給与所得者ではありませんが、令和7年分の公的年金等の源泉徴収事務にも変更点があるため、あわせて確認しておきましょう。

令和7年分については、公的年金等の支払者(日本年金機構など)が、令和7年12月の年金支払時に精算を行います。改正後の基礎控除額を用いて「1年分の本来の税額」を計算し、それまでに源泉徴収した税額との差額を精算します。 この精算により還付が生じる場合は、原則として公的年金等の支払者から還付されます。

ただし、公的年金等の受給者が、特定親族特別控除の適用を受けようとする場合や、扶養親族等の所得要件引き上げにより新たに扶養控除等の適用を受けようとする場合には、年金支払者の精算だけでは反映されません。原則として本人が確定申告をする必要があります。

また、12月の精算時に用いられる基礎的控除額は、公的年金等の収入金額にかかわらず一律で計算されます。受給者の合計所得金額によっては、確定申告をすることでさらに税金の還付を受けられる場合があります。

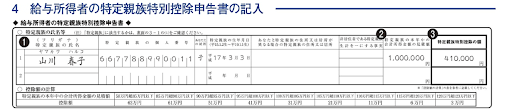

特定親族特別控除申告書の書き方のポイント

2025年(令和7年)分から新しく加わる「特定親族特別控除」の申告について、書き方のポイントを解説します。この控除は、従来の「基礎控除申告書」などと一枚の兼用様式となっています。適用を受けるためには、この申告書の該当箇所に記載し、給与の支払者に提出する必要があります。

① 特定親族の基本情報

「特定親族の氏名等」の欄に、対象となる19歳以上23歳未満の親族の情報を記載します。

- 氏名(フリガナ)、個人番号(マイナンバー)、あなたとの続柄、生年月日を記載します。

- 特定親族が海外に住んでいるなど非居住者である場合は、「非居住者である特定親族」の欄に○印を付けます。非居住者の場合は「生計を一にする事実」欄に、その年に送金した金額の合計額などを記載します。この場合、「親族関係書類」や「送金関係書類」の提出または提示が必要です。

② 特定親族の合計所得金額の見積額

その特定親族の「本年中の合計所得金額の見積額」を計算して記載します。

- アルバイト収入のみで年間の給与収入が150万円の場合、改正後の給与所得控除額65万円を差し引いた「85万円」が合計所得金額の見積額となります。

(添付画像例では給与収入165万円で所得100万円) - 従業員(申告者)本人の所得ではなく、扶養する親族の所得を計算する点に注意が必要です。

③ 特定親族特別控除の額

②で見積もった合計所得金額を、申告書の下部にある「控除額の計算」表に当てはめます。

- 合計所得金額の見積額が「85万円」であれば、控除額は「63万円」となります。(添付画像例では所得100万円で控除額41万円)

- 算出した控除額を「特定親族特別控除の額」の欄に記載します。

重複適用(適用除外)の注意点

2人以上の居住者(例:夫婦共働き)の特定親族に該当する場合、その親族はいずれか1人の居住者の特定親族にしか該当できません。また、夫婦それぞれが重複して控除を受けることはできないため、どちらの扶養とするか確認が必要です。

マイナンバー(個人番号)の記載について

特定親族の個人番号(マイナンバー)の記載は、給与支払者(会社)が従業員ごとにマイナンバーを記載した帳簿などを備え付けている場合は、省略することが可能です。そうでない場合でも、従業員と給与支払者の合意に基づき、申告書の余白に「マイナンバーについては給与支払者に提供済みのものと相違ない」旨を記載することで省略できる場合があります。

出典:≪記載例≫令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書|国税庁

令和8年分以後の主な変更点

令和8年1月1日以後に支払うべき給与および公的年金等については、「源泉徴収税額表」が改正されます。

「扶養控除等申告書」には、従来の「控除対象扶養親族」に加え、一定の19歳以上23歳未満の親族を含んだ「源泉控除対象親族」を記載することとなります。これにより、各月(日)の源泉徴収の際に特定親族特別控除が適用されることになります。

2025年(令和7年度)の年末調整の変更点ふまえ、正確な手続きを

2025年(令和7年)の年末調整は、基礎控除や給与所得控除の引き上げ、そして「特定親族特別控除」の新設が大きな変更点となりました。これにより、従業員の手取り額や扶養の状況が変わる可能性があります。

年末調整業務の最終段階として、従業員から提出された申告書が、今回の変更点を正しく反映しているか、今一度確認することが大切です。特に、新たに加わった「特定親族特別控除申告書」の記載内容や、改正後の所得要件に基づいた扶養控除の適用に漏れがないか、注意深くチェックしましょう。

計算ミスを防ぎ、令和7年分の年末調整を正確に完了させましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の手続きが期限に間に合わないときはどうする?対応方法を解説

年末調整に間に合わないと、所得税を多く徴収されていた場合でも還付を受けることができません。個人で確定申告を行うか勤務先に連絡するかのどちらかの対応方法をとることで、払い過ぎ分を取り…

詳しくみる【一覧】年末調整の必要書類を回収するには?原本や紛失時の対応も解説

年末調整の書類回収を円滑に進めるには、対象書類と提出期限を従業員へ明確に周知し、計画的に進めることが求められます。そのため、原本が必要な書類とコピーでも良い書類の区別、紛失時の再発…

詳しくみる160万円の壁に12月働いた分は含まれる?計算ルールや超えた場合について解説

年末調整や確定申告の時期になると、多くの人が疑問に思うのが「12月に働いた分が、その年の年収160万円に含まれるのか」という問題です。昨年の年収としてカウントされるのか、それとも新…

詳しくみる寄付金控除は年末調整の対象? ふるさと納税についても解説

NPO法人への寄付など、寄付金を支払った場合は寄付金控除が受けられます。しかし年末調整の対象ではないため、別途確定申告が必要です。年末調整だけで確定申告をする必要のない方がふるさと…

詳しくみる年末調整とは

毎月の給与から源泉徴収されている所得税は、その年に支払うべき所得税の仮払いであるため、年末調整によって精算されなければなりません。 ここでは、年末調整の目的や仕組みのおさらいに加え…

詳しくみる年末調整の再調整は可能?ケース別の修正方法を解説

年末調整は、文字どおり、1年間の税額の過不足を調整し、精算する手続きです。手続きをするには、従業員から各種控除の申告書を提出してもらう必要があります。申告書類の確認が不十分な場合は…

詳しくみる.png)