- 更新日 : 2026年2月24日

外国人労働者に対する税金はどうなる?免除されるケースや3つの注意点について解説

人手不足が深刻化している企業では、日本人労働者だけでなく、外国人労働者の雇用も行っているケースが増えています。しかし、外国人労働者の場合は税金に関わるルールが異なるため、どのように手続きするべきかわからず困っている人事担当者の方もいるでしょう。

そこで本記事では、外国人労働者の税金について徹底解説します。

目次

外国人労働者も日本で税金を支払う?

外国人労働者も、日本人と同様に所得税の源泉徴収と住民税の特別徴収の対象です。納税を怠ると、企業側も罰則を受ける可能性があります。ただし、在留資格や居住形態により、税務上の扱いが日本人労働者とは異なる点があります。相違点の例は以下のとおりです。

- 居住者/非居住者の区分:在留期間で課税対象が変わる

- 租税条約:母国との条約で税金が免除または減額される場合がある

- 年末調整:帰国時期で調整が異なることがある

企業は、外国人労働者の税務を正しく理解し、適切に対応する必要がある点に注意しましょう。

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

労働条件通知書・雇用契約書の労務トラブル回避メソッド

雇用契約手続きは雇入れ時に必ず発生しますが、法律に違反しないよう注意を払いながら実施する必要があります。

本資料では、労働条件通知書・雇用契約書の基本ルールをはじめ、作成・発行のポイントやトラブル事例について紹介します。

入社・退職・異動の手続きガイドブック

書類の回収・作成・提出など手間のかかる入社・退職・異動(昇給・昇格、転勤)の手続き。

最新の制度をもとに、よくある質問やチェックポイントを交えながら、各手続きに必要な情報をまとめて紹介します。

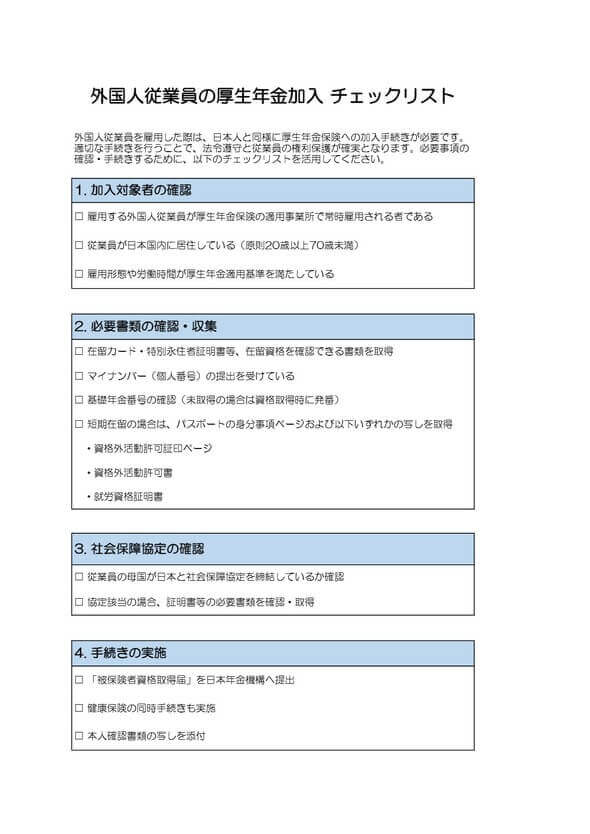

外国人の厚生年金加入 チェックリスト

外国人従業員の、厚生年金加入に関する事項をまとめたチェックリストです。必要な確認項目をリスト形式で簡単にチェックすることができます。

業務における確認漏れの防止や、手続きの際の参考資料としてご活用ください。

在日外国人 マイナンバー管理マニュアル

在日外国人のマイナンバー管理に関するマニュアル資料です。業務において、外国人のマイナンバーを取り扱う際にご確認いただけます。

ダウンロード後、管理業務の参考資料としてご活用ください。

外国人労働者と日本人労働者の税金における違い

外国人労働者と日本人労働者の税金における違いについて、詳しく解説します。

外国人労働者は居住者か非居住者かどうかで課税に変動がある

外国人労働者の課税は、居住形態により大きく異なります。日本に住所があるか、1年以上滞在する人は「居住者」です。居住者はさらに「非永住者」と「非永住者以外の居住者」に分かれ、課税範囲が異なります。上記以外に該当する人を「非居住者」と分類し、日本国内で得た所得のみが課税対象になります。

| 居住形態 | 該当者 | |

|---|---|---|

| 居住者 | 非永住者 | 居住者のうち、日本国籍がなく、過去10年いないに国内に住所または居所を有する期間の合計が5年以下の人 |

| 非永住者以外の居住者 | 非永住者以外の人 | |

| 非居住者 | 居住者以外の人 | |

参考:外国人雇用Q&A_web

外国人労働者は租税条約によって税金が免除されるケースがある

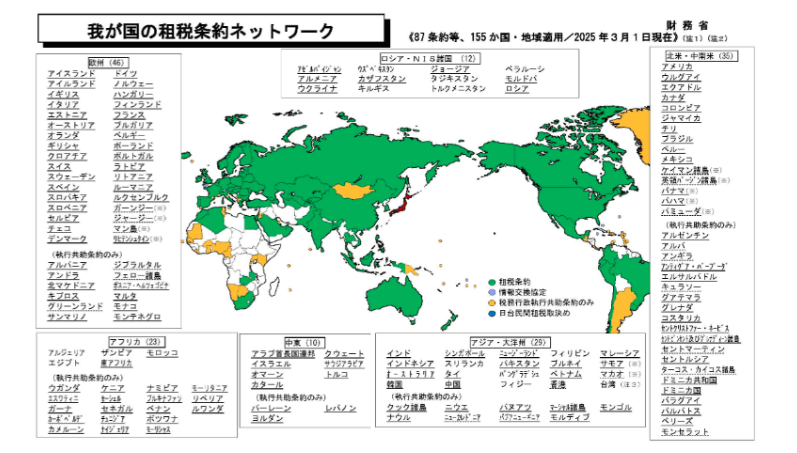

租税条約は、二重課税の排除や脱税の防止を目的として、二国間で締結される条約です。国際的な経済交流が円滑に進むようになる効果が期待されています。2025年3月1日現在、日本は155の国・地域と租税条約を結んでおり、そのネットワークは世界中に広がっています。

また、租税条約は日本で働く外国人労働者の税金にも適用されるのが特徴です。そのため、外国人労働者の母国と日本との間で締結されている条約内容をしっかりと確認しましょう。

たとえば、インドネシア国籍の人であれば、年間の報酬が60万円以下の場合、租税条約によって所得税が免除されることがあります。また、フィリピン国籍の人であれば、職業訓練期間が3年を超えず、年間の報酬が1,500米ドル相当を超えない場合に免税となります。

租税条約の適用条件は国によって異なるため、財務省の「我が国の租税条約等の一覧」を参照して当該外国人の国籍に合わせて条約内容を確認し、免税対象になるかどうかを判断しましょう。租税条約を正しく理解し、適切な税務処理を行うことは、企業と外国人労働者の双方にとって重要です。

外国人労働者の所得税

外国人労働者の所得税について、居住者の場合と非居住者の場合にわけて解説します。

居住者の場合

居住者の外国人労働者を雇用する場合、給与支払いの都度「給与所得の源泉徴収税額表」により、税額を算出して源泉徴収を行い、年末調整で過不足を清算します。主な所得受け取り方法は、日本での給与・海外からの給与・海外送金の3つです。

居住者は、在留期間により「永住者」と「非永住者」に区分されます。非永住者は過去10年で日本居住が5年以下で、国外所得のうち国内支払い分や送金分が課税対象です。永住者を含む非永住者以外の居住者は、全世界の所得が課税対象となります。

| 非永住者 | ・日本国内で生じた所得 ・海外で生じた所得のうち日本国内で支払われた所得や海外から送金された所得 |

| 永住者を含む非永住者以外の居住者 | 日本国内と海外で生じたすべての所得 |

課税対象範囲は、居住区分と所得源によって異なるため、注意しましょう。

非居住者の場合

非居住者の外国人労働者は、給与支払いの都度、20.42%の税率で税額を算出し、源泉徴収を行います。ただし、租税条約締結国の場合、以下3つの条件を満たせば「短期滞在者免税制度」で免税となる可能性があります。

- 滞在期間が183日以内

- 給与が日本の居住者でない雇用者から支払われる

- 報酬が国内の恒久的施設で負担されない

課税対象は日本国内で生じた所得のみです。租税条約の有無や条件を確認し、適切な税務処理を行いましょう。

外国人労働者の住民税

外国人労働者の住民税について、居住者の場合と非居住者の場合にわけて解説します。

居住者の場合

外国人労働者も、1月1日時点で居住者であれば住民税の納税対象です。日本人と同様に、前年の1月1日から12月31日までの収入に応じて計算され、1月1日時点で住民登録をしている市区町村に納税します。

ただし、住民税は所得税とは異なり、各市区町村が税額を計算します。企業は、市区町村から通知された税額を毎月の給与から天引きし、納付する特別徴収という方法で納めるようにしましょう。

注意点としては、外国人労働者が前年の12月までに日本を離れる場合、未払い分の住民税を精算する必要がある点です。出国前に市区町村の窓口で手続きを行い、納税を済ませるようにしましょう。

非居住者の場合

非居住者の外国人労働者は、日本に住所がないため、原則として住民税の支払い義務はありません。しかし、日本国内に事務所や家屋を所有している場合は、例外として住民税の「均等割」部分についてのみ納税義務が生じます。

均等割とは、所得金額に関わらず定額で課税される住民税の一部であり、市区町村によって金額が異なります。非居住者であっても、日本国内に不動産を所有する場合は納税義務が発生するため、注意が必要です。

外国人税金優遇制度とは?

外国人労働者には、特定の要件を満たす場合に税金優遇制度が適用されることがあります。これは、日本の国際化政策の一環として、労働力不足の解消や文化交流の促進を目的として設けられています。

たとえば、留学生や技能実習生は収入が限られているため、学業や研修に専念できるよう、一部の所得に対して非課税措置が適用されるでしょう。また、専門職として短期間日本で働く外国人には、国内収入のみが課税対象となり、国外収入が免除されるケースもあります。

これらの税金優遇制度は、外国人労働者の在留資格や所得の種類によって適用条件が異なるため、専門家に相談しながら手続きを進めるといいでしょう。

外国人労働者による税金の支払いで起こりやすい問題

多くの国では、税金は個人で納めるのが一般的なため、給与からの天引きシステムに戸惑う外国人労働者は多いです。また、年末調整や確定申告の必要性を理解していないケースも見られます。

住民税に関しても、前年の収入にもとづく金額決定や、給与額が変わっても同額であることに疑問を抱く人がいます。帰国時には、年金の脱退一時金や所得税の還付手続きなど、外国人労働者特有の手続きも必要です。これらの手続きは複雑なため、日本語で行う必要があり、サポートが欠かせません。

企業は、税金に関する各種手続きを丁寧に説明し、サポートすることで、未払いを防げるでしょう。多言語での情報提供や、専門家による相談窓口の設置も有効です。

外国人労働者の税金手続きをする際の注意点

外国人労働者の税金手続きをする際の注意点は、以下の3つです。

退職・帰国する場合は住民税の一括徴収をする

外国人労働者が退職する場合、住民税の取り扱いには注意が必要です。住民税は前年の所得に対して課税されるため、年の途中で退職しても納税義務があります。最後の給与支給時に一括徴収するのが原則ですが、6月から12月の退職であれば、年4回の普通徴収も可能です。

また、帰国までに納税できない場合は、納税管理人を選定する必要があります。納税管理人は、本人に代わって納税事務を代行する人であり、選定時には市区町村へ「納税管理人設定申告書」を提出しましょう。

税金が支払われない場合は企業に罰則が科される

外国人労働者が税金を支払わない、あるいは企業が正しく納税しない場合、雇用主である企業が処分の対象となります。企業は「特別徴収義務者」として、毎月の給与から税金を天引きし、市区町村へ納入する義務があるためです。

納税義務を怠ると、延滞税や加算税が課されるだけでなく、悪質な場合は刑事罰の対象となることもあります。また、納税が適切に行われていない企業として、社会的な信用を失う可能性もあるため、外国人労働者の税金未払いには注意しましょう。

外国人労働者は税金未納だと在留資格申請が通りにくくなる

外国人労働者が税金を支払わないことは、本人にとっても大きなデメリットとなります。まず、在留資格の申請が通りにくくなる可能性が高まります。とくに、永住者ビザの申請は納税状況が厳しく審査されるため、未納があると受理されないケースも多いです。

税金の未払いは、日本での滞在そのものに影響を及ぼす可能性もあります。在留期間の更新が認められず、やむを得ず帰国せざるを得ない状況に追い込まれることも考えられます。

外国人労働者の中には、納税の必要性を理解していても、制度や手続きが複雑でうまく対応できないケースもあるでしょう。言葉の壁や文化の違いから、税務署や市区町村とのコミュニケーションがスムーズにいかないケースでは、企業が税務をしっかりとサポートすることが重要です。

外国人労働者の雇用管理に困ったらアドバイザー制度を使おう

外国人労働者を雇用する企業向けに「外国人雇用管理アドバイザー制度」が用意されており、雇用管理や労働契約に関する専門的な相談を無料で受けられます。

たとえば、外国人労働者の退職時にはどのような手続きをするべきなのか、保険の加入を拒む外国人労働者にどう説明するべきなのかといった問題に対し、アドバイザーが具体的な指導やアドバイスを提供してくれます。

利用方法は簡単で、最寄りのハローワークで申し込みを行うだけです。外国人労働者を雇用する企業にとって、心強いサポートだと言えるでしょう。

外国人労働者の税金に関するよくある質問

最後に、外国人労働者の税金に関するよくある質問を2つ紹介します。

日本に住む外国人が支払っている税金は何?

外国人労働者が日本で支払う税金は、所得税と住民税が基本です。給与から天引きされるこれらの税金は、日本で働くうえで避けては通れません。日々の買い物で支払う消費税も、生活に密着した税金です。

もし、財産の贈与や相続があれば、日本人と同様に贈与税や相続税が課されます。自動車を所有すれば自動車税も納める必要もあります。

外国人労働者は所得税を免除される?

外国人労働者も、原則として日本人と同様に所得税を納めるのが義務です。所得税は、毎年1月1日から12月31日までの1年間の所得から各種控除を差し引いた金額に、一定の税率をかけて算出されます。

居住者の場合は、企業は給与を支払うごとに「給与所得の源泉徴収税額表」にもとづいて税額を計算し、源泉徴収します。非居住者であれば、企業は給与を支払うごとに、原則として20.42%の税率で源泉徴収するのがルールです。

ただし、租税条約を締結している国の国籍をもつ外国人労働者の場合は、二重課税を避けるために所得税の支払いが免除されることもあるため、注意しましょう。

外国人労働者を受け入れるなら税金についてきちんと理解しておこう

外国人労働者も日本で税金を支払う義務があり、所得税と住民税が主な対象です。居住形態や租税条約の有無により課税方法が異なり、企業は適切な税務処理を行う必要があります。税金優遇制度や手続きの注意点を理解し、未払いによる罰則や在留資格への影響を避けるため、企業は外国人労働者へのサポート体制を整えましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

外国人労働者が差別と感じる対応とは?事例や企業がすべき取り組みを紹介

不公平な待遇や暴力、言葉の壁による孤立などの問題は、外国人労働者が差別に感じやすいポイントです。 本記事では、外国人労働者が差別と感じる具体的な事例や、実際の裁判例を紹介し、企業が…

詳しくみるESG投資とは?メリット・デメリットや注目されている理由を徹底解説

ESG投資は、企業や投資家にとって持続可能な成長とリスク管理を両立できる投資手法として注目されています。 環境(E)、社会(S)、ガバナンス(G)の3要素を考慮し、財務リターンだけ…

詳しくみる社員情報管理とは?目的や項目、メリット、システムの選定ポイントなどをわかりやすく解説

社員情報管理は、多くの企業が直面する重要な課題です。従業員の人数が増えるほど、個々の情報を効率的に管理し、正確に活用することが難しくなります。「社員情報管理とは具体的にどんな業務を…

詳しくみる異動させられる人の特徴は?人事異動のからくりを解説

人事異動が多く、なぜ自分だけ異動が多いのか悩んでいる方も多いのではないでしょうか。仕事ができないから異動させられたのか、優秀だから抜擢されたのかなど、人事異動の目的を知ることで、今…

詳しくみる育休は勤続年数に含まれる?有給や退職金、賞与への影響などを解説

育児休業(以下、育休)を取得する際、多くの方が気になるのが「勤続年数」の扱いです。勤続年数は、昇進昇格、退職金、年次有給休暇の付与日数など、様々な労働条件に影響を与えるため、その正…

詳しくみる【テンプレ付】ハラスメント調査報告書とは?書き方のポイントを徹底解説

セクシャルハラスメントやパワーハラスメント、マタニティハラスメントなどのハラスメントは決して許されるものではありません。もし職場内でハラスメントが起きてしまった場合には、その事実を…

詳しくみる