- 更新日 : 2025年11月25日

算定基礎届のチェックポイントは?準備から書き方、提出時の注意点まで徹底解説

毎年算定基礎届の作成・提出の時期が近づくと、企業の労務担当者の方は準備を進めていく必要があります。算定基礎届は、従業員の社会保険料を正しく決定するための重要な手続きであり、些細なミスも許されません。しかし、対象者の判断や報酬の範囲など、複雑で間違いやすい点が多いのも事実です。

この記事では、算定基礎届の提出前に必ず確認すべきチェックポイントを、作成準備から計算、書き方、提出まで時系列でわかりやすく解説します。

目次

そもそも算定基礎届とは?

算定基礎届とは、毎年7月1日時点の全被保険者を対象に、4月・5月・6月に支払った給与等の報酬額を届け出て、その年の9月から翌年8月までの社会保険料の基準となる標準報酬月額を決定するための書類です。

出典:定時決定(算定基礎届)|日本年金機構、被保険者報酬月額算定基礎届

この手続きは定時決定と呼ばれ、健康保険法第41条および厚生年金保険法第21条に定められた事業主の義務です。従業員の実際の報酬額と社会保険料の間に大きな乖離が生じないよう、年に一度見直しを行うことで、保険料負担の公平性を保つ目的があります。

算定基礎届の提出内容に誤りがあると、従業員が将来受け取る年金額や、病気やケガで休業した際の傷病手当金の額に直接影響が出る可能性があります。また、社会保険料の過不足納付が発生し、後日、修正や追納・還付といった煩雑な事務手続きが必要となり、従業員からの信頼を損なうことにもなりかねません。そのため、算定基礎届は各チェックポイントを押さえ、正確に作成・提出することが重要です。

算定基礎届(定時決定)と月額変更届(随時改定)の違い

算定基礎届と混同されやすい手続きに月額変更届がありますが、この2つは目的とタイミングが異なります。

算定基礎届(定時決定)が全対象者の保険料を年一回定期的に見直すのに対し、月額変更届(随時改定)は報酬が大幅に変動した従業員の保険料を、その都度改定するための手続きです。

| 項目 | 算定基礎届(定時決定) | 月額変更届(随時改定) |

|---|---|---|

| 目的 | 全被保険者の実態に合わせた 年1回の定期的な見直し | 報酬が大幅に変動した被保険者の随時見直し |

| 対象者 | 7月1日時点の全被保険者 (一部例外あり) | 固定的賃金の変動後、 3ヶ月間の平均報酬月額が2等級以上変動した被保険者 |

| タイミング | 毎年1回 (7月1日〜10日提出) | 変動があった都度、速やかに提出 |

| 適用期間 | その年の9月〜翌年8月 | 改定月の4ヶ月目〜 (1~6月に改定した場合はその年の8月まで) (7~12月に改定した場合は翌年の8月まで) |

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

算定基礎届の手続き完全ガイド

算定基礎届(定時決定)の手続きは、社会保険に加入する全従業員が対象になるため作業量が多く、個別の計算や確認事項の多い業務です。

手続きの概要や間違えやすいポイントに加え、21の具体例を用いて記入方法を解説します。

社会保険・労働保険の実務完全ガイド

これ1冊でしっかり網羅!社会保険および労働保険は、従業員の生活上・労働上のリスクに備えるための公的保険制度です。

本資料では社会保険・労働保険で発生する各種手続き方法を、入社・退職時や妊娠・出産時などのシーン別にまとめました。

随時改定がよくわかるガイド

月額変更届の手続き(随時改定)は、一定の要件を満たす従業員を対象にその都度対応が必要になります。

この資料では、随時改定の基本ルールと手続き方法に加え、よくあるミスの対処方法についても解説します。

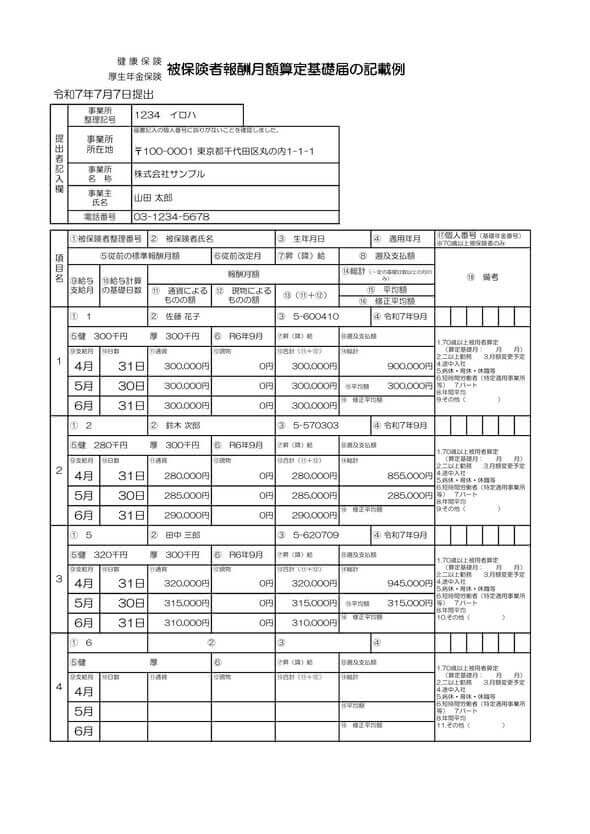

算定基礎届 記入例

社会保険の算定基礎届を作成する際に役立つ、記入例を記載した資料です。実際の用紙への記載方法や記入の要領を、見本を通してご確認いただけます。

届出書類作成の正確性を高め、事務手続きをスムーズに進めるための参考資料としてご活用ください。

算定基礎届の準備段階のチェックポイント

算定基礎届は、準備段階での抜け漏れがミスの原因になります。以下のチェックリストを活用し、抜け漏れがないか確認しましょう。

| チェック項目 | 具体的な確認内容 | 備考 |

|---|---|---|

| 提出対象者の洗い出し | 7月1日時点での社会保険被保険者全員をリストアップできているか | パート・アルバイト、休職者、役員など、判断に迷う従業員も一旦リストに含める。 |

| 賃金台帳の準備 | 4月、5月、6月支払分の賃金台帳が揃っており、内容が正確か | 残業代や各種手当の計算に間違いがないか再確認する。 |

| 勤怠記録の準備 | 4月、5月、6月の出勤簿やタイムカードが揃っているか | 支払基礎日数の計算に必須。 |

| 前年の届出の控え | 前年の算定基礎届の控えはあるか | 記入方法や対象者の変動を確認する際の参考になる。 |

| スケジュールの設定 | 社内での書類回収、作成、チェック、提出までのスケジュールを立てているか | 担当者が複数いる場合は、役割分担を明確にする。 |

算定基礎届の対象者かどうかのチェックポイント

算定基礎届の対象者かどうかの基本的なチェックポイントは、7月1日時点で被保険者資格があるかです。定時決定は毎年7月1日を基準日として標準報酬月額を決定する手続きであるため、この基準日に在籍しているかどうかが最初の判断基準となります。

ただし、この原則に加え、個別のケースに応じた例外条件を正しく理解し、対象から除外すべき従業員を見極める必要があります。

原則的な対象者

7月1日時点での健康保険・厚生年金保険の被保険者全員が、原則として算定基礎届の提出対象者です。これには、正社員だけでなく、役員や一定の要件を満たすパート・アルバイトも含まれます。

パート・アルバイトの扱い

社会保険の加入要件(例:週の所定労働時間および月の所定労働日数が常時雇用するフルタイムの従業員の4分の3以上などの基準)を満たしているパート・アルバイトは、算定基礎届の提出対象となります。また、社会保険の適用拡大に伴い特定適用事業所や任意特定適用事業所に該当する企業の場合は、4分の3以上などの基準を満たさないパート・アルバイトであっても、短時間労働者である被保険者の要件に該当すれば算定基礎届の提出が必要です。

【短時間労働者である被保険者の要件】

特定適用事業所・任意特定適用事業所(被保険者数情事1人以上や50人以下で労使合意に基づき申出をした事業所など)に勤務する4分の3以上などの基準を満たさないパート・アルバイトで、以下のすべてに該当する従業員

- 週の所定労働時間が20時間以上

- 所定内賃金が月額8.8万円以上

- 学生でない

賃金台帳と雇用契約書を確認し、加入資格がある従業員が算定漏れになっていないかを必ずチェックしましょう。

休職者や長期欠勤者の扱い

産前産後休業や育児休業中の従業員は保険料の支払いが免除されていますが、算定基礎届の提出自体は必要です。報酬の支払いがない場合は、報酬月額欄に「0円」と記入して提出します。4〜6月のすべての月で報酬の支払いがない場合や、3ヶ月の支払基礎日数がすべて17日未満(短時間労働者は11日)の場合は、休業した期間の直前の標準報酬で決定されます。

同様に、私傷病による休職で給与が支払われていない場合も「0円」で提出します。もし休職中に会社から傷病手当とは別に保障として給与(休職給)が支払われている場合は、その支払われた額に基づいて算定を行います。ただし、低額の休職給が支払われた場合は、その月を除いて算定されることになっています。

提出が不要な従業員

以下の従業員は、定時決定の対象とはならないため、算定基礎届の提出は不要です。対象者リストから除外されているか確認しましょう。

- 6月1日以降に被保険者資格を取得した者(入社した人)

- 6月30日以前に退職した者

- 7月〜9月の間に月額変更届(随時改定)を提出する予定の者

7月1日以降に退職した者は、7月1日時点では被保険者であるため、提出対象となります。間違えやすいポイントなので注意しましょう。

標準報酬月額の計算で間違えやすいポイント

標準報酬月額は、被保険者が受け取る報酬を一定の範囲で区切ったものであり、その計算基礎となる報酬の定義や対象期間が法令で厳密に定められています。この定義を誤ると、標準報酬月額も正しく算定できません。

対象となる給与

算定基礎届では、労働した月に関わらず、その年の4月、5月、6月に支払われた給与が計算の対象となります。

たとえば、末日締め、翌月25日払いの会社の場合、以下の給与が対象です。

- 4月支払給与 ← 3月労働分

- 5月支払給与 ← 4月労働分

- 6月支払給与 ← 5月労働分

このように、「労働月」ではなく「支払月」が基準となる点を間違えないようにしましょう。

通勤手当や現物給与の扱い

報酬には、労働の対償として事業主から受け取るものがすべて含まれます。これには基本給だけでなく、通勤手当、残業手当、住宅手当、役職手当なども該当します。社会保険料や税金を控除する前の「総支給額」が基準であり、「手取り額」ではない点に注意が必要です。

特に、所得税法上は非課税となる場合がある通勤手当も、社会保険の算定においては全額が報酬に含まれるため、計算から漏らさないよう注意してください。また、食事や社宅の貸与といった現物給与も、規定に基づき通貨に換算して報酬に含める必要があります。

- 基本給、固定的賃金

- 通勤手当(非課税分も含む)

- 残業手当、深夜手当、休日手当

- 家族手当、住宅手当、役職手当

- 賞与(年4回以上支給されるもの)

- 現物給与(一定条件を満たす食事、社宅など)

- 慶弔見舞金

- 出張旅費(実費弁済)

- 大入袋、解雇予告手当

- 傷病手当金

- 賞与(年3回以下の支給のもの)

支払基礎日数が17日未満の月の除外

支払基礎日数が17日(特定適用事業所・任意特定適用事業所に勤務する短時間労働者は11日)未満の月は、原則として算定の対象から除外します。

- 3ヶ月とも17日以上の場合:3ヶ月の報酬の合計 ÷ 3 = 報酬月額

- 2ヶ月が17日以上の場合:該当する2ヶ月の報酬の合計 ÷ 2 = 報酬月額

- 1ヶ月のみ17日以上の場合:該当する1ヶ月の報酬 = 報酬月額

- 3ヶ月とも17日未満の場合:従前の標準報酬月額で引き続き決定されます(保険者算定)

4分の3以上などの基準を満たしているパート・アルバイトは、支払基礎日数が17日以上となる場合、上記方法により算定します。ただし、3ヶ月とも支払基礎日数が17日未満となる場合は、15日以上の月で算定することに注意しましょう。

支払基礎日数は、月給者の場合はカレンダー上の日数(暦日数)となります。ただし、欠勤日数に応じて給与から欠勤控除される場合は、就業規則や給与規程に基づく所定労働日数から欠勤した日数を差し引いた日数となります。日給・時給者の場合は出勤日数を記入します。

昇給や遡及払いがあった場合

4月〜6月に支払われた給与に遡って昇給差額などが含まれる場合、その差額も支払われた月の報酬に合算して算定します。

たとえば、4月に昇給が決定し、6月支払いの給与で4月分・5月分の昇給差額がまとめて支払われたとします。この場合、差額を本来の月である4月・5月に割り振って再計算するのではなく、「実際に支払われた」6月分の報酬に全額を合算して報酬月額を計算します。

また、5月支払いの給与で3月分・4月分の昇給差額がまとめて支払われた場合、3月支払いの給与は算定基礎届の対象とならないため、3月の昇給金額分を差し引いて、3ヶ月で割った「修正平均額」を計算することに注意しましょう。

算定基礎届の記入におけるチェックポイント

算定基礎届の記入におけるチェックポイントは、準備した賃金台帳などの資料から各項目へ正確に数値を転記し、特に備考欄の記入漏れがないかを確認することです。記入ミスや記入漏れは、書類の返戻や再提出、手続きの遅延に繋がるため、ダブルチェックを徹底しましょう。

1. 被保険者情報の確認

日本年金機構から送付される算定基礎届には、被保険者整理番号や氏名などがあらかじめ印字されています。内容に間違いがないか、特に氏名や生年月日に変更(改姓など)があった従業員がいないかを確認します。

2. 報酬月額と支払基礎日数の転記

4月・5月・6月それぞれの「支払基礎日数」と「通貨による金額」「現物による金額」「合計額」を、計算した通りに正確に転記します。桁数の間違いや転記ミスが最も起こりやすいポイントなので、ダブルチェックを徹底しましょう。

3. 平均額の計算と標準報酬月額の決定

算定対象となる月の報酬の合計額を算出し、その平均額を求めます。その平均額を「標準報酬月額保険料額表」に当てはめると、該当する「標準報酬月額」が確認できます。

4. 備考欄の記入漏れがないか

以下のような特殊なケースに該当する場合は、備考欄への記入が必須です。記入漏れがないか必ずチェックしてください。

- 月額変更予定:7~9月に月額変更届を提出予定の場合

- パート:短時間労働者の場合

- 休職、病欠:報酬が著しく低額になった場合

- 年間平均:繁忙期などの影響で4~6月の報酬が年平均と比べて著しく高くなる場合に、申立書を添付して年間平均で算定するとき

算定基礎届の提出方法と期限のチェックポイント

算定基礎届の提出に関するチェックポイントは、期限と提出先を正確に把握し、自社に合った提出方法を選択することです。

- 提出期限

原則として毎年7月1日から7月10日までです。期限は厳守しましょう。 - 提出先

事業所の所在地を管轄する年金事務所または事務センターです。 - 提出方法

電子申請(e-Gov)、郵送、窓口持参の3つの方法があります。電子申請は24時間提出可能で、事務コストの削減にも繋がるためおすすめです。自社に合った方法を選択し、早めに準備を進めましょう。

算定基礎届に関してよくある質問(FAQ)

最後に、算定基礎届に関してよくある質問とその回答をまとめました。

算定基礎届の様式はどこでダウンロードできますか?

日本年金機構のウェブサイトからダウンロードできます。毎年様式が更新される可能性があるため、必ず最新のものを利用してください。また、電子申請の場合は、ご利用の労務管理ソフトやe-Govのシステム上で作成が可能です。

参考:4-1:算定基礎届(定時決定のため、4月~6月の報酬月額の届出を行うとき)|日本年金機構

算定基礎届を出し忘れたり、内容を間違えたりした場合はどうなりますか?

提出が遅れたり内容に誤りがあったりすると、年金事務所から督促や指導が行われます。間違いに気づいた際は、速やかに管轄の年金事務所に連絡し、「算定基礎届訂正届」を提出してください。正確な届出は事業主の義務であり、従業員の不利益に繋がる可能性があるため、速やかな対応が求められます。

正確な算定基礎届の提出で、信頼される企業に

この記事では、算定基礎届をミスなく提出するためのチェックポイントを、準備段階から計算、記入、提出までの一連の流れに沿って解説しました。

算定基礎届の確認項目を一つひとつクリアすることで、手続きはスムーズに進みます。正確な事務処理は、従業員の社会保険料や将来の年金を守るだけでなく、企業としての信頼性を高めることにも繋がります。ぜひ、本記事のチェックポイントをご活用ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

扶養家族の収入はいくらまで?年収の壁に含まれる範囲や130万円を超えた場合について解説

扶養家族の収入について、正確な判断基準を持っていますか?「123万円・130万円」という数字は知っていても、その金額の中に交通費や失業給付を含むか、あるいは繁忙期の一時的な増収をど…

詳しくみる労災の申請に必要な書類 – 作成および提出方法について解説

労働者が業務上または通勤により負傷した場合、労災保険の申請を行い労働基準監督署長の認定を経て労災給付を受けることができます。労災給付には療養や休業など、さまざまな給付がありますが、…

詳しくみる子供を扶養に入れる条件は?共働き・大学生の年収基準や手続き方法を解説

子供を親の社会保険(健康保険・厚生年金)の扶養に入れると、子供自身の社会保険料の負担がなくなります。共働きのご家庭や、アルバイトをする大学生の子供を持つご家庭にとって、「子供が扶養…

詳しくみる社会保険の証明書発行手続きについて解説!健康保険被保険者資格証明書など

日本では国民皆保険・国民皆年金が実現しており、すべての国民は何らかの公的医療保険と公的年金に加入しています。 適切に加入手続きがなされていれば、各種の社会保険の被保険者資格が与えら…

詳しくみる社会保険の扶養とは?年収の壁についても解説

配偶者の収入で生活している専業主婦などは、自分では社会保険に加入しなくてもよい場合があります。社会保険被保険者である配偶者の扶養に入ることで、自分自身は社会保険料を納付しなくても健…

詳しくみる国民年金第3号被保険者関係届とは?提出が必要な場合について解説

国民年金第3号被保険者関係届とは、会社員や公務員など会社や組織に所属し厚生年金保険に加入している第2号被保険者が配偶者を扶養に入れる際に提出しなければならない書類です。配偶者の収入…

詳しくみる