- 更新日 : 2025年11月14日

国民年金保険料の前納制度とは?年末調整での控除方法とともに解説!

年末調整では、社会保険料が所得控除されることはご存じの方は多いでしょう。具体的には、公的年金では厚生年金保険料が該当しますが、国民年金保険料が控除対象となるケースもあります。国民年金は、厚生年金と異なり、保険料を前納すれば保険料を割引してもらうことが可能です。

今回は、国民年金保険料を前納している会社員の方の年末調整について、書類の書き方や控除証明書について解説します。

目次

国民年金保険料の前納制度とは?

会社員の方は、年末調整で公的年金の厚生年金保険料が所得控除されますが、国民年金保険料が控除対象となるケースもあり、保険料を前納すれば保険料を減額してもらうことができます。

その際にポイントとなるのが、一定期間の国民年金保険料をまとめて納める制度です。この制度を利用し、保険料をまとめて納めることで保険料が割引となります。

原則の納付方法

基本的に会社員の方は、国民年金保険料を支払うことはなく、年末調整でも所得控除を考慮する必要はありません。しかし、国民年金保険料を支払うケースはいくつか考えられます。

ここでは、そのなかでも会社員の方にとって一般的な、扶養親族の国民年金保険料を支払うケースについてみていきましょう。

会社員に扶養されている配偶者は、国民年金の第3号被保険者として保険料の納付義務がありませんが、加入期間は60歳になるまでです。それ以降は65歳になるまで任意加入して国民年金保険料を納付すれば、老齢基礎年金の受給額を増やすことができます。

また、子どもであれば、20歳以上の学生は第1号被保険者として保険料の納付義務が生じます。

会社員の納税者が、こうした家族の国民年金保険料を納付すれば、年末調整の際に所得控除することができます。では、国民年金保険料は、どのように納付するのでしょうか。

まずは、原則の納付方法について説明します。

国民年金保険料は、全国の銀行、農協、漁協、信用組合、信用金庫、郵便局のほか、コンビニエンスストアやインターネットなどでも納めることができます。

納付する際は、日本年金機構から送られてくる「納付書(国民年金保険料納付案内書)」を使用し、その年度の所定の納付月ごとに納付しますが、預金口座から保険料を毎月自動的に引き落とす口座振替とすることも可能です。

なお、前述の配偶者が任意加入する場合は、原則口座振替となっています。

前納の納付方法

毎月の所定の納付期限までに納付する通常の納付方法のほかに前納することも可能です。国民年金保険料を前納した場合も、年末調整の際にその年分の控除対象となります。

前納する場合は、「前納用納付書」を添えて全国の銀行、農協、漁協、信用組合、信用金庫、郵便局のほか、コンビニエンスストアやインターネットなどで納付します。

「前納用納付書」は、日本年金機構から4月上旬に送付されてきます。1年度分・6カ月分前納用の納付書となっており、どちらかを選んで納付することになります。クレジットカードによる納付も可能ですが、事前に年金事務所に申込みが必要です。

1年度(12カ月分)や6カ月分の保険料だけではなく、任意に選択した月から当年度末もしくは翌年度末までの分であっても、前納を行うことができます。ただし、この場合は専用の納付書が必要です。希望する方は、年金事務所に問い合わせてください。

なお、平成29年4月より、2年度分の保険料をまとめて納める「2年前納」制度が実施されています。2年度分を前納した場合も年末調整の際に全額控除の対象となります。

申込みをすることで2年度分前納用の納付書が送付されますが、コンビニエンスストアでは使用できません。1年度分・6カ月分前納と同様に口座振替、クレジットカードによる納付は可能です。

納付期間については、納付しようとする月の末日までとなっています。2年前納、1年前納や上期6カ月(4月分から9月分)の前納は4月末日、下期6カ月(10月分から翌年3月分)前納は10月末日が納付期限になります。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

国民年金保険料における前納制度のメリット

前納制度の利用によって、国民年金の保険料から割引を受けられるメリットがあります。割引額は年率4%で複利計算した金額であり、年平均では約1.8%の割引率です。

ただし、割引額は納付方法によって異なってくるので注意してください。

現金およびクレジットカード納付2年前納の場合

令和7年度を例に挙げると、国民年金保険料は月額17,510円です。

「前納用納付書」で現金納付およびクレジットカードで納付した場合、次のような割引額になります。

- 6カ月分前納:850円の割引

6カ月分の保険料額105,060円→104,210円 - 1年度分前納:3,730円の割引

1年度分の保険料額210,120円→206,390円 - 2年度分前納:15,670円の割引

2年度分の保険料額425,160円→409,490円

口座振替2年前納の場合

しかし、現金納付やクレジット納付ではなく、口座振替にした場合、さらに割引額が増えます。

- 6カ月分前納:1,190円の割引

6カ月分の保険料額105,060円→103,870円 - 1年度分前納:4,400円の割引

1年度分の保険料額210,120円→205,720円 - 2年度分前納:17,010円の割引

2年度分の保険料額425,160円→408,150円

前納の期間が増えれば割引は大きくなりますが、一度の出費が大きくなります。お財布と相談して納付方法を選ぶとよいでしょう。

前納した場合の年末調整における控除手続き

国民年金保険料を前納した場合、年末調整ではその年分の控除対象とすることが可能です。13カ月以上分の前納の場合は、全額をその年に控除できますが、各年分の保険料に相当する額を複数年で控除することもできます。

前納した場合の年末調整の手続きについてみていきましょう。

① 控除証明書を受け取る

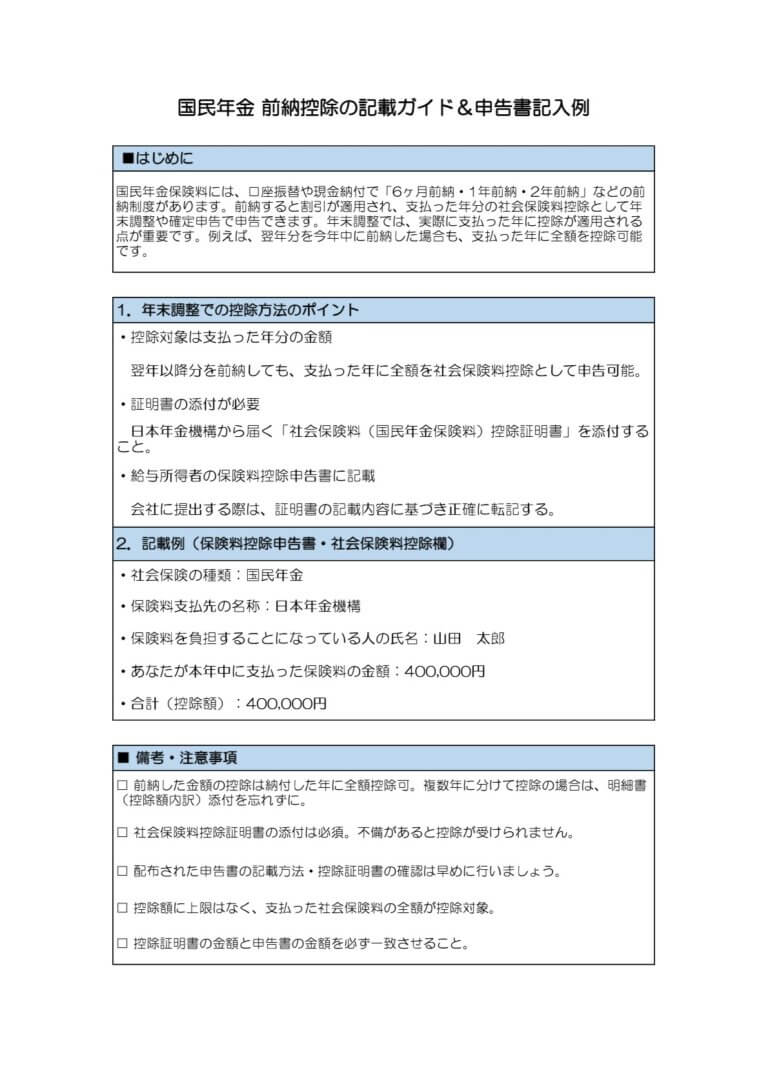

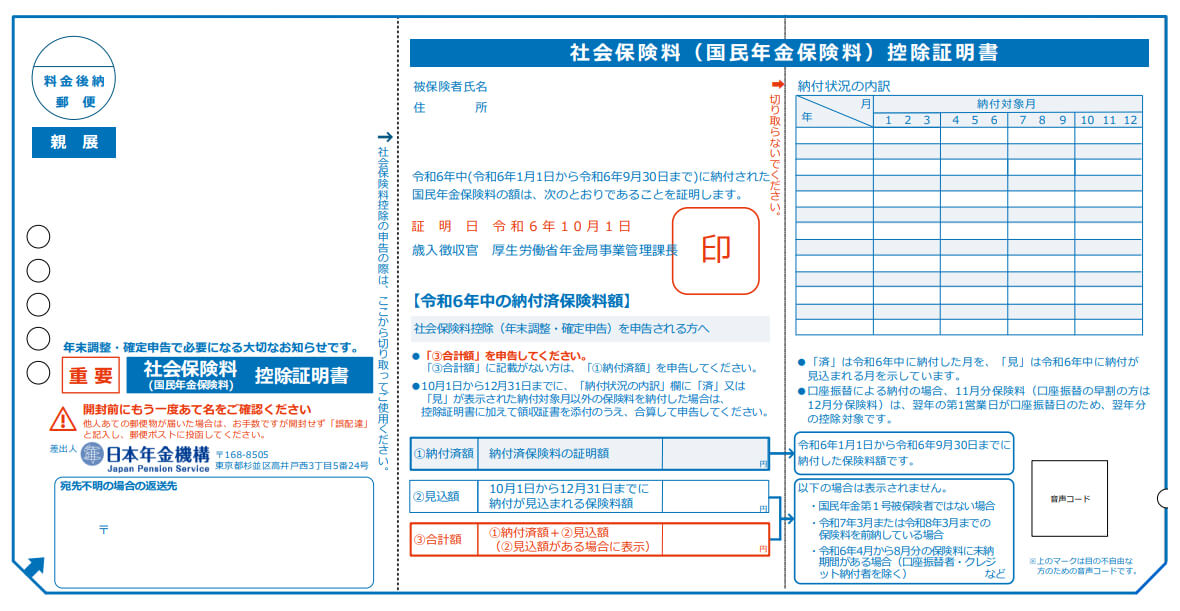

年末調整の手続きには、後述の「給与所得者の保険料控除申告書」を記入後、会社に提出することになりますが、その際、「社会保険料(国民年金保険料)控除証明書」を添付する必要があります。

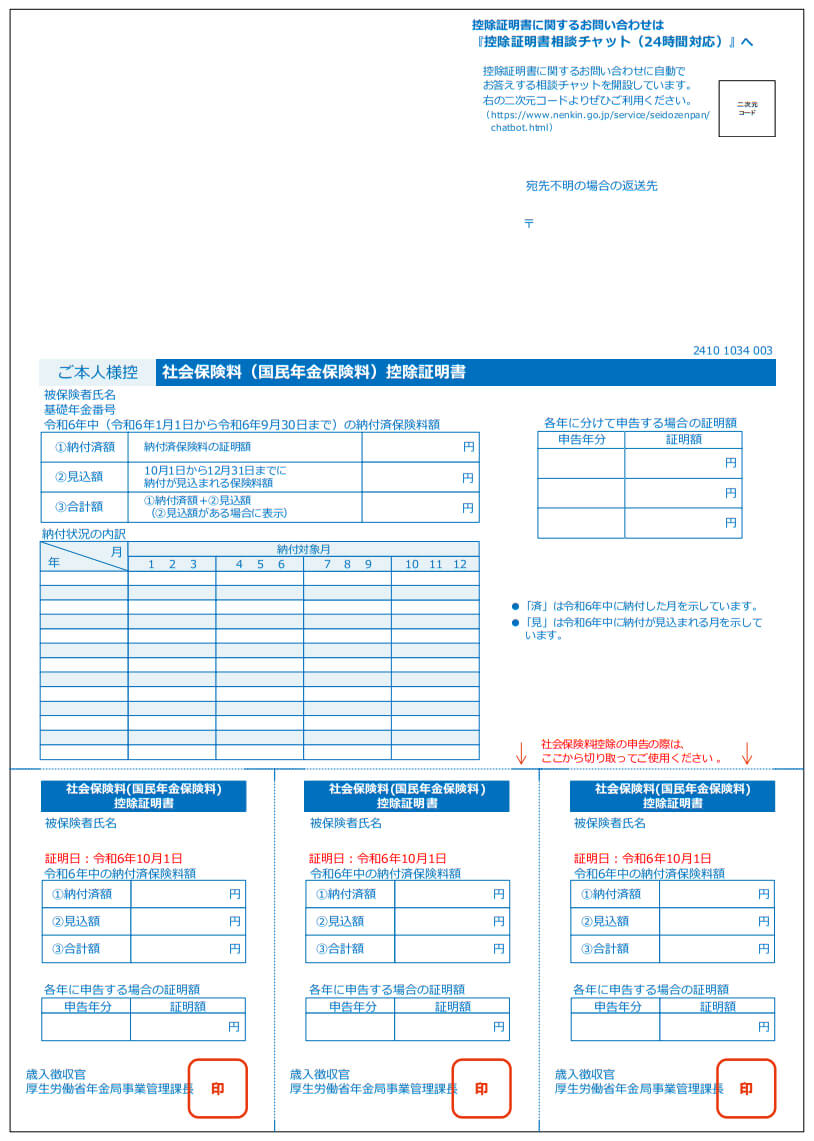

この控除証明書は、日本年金機構から送付されてきますが、ハガキ版とA4版の2種類があり、13カ月以上の前納により国民年金保険料を納付した場合は、A4版の書類です。

送付される時期は、その年の1月から9月までに納付した場合は10月下旬から11月上旬にかけて、その年の10月から年内に納付した場合は翌年2月上旬です。

引用:令和6年 社会保険料(国民年金保険料)控除証明書(ハガキ)の見方|日本年金機構

引用:令和6年 社会保険料(国民年金保険料)控除証明書(A4)の見方|日本年金機構

13カ月以上の前納により国民年金保険料を納付したときのA4版の控除証明書については、複数年分に分けて申告する場合、注意が必要です。

下部にある3年分3枚の証明書のうち、本年分の1枚を切り離して申告に使用します。残りの2枚の証明書は、2025年、2026年の申告時に使用するため、大切に保管しておきましょう。

➁ 控除証明書を年末調整時に提出する

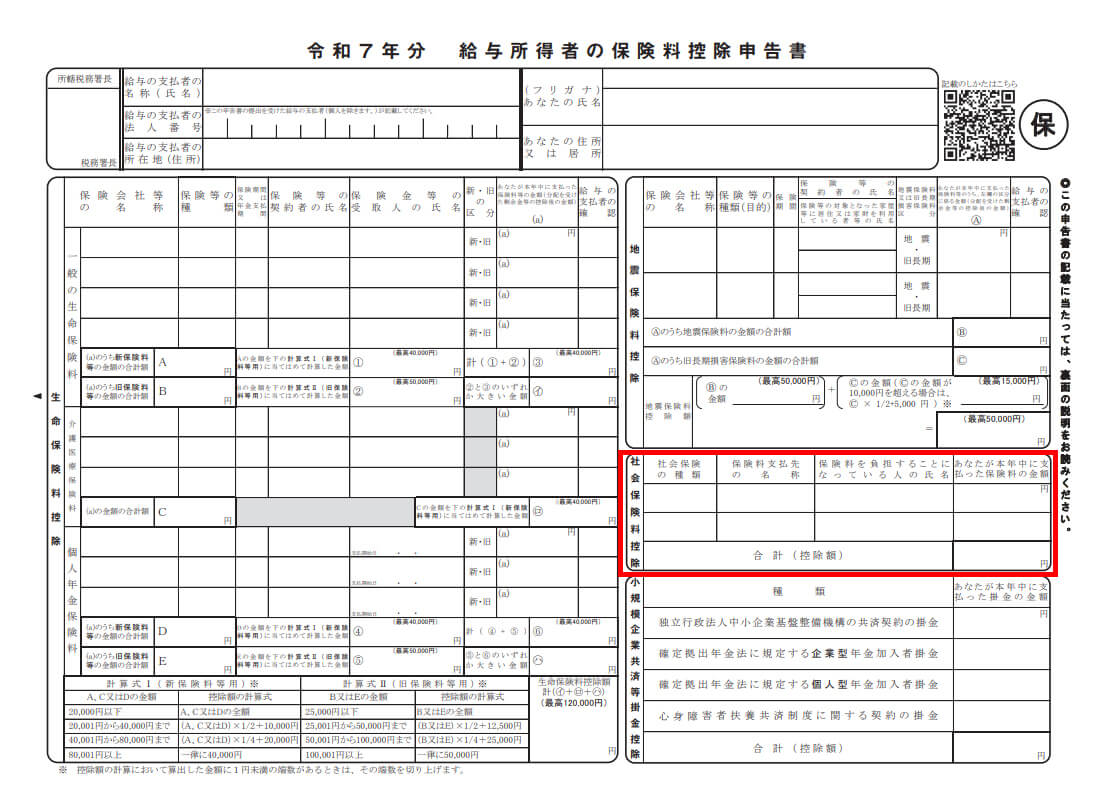

「給与所得者の保険料控除申告書」は、通常、11月頃に勤務先から配布されます。納税者本人は必要事項を記入し、上記の「社会保険料(国民年金保険料)控除証明書」と一緒に会社に提出します。

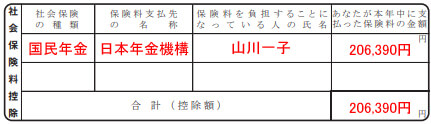

控除を申告する「給与所得者の保険料控除申告書」の「社会保険料控除」欄に、必要事項を記載します。

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

具体的な例として、会社員の親が子どもの国民年金保険料を1年分前納した場合の書き方を挙げておきましょう。

出典:A2-3 給与所得者の保険料控除の申告|国税庁、「令和7年分給与所得者の保険料控除申告書」を加工して作成

「保険料の支払先の名称」は、国民年金保険の運営事業を行っている「日本年金機構」と記載します。

国民年金保険料を前納した場合は年末調整での控除を行おう!

国民年金保険料の前納制度は、一度の出費としては負担になりますが、割引のメリットがあるだけでなく、年末調整の際に控除対象にもなります。

学生の国民年金保険料は本人に納付義務があり、滞納となっているケースが少なくありません。親として前納制度を利用するのも選択肢のひとつなので、検討してみてはいかがでしょうか。

よくある質問

国民年金保険料の前納制度とはなんですか?

一定期間の国民年金保険料をまとめて納める制度です。 詳しくはこちらをご覧ください。

国民年金保険料の前納制度のメリットはなんですか?

まとめて納めることにより保険料が割引となります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の国民健康保険料はこう控除!書き方・対象期間・還付額を解説

国民健康保険料は、年末調整の社会保険料控除の対象になります。これにより、所得税や住民税の負担を軽減できます。しかし、控除できる金額や対象期間、申告書への正しい書き方がわからず、毎年…

詳しくみる【一覧】年末調整の書類保管期間は何年?紙・電子の違い、紛失リスクを解説

年末調整で扱う申告書や源泉徴収簿といった書類の保管期間は、所得税法により原則7年間と定められています。そのため、税額計算の根拠となるこれらの法定調書は、法律にのっとり適切に管理しな…

詳しくみる【チェックリスト付】年末調整の還付間違いやミスの防止策とは?

年末調整のミスや還付間違いは、 正しい手順で訂正でき、事前のチェック体制で防止可能です。源泉徴収税額の再計算や確定申告による修正が必要なため、場合によっては従業員から税金の追加徴収…

詳しくみる【チェック付】住宅ローン控除の年末調整・確定申告の書き方は?

住宅ローン控除(住宅借入金等特別控除)は、1年目は確定申告をする必要がありますが、2年目以降であれば年末調整だけで手続きが完了します。そのため、給与担当者は従業員から提出される申告…

詳しくみる年末調整で追加徴収される原因は?徴収時の対処方法や計算方法、確定申告が必要なケースを紹介

1年間の給与や世帯の事情などで納めた税金が少ない場合は、年末調整の際に追加徴収となる場合があります。しかし、どのように対応すべきか悩むのではないでしょうか。追加徴収は原因を特定し、…

詳しくみる年末調整と転職者の関係

会社で働く場合に受け取る給与や報酬は、源泉徴収として所得税が前もって天引きされています。 しかし、各納税者の最終的な所得税額が決定すると、払いすぎた分や不足分を調整しなければなりま…

詳しくみる