- 更新日 : 2025年4月18日

退職者は算定基礎届が必要?対象者・書き方・記入例を紹介

退職者は基本的に算定基礎届の提出は必要ありません。ただし、退職日によっては届出の対象になる場合があり、誤った対応をすると年金事務所から指摘を受ける可能性があります。

本記事では、退職者の算定基礎届について解説します。基本的な記入例や対象者別での注意点もわかりやすく紹介するので、手続きの参考にしてみてください。

目次

算定基礎届とは

算定基礎届は、従業員の標準報酬月額を決定するために必要な書類です。4月から6月に支払われた給与実績をもとに、従業員ごとの標準報酬月額が算出されます。この一連の手続きを「定時決定」といいます。

標準報酬月額とは、一定期間の給与の平均額をもとに、あらかじめ定められた等級に当てはめた月額給与のことです。標準報酬月額をもとに9月以降の社会保険料が決定され、従業員の負担額が適切に調整されます。

算定基礎届は、社会保険料を正確に決定するために欠かせない重要な手続きです。企業と従業員にとって、安定した保険制度の運用に直結しています。

算定基礎届については以下の記事でも詳しく解説しているので、ご確認ください。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

算定基礎届の手続き完全ガイド

算定基礎届(定時決定)の手続きは、社会保険に加入する全従業員が対象になるため作業量が多く、個別の計算や確認事項の多い業務です。

手続きの概要や間違えやすいポイントに加え、21の具体例を用いて記入方法を解説します。

社会保険・労働保険の実務完全ガイド

これ1冊でしっかり網羅!社会保険および労働保険は、従業員の生活上・労働上のリスクに備えるための公的保険制度です。

本資料では社会保険・労働保険で発生する各種手続き方法を、入社・退職時や妊娠・出産時などのシーン別にまとめました。

随時改定がよくわかるガイド

月額変更届の手続き(随時改定)は、一定の要件を満たす従業員を対象にその都度対応が必要になります。

この資料では、随時改定の基本ルールと手続き方法に加え、よくあるミスの対処方法についても解説します。

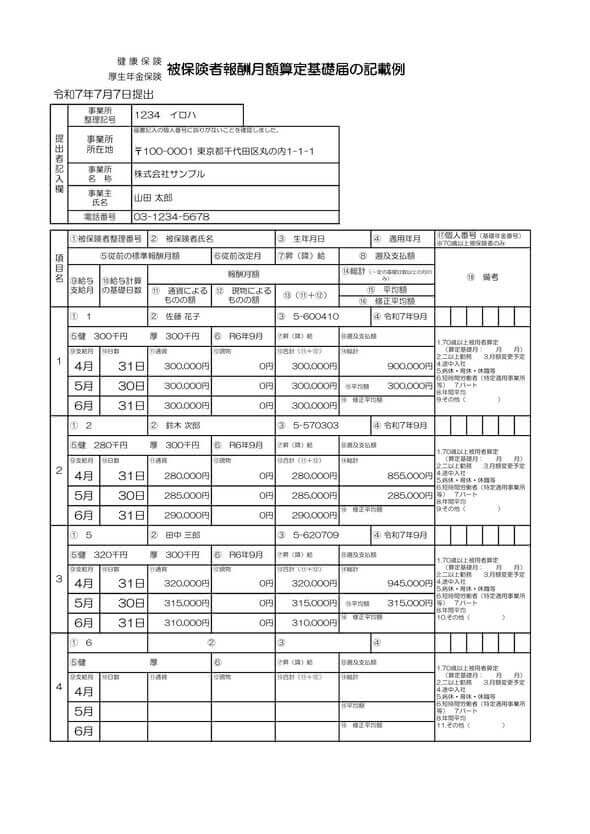

算定基礎届 記入例

社会保険の算定基礎届を作成する際に役立つ、記入例を記載した資料です。実際の用紙への記載方法や記入の要領を、見本を通してご確認いただけます。

届出書類作成の正確性を高め、事務手続きをスムーズに進めるための参考資料としてご活用ください。

算定基礎届の提出が必要な対象者|退職者は?

算定基礎届の提出対象となるのは、7月1日時点で在職しているすべての被保険者です。これにはフルタイムの社員だけでなく、以下の場合も含まれます。

- パート・アルバイト

- 産前産後・育児・介護休業中の従業員

- 70歳以上の従業員(健康保険被保険者または厚生年金70歳以上被用者)

- 出向中の従業員

上記以外にも、5月31日以前に入社し、7月1日時点で在職している従業員も対象です。

一方で、欠勤中や休職中の従業員(育児休業・介護休業を含む)や、刑務所に収容されている従業員などについては、一定の条件で提出が求められます。

算定基礎届の対象者については、以下の記事をご確認ください。

基本的に退職者は提出対象ではない

6月30日以前に退職した従業員は定時決定の対象外となるため、算定基礎届の提出は必要ありません。

一方で、退職日が7月1日以降の従業員については、算定基礎届の提出が必要です。この場合、退職者の標準報酬月額は、退職日までに確定した4月から6月の給与実績にもとづいて算出されます。通常通り算定基礎届を作成し、備考欄に退職日を記入して提出します。

算定基礎届の提出は、退職日が6月30日以前の場合は不要、7月1日以降であれば提出する必要があることを覚えておきましょう。

算定基礎届の基本的な書き方

算定基礎届は毎年6月下旬頃に、各事業所へと送られてきます。受け取り次第速やかに内容を確認し、算定基礎届を作成することが重要です。

ここでは、算定基礎届の基本的な書き方について解説します。

1.印字された情報を確認する

最初に、算定基礎届に記載された従業員の基本情報を確認します。情報に誤りがあると、受給額や保険料の計算に誤差が生じる可能性があるため、細心の注意を払ってチェックを行ってください。

もし誤った情報を見つけた場合は、速やかに修正を行います。とくに、資格取得年月日など重要な項目については、間違いなく記入することが重要です。

印字されていない情報がある場合は、手書きで補記してください。

2.提出者の情報を確認する

算定基礎届の最上部には、提出者に関する重要な情報が記載されています。

- 事業所整理記号

- 事業所所在地

- 事業所名称

- 事業主氏名 など

これらの情報が正確に記入されているか確認することが重要です。とくに、電話番号欄にはすぐに連絡が取れる番号を記入しておくことで、万が一年金事務所から連絡があった際にも迅速に対応できます。

提出者情報に誤りがあると、手続きの遅延や滞りが生じる原因となるため、しっかりとチェックしましょう。

3.支払基礎日数を記入する

算定基礎届の「支払基礎日数」は、重要な項目のひとつです。この欄には、4月から6月に従業員に支払われた給与をもとに、実際に勤務した日数を記入します。

たとえば、月例給与の場合はその月の暦日数の記入が必要です。欠勤日があれば、所定の労働日数から欠勤日数を引いた実際に働いた日数を記載します。

支払基礎日数の算出方法は、会社ごとの給与計算期間や支払日によって異なるため、自社の給与計算の流れに沿って確認を行いましょう。

日給や時給で働く従業員の場合は、実際の出勤日数に加え、有給休暇などの休業日数も考慮し、支払基礎日数として記入します。

4.通貨と現物支給額を記入する

算定基礎届では、支払基礎日数に対する通貨給与と現物給与の額をそれぞれ記入する必要があります。

通貨給与とは、基本給や手当など、現金で支払われた報酬です。一方、現物給与は社宅や寮などの住宅貸与や食事など、現金以外で支給された報酬を指します。

4月から6月に支払われた各月の給与について、これらの支給額を正確に記入します。現物給与については、日本年金機構が公表する全国現物給与価額一覧表にもとづいて換算額を記入しましょう。現物給与がない場合は「0」と記入します。

この一覧表の金額は年度や都道府県によって異なるため、最新の情報を確認することが重要です。なお、支払基礎日数が17日未満の月については、標準報酬月額の計算に反映されません。通貨と現物支給額の項目は必ず記入し、漏れのないようにしてください。

5.4~6月の総計額を記入する

算定基礎届では、4月から6月に支払われた通貨給与と現物給与の総額を記入します。ここで重要なのは、算定に使用される月は支払基礎日数が17日以上の月のみである点です。

たとえば、4月の支払基礎日数が15日だった場合、4月は算定対象から外れ、対象となるのは5月と6月となります。この場合、4月の支給額は含めず、5月と6月の通貨給与および現物給与の合計を記入します。

総計額は標準報酬月額を計算するための基本となるため、慎重に算出し、記入することが重要です。支払基礎日数が17日未満の月は除外されることを理解し、対象となる月の合計額を正確に記載しましょう。

6.平均額を記入する

算定基礎届では、対象となる月の通貨給与と現物給与の総額を対象月数で割り、平均額を求めます。

たとえば、4月が算定対象月から外れた場合、5月と6月の2ヶ月分の合計金額を2で割った額が平均額です。この平均額は、その年度の標準報酬月額を決定するための基準となるため、正確に記入する必要があります。小数点以下の端数は切り捨てて構いません。

もし従業員がすでに退職している場合は、その旨を保険者に報告し、算定基礎届の「備考」欄に退職日を記載します。7月1日以降に退職が予定されている従業員についても、必要事項の記載が求められるため注意しましょう。

標準報酬月額については以下の記事で詳しく解説しているので、ぜひ参考にしてください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 社会保険業務

社会保険の月額表の見方 – 関連する知識も解説

社会保険の月額表とは等級ごとに標準報酬月額を区分した表のことで、健康保険や厚生年金保険などの保険料率と保険料が記載されています。標準報酬月額は社会保険料計算をしやすくするために、給…

詳しくみる - # 社会保険業務

雇用調整助成金とは?令和4年12月以降の特例措置(コロナ特例)についても解説

雇用調整助成金とは、事業主が労働者に支払う休業手当等の一部を助成する制度です。新型コロナウイルス感染症の流行に伴う特例措置として、助成率と上限額が引き上げられています。期間は令和4…

詳しくみる - # 社会保険業務

離職票の発行条件は?流れや日数、もらえない・やっぱり欲しい場合の対処法も解説

退職後の手続きで使う離職票。失業保険(基本手当)の受給に必要な書類ですが、自分の場合は発行されるのか、退職したのにいつまで経っても届かない、といった不安はありませんか。特に、失業保…

詳しくみる - # 社会保険業務

月額変更届(随時改定)は1等級差の場合は提出が必要?提出基準や手続き方法を解説

給与が変動した際に、月額変更届(随時改定)は1等級差でも提出しなければならないのかと疑問に思う方は多いでしょう。社会保険の標準報酬月額は、給与の変化に応じて見直されますが、すべての…

詳しくみる - # 社会保険業務

雇用保険の加入条件を解説!加入に必要な手続きや各種書類も紹介

雇用保険とは、事業主と労働者や労働者であった方へ適切な給付を行う公的保険制度です。パートやアルバイトといった名称に関係なく、従業員が雇用保険の加入要件に該当している場合、事業主は対…

詳しくみる - # 社会保険業務

厚生年金における加給年金とは?もらえる条件や振替加算についても解説!

厚生年金保険加入者が年金を受給できることになったときに、条件により年金額が加算されることを知っていますか?年金に加算される額のことを「加給年金」「振替加算」といいます。これらは家族…

詳しくみる