- 更新日 : 2025年11月4日

【テンプレ付】残業代の計算方法とは?月給・時給別の割増率や違法ケースを解説

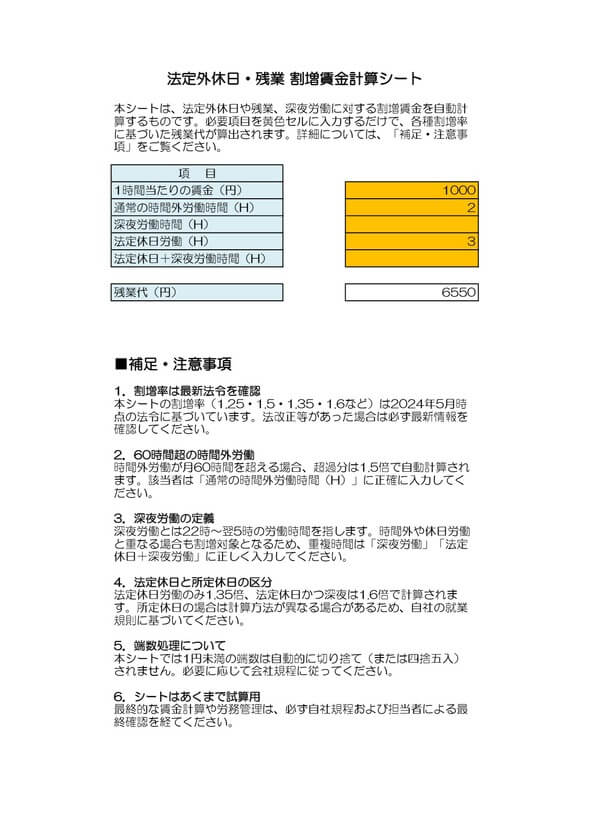

残業代(割増賃金)は「1時間あたりの基礎賃金 × 割増率 × 残業時間」という計算式で算出されます。これには住宅手当や通勤手当など労働と関連の薄い各種手当は残業の計算から除外されます。給与形態や労働条件によって基礎賃金や割増率が変わるため、正確な計算には正しい知識が不可欠です。

人事や会計の担当者にとって、従業員一人ひとりの残業代を正確に計算する業務は、給与計算の中でも特に複雑で時間を要する作業ではないでしょうか。本記事では、この残業代の計算方法について、基本から給与形態別の応用、注意すべき違法なケースまで、わかりやすく解説します。

目次

残業代計算の基本となる3つの要素

残業代の計算は、「1時間あたりの基礎賃金」「割増率」「残業時間数」の3つの要素で構成されています。正確な残業代を計算するために正しく理解しましょう。

残業代(割増賃金)は、以下の計算式で求められます。

「1時間あたりの基礎賃金」の求め方

1時間あたりの基礎賃金は、給与の総支給額(月給)をそのまま時給換算するわけではありません。計算の基礎となる賃金から、法律で定められた一部の手当を除外して算出します。

基礎賃金から除外される手当

以下の手当は、従業員個人の事情によって支給されるものであり、労働との直接的な関連が薄いとされ、割増賃金の計算基礎から除外されます。

- 家族手当

- 通勤手当

- 別居手当

- 子女教育手当

- 住宅手当

- 臨時に支払われた賃金(結婚手当など)

- 1ヶ月を超える期間ごとに支払われる賃金(賞与など)

月給制の場合の計算方法

月給制の場合、1時間あたりの基礎賃金は以下の式で計算します。

ここで用いる「1ヶ月の平均所定労働時間」は、会社ごとに異なりますが、通常は以下の式で算出します。

例えば、月給25万円(除外手当なし)、年間所定休日120日、1日の所定労働時間8時間の場合、

- 年間総労働時間: (365日 – 120日) × 8時間 = 1,960時間

- 1ヶ月の平均所定労働時間: 1,960時間 ÷ 12ヶ月 ≒ 163.33時間

- 1時間あたりの基礎賃金: 250,000円 ÷ 163.33時間 ≒ 1,530円(円未満は切り捨て)

となります。

残業の種類で変わる「割増率」

割増率は、労働基準法で定められており、法定労働時間(原則1日8時間・週40時間)を超えるかどうかで扱いが変わります。

| 労働の種類 | 条件 | 割増率 |

|---|---|---|

| 時間外労働(法定外残業) | 1日8時間・週40時間を超える労働 | 25%以上 |

| 深夜労働 | 午後10時から午前5時までの労働 | 25%以上 |

| 休日労働 | 法定休日の労働 | 35%以上 |

| 時間外労働(月60時間超) | 1ヶ月に60時間を超える時間外労働 | 50%以上※ |

※中小企業においても2023年4月1日から適用されています。

残業の種類によって変動する割増率

残業代の計算を複雑にする大きな要因が、この割増率です。労働した時間帯や曜日、月の累積時間によって適用される率が変わるため、どの残業に該当するのかを正確に把握しなければなりません。

法定内残業と法定外残業の違い

残業には「法定内残業」と「法定外残業」の2種類があります。

- 法定内残業:

会社の就業規則で定められた所定労働時間は超えているが、法律で定められた法定労働時間(1日8時間・週40時間)の範囲内で行われる残業。この場合、法律上の割増賃金の支払義務はありませんが、就業規則に定めがあればそれに従います。 - 法定外残業:

法定労働時間を超えて行われる残業。一般的に「残業」という場合、こちらを指します。この残業に対しては、25%以上の割増賃金の支払いが必要です。

割増率が重複する場合の計算方法

時間外労働と深夜労働が重なる場合など、複数の割増条件が同時に発生することがあります。その際は、それぞれの割増率を加算して計算します。

法定外残業 + 深夜労働

例:法定労働時間を超え、かつ午後10時以降に労働した場合

休日労働 + 深夜労働

例:法定休日に、午後10時以降に労働した場合

なお、休日労働と時間外労働の割増率は重複しません。法定休日の労働は、それ自体が時間外労働という概念ではないため、休日労働の割増率(35%以上)のみが適用されます。

2023年4月から変わった月60時間超の割増率

法改正により、2023年4月1日から、中小企業においても月60時間を超える時間外労働に対する割増賃金率が25%から50%へと引き上げられました。

- 60時間までの部分:60時間 × 1時間あたりの基礎賃金 × 1.25

- 60時間を超える部分:(80時間 – 60時間) × 1時間あたりの基礎賃金 × 1.50

大企業・中小企業を問わず、すべての企業が対象となるため、給与計算担当者はこの改定に確実に対応しなければなりません。

参照:月60時間を超える時間外労働の割増賃金率が引き上げられます|厚生労働省

【給与形態別】残業代の計算方法

1時間あたりの基礎賃金の算出方法は、従業員の給与形態によって異なります。ここでは、主要な給与形態ごとの計算方法を具体的に見ていきましょう。

月給制の場合

月給制で1時間あたりの基礎賃金を算出するには、まず月給から法律で定められた除外手当を引きます。月給には通勤手当や住宅手当など、労働の対価とはいえない手当が含まれていることがあるため、それらを除外した金額で計算します。そして、月によって労働日数が変動するため、年間の労働時間から算出した「1ヶ月の平均所定労働時間」で割るのが一般的です。

計算例

月給30万円(除外手当2万円)、月平均所定労働時間160時間

1時間あたりの基礎賃金は

時間外労働20時間の場合、残業代は

となります。

時給制の場合

パートタイマーやアルバイトなど時給制の場合、定められた時給そのものが基礎賃金となるため、他の給与形態のような複雑な換算は必要ありません。ただし、法定労働時間を超えた場合や深夜に労働した場合には、もちろん割増賃金が適用されます。

1時間あたりの基礎賃金 = 時給

計算例

時給1,200円、時間外労働10時間

残業代は、

日給制の場合

日給制の場合は、その日給を1日の所定労働時間で割ることで、1時間あたりの基礎賃金を求めます。日給は1日単位で給与が定められていますが、残業代計算のためには時給換算が必要です。その日の所定労働時間で日給を割ることで、その日の労働に対する1時間あたりの単価を明確にします。

計算例

日給12,000円、所定労働時間8時間

1時間あたりの基礎賃金は

時間外労働2時間の場合、残業代は

となります。

年俸制の場合

年俸制でも、法律で定められた残業代の支払いが必要です。年俸額を月額に換算して基礎賃金を計算します。年俸制は年間の給与総額を決める制度ですが、残業代が不要になるわけではありません。計算の際は、まず年俸を12で割って月額相当額を算出することから始めます。

計算例

年俸480万円、月平均所定労働時間160時間

1時間あたりの基礎賃金は

時間外労働15時間の場合、残業代は

となります。

歩合給(インセンティブ)制の場合

歩合給制の場合も、時間外労働に対しては割増賃金の支払いが必要です。成果に応じて給与が変動する歩合給でも、労働時間に対する対価として残業代は発生します。計算が複雑になりがちですが、固定給と歩合給を合算した総額を、その月の総労働時間で割って基礎となる単価を算出するのが原則です。歩合給の基礎となる「成果」は時間内、時間外すべての時間で生み出されているため「総労働時間」で割ることになります。

計算例

固定給20万円、歩合給8万円、総労働時間190時間(うち時間外30時間)

1時間あたりの賃金額は

これに対する割増分として、

を追加で支払います。

フレックスタイム制の場合

フレックスタイム制では、清算期間内の実労働時間が法定労働時間の総枠を超えた分が時間外労働となります。日々の労働時間を従業員が自由に決めるフレックスタイム制では、1日単位ではなく、1ヶ月などの「清算期間」全体で労働時間を見ます。期間全体の法定労働時間の合計(総枠)を算出し、それを超えた実労働時間分が時間外労働として扱われます。

計算例(清算期間が1ヶ月の場合)

月の暦日数30日、実労働190時間、1時間あたりの基礎賃金2,000円

法定労働時間の総枠は

超過した18.6時間 (190 – 171.4) が残業となり、残業代は

休日・休暇の扱いで残業代計算はどう変わる?

休日の種類によっても割増率は変わります。特に「振替休日」と「代休」の違いは、残業代計算において重要なポイントです。

法定休日と法定外休日の違い

労働基準法では、使用者は労働者に対して毎週少なくとも1回、または4週間を通じて4日以上の休日を与えなければならないと定めています。これが「法定休日」です。

- 法定休日:

法律で定められた休日のこと。この日に労働すると「休日労働」となり、35%以上の割増率が適用されます。 - 法定外休日(所定休日):

会社が独自に定める休日(例:週休2日制における土曜日など)。この日の労働は「休日労働」にはあたりません。ただし、法定外休日の労働によって週の労働時間が40時間を超えた場合、その超過分は「時間外労働」として25%以上の割増率が適用されます。

振替休日と代休の違いと残業代の扱い

「振替休日」と「代休」は混同されがちです。労働基準法上明確な記載はありませんが、それぞれの性質や割増賃金の計算方法が全く異なります。

| 振替休日 | 代休 | |

|---|---|---|

| 手続き | 事前に休日と労働日を入れ替える | 休日に労働させた後、事後的に代わりの休日を与える |

| 割増賃金 | 休日労働の割増(35%)は発生しない | 休日労働の割増(35%)は発生する |

| 注意点 | 週をまたいで振り替えた結果、週40時間を超えた分には時間外割増(25%)が必要 | 割増部分(35%)の賃金支払いは必要 |

振替休日は、あらかじめ休日出勤日と休みの日を入れ替える制度です。もともとの休日は労働日となり、入れ替えた日が休日になるため、休日労働の割増賃金は発生しません。 一方、代休は、休日労働をさせた後で、その代償として別の労働日に休みを与える制度です。休日労働を行った事実は変わらないため、休日労働に対する35%以上の割増賃金の支払いは必要です。

残業代計算で注意すべき違法なケース

残業代の計算や運用を誤ると、意図せず法律違反となることがあります。ここでは、特に注意すべき違法なケースを解説します。

労働時間の端数処理(切り捨て)の原則禁止

労働時間は1分単位で計算するのが原則です。業務の都合上、「15分未満の時間は切り捨て」といった運用をしている場合、それは違法となります。

ただし、事務簡便化のための例外として、1ヶ月の残業時間数の合計に30分未満の端数が出た場合に切り捨て、30分以上の場合は1時間に切り上げる処理は認められています。

固定残業代(みなし残業代)制度のよくある誤解

固定残業代制度は、一定時間分の残業代をあらかじめ給与に含めて支払う制度です。しかし、「固定残業代を払っているから、いくら残業させても追加の支払いは不要」というのは誤りです。固定残業時間を超えて労働した分については、別途追加で残業代を支払わなければなりません。

また、固定残業代として支払われる金額や、それに含まれる残業時間数が労働契約や就業規則で明確に区分されている必要があります。

36協定の上限を超えた残業

時間外労働や休日労働をさせるためには、労働者と使用者で36(サブロク)協定を締結し、労働基準監督署に届け出る必要があります。36協定を結んでいても、残業時間には上限が定められています。

原則:月45時間・年360時間

臨時的な特別な事情がある場合でも、

- 年720時間以内

- 複数月平均80時間以内(休日労働含む)

- 月100時間未満(休日労働含む) といった上限を超えて時間外労働をさせることはできません。これらの上限を超えた残業は法律違反です。

残業代の計算には正しい勤怠管理が重要

正確な残業代計算は、日々の正確な勤怠管理が土台となります。バックオフィス担当者として、計算方法の知識だけでなく、その元となるデータをいかに管理するかが重要です。

正確な労働時間の把握がすべての基本

客観的で正確な労働時間の記録は、残業代計算の根幹です。タイムカード、ICカード、PCのログイン・ログオフ記録など、厚生労働省のガイドラインが示す客観的な方法で労働時間を記録・管理することが求められます。従業員の自己申告だけに頼る方法は、実際の労働時間と乖離(かいり)が生じやすく、後のトラブルの原因となりかねません。

参照:労働時間の適正な把握のために使用者が講ずべき措置に関するガイドライン|厚生労働省

給与計算ソフトや勤怠管理システムの活用

手計算による残業代計算は、ミスが発生しやすく、法改正への対応も遅れがちです。勤怠管理システムと連携できる給与計算ソフトを導入することで、複雑な割増率の計算や月60時間超の集計なども自動化できます。これにより、計算ミスを防ぎ、担当者の業務負担を大幅に軽減できるでしょう。各種ツールやアプリを比較検討し、自社に合ったシステムを導入することが望ましいです。

労働基準監督署の調査に備えるための記録保管

労働基準監督署は、賃金不払いの疑いがある事業場に対して、臨検監督(立ち入り調査)を実施することがあります。その際、賃金台帳やタイムカードなどの勤怠記録の提出を求められます。これらの書類は法律で5年間(当分の間は3年間)の保存が義務づけられています。日頃から適正な勤怠管理と記録保管を徹底することが、万が一の調査への備えとなります。

正しい残業代の計算方法で、健全な労務管理を実現する

この記事では、残業代の基本的な計算方法から、給与形態や労働条件に応じた具体的な計算、そして違法となる注意点までを網羅的に解説しました。残業代は「1時間あたりの基礎賃金 × 割増率 × 残業時間」で決まります。この計算を正確に行うためには、基礎賃金の算出、労働の種類に応じた正しい割増率の適用、そして1分単位での労働時間管理が不可欠です。

特に、月給制、年俸制、フレックスタイム制など多様な働き方がある現代において、それぞれのルールを正確に理解し、給与計算に反映させることが、企業のコンプライアンス遵守と従業員との信頼関係構築につながります。給与計算ソフトなどを活用し、複雑な計算を自動化することも、正確性と効率性を両立させる有効な手段ではないでしょうか。法令を遵守した適切な残業代の支払いを徹底しましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

給与計算における日割りの端数処理のやり方!欠勤・遅刻・早退時の計算例まとめ

給与計算では、日割り計算や端数処理が必要になる場面が多くあります。例えば、入社日や退職日が月の途中、欠勤や時給制社員の勤務日数が変動する場合などです。基本給や手当の一部に小数点以下の金額が生じた際、「切り捨て」「切り上げ」「四捨五入」のどれ…

詳しくみる経費精算を担当する部署は?労務それとも経理?

働き方改革に伴い、経費精算の簡素化が求められています。特に、事業活動の際に従業員が一時的に立て替えた「立替経費」は払い戻すための手続きに手間や時間がかかり、大きな負担となっているのが現状です。この記事では、経費精算の概要や担当部署、労務部門…

詳しくみる香川県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

香川県でビジネスを展開する企業にとって、給与計算は従業員の満足度と企業の信頼性を左右する重要な業務です。しかし、税務や社会保険の複雑な手続きを自社で管理するのは大きな負担となります。 この記事では、香川地域における給与計算代行サービスの料金…

詳しくみる産休中はボーナスの査定期間に入る?賞与が減る、もらえない原因も解説

産休期間もボーナス(賞与)の査定期間に含まれることが一般的です。しかし、査定期間中に産休を取得した場合、ボーナスの金額に影響が出る可能性はあります。この記事では、産休中のボーナスの扱いや、査定期間の考え方、支給額の計算方法、社会保険料との関…

詳しくみる島根県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

島根県でビジネスを運営する企業にとって、給与計算は正確さと効率性が求められる重要な業務です。しかし、内部で対応するには専門知識や時間が不足しがちで、多くの企業が給与計算代行サービスの利用を検討しています。島根県内には多様な業種や規模の企業が…

詳しくみる確定拠出年金の節税効果

確定拠出年金の節税効果 確定拠出年金の加入メリットについては、「確定拠出年金の10のメリット」の項で税制上の優遇があることを紹介しました。では、確定拠出年金には実際にどのような節税効果があるのでしょうか? 今回は具体例とともに…

詳しくみる