- 更新日 : 2026年1月13日

青色事業専従者に給与明細は必要?テンプレートをもとに書き方を解説

青色事業専従者に給与明細の発行義務はありませんが、税務署への説明責任や正確な給与管理を考えると、発行するのがおすすめです。

給与明細を作成すれば、経費計上の証拠となり、税務調査の際にも信頼性が高まります。

本記事では、青色事業専従者の給与明細の書き方や、よくある質問などを分かりやすく解説します。

給与明細の作成に役立つ無料テンプレートの紹介もしているので、ぜひ最後までご覧ください。

目次

青色事業専従者に給与明細の発行は必要?

青色事業専従者に給与明細を発行することは、法律上必須ではありません。

しかし、さまざまな観点から給与明細を作成した方が良いでしょう。

たとえば、青色事業専従者給与は、家族に支払う給与を全額経費として計上できますが、税務調査時には「給与が適正に支払われているか」がチェックされます。

その際に、給与明細があると、支払い内容を明確に説明できます。

さらに、家族間でも支払った給与額や内訳を明確にしておけば、金額の誤解やトラブルを防げるでしょう。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

給与明細電子化マニュアル

こちらは「給与明細電子化マニュアル」の資料です。給与明細の電子化をご検討中、または導入を進めている企業様向けの資料となります。

情報収集や実務の参考資料として、ぜひご活用ください。

給与明細(自動計算できる計算式入り)

こちらは「給与明細(自動計算できる計算式入り)」の資料です。給与計算を自動で行うための計算式が設定されています。

日々の給与計算業務の参考資料として、ぜひご活用ください。

給与計算 端数処理ガイドブック

給与計算において端数処理へのルール理解が曖昧だと、計算結果のミスに気づけないことがあります。

本資料では、端数処理の基本ルールをわかりやすくまとめ、実務で参照できるよう具体的な計算例も掲載しています。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

そもそも青色事業専従者給与とは?

青色事業専従者給与とは、自分の事業を手伝ってくれる家族や親族に対して支払う給料のことです。

青色事業専従者給与は、一定の条件を満たせば、事業の必要経費として扱えるため、節税効果が期待できます。

次項で、青色申告を選択することで家族への給与を全額経費にできる具体的な仕組みや、事業専従者控除との違いについて詳しく解説するので、ぜひ参考にしてください。

青色申告では家族への給与を全額経費にできる

青色申告を行っている個人事業主は、一定の条件を満たせば、家族や親族に支払う給与を全額経費として計上できます。

この制度は、家族や親族が事業に専念している場合に限り、その対価として支払われた給与であれば、事業の経費として認められるという考えに基づいています。

具体的な条件は、下記の通りです。

- 申告する年の6か月以上、専ら事業に従事している

- 支払われる給与額が妥当である

- 生計を共にする配偶者または親族である

- 申告年の12月31日時点で年齢が15歳以上である

- 期限までに税務署へ「青色事業専従者給与に関する届出書」を提出している

これらの条件を満たした場合、家族や親族に支給された給与全額を必要経費に計上できます。

ただし、不相応な金額は、税務署から否認される可能性があるため注意しましょう。

「青色事業専従者給与に関する届出書」の提出期限

青色事業専従者給与を必要経費として計上するためには、その給与を支払う年の3月15日までに、所轄の税務署へ「青色事業専従者給与に関する届出書」の提出が必要です。

提出期限が土日祝日の場合は、翌平日が提出期限となります。

ただし、下記のようなケースでは、上記の提出期限とは異なります。

| ケース | 提出期限 |

|---|---|

| 事業開業が1月16日以降の場合 | 事業開業日から2か月以内に提出 |

| 専従者を新たに雇用する場合 | 専従者が新たに事業に参加した日から2か月以内に提出 |

提出期限に遅れると、その年の給与を必要経費に計上できなくなる可能性があるため注意しましょう。

なお、届出書は、郵送、持参、e-Tax(オンライン申請)などで提出できます。

青色事業専従者給与と事業専従者控除との違い

青色事業専従者給与と事業専従者控除は、どちらも家族に支払った給与を経費に計上できますが、控除できる金額が異なります。

青色事業専従者給与は、青色申告を行っている個人事業主が、一定の条件を満たせば、実際に支払った給与の全額を経費にできる制度です。

一方、事業専従者控除は、白色申告を行っている個人事業主が、家族に支払った給与の一部を所得から控除できる制度です。

控除できる金額には上限があり、事業専従者の数や事業所得の金額によって異なります。

つまり、青色申告の方が、家族に支払う給与を経費として認められる金額が大きいという点が違いです。

白色申告の事業専従者控除について、さらに詳しく知りたい方は、「白色申告の事業専従者控除とは?条件や計算方法までわかりやすく解説!」をご覧ください。

青色事業専従者の給与明細の書き方

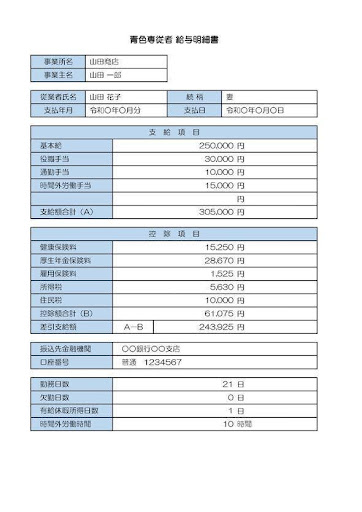

青色事業専従者の給与明細の書き方は、一般的な従業員に作成する給与明細と同じような形式で構いません。

実際の記入例は、下記の通りです。

税務調査に備えて、正確な金額を記載し、保管しておきましょう。

青色事業専従者の給与明細にも使える無料テンプレート

マネーフォワード クラウドでは、青色事業専従者の給与明細にも使えるテンプレートをご用意しております。無料でダウンロードできますので、ぜひお気軽にご利用ください。

青色事業専従者の給与に関するよくある質問

青色事業専従者の給与に関するよくある質問は、下記の通りです。

次項で、それぞれ詳しく解説します。

現金支給の場合も青色事業専従者の給与明細が必要?

現金支給であっても、青色事業専従者への給与明細の発行はしておきましょう。

給与明細は、支払った給与の金額や内容を記録するものであり、税務調査の際に重要な証拠となります。

特に青色申告では、家族に支払った給与を全額経費として認めてもらうために、明確な給与明細を用意しておく必要があります。

そのため、銀行振込の場合と同様に給与明細を作成し、保管しておきましょう。

青色事業専従者の給与支払報告書は必要?

青色事業専従者であっても、給与支払報告書の提出は必要です。

給与支払報告書は、従業員ごとの支払額を地方自治体に報告するための書類です。

青色専従者も対象となるため、支払った給与がある場合は、他の従業員と同様に提出する義務があります。

未提出の場合、罰則や税務調査の対象となる可能性があるため注意しましょう。

青色事業専従者の源泉徴収票は必要?

青色事業専従者に対しては、原則として源泉徴収票を発行する必要はありません。

青色事業専従者の所得税は、事業主がまとめて申告するため、専従者自身が確定申告を行う必要がないからです。

そのため、源泉徴収票を発行する必要もないのです。

ただし、専従者が他の所得と合わせて確定申告を行う場合など、例外的に源泉徴収票が必要になるケースもあります。

青色事業専従者給与を正しく管理して税務リスクを回避しよう!

青色事業専従者給与を正しく管理することは、税務リスクを回避するために重要です。

給与明細の発行や届出書の提出を怠ると、必要経費として認められないだけでなく、税務署からの指摘を受ける可能性があります。

そのため、下記の点に注意しましょう。

- 妥当な給与額の設定

- 給与明細の作成と保管

- 「青色事業専従者給与に関する届出書」の提出

- 給与支払報告書の提出

上記の点に注意すれば、税法を遵守しつつ、青色事業専従者の給与を経費として計上できます。

本記事で解説した内容を参考に、青色事業専従者の給与明細の作成や申請書の提出期限を守り、青色申告のメリットを最大限に活用しましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

定額減税について子供がいる場合どうする?具体例をもとに対象者を解説

定額減税は、令和6年度の税制改正により、所得税と住民税から一定の額を控除する制度です。今回の定額減税では、1人あたり所得税から3万円、住民税から1万円が控除されますが、子供がいる場…

詳しくみるボーナス(賞与)とは?支給日や手取り計算方法など解説

ボーナス(賞与)とは、毎月の給与とは別に支払われる特別な賃金であり、一般的には夏と冬の年2回支給されます。所得税法では「給与、賃金、賞与、手当などの名称に関わらず、労働の対価として…

詳しくみる賃金台帳がない場合はどうする?必要なケースや未作成のリスクをテンプレート付きで解説

賃金台帳がない場合、事業場は早急に作成し保管しなければなりません。 賃金台帳は、労働基準法に基づき、事業場が作成・保存することが義務付けられている帳簿です。 従業員の氏名・性別・賃…

詳しくみる割増賃金は手当も含まれる?残業代の計算方法を解説

残業代などの割増賃金を計算する際、毎月支払われるさまざまな手当を計算に含めるべきか、迷うことはないでしょうか。結論からいうと、割増賃金の計算には、原則としてすべての手当が含まれます…

詳しくみる確定拠出年金で運用できる商品の特徴とリスクを比較

確定拠出年金では、加入者自らが年金資産を運用しますが、資産運用と聞いても、初めての方には何をどのようにしたらよいのかイメージしにくいかもしれません。 しかし、確定拠出年金には「運営…

詳しくみる給与計算の業務内容は?労務を新しく担当する方向け

給与計算の担当者は、従業員に毎月賃金を支払う役割を果たすほか、国に税金を正しく納める業務を担います。責任が大きい分、やりがいも感じられる仕事といえるでしょう。 初心者が給与計算の業…

詳しくみる

.png)