- 更新日 : 2026年1月8日

【2025年・令和7年】パート・アルバイトの扶養控除等申告書の書き方や注意点【テンプレート付き】

パートタイマーやアルバイトの方が、年末調整の時期に提出する「給与所得者の扶養控除等(異動)申告書」は、毎年のことながら少し戸惑う書類かもしれません。この申告書は、毎月の給与から天引きされる所得税額を正確に計算するために必要なものです。この記事では、パートの方が扶養控除等申告書を提出する理由から、具体的な書き方、扶養内で働くための収入の目安まで、2025年の最新情報に基づいてわかりやすく解説します。

目次

パート勤務でも給与所得者の扶養控除等(異動)申告書の提出が必要?

年末調整の時期になると、パートタイマーやアルバイトの方も、「給与所得者の扶養控除等(異動)申告書」(以下、扶養控除等申告書)を勤務先に提出します。

この書類が提出されることで、勤務先は「甲欄」という低い税率で適切な所得税額が計算され、年末調整が行われます。

提出がない場合、「乙欄」という高い税率で源泉徴収されるため、手取りが減るだけでなく、年末調整の対象外となるため、払いすぎた税金の還付を受けるには確定申告が必要になります。

そもそも扶養控除等申告書とは?

扶養控除等申告書は、給与から正しい所得税額を天引き(源泉徴収)するために使う重要な書類です。申告書には、配偶者控除や扶養控除、障害者控除などの情報を記載することで、あなたに適用される所得控除を勤務先が把握できるようになります。

この控除情報をもとに、毎月の給与から差し引かれる所得税が計算されるため、申告書を提出することで、税金を本来より多く引かれることを防ぐことができます。

仮に収入が少なく税金がかからない見込みだったとしても、この書類を出しておけば、万が一の源泉徴収に対して年末調整で過不足の清算が可能になります。

扶養内でも、提出した方が良い?

扶養内で働く場合でも扶養控除等申告書の提出は必要です。収入が少なく所得税がかからない見込みであっても、扶養控除等申告書を提出していれば、毎月の給与から源泉徴収される所得税が正しく計算されます(通常は徴収されません)。また、万が一、何らかの理由で源泉徴収されたとしても、年末調整で精算されます。提出しないと、乙欄課税となり、少額でも所得税が徴収される可能性や、年末調整の対象外となるデメリットがあります。

扶養控除等申告書を提出しないとどうなる?

扶養控除等申告書を提出しないと、毎月の給与から天引きされる所得税が高くなる場合があります。また、年末調整の対象からも外れてしまうため、払い過ぎた税金があったとしても還付を受けるためには自分で確定申告をする手間が生じます。

特に、扶養内で働いているつもりの方でも、この申告書を提出していないと思わぬ形で税金の負担が増えることもあるため、忘れずに提出しましょう。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

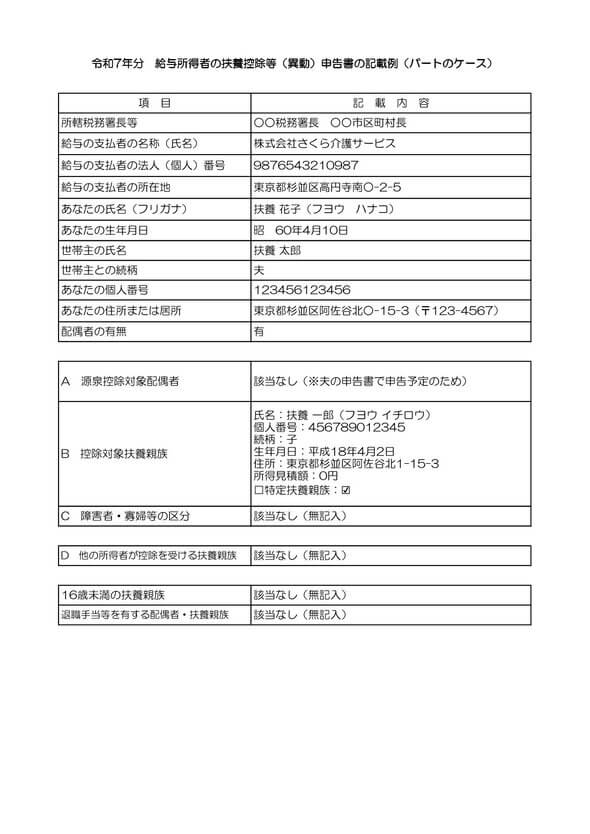

パート勤務での扶養控除等申告書の書き方のポイント

扶養控除等申告書は、パートの方にとっても正しく記入することが求められます。ここでは、特にパートの方が迷いやすい項目を中心に、2025年の様式に基づいた書き方のポイントを解説します。(実際の記入例は国税庁のウェブサイト等で最新の様式をご確認ください)

申告書の各項目を確認し、ご自身の状況に合わせて正確に記入しましょう。

申告書上部の基本情報(氏名・住所・個人番号など)

この部分は、申告者本人の情報を正確に記入します。

A 源泉控除対象配偶者について

ここは、生計を一にする配偶者(夫または妻)がいる場合に記入する欄です。パートで働く方が配偶者の扶養に入っている場合、ご自身の申告書では配偶者の情報を記入する必要はありませんが、ご自身の収入が一定額以下であれば、配偶者(夫または妻)の扶養控除等申告書で「源泉控除対象配偶者」として記載されることになります。

もしご自身が世帯主で、配偶者の年間所得が給与収入のみの場合、配偶者の合計所得金額が48万円以下(給与収入のみなら年収103万円以下)であるなどの条件を満たせば、こちらに配偶者の情報を記入します。パート収入のある方が、ご自身の配偶者を控除対象とするケースは少ないかもしれませんが、該当する場合は正確に記入しましょう。

- 氏名・個人番号・生年月日:配偶者の情報を記入。

- 所得の見積額:配偶者のその年の所得の見積額を記入。給与収入のみの場合は、収入金額から給与所得控除額(最低55万円)を引いた額。

- 非居住者である親族・生計を一にする事実:該当する場合に記入。

B 控除対象扶養親族(16歳以上)について

16歳以上の扶養親族がいる場合に記入します。例えば、16歳以上のお子さんや同居の親などを扶養している場合です。パート収入のみの方が扶養親族を持つケースは様々ですが、該当する場合は記入が必要です。

- 氏名・個人番号・続柄・生年月日:扶養親族の情報を記入。

- 所得の見積額:扶養親族のその年の所得の見積額を記入。年間所得58万円以下(給与収入のみなら123万円以下)が目安。

- その他:特定扶養親族(19歳以上23歳未満)や老人扶養親族(70歳以上)に該当する場合は、該当欄にチェック。同居の有無も確認する。

C 障害者、寡婦、ひとり親又は勤労学生

本人、同一生計配偶者、または扶養親族が障害者、寡婦、ひとり親、または本人が勤労学生に該当する場合に記入します。

- 障害者:該当する方の氏名と障害の状況を記入。障害者手帳の種類や等級などを確認する。

- 寡婦・ひとり親:自身が該当する場合にチェック。所得制限など条件を確認。

なお、「寡婦」と「ひとり親」は異なる控除制度です。2020年(令和2年)から「ひとり親控除」が導入され、所得制限などが異なります。詳細は国税庁の最新ガイドラインをご確認ください。 - 勤労学生:自身が勤労学生に該当する場合にチェック。所得が一定額以下であることなどが条件。パートをしながら学校に通っている学生の方などが該当する。

D 他の所得者が控除を受ける扶養親族等

同一生計内の親族間で、扶養控除などを重複して受けることはできません。例えば、夫婦共働きで子どもがいる場合、どちらか一方の扶養親族とすることになります。もし、あなたの扶養親族としている人を、あなたの配偶者なども扶養親族として申告している場合には、調整が必要になるため、この欄にその扶養親族の情報を記入します。

住民税に関する事項(16歳未満の扶養親族)

所得税の扶養控除の対象とならない16歳未満の扶養親族がいる場合に、その情報を記入します。これは住民税の計算に必要な情報となります。

- 氏名・個人番号・続柄・生年月日・住所・控除対象外国外扶養親族:該当する16歳未満の扶養親族の情報を記入します。

ダブルワークの場合、扶養控除等申告書はどこに出す?

「給与所得者の扶養控除等(異動)申告書」は、複数の勤務先がある場合でも、そのうち最も多くの給与(主たる給与)の支払いを受けている1か所の勤務先にのみ提出します。2か所以上の勤務先に同時に提出することはできません。

主たる給与の勤務先で年末調整が行われますが、他の勤務先(従たる給与)からの給与収入については、その勤務先では年末調整が行われません。そのため、従たる給与の収入金額と、給与所得および退職所得以外の所得金額との合計額が年間20万円を超える場合には、原則としてご自身で確定申告を行う必要があります。どの勤務先を主たる給与の支払者とするか、事前にご自身で判断しておくことが重要です。

扶養控除等申告書の出し忘れや間違いはどうすればいい?

扶養控除等申告書を勤務先に提出し忘れてしまった場合は、気づいた時点ですぐに勤務先の担当部署(人事・総務など)に相談してください。年末調整の計算が始まる前であれば、受け付けてもらえる可能性があります。

もし勤務先の年末調整の期限に間に合わなかった場合は、ご自身で確定申告を行うことで、納め過ぎた税金の還付を受けたり、正しい税額を納付したりすることができます。

申告書の記入内容に誤りがあった場合も同様に、速やかに勤務先に申し出て訂正の手続きを行ってください。訂正方法としては、誤った箇所に二重線を引き訂正印を押して正しい内容を記入する、あるいは新しい申告書に書き直して再提出するなどの方法がありますが、具体的な対応は勤務先の指示に従ってください。

誤りを放置すると、税額計算が不正確になり、後日追加の納税や還付手続きが必要になることがありますので、早めの対応が肝心です。

年の途中で退職・就職した場合の年末調整はどうなる?

年の途中で新たに就職し、年末までその勤務先で働いている場合は、その新しい勤務先で年末調整を受けることができます。その際には、年内に前の勤務先があれば、そこから交付された「源泉徴収票」を新しい勤務先に提出する必要があります 。これにより、前職分も含めた1年間の所得について正しく年末調整が行われます。

一方、年の途中で退職した場合は、原則としてご自身で確定申告を行うことになります。ただし、いくつかの例外ケースでは、退職時に勤務先が年末調整を行ってくれることもあります。

例えば、死亡により退職した場合、著しい心身の障害により退職し再就職が見込めない場合、12月中に支払われるべき給与等の支払いを受けた後に退職した場合、または年間の給与総額が123万円以下のパートタイマーの方が退職した場合(ただし、他の勤務先からの給与と合わせて123万円を超えると見込まれる場合を除く)などです。

【2025年】パート・アルバイトの「年収の壁」と扶養控除申告書への影響

配偶者の扶養内で働くなら年収123万円まで

2025年(令和7年)の税制改正により、パート・アルバイトの方が配偶者の税法上の扶養に入る際の年収上限が、123万円(給与収入のみの場合)となります。この範囲内であれば、配偶者は配偶者控除を受けることができ、本人に所得税は原則としてかかりません。

また、配偶者特別控除が満額適用される配偶者の年収上限は160万円(給与収入のみ)に拡大されます。

所得税課税ラインは、給与収入のみの場合、これまでの年収103万円から年収160万円に変わります。ただし、所得によっては160万円より低い年収で課税される場合がある点に注意が必要です。

19~23歳の子を持つ世帯に新設「特定親族特別控除」

19歳から23歳未満の親族を持つ納税者には、新たに「特定親族特別控除」が適用される可能性があります。この控除により、アルバイト収入のある大学生などを扶養する世帯の税負担が軽減されます。

扶養内で働ける金額と税金が発生するライン

パート・アルバイトの方が扶養内で働く場合や、ご自身に税金がかかり始めるラインの目安は以下の通りです。

- 年収110万円超程度:本人に住民税がかかり始める可能性があります(自治体による)。

- 年収123万円以下:配偶者の扶養内で、本人の所得税は原則かかりません。

- 年収130万円未満(原則)/106万円未満(条件による):社会保険上の扶養に入れる可能性があります。

- 年収123万円超~160万円:本人の所得税は原則かかりませんが、住民税はかかります。配偶者は配偶者控除を受けられず、配偶者特別控除が段階的に適用されます。

- 年収160万円超:本人に所得税と住民税がかかります。配偶者は配偶者控除を受けられず、配偶者特別控除が段階的に適用されます。

年末調整の際には、これらの変更を踏まえ、扶養控除申告書を正確に記載することが重要です。ご自身の状況に合わせて、適切な働き方を選択しましょう。

パートの扶養控除等申告書を正しく理解し対応しよう!

パートタイマーとして働く皆さんにとって、「給与所得者の扶養控除等(異動)申告書」は、所得税の計算や年末調整を受けるためにとても身近な書類です。提出することで毎月の税額が適切になり、払い過ぎた税金があれば年末調整で還付されることもあります。

この記事で解説した書き方のポイントや、「扶養の壁」との関連性を理解し、ご自身の状況に合わせて正しく申告書を作成・提出しましょう。不明な点は早めに勤務先の担当者に確認することが、スムーズな手続きのコツです。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の未済とは?確認と対応の方法について解説!

給与所得者は、年末に勤務先から源泉徴収票を受け取ります。源泉徴収票には、年末調整後の正しい給与所得額や所得控除額、納税額、特別徴収・普通徴収などの分類が確認できます。一方、年末調整…

詳しくみる年末調整の配偶者控除とは?書き方や条件、年収の壁をわかりやすく解説

年末調整の際に多くの人が悩む「配偶者控除」。配偶者の収入に応じて所得税が軽減される制度ですが、申告書の「配偶者の所得欄には何をどう書けばいいのか?」と手が止まってしまう方もいるでし…

詳しくみる確定拠出年金に年末調整は必要?手順を解説!

一般的に年末調整や確定申告の手続きには、「配偶者控除」「社会保険料控除」「生命保険料控除」などがあることはご存じの方も多いでしょう。しかし、控除対象となっているもののなかに「確定拠…

詳しくみる【年末調整チェックリスト付】間違いを最小限に!

従業員の数が多い会社の場合、全員の年末調整の書類をそろえることは、相当な事務量となります。年末調整のときには、書類の不備がないよう、チェックリストを作成して担当部署で共有しましょう…

詳しくみる給与所得者の扶養控除等(異動)申告書とは?提出対象者や書き方、注意点など解説

年末調整の時期に従業員へ配布する「給与所得者の扶養控除等(異動)申告書」について、担当者向けに分かりやすく解説します。通称「マルフ」とも呼ばれるこの書類は、単に家族構成を把握するだ…

詳しくみる年末調整で雑所得は処理できるか?

給与以外に雑所得がある場合、年末調整で処理することはできるのでしょうか。 年末調整とは、基本的には会社で支払われる給与をもとに、生命保険料など必要経費を控除する計算を、会社が代わり…

詳しくみる