- 更新日 : 2025年12月24日

源泉徴収の「納期の特例」を徹底解説!

源泉徴収義務者は、期限までに所轄の税務署に源泉徴収税を納めることになっていますが、条件によってはその納税を年2回に分けてまとめて納付できる特例があります。どのような場合に発生するのかをご紹介しましょう。

目次

徴収された税金の納付は通常はいつまで?

源泉徴収制度とは、納税額を年度末に一括でまとめて徴収すると納税者の負担が増えるため、給与支払い時に源泉徴収することで手続きの簡素化を図った制度です。

給与等を支払う側(つまり会社)は「源泉徴収義務者」と呼ばれ、給与等を受け取る側の毎月の収入から各種控除額を引いて算出した所得税額を前もって給与等から天引きします。通常、「源泉徴収義務者」が徴収した税金は、所得が発生した日を含む月の翌月10日までに源泉徴収義務者によって税務署に納付されています。

参考:源泉所得税及び復興特別所得税の納付期限と納期の特例|国税庁

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

「納期の特例」が発生するケースとは?

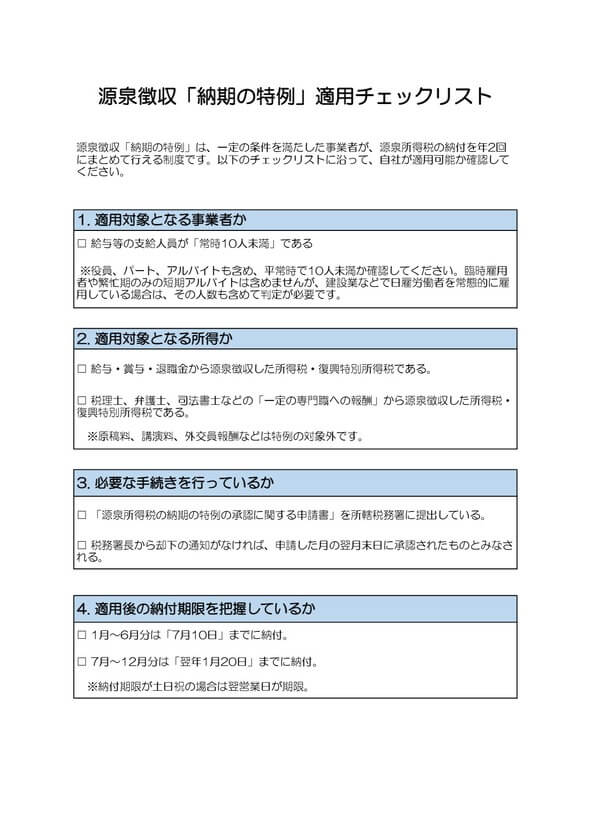

給与等を受け取る者(つまり従業員など)が10人未満の会社や個人事業主は、「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出して認可を受ければ、源泉徴収した所得税を毎月ではなく年2回に分けて納付することができます(※1)。

これを「納期の特例」といい、この特例を使うと1月から6月までに支払った給与等に対する所得税は7月10日まで、7月から12月に支払った分に対する6カ月分の所得税は、翌年の1月20日までが納付期限となります(※2)。

また、これらの納付期限が土曜日や日曜日、祝日にあたる場合、納付期限は休日明けと定められています。源泉徴収義務者は、源泉徴収した所得税額と年末調整で算出した所得税額を比べ、源泉徴収した税額が年末に調整した税額を上回る場合は、給与等を受け取る側の各人に還付する必要があります。

※1 「源泉所得税の納期の特例の承認に関する申請書」の申請料は無料です。

※2 平成24年度税制改正により、7月から12月までに支払った6カ月分の所得税の納期限は、翌年の1月10日から1月20日に延長されました。

「納期の特例」の対象になる所得とは?

納期の特例の対象は、給与や退職金から源泉徴収を行った所得税や、弁護士、税理士、司法書士などの報酬・料金から徴収した所得税等に限られています。したがって、これ以外の原稿料や講演料などに対する源泉所得税は、所得が発生した翌月の10日までに納付する必要があります。

「納期の特例」の対象になる所得税はいつから?

納期の特例を受けるためには「源泉所得税の納期の特例の承認に関する申請」を提出しなければいけませんが、提出時期は特に定められていません。通常は申請した月の翌月に徴収する所得税からが「納期の特例」の対象となります。

なお、特例の対象となった場合は半年毎(6カ月)の申請になりますが、万が一6カ月の間に源泉所得税が発生しなかった場合でも、納期の特例を受けている場合は、年2回納付書に納付額がない旨を記載して税務署に提出してください。

「納期の特例」の利点

納期の特例の申請によって、6カ月分の源泉徴収税をまとめて2回に分けて支払うことになります。これにより毎月の事務処理が軽減され、猶予された源泉徴収税を運用して資金繰りを容易にすることが可能です。資金繰りが不安な場合、納期の特例を受けつつ、毎月の源泉徴収税を納めることもできます。

「納期の特例」に該当しない場合

「納期の特例」に該当しない場合、すなわち給与等を支給される者が常時10人以上に増えた場合は、源泉徴収義務者はすみやかに「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を所轄の税務署に提出しなければいけません。源泉所得税の納期の特例の要件に該当しなくなったことの届け出を出す際、手数料は無料です。

納期の特例で猶予された源泉徴収分のお金は、6カ月後の期限までには必ず支払わなくてはなりません。6カ月分の徴収分ですので、大規模事業者または中規模事業者の場合は、合計額が高額になることもあるでしょう。資金繰りができない場合、納税できずに、不納付加算税といった罰則金を科されるような最悪の結果を招きかねません。納期の特例という利点を最大限に活用するためにも、資金繰りを計画的に行うことが大切です。

参考:[手続名]源泉所得税の納期の特例の要件に該当しなくなった場合の届出|国税庁

源泉徴収関連記事:

よくある質問

徴収された税金はいつまでに納付する?

通常、「源泉徴収義務者」が徴収した税金は、所得が発生した日を含む月の翌月10日までに源泉徴収義務者によって税務署に納付されています。詳しくはこちらをご覧ください。

「納期の特例」とは?

「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出して認可を受ければ、源泉徴収した所得税を毎月ではなく年2回に分けて納付することができ、このことを「納期の特例」といいます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

処遇改善加算とは?新制度の変更点や算定要件、計算例など解説

介護・福祉業界の人材不足解消を目的とした「処遇改善加算」。2024年(令和6年)6月の大改正により、これまでの複雑な制度が一本化され、新たな「介護職員等処遇改善加算」としてスタート…

詳しくみる従業員の所得税はいつ払う?納期や納付方法、納付期限を過ぎた場合を解説

従業員の給与には所得税が課せられます。企業は、給与から徴収した所得税を納付期限までに納めなくてはなりません。 当記事では、所得税の納付期限や納付方法、特例などについて解説します。納…

詳しくみる福岡県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

福岡県内でビジネスを展開する企業にとって、給与計算は従業員の信頼を維持するためにも正確かつ迅速に行う必要があります。しかし、内部で全てを管理するのは時間と労力がかかります。この記事…

詳しくみる賃金支払いの5原則!会社が知るべき違反の具体例を3つ紹介

「会社の賃金の支払いは規則通りだろうか」「具体的な例を知りたい」 このような悩みをもつ方もいるのではないでしょうか。 労働者の生活を支える賃金の支払いは、法律でルールが定められてい…

詳しくみる兵庫県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

兵庫県で事業を運営する企業にとって、給与計算は日常業務の中でも特に重要かつ煩雑な作業です。正確な給与管理を行うためには、専門的な知識と時間が不可欠であり、多くの企業が給与計算代行サ…

詳しくみる給与計算は無料でできる?やり方を紹介!

給与計算を無料で行うやり方には、エクセルを使う方法と無料の給与計算ソフトを使う方法があります。また有料の給与計算ソフトの無料トライアル期間も、費用はかかりません。複雑な給与計算はソ…

詳しくみる