- 更新日 : 2025年12月5日

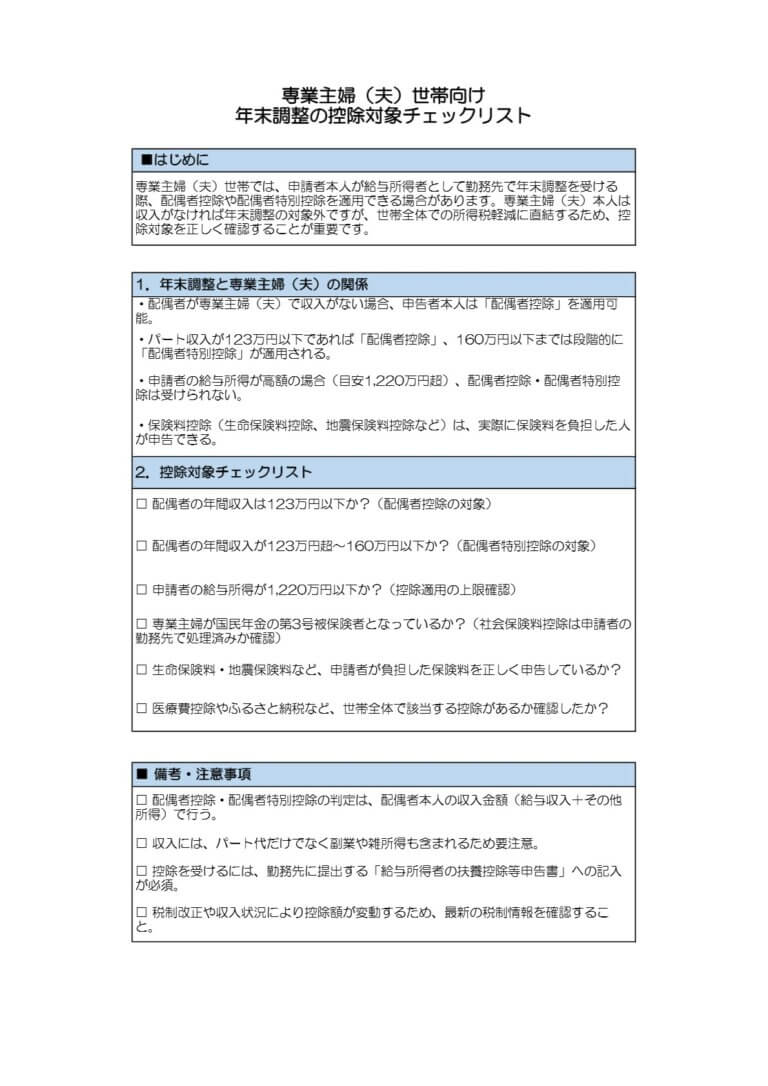

【2025年】年末調整と専業主婦の関係

年末調整は、所得税の過不足を調整することを目的に行われます。そのため、所得のない専業主婦は無関係と思っている方も多いのではないでしょうか。

しかし、専業主婦も控除という形で年末調整と関わってきます。当記事では、年末調整と専業主婦の関係について解説しますので、ぜひ参考にしてください。

目次

年末調整と専業主婦の関係

専業主婦とは、就業せず、家事や子育てなどに専念する既婚女性をいいます。基本的には、専業主婦は収入を得る仕事に就いていないため、税務上の収入はないとみなされ、年末調整での配偶者控除や扶養控除の対象になります。

パートやアルバ-イトなどをしている場合でも、一定の要件を満たせば、これらの所得控除を受けることは可能です。

ここでは、家族に専業主婦がいる場合の年末調整のポイントについて解説します。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

専業主婦と配偶者控除

納税者の妻が専業主婦の場合、「配偶者控除」として、年末調整において一定の所得控除を受けることができます。

その要件は以下のとおりです。

配偶者がパートやアルバイトなどで収入がある場合は、給与収入を123万円以内におさめる必要があります。これは給与所得控除額が65万円だからです。

給与収入123万円から控除される65万円を引くと、合計所得金額が58万円になります。また、給与収入以外に不動産所得や譲渡所得があっても、年間の合計所得金額が58万円以下なら配偶者控除を受けることができます。

配偶者控除の控除額について

年末調整における配偶者控除額は、控除の対象となる配偶者の年齢が70歳以下の場合は38万円、70歳以上の場合は48万円と定められています。

さらに、配偶者が障がいを持っていて、税法上の障がい者として認められる場合は、配偶者控除に加えて障害者控除27万円を受けることができます。(特別障害者は40万円、同居特別障害者は75万円)

配偶者特別控除について

配偶者の所得が58万円を超える場合には、配偶者控除の対象からは外れてしまいますが、納税者本人の合計所得金額が1,000万円以下で、配偶者の合計所得金額が58万円超133万円以下の人については配偶者特別控除を受けることができます。

配偶者特別控除額は、配偶者の合計所得によって変動しますが、最高で38万円です。

扶養控除について

家族に控除対象となる扶養親族がいる場合は「扶養控除」の対象となり、年末調整で一定の所得控除が受けられます。

その要件は以下のとおりです。

- 配偶者以外の親族(6親等内の血族およ3親等内の姻族)、または都道府県から養育を委託された児童や市町村から養護を委託された高齢者であること

- 納税者本人と生計を共にしていること

- 年間の所得金額の合計が58万円以下であること(パートやアルバイトなどで給与収入のみの場合は、給与収入が123万円以下であること)

- 青色申告者の事業専従者として、その年は一度も給与をもらっていないこと、もしくは白色申告者の事業専従者でないこと

- 上記の4つの要件を満たす扶養親族のうち、16歳以上であること

扶養控除の額について

年末調整における扶養控除額は、扶養親族の年齢や同居しているかどうかでも、変動します。

具体的には、以下のとおりです。

- 一般の控除対象扶養親族の場合は38万円

- 控除対象扶養親族のうち、年齢が19歳以上23歳未満の場合は63万円

- 控除対象扶養親族のうち、年齢が70歳以上で同居の場合は58万円

- 控除対象扶養親族のうち、年齢が70歳以上で同居していない場合は48万円

年齢が70歳以上の控除対象となる扶養親族が病気治療で入院している場合は、長期であっても「同居」と認められます。一方、老人ホームなどへ入居している場合は、その老人ホームに住んでいるとみなされます。

【改正】特定親族特別控除

令和7年度税制改正により、配偶者控除や扶養控除とは別に「特定親族特別控除」が新たに創設されています。家族に対象となる特定親族がいる場合、特定親族1人について、合計所得⾦額に応じ、最大63万円が控除される制度です。

特定親族とは、居住者と生計を一つにする以下の親族を指します。

- 年齢:19歳以上23歳未満

- 合計所得金額:58万円超123万円以下

※配偶者や青色事業専従者として、給与支払いを受ける者および⽩⾊事業専従者を除く

なお、親族には、児童福祉法の規定により、養育を委託されている里子を含むものとされています。

特定親族特別控除の控除額は、以下の通りとなります。

| 合計所得金額 | 控除額 |

|---|---|

| 58万円超85万円以下 (給与収入123万円超150万円以下) | 63万円 |

| 85万円超90万円以下(給与収入150万円超155万円以下) | 61万円 |

| 90万円超95万円以下(給与収入155万円超160万円以下) | 51万円 |

| 95万円超100万円以下(給与収入160万円超165万円以下) | 41万円 |

| 100万円超105万円以下(給与収入165万円超170万円以下) | 31万円 |

| 105万円超110万円以下(給与収入170万円超175万円以下) | 21万円 |

| 110万円超115万円以下(給与収入175万円超180万円以下) | 11万円 |

| 115万円超120万円以下(給与収入180万円超185万円以下) | 6万円 |

| 120万円超123万円以下(給与収入185万円超188万円以下) | 3万円 |

参考:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁、「令和7年度税制改正による 所得税の基礎控除の見直し等について(源泉所得税関係)」

配偶者の生命保険料の支払いがある場合

妻が専業主婦の場合、妻が契約している生命保険料を、妻の銀行口座から引き落としているケースもあるでしょう。

妻が収入を得ていないとしたら、実質上は、生命保険料を負担しているのは夫のわけですから、夫の生命保険料控除の対象としてもよいのでしょうか?

年末調整において生命保険料控除を受けるために重要なことは生命保険料を支払ったのが誰かということで、生命保険の契約者が誰かは関係ありません。そのため、収入がない妻の代わりに夫が支払いをしているかぎり、契約者が妻であったとしても、生命保険控除を受けることができます。

ただし、控除には限度額があるので、よく確認してください。

専業主婦と控除の関係について理解しよう

親族に扶養対象者等がいる場合、年末調整において配偶者控除や扶養控除、特定親族特別控除などの所得控除を受けられる可能性があります。配偶者の収入の有無やその金額などを事前に確認し、正しく年末調整を行いましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整で雑所得は処理できるか?

給与以外に雑所得がある場合、年末調整で処理することはできるのでしょうか。 年末調整とは、基本的には会社で支払われる給与をもとに、生命保険料など必要経費を控除する計算を、会社が代わり…

詳しくみる株で得た利益は年末調整が必要?iDecoやNISAについても解説

株取引で得た売却益には「所得税」と「住民税」が課税されます。通常、給与所得以外の所得を得た場合は確定申告が必要ですが、株の管理口座を「源泉徴収あり」の「特定口座」にすることで省略す…

詳しくみる【計算シート付】年末調整の所得金額とは?給与(収入)との違いも解説

年末調整における「所得金額」とは、会社から支払われる給与や賞与の総支給額(収入金額)から、給与所得控除額を差し引いた後の金額のことです。 税金は、手取り額や総支給額そのものではなく…

詳しくみる新卒が年末調整を行うには?必要書類やアルバイト収入の扱いを解説

新卒社員の年末調整は、学生時代のアルバイト収入や前職の有無によって手続きが変わり、複雑に感じる人も多いのではないでしょうか。とくに「扶養控除申告書」の記入や、複数の源泉徴収票をどう…

詳しくみる年末調整とアルバイト・パートの関係

会社によっては、年末調整の対象を正社員のみとし、アルバイト、パートに対してはこれを行わないことがあります。 しかし、アルバイトやパートとして働いていても、労働に対して支払われる給与…

詳しくみる12月入社の人の年末調整は必要?

12月入社の従業員の年末調整は、給料が当月支給で12月に給料支払いがある場合、ほかの社員と同じように行う必要があります。給料が翌月支給で12月に給料支払いがない場合は、年末調整は行…

詳しくみる