- 更新日 : 2026年1月22日

【図解】給与所得の源泉徴収票等の法定調書合計表とは?書き方や記入例を解説

個人事業主をはじめ、給与等を支払った者が源泉徴収票などの法定調書を税務署に出す際には、「給与所得の源泉徴収票等の法定調書合計表」も提出する必要があります。

この書類は、従業員や外部パートナーへ支払った給与・報酬等の年間の総額と、預かった源泉所得税額を集計して税務署へ報告するために作成します。

ここでは、給与所得の源泉徴収票等の法定調書合計表の書き方について解説します。

目次

給与所得の源泉徴収票等の法定調書合計表とは?

給与所得の源泉徴収票等の法定調書合計表は、それぞれの法定調書を集計するための書類です。たとえば、従業員が100人いる場合、源泉徴収票が100枚送られてきても、税務署の職員が全部計算するのは大変です。そこで、事業主ごとに集計したものを提出することになっています。

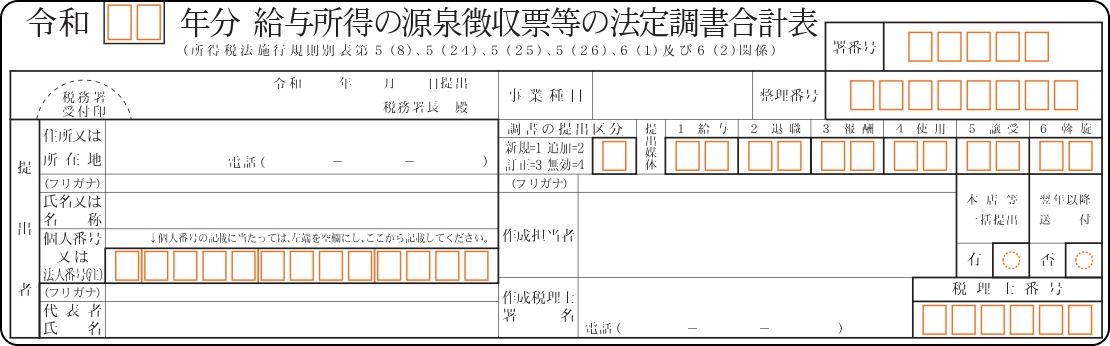

給与所得の源泉徴収票等の法定調書合計表の様式は以下の通りです。

参照:令和7年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引|国税庁

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

給与所得の源泉徴収票等の法定調書合計表の構成

給与所得の源泉徴収票等の法定調書合計表には、主に以下の6種類の法定調書の内容を集計し、各記載欄に記入します。

これらの支払いが1年間に一度も発生していない項目については、記入する必要はありません。また、法定調書の種類によっては、一定金額以下の支払いは税務署への提出(添付)が免除されますが、合計表への集計には含める場合があります。

各種法定調書等は国税庁ホームページよりダウンロードできます。

提出期限と提出先

法定調書合計表の提出期限は、原則として支払いの確定した翌年の1月31日です。提出先は、会社の本店や事業所などの所在地を管轄する税務署長です。1月31日が土日祝日にあたる場合は、その翌日が期限となります。本店が支店等の法定調書を取りまとめて提出する(本店等一括提出)ことも可能です。その場合には各支店等が所轄の税務署に承認を受ける必要があります。

提出方法

法定調書合計表の提出方法には、以下の方法があります。なお、令和8年分以降は、税務署からの合計表用紙の送付が行われなくなる予定です。

- e-Tax(電子申告): インターネット経由で送信。(税務署への利用開始の届出が必要)

- クラウド等:認定クラウドに法定調書のデータを格納する形で提出。(税務署への利用開始の届出が必要)

- 光ディスク等:法定調書のデータをCD・DVD等に格納して提出。

- 郵送: 所轄の税務署へ送付(控えを返送してもらう場合は、返信用封筒を同封)。

- 窓口持参: 税務署の窓口へ直接提出。

前々年に提出すべきであった法定調書の合計枚数が100枚以上の場合は、e-Tax、クラウド等、光ディスク等のいずれかの方法により提出しなければなりません。(書面による提出は不可です。)なお、2027年1月以降に提出する法定調書については、この合計枚数の基準が「30枚以上」になり、e-Tax等による提出義務化の対象が広がるため、注意が必要です。

期限を過ぎても提出は可能ですが、税務署からの問い合わせや、場合によっては不納付加算税等(源泉徴収税や復興特別所得税を期限までに納付しなかった場合の加算税)の対象となるリスクがあるため、必ず期限内に処理を行いましょう。

給与所得の源泉徴収票等の法定調書合計表の書き方は?

給与所得の源泉徴収票等の法定調書合計表の書き方を見ていきましょう。手書きの場合は、機械で読み取るため、必ず黒のボールペンではっきりと記載します。

提出者情報・整理番号

用紙の上部には、基本情報を記入します。

令和○年分: 提出する年ではなく、対象となる給与等を「支払った年」を記入します。

提出年月日: 実際に税務署へ提出、または発送する日付を記入します。

整理番号: 税務署から送付される申告書等に印字されている番号。不明な場合は空欄でも受理されますが、わかる場合は記入します。

住所・氏名・電話番号: 本店所在地や代表者名などを記入します。

個人番号又は法人番号: 法人は13桁の法人番号、個人事業主は12桁のマイナンバーを右詰めで記載します。個人事業主が提出する場合、マイナンバー部分はマスキング等のセキュリティ対策が必要なケースがあるため、提出先のルールを確認してください。

※会社控え(写し)にはマイナンバーを記載してはいけません。

調書の提出区分: 該当する番号を記入。通常は「1(新規)」ですが、提出後の訂正等の場合は以下のように使い分けます。

1:新規(初めて提出する場合)

2:追加(提出漏れを追加する場合)

3:訂正(提出済みの内容を訂正する場合)

4:無効(提出済みのものを無効にする場合)

提出媒体:法定調書の種類ごとに、右端の枠外にある2桁のコード欄へ記入します。

14(電子): e-Taxで送信、またはクラウド等でのデータ格納で提出する場合。

30(書面): 紙の用紙で提出する場合。

その他:FD(15), MO(16), CD(17), DVD(18) など。

本店等一括提出:支店等の分を本店がまとめて提出する承認を受けている場合は、「有」に「○」を付けます。

翌年以降送付:令和8年分以降は用紙の送付がなくなるため、この欄への記載は不要です。

税理士番号:税理士が作成した場合は、登録番号を記載します(任意)。

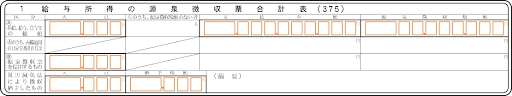

1. 給与所得の源泉徴収票合計表

源泉徴収票は、給与などを支払った場合に必ず作成しなければなりませんが、すべて税務署に提出しなければならないわけではありません。一定の要件を満たす場合にのみ、税務署に提出する必要があります。

A 俸給、給与、賞与等の総額:源泉徴収票の税務署への提出要否に関わらず、支給したすべての給与等について記入します。

人員:年の途中で退職した人も含めた「実人員」(源泉徴収簿の作成枚数)です。毎月の納付書(徴収高計算書)に記載した人数の累計ではありません。

左のうち、源泉徴収税額のない者:年間の源泉徴収税額が「0円」の人(年末調整で0円になった人を含む)の数を記載します。

支払金額・源泉徴収税額:中途入社者が、就職する前に他社で受け取った給与(前職分)や徴収された源泉徴収税額は含めずに記載します。

B 源泉徴収票を提出するもの:「税務署へ源泉徴収票を提出する義務がある人(役員や一定額の給与等の支払いを受けた人など)」のみを集計します。A欄とは異なり、中途入社者の前職分を含めて記載します。

2. 退職所得の源泉徴収票合計表

退職所得の源泉徴収票合計表の「退職手当等の総額」欄も給与所得と同じで、支給したすべての退職手当等について記入します。そして、「源泉徴収票を提出するもの」欄に税務署に提出する源泉徴収票の人数と総額を記入します。

退職手当等の総額: 退職金を支払った全員分を記入します。

Aのうち源泉徴収票を提出するもの: 役員など、提出義務がある人のみの分を記入します。

3. 報酬、料金、契約金及び賞金の支払調書合計表

税理士、弁護士、フリーランス等への支払いを記入します。

「人員」欄には、個人にかかるものと個人以外にかかるものとを区分して記入しなければなりません。「支払金額」と「源泉徴収税額」欄は、個人・個人以外を問わず合算で記入します。

区分: 該当するコードを記入します。

報酬等の区分は以下のとおり、1号から8号まで分かれていますので、支払った報酬がどの区分に該当するのかを確認し、誤りのないように記入しなければなりません。

- 原稿料・講演料等の報酬又は料金(1号)

- 弁護士・税理士等の報酬又は料金(2号)

- 診療報酬(3号)

- 職業野球選手・騎手・外交員等の報酬又は料金(4号)

- 芸能等に係る出演・演出等の報酬又は料金(5号)

- ホステス等の報酬又は料金(6号)

- 契約金(7号)

- 賞金(8号)

人員: 「個人」と「個人以外(法人等)」を区別して記入する必要があります。

支払金額・源泉徴収税額: 個人・法人を分けず、合算した金額(税込)を記入します。

4. 5. 6. 上記以外の合計票(不動産の使用料など)

「不動産の使用料等の支払調書合計表」「不動産等の譲受けの対価の支払調書合計表」「不動産等の売買又は貸付けのあっせん手数料の支払調書合計表」については、形式が同じなので、あわせて解説します。

いずれも「○○の総額」と書いてある欄には、支払ったすべての人員数と支払金額の合計額を記入します。

4. 不動産の使用料等の支払調書合計表

家賃や地代などを支払った場合に記入します。

使用料等の総額:支払調書の提出が不要なもの(法人への家賃など)も含めた、確定した支払総額を記入します。

5. 不動産等の譲受けの対価の支払調書合計表

不動産を購入した場合などに記入します。

補償金がある場合: 総額に含めた上で、その金額を「摘要」欄にも記入します。

6. 不動産等の売買又は貸付けのあっせん手数料の支払調書合計表

不動産の仲介手数料などを支払った場合に記入します。

摘要欄の活用: 支払調書の提出を省略したものについては、その支払先の人員と合計金額を「摘要」欄に記入して提出します。

参照:給与所得の源泉徴収票等の法定調書合計表の書き方|国税庁

給与所得の源泉徴収票等の法定調書合計表の修正方法は?

法定調書合計表を作成する際、手書きで作成中に間違えた場合は、二重線で消して上部に正しい数字を記入します。訂正印は必須ではありませんが、見やすさを考慮して新しい用紙に書き直すことをおすすめします。

提出後に誤りに気づいた場合

すでに税務署へ提出済みの内容を修正するには、以下の手順で再提出します。

- 「無効」分の作成: 誤りのあった部分のみを記入した合計表を作成し、「調書の提出区分」欄に「4(無効)」と記入します。

- 「訂正」分の作成: 訂正が必要な部分についてのみ、正しい内容を記入した合計表を作成し、「調書の提出区分」欄に「3(訂正)」と記入します。

- 再提出: 上記2枚をセットにして税務署へ提出します。

近年は「調書」そのものの再提出手順が簡素化されている場合もあるため、e-Taxの場合は修正申告メニューから、書面の場合は管轄税務署へ手順を確認するとスムーズです。

該当がない(0円)の場合も法定調書合計表の提出は必要?

その年に給与や報酬の支払いが一切なく、源泉徴収の実績もない場合は、原則として法定調書合計表の提出義務はありません。ただし、前年に提出していた場合、税務署から用紙が送られてくることがあります。その際は「該当なし(支払金額0円)」として提出するか、税務署へ電話連絡をして「今年は該当がない」旨を伝えると、税務署側の管理上親切です。

「給与支払事務所等の開設届出書」(個人事業主の場合は「個人事業の開業届出書」)を提出している以上、支払いがゼロであっても状況報告を求められるケースがあるため、放置せずに確認することをおすすめします。

給与所得の源泉徴収票等の法定調書合計表は期限までに忘れず提出を

法的な書面はどうしても細かいことが多いため、読むのが大変かもしれませんが、一つひとつを確認するとそれほど難しいものではありません。税理士に任せる場合でも、その内容をしっかりと理解した上で依頼するようにしましょう。

また、源泉徴収票等の法定調書の作成にかかわる給与計算については、クラウドサービスで業務を効率化できます。

マネーフォワード クラウド給与は、給与計算から振込までをオンラインで完結させ、法令改正や増税・社会保険料の料率変更などがあった際にも自動でアップデート。従業員はパソコンやスマホから給与明細を確認できるため、ペーパーレス化も即時に対応可能です。

製品の詳しい機能や使い方については、企業担当者さま向けのオンライン個別説明会を行っておりますので、まずは気軽にお問い合わせください。

よくある質問

給与所得の源泉徴収票等の法定調書合計表とは何ですか?

個々の法定調書を集計し、税務署に提出するものです。詳しくはこちらをご覧ください。

給与所得の源泉徴収票等の法定調書合計表の提出期限はいつですか?

翌年の1月31日までに、提出します。 詳しくはこちらをご覧ください。

給与所得の源泉徴収票等の法定調書合計表とともに提出が必要な支払調書とは?

給与所得の源泉徴収票や退職所得の源泉徴収票など6つの種類があります。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の訂正や年末調整後の修正の仕方について

会社員の場合、11月~12月初旬頃に「給与所得者の扶養控除等(異動)申告書」と「給与所得者の保険料控除申告書」「給与所得者の基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告…

詳しくみる【令和7年・2025年】保険料控除申告書のチェック方法は?書き方と計算方法

給与所得者の保険料控除申告書は、年末調整で所得控除を受けるために不可欠な書類です。保険料控除申告書の記入内容や計算を正しく行うことで、生命保険料や地震保険料などの支払額に応じて所得…

詳しくみる【2025年・令和7年】学生の給与所得者の扶養控除等(異動)申告書の書き方や注意点

アルバイトをしている学生も、「給与所得者の扶養控除等(異動)申告書」を提出する必要があります。これは、自分の収入状況や適用される控除の内容を勤務先に正しく伝えるための重要な書類です…

詳しくみる扶養は12月に働いた分も含む?1月支給の給与の場合を解説

扶養控除の判定基準となる年収は、原則として「その年の1月1日から12月31日までに支払われた給与の総額」で決まります。そのため、12月に働いても給与が翌年1月支給なら、それは新しい…

詳しくみる年末調整はいつまでに対応?会社と個人の手続き時期を解説

年末調整は、一般的に11月頃から従業員への申告書類の配布が始まり、12月の給与支払時に精算(還付または徴収)が行われます。そのため、会社は10月頃から準備を開始し、従業員は11月中…

詳しくみる年末調整による税金還付の方法

本来、所得税は、確定申告で収入のあった翌年の3月15日までに申告納税するのが原則ですが、給料所得や退職金等の所得は源泉徴収の対象になっています。源泉徴収とは、企業など給料を支払う者…

詳しくみる