- 更新日 : 2025年9月9日

【原則5年】賃金台帳の保存期間と違反のリスクとは?経過措置についても解説

賃金台帳の保存期間は原則5年間です。

もしも保存期間を誤って賃金台帳を破棄・紛失したり、不適切な管理をしていると労働基準法の違反につながるおそれがあります。

この記事では詳しい保存期間と、賃金台帳を安全に保存する方法を解説していきます。

目次

賃金台帳の保存期間は原則5年

賃金台帳の保存期間は、原則5年間と労働基準法109条により定められています。

従来は3年間でしたが、2020年4月の改正労働基準法により5年間へ延長されました。

この期間中は賃金台帳を勝手に処分したり、紛失してはいけません。

法改正による経過措置中は3年でもOK

現在は法改正にともなう経過措置の期間中であり、この期間中は労働基準法143条により、3年間の保存期間でも法的に問題はありません。

理由としては、法改正にともなう企業の負担を軽減するためです。

また、経過措置の終了時期は2025年2月現時点では明確にアナウンスされていません。

しかし、経過措置が終われば5年間の保存が義務となるため、保存期間の延長に対応できる体制を早めに整えておくことが大切です。

源泉徴収簿と兼ねる場合は7年

賃金台帳を源泉徴収簿と兼用している場合、保存期間は7年間へ延長されます。

源泉徴収簿は7年間保存する義務があるためで、7年間の保存期間は経過措置中であっても変わりません。

賃金台帳と源泉徴収簿を一体で管理している場合は、保存期間が長くなる点に注意しましょう。

参考:No.2503 給与所得者の扶養控除等申告書等の保存期間|国税庁

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

意図せぬ法令違反を防ぐための、法定三帳簿管理のガイドブック

労務管理の中でも、労働関係法令の遵守は労務管理の中核を成すといえます。

本資料では、労働者名簿、賃金台帳、出勤簿の適正管理を通じて、意図せぬ法令違反を防ぐために実践的なアドバイスを提供します。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

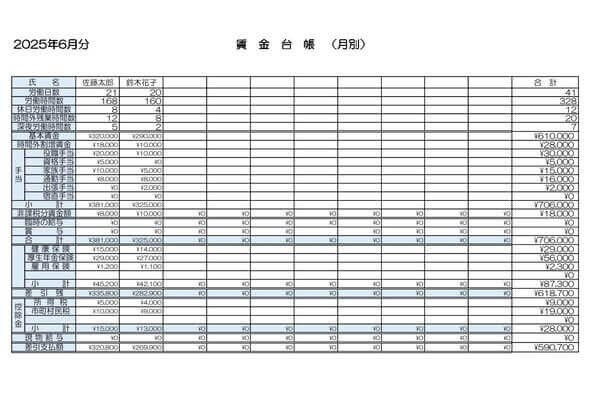

賃金台帳(エクセルの自動計算)無料テンプレート

自動計算機能を搭載した、エクセル形式の賃金台帳テンプレートです。

手間を省き、効率よく計算するためのツールとして活用いただけます。

賃金台帳 記入例

賃金台帳を作成する際の参考となる、具体的な記入例を記載した資料です。

各項目への記載方法や書き方の要領を、見本を通してご確認いただけます。事務処理の確認用としてもご活用ください。

起算日は「最後の記入日」と「賃金の支払期日」を比較する

賃金台帳の起算日は、最後の記入日と賃金の支払期日を比較して決めます。

起算日とは、賃金台帳の保存期間をカウントするための最初の日付のことです。

以前は、最後に賃金台帳へ記載した日が起算日でしたが、現在は「賃金台帳に最後に記入した日」と「賃金の支払期日」を比較し、より遅い日が起算日になります。

▼ 起算日の例

賃金台帳への記入日:2025年2月10日 同年1月分の賃金支払期日:2025年2月15日 →この場合、賃金の支払期日の方が遅いため「2025年2月15日」が起算日になる |

起算日の計算がズレてしまうと、保存期間内の賃金台帳を誤って破棄するようなことになりかねません。

また、出勤簿や労働者名簿など重要な他の帳簿の起算日や保存期間は、賃金台帳とは異なります。

賃金台帳と他の書類の保存期間を、取り違えないように注意しましょう。

関連記事:「出勤簿とは?保存期間や書き方を解説(テンプレート付き)」

賃金台帳を保存していなかった場合の2つのリスク

賃金台帳を保存することは、従業員を雇用している事業者の義務です。

保存期間を守らず賃金台帳を破棄・紛失すると、労働基準法に違反し是正勧告や罰則を受けるおそれがあります。

この章では罰則の内容や、違反した場合のリスクを解説します。

①罰則を受け社会的信用を失うおそれがある

賃金台帳を適切に保存していないと労働基準法違反で罰則を受けるおそれがあり、社会的信用を失う場合があります。

労働基準監督署は定期的に企業を監査しており、臨検監督という立ち入り調査で賃金台帳やその他の重要書類を確認することがあります。

このとき賃金台帳の記載に不備があったり、保存期間内にも関わらず破棄していた場合は、改善指導による指導票を交付されたり、是正勧告を受けるでしょう。

さらに、是正勧告に従わなかったり、故意に賃金台帳を改ざんしていた場合は、労働基準法第120条に基づき30万円以下の罰金を科される場合があります。

また、これらの監督指導の内容は、厚生労働省の公式サイトで随時公開されます。

報道機関によって全国へ報じられる機会も頻繁にあるため、場合によっては企業としての社会的信用も失いかねません。

万が一指導票を交付されたり是正勧告を受けたら、早急に内容を確認し対応しましょう。

▼ 賃金台帳の記載を巡る近年の報道

賃金台帳に労働時間記入せず 運送業者を送検 四日市労基署|労働新聞社

労基法違反:NHKに是正勧告 賃金台帳に記載漏れ | 毎日新聞

関連記事:「賃金台帳の不正はバレる?罰則や不正の防止方法を解説」

②助成金の手続きや雇用保険の申請が遅れる

賃金台帳をしっかり保存していないと助成金の申請手続きや、従業員の雇用保険の申請に遅れが出る場合もあります。

なぜなら助成金の申請を進めるには、基本的に賃金台帳の提出が義務付けられているためです。

- 業務改善助成金

- 小規模事業者持続化補助金

- ものづくり補助金

また、従業員の雇用・転勤の際も賃金台帳が必要になります。

これら助成金や雇用保険の申請手続きに支障があると、企業経営が滞り、大きなダメージになりかねません。

経営に支障を来さないためにも、賃金台帳は不備なくしっかり管理しておきましょう。

参考:業務改善助成金の提出書類 | 鹿児島労働局│厚生労働省

賃金台帳の安全な保存方法は?

この章では賃金台帳を安全に保存しておくための方法を解説します。

電子データで保存する

賃金台帳を紙媒体で作成している場合、電子データでの保存に移行するとさまざまなメリットがあります。

- 物理的なスペースが不要で紛失リスクが減る

- 紙の劣化を心配しなくてよい

- 情報の検索性が上がる

- データの整理や集計が紙よりも楽になる

ただし、電子データで保存する場合にはどのような形式でもよいわけではなく、下記条件を満たす必要があります。

- 法令で定められた要件を具備し、かつそれを画面上に表示し印字することができること。

- 労働基準監督官の臨検時等、直ちに必要事項が明らかにされ、提出し得るシステムとなっていること。

- 誤って消去されないこと。

- 長期にわたって保存できること。

引用:労務関係の書類をパソコンで作成して保存したいのですが、可能でしょうか。│厚生労働省

上記の条件は守らなければいけませんが、賃金台帳のフォーマット自体はとくに決まっていません。

そのため、電子データで保存する場合は自社でフォーマットを作成しても問題はないでしょう。

厚生労働省でもフォーマットを配布していますが、常時雇用の従業員と日雇いの従業員で記載項目が異なるため注意が必要です。

そして、賃金台帳には必須の記載項目があるため、自社で作成する際もこれらの項目は必ず設置するようにしましょう。

また、フォーマットの作成やデータの管理が大変な場合は、クラウドの管理ソフトを使う方法もあります。

▼ 厚生労働省配布の賃金台帳のフォーマット

事業所ごとに保存する

賃金台帳を保存する際は、事業所ごとに保存しなければならないという規定があります。

本社とは別の住所に支社や営業所がある場合、賃金台帳を本社で一括管理することは認められていません。

本社でまとめて賃金台帳を作成した場合でも、各支社や事業所にもそれぞれ賃金台帳を配布して保存する必要があります。

また、電子データで保存している場合でも事業所ごとにデータを配布し、どこからでも賃金台帳にアクセスできる状況にしておかなければなりません。

紙媒体だと管理が大変ですが、クラウドの管理ソフトであれば、どこからでもアクセス可能な保存の要件を満たしつつ、更新作業などもリアルタイムでできて便利です。

取り扱いの社内ルールを整備する

賃金台帳の保存や記入に関する混乱が起きないよう、賃金台帳を取り扱う際の社内ルールを整備することも大切です。

社内の誰が管理するのか、そしてどのように管理するのかなどのルールを明確に定めることで、より安全に賃金台帳を保存できます。

- 電子データで保存する場合は、特定の担当者にのみアクセス権を付与する

- 記入に関しても特定の担当者のみが行う

- 記入後は必ずダブルチェックをする仕組みを作る

- 更新日は忘れず記入する

こうした社内ルールを明確に設定することで、賃金台帳をより安全に管理できます。

賃金台帳を保存する際の注意点

賃金台帳の保存に関しては、法律による規定が決まっています。

賃金台帳を保存する際の注意点を解説します。

データ消失に気をつける

賃金台帳を電子データで保存する場合、データの消失に気をつけましょう。

電子データで賃金台帳を保存すれば、紙媒体と違って物理的な消失の可能性はなくなります。

しかし、誤った操作ひとつで保存していたデータが飛んでしまう可能性がゼロではありません。

賃金台帳を保存する場合は、自社サーバーであっても、クラウドであっても、不意の消失に備えバックアップだけは確実に取っておきましょう。

また、特定の担当者だけアクセス可能にするなど、複数人が賃金台帳を触らない環境にしておくことも不意の消失を防ぐ対策になります。

必須項目の記載漏れに注意する

賃金台帳は必須の記載項目が「労働基準法施行規則第54条」により規定されているため、記載漏れに注意をしましょう。

- 氏名

- 性別

- 賃金計算期間(日雇いの労働者は記入不要)

- 労働日数

- 労働時間数

- 休日労働の時間数

- 時間外労働の時間数

- 深夜労働の時間数

- 基本給・手当などの種類と金額

- 控除に関する項目と金額

出典:労働基準法施行規則(54条) | e-Gov 法令検索

賃金台帳のフォーマットは自由ですが、これらの項目については必ず記載しなければなりません。

グループ企業・多拠点展開企業における賃金台帳の一元管理

グループ企業や多拠点展開企業では、実務上は各拠点で賃金台帳を管理するケースもありますが、記載方法や運用ルールに差が出やすく、全体としての整合性が失われるリスクがあります。そのため、各拠点で入力・更新を行いつつ、本社や親会社が様式統一や内容確認を行う「一元管理体制」が理想的です。クラウド型システムの活用や運用ルールの統一により、全体の正確性・透明性を高めることができます。

拠点ごとのバラバラな管理が生むリスク

支店や子会社ごとに賃金台帳を紙やエクセルで個別に管理している場合、記録の更新時期や様式が統一されておらず、グループ全体としての人件費集計やコンプライアンス対応が困難になります。労働基準監督署の調査で過去数年分の台帳提出を求められた際、情報収集に時間を要したり、内容の不整合が発覚して是正勧告を受ける事例もあります。

一元管理を実現するためのポイント

賃金台帳の一元管理には、クラウド型の給与・人事管理システムの導入が最も有効です。各拠点からリアルタイムでデータを入力し、本社または管理部門で一括確認・編集ができる環境を整えることで、整合性の担保と作業効率の向上が両立できます。

一元管理を成功させるには、以下の点が重要です。

- 台帳様式・記録項目の統一(基本給・手当・労働時間など)

- データ入力権限や閲覧範囲の明確化

- 管理責任者の設置と定期的なデータ監査

- 拠点間での運用ルールを明文化したマニュアル整備

クラウド活用や運用ルールの統一を通じて、法令順守と実務の最適化を両立させる体制構築が不可欠です。

賃金台帳の保存期間満了後の廃棄方法と注意点

賃金台帳は、労働基準法により一定期間の保存が義務付けられていますが、保存期間を過ぎた後は適切に廃棄しなければ、個人情報の漏洩や企業コンプライアンス上のリスクにつながる可能性があります。ここでは、保存期間終了後の賃金台帳の正しい廃棄方法と、その際に注意すべきポイントについて解説します。

紙媒体の賃金台帳を廃棄する方法

紙で保管している賃金台帳を廃棄する場合、最も重要なのは「第三者が復元・閲覧できないように完全に破壊すること」です。単なるゴミ箱への投棄や、通常の廃紙回収では不十分であり、個人情報保護の観点からは大きなリスクとなります。

以下の方法が推奨されます。

- シュレッダーによる裁断(クロスカットまたはマイクロカット推奨)

- 機密書類専門の廃棄業者への依頼(証明書の発行が可能な業者を選定)

- 溶解処理など、書類そのものを物理的・化学的に消滅させる手段の活用

また、社内で廃棄する場合は、必ず「廃棄記録簿」などに記録を残し、誰が・いつ・どの範囲の資料を・どのように廃棄したかを明示できるようにしておくことが望ましいです。

電子データとして保存していた場合の削除方法

賃金台帳をクラウドやローカルサーバーに電子データとして保存していた場合でも、保存期間が終了した後は適切な「削除(消去)」が必要です。ただし、電子データの削除は意外と不完全になりやすく、表面的に「削除」してもバックアップやキャッシュに残ることがあります。

完全な削除のためには、以下のような対応が求められます。

- システム上の「完全削除」機能を使用

- 削除対象を明示したリストを作成し、責任者が確認・承認

- 外部のIT専門業者にデータ消去を委託(データ消去証明書の発行を受ける)

クラウドサービスを利用している場合は、契約先がどのような保存・削除方針をとっているかを確認し、必要であれば事前に対応内容を合意しておくことが重要です。

廃棄時に注意すべきリスク

賃金台帳には、個人の賃金や勤務情報といった機微な個人情報が含まれています。そのため、廃棄の際に情報が漏洩した場合には、個人情報保護法違反や従業員との信頼関係の悪化、さらには損害賠償請求の対象になる可能性もあります。

また、保存期間を誤って短く見積もって早期に廃棄してしまった場合、退職者からの開示請求や、労基署調査・訴訟などで資料提出が求められても対応できないというリスクがあります。「廃棄してよいかどうか」の最終判断は、法定保存期間を基準としつつも、社内の法務・人事・経理部門と連携しながら慎重に行う必要があります。

保存期間を過ぎた後に賃金台帳をそのまま保管しておくと違法?

賃金台帳には法定の保存期間が定められていますが、その期間を過ぎたあとも企業が引き続き保管しているケースは多くあります。では、保存義務が終了したにもかかわらず賃金台帳を保管し続けることは、法的に問題があるのでしょうか?ここでは、その可否と注意点について整理します。

保存期間経過後の保管は違法ではない

労働基準法第109条では、賃金台帳を「最後の記載日から5年間(経過措置により当面3年間)」保存することが義務付けられています。これはあくまで「最低限の保存期間」であり、5年(3年)を超えて保管してはならないという意味ではありません。したがって、保存期間経過後にそのまま保管しておくこと自体は違法ではありません。

民事上の労務トラブル(未払い賃金請求など)では5年の時効が適用されることがあります。こちらも経過措置により当面の間は3年間の保存で足りますが、経過措置終了に備えて、5年以上保存している企業も少なくありません。

保管を継続する際のリスクと対策

保存自体に違法性はありませんが、保存方法や管理体制によっては個人情報保護法上の問題を引き起こす可能性があります。たとえば、退職者の給与データや住所などの情報を無制限に保存し続けると、情報漏洩のリスクが高まり、コンプライアンス上の責任を問われる場合もあります。

そのため、保存目的を明確にし、社内規程に基づいて適切にアクセス制限を設け、保存期限を過ぎた情報については定期的に見直すことが推奨されます。不要と判断した情報は、復元できない形で安全に廃棄する体制が必要です。

賃金台帳と他の労務書類との整合性管理

賃金台帳は従業員の賃金に関する情報を記録・保存する法定帳簿ですが、単体で完結するものではありません。出勤簿や労働契約書、就業規則などの他の労務関連書類と内容に不整合があると、トラブルや行政調査の際に重大なリスクとなります。ここでは、整合性管理の重要性と管理方法について解説します。

賃金台帳と出勤簿

出勤簿は、労働者の出勤状況・労働時間を管理する基本資料です。これに基づいて残業手当や深夜手当などが算出されるため、賃金台帳との整合性が非常に重要です。

たとえば、出勤簿に記載された残業時間と賃金台帳上の残業手当の金額が合致していなければ、労基署調査や未払い残業代請求の際に問題になります。特に裁量労働制やフレックスタイム制などを採用している企業では、出退勤の記録と労働時間の集計方法にズレが生じやすいため、賃金支払いの根拠が説明できるよう記録を統一しておくことが大切です。

管理のポイントとしては、勤怠管理システムと給与計算ソフトを連携させ、入力データに一貫性を持たせることが有効です。手作業による転記はミスの元となるため、極力自動化することが推奨されます。

賃金台帳と労働契約書・就業規則

労働契約書や就業規則には、基本給・手当の金額、支払い方法、支払日など、賃金に関する基本条件が明記されています。これらの記載内容と賃金台帳が矛盾していると、契約違反と見なされるおそれがあります。

たとえば、契約書には「家族手当 月額10,000円」と記載されているのに、賃金台帳には支給がなかった、あるいは金額が異なっていた場合、従業員からの信頼を損ねるだけでなく、法的な請求リスクに直結します。

また、昇給や手当の変更があった場合には、その都度、賃金台帳だけでなく契約書や労働条件通知書の更新も必要です。これを怠ると、後日トラブルになった際に「説明がなかった」「同意していない」と主張されるリスクがあります。

したがって、労働契約に関する変更内容はすべて記録として残し、賃金台帳の記載と一致しているかをチェックするプロセスを定期的に設けることが有効です。

賃金台帳と労働者名簿や人事評価

労働者名簿は、氏名・性別・生年月日・入社日などの基本情報を管理する書類です。これらの情報が賃金台帳と一致していないと、労災保険・社会保険の手続きにも影響が及びます。

また、成果主義や等級制度を導入している企業では、人事評価と賃金体系が連動しているケースもあります。評価結果が昇給や賞与に反映される制度であれば、評価記録と賃金台帳の金額に一貫性がなければ整合性に疑問が生じます。

このため、賃金台帳は人事・労務・給与・法務の各部門が連携して管理する必要があります。一部門だけに任せると、制度変更や記録修正が他部門に反映されず、整合性が失われることが多いため、情報連携の体制を整えることが大切です。

賃金台帳は安全・適切に保存しよう

賃金台帳の保存期間の遵守は労働基準法によって定められており、企業にとって重要な義務です。

3年間の経過措置もいつかは撤廃されるため、賃金台帳に関しての厚生労働省の公式発表を定期的に確認しておきましょう。

賃金台帳を安全に保存するためには、社内ルールを整備し、保存の方法をしっかりと規定しておくことが大切です。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

- # 給与計算

出産手当金がもらえないケースはどんな時?支給条件や受給期間も解説!

出産手当金とは、被保険者が出産のために会社を休み、その期間の給与が支払われていないことを条件に、健康保険からもらえるお金です。したがって、必ずもらえるとは限りません。 本記事では、…

詳しくみる - # 給与計算

茅ヶ崎の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

茅ヶ崎は、湘南エリアに位置し、美しい海岸線と活気あるサーフカルチャーで知られるリゾート都市です。観光業や地元ビジネスが盛んなこの地域では、給与計算の正確性と迅速な対応が求められます…

詳しくみる - # 給与計算

特別手当とは?税金はかかる?種類や金額の相場、企業事例を解説

特別手当とは、基本給や賞与とは別に、特定の条件や目的で企業が従業員に支給する手当です。 業績達成時の一時金や役職手当、住宅手当などが代表例で、従業員のモチベーション向上や福利厚生の…

詳しくみる - # 給与計算

宝塚市の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

宝塚市は華やかな宝塚歌劇団を擁するエンターテインメントの街として有名で、多くの観光客や地元企業が活発に活動しています。こうした地域特有のビジネスニーズに対応するためには、給与計算の…

詳しくみる - # 給与計算

退職金共済と退職金制度の違いは?中退共の仕組みや退職金制度の選び方を解説【規定テンプレート付】

退職金制度は、従業員の将来の安心を支える大切な仕組みです。制度には「退職金共済」と呼ばれる制度もあります。 とくに中小企業向けの「中小企業退職金共済(中退共)」は、国の助成を活用し…

詳しくみる - # 給与計算

給与計算における日割りの端数処理のやり方!欠勤・遅刻・早退時の計算例まとめ

給与計算では、日割り計算や端数処理が必要になる場面が多くあります。例えば、入社日や退職日が月の途中、欠勤や時給制社員の勤務日数が変動する場合などです。基本給や手当の一部に小数点以下…

詳しくみる

無料テンプレート.jpg)