- 更新日 : 2025年10月31日

【記載例付】源泉控除対象配偶者とは?わかりやすく解説

源泉控除対象配偶者には、給与所得者本人の合計所得金額が900万円以下で、合計所得金額が95万円以下の生計を一にする配偶者が該当します。多くの場合、配偶者控除や配偶者特別控除の適用対象になり、納税者本人の所得税を少なくできます。

これらの控除を受けるには、年末調整で扶養控除等申告書の源泉控除対象配偶者欄に氏名などを記入し、申告する必要があります。

目次

源泉控除対象配偶者とは?

源泉控除対象配偶者とは、以下の要件を満たす者を指します。

- 納税者の合計所得金額が900万円以下であること

- 納税者と生計を一にしていること

- 合計所得金額が95万円以下であること

- 青色事業専従者として給与の支払いを受けている、または白色事業専従者でないこと

納税者本人の所得金額が900万円を超えた場合や、配偶者の所得金額が95万円を超えた場合は、源泉控除対象配偶者には該当しません。

納税者と配偶者の所得が給与によるもののみである場合は、納税者の給与収入が1,095万円以下、配偶者の給与収入が160万円以下であれば、源泉控除対象配偶者の要件を満たします。

配偶者が源泉控除対象配偶者に該当するケース

例1)納税者の給与収入が1,000万円、配偶者の給与収入が160万円の場合

配偶者が源泉控除対象配偶者に該当しないケース

例1)納税者の給与収入が1,000万円、配偶者の給与収入が180万円の場合

例2)納税者の給与収入が1,200万円、配偶者の給与収入が160万円の場合

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

源泉控除対象配偶者と同一生計配偶者との違い

その年の12月31日時点で、以下の4つの要件をすべて満たす人が同一生計配偶者に該当します。

同一生計配偶者には納税者の所得金額についての要件はなく、配偶者の合計所得金額が58万円を超えるか否かで同一生計配偶者に該当するかどうかが判断されます。

配偶者の所得が給与によるもののみである場合、給与収入が123万円以下であれば同一生計配偶者の要件を満たします。

源泉控除対象配偶者のメリット・デメリットは?

源泉控除対象配偶者に該当すると、どのようなメリット・デメリットがあるのでしょうか。納税者の配偶者が源泉控除対象配偶者である場合の、年末調整で受けられる控除や所得税の計算、源泉控除対象配偶者が気を付けなければならないことについて、見ていきましょう。

源泉控除配偶者のメリット

納税者の所得税支払額を少なくできることが、源泉控除対象配偶者のメリットです。

配偶者が源泉控除対象配偶者に該当する場合は扶養親族に1人を加算できるため、扶養控除金額が増えることで所得税を少なくすることができます。

また多くの場合、配偶者控除や配偶者特別控除も受けることができます。

・配偶者控除の額

| 納税者の所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | ||

| 控除対象配偶者 | 一般の場合 | 38万円 | 26万円 | 13万円 |

| 老人控除対象者の場合 | 48万円 | 32万円 | 16万円 | |

・配偶者特別控除の額

| 納税者の所得金額 | ||||

|---|---|---|---|---|

| 900万円以下 | 900万円超 950万円以下 | 950万円超 1,000万円以下 | ||

| 配偶者の所得金額 | 48万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 | |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 | |

源泉控除配偶者のデメリット

源泉控除対象配偶者のデメリットとして、働き方が制限されることが挙げられます。

源泉控除対象配偶者のメリットは配偶者特別控除を受けられることですが、配偶者特別控除は所得金額によっては控除金額が減り、一定額を超えると受けられなくなります。

そのため所得を抑える必要があり、働き方が制限されます。

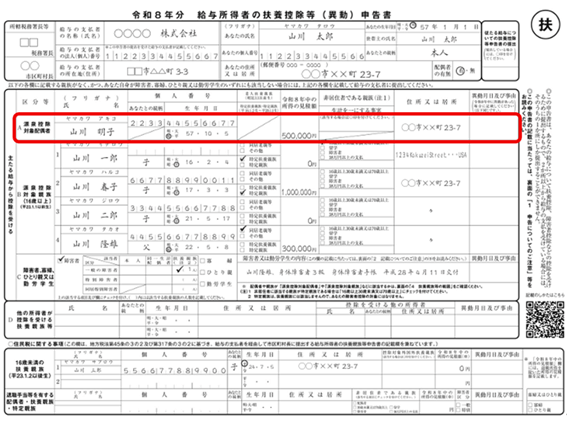

年末調整での源泉控除対象配偶者の欄の書き方

年末調整においては、扶養控除等申告書に設けられている記入欄に指示されている内容を記入し、源泉控除対象配偶者の申告を行う必要があります。

記入が求められるのは源泉控除対象配偶者の氏名、フリガナ、個人番号(マイナンバー)、生年月日、所得の見積額、住所です。

以下のように記入します。

出典:A2-1 給与所得者の扶養控除等の(異動)申告|国税庁、「≪記載例≫令和8年分給与所得者の扶養控除等(異動)申告書」を加工して作成

源泉控除対象配偶者について理解し、年末調整をスムーズに進めましょう

所得者本人の合計所得金額が900万円以下、かつその配偶者の合計所得金額が95万円以下の場合に、所得者本人の配偶者は源泉控除対象配偶者になります。

扶養控除等申告書を記入する時点では、合計所得金額は見積額で記入しますが、後日合計所得金額が源泉控除対象配偶者の要件の金額を超えていたということがないように、見積額であってもできるだけ正確に金額を記入しましょう。

源泉控除対象配偶者は、配偶者控除や配偶者特別控除の適用対象となるため、給与所得者本人の所得税を計算する際に控除額を増やし、所得税の支払いが少なくなることがメリットです。。

ただし、所得が基準を超えると控除を受けられなくなるため、配偶者の働き方が制限されるデメリットがあります。

源泉控除対象配偶者は、年末調整において扶養控除等申告書の記入欄に氏名などを記入して申告します。源泉控除対象配偶者となる要件や申告方法を理解し、年末調整をスムーズに進めましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整の手続きが期限に間に合わないときはどうする?対応方法を解説

年末調整に間に合わないと、所得税を多く徴収されていた場合でも還付を受けることができません。個人で確定申告を行うか勤務先に連絡するかのどちらかの対応方法をとることで、払い過ぎ分を取り…

詳しくみる年末調整での年税額の計算方法!算出所得税額の速算表の見方も

年末調整では、最終的に計算した所得税の金額と月々の給与から源泉徴収された税額を精算します。年税額とはその年の給与に対して算出した所得税額のことです。年末調整で年税額を計算する際には…

詳しくみる【一覧】年末調整の書類保管期間は何年?紙・電子の違い、紛失リスクを解説

年末調整で扱う申告書や源泉徴収簿といった書類の保管期間は、所得税法により原則7年間と定められています。そのため、税額計算の根拠となるこれらの法定調書は、法律にのっとり適切に管理しな…

詳しくみる扶養は12月に働いた分も含む?1月支給の給与の場合を解説

扶養控除の判定基準となる年収は、原則として「その年の1月1日から12月31日までに支払われた給与の総額」で決まります。そのため、12月に働いても給与が翌年1月支給なら、それは新しい…

詳しくみる源泉徴収票とは?見方や発行が必要になる場面、よくあるトラブルなど解説

源泉徴収票とは、1年間の年収と納めた所得税額を証明する重要な書類であり、年末調整の結果が反映されたものです。 この記事では、源泉徴収票の基礎知識から正しい見方、給与支払報告書との違…

詳しくみる給与支払報告書の郵送方法は?普通郵便でもいい?提出先や書き方、eLTAXのやり方も解説

給与支払報告書の提出にあたって、郵送方法が気になる総務・経理担当者の方も多いのではないでしょうか。普通郵便で送っても問題ないのか、封筒にはどのように記載すれば良いのか、アルバイトや…

詳しくみる