- 更新日 : 2025年10月31日

年末調整のときに記載する住所は住民票の住所でよい?

年末調整の書類には、住所を記載する欄が設けられており、提出の際は正しく書かなければなりません。原則として記入する住所は、年末調整の翌年1月1日に住民票をおいている住所です。実際に住んでいる住所と住民票をおいている住所が異なる場合、年末調整の時期をはさんで引っ越しを行った場合などには、特に間違えないように注意する必要があります。

目次

年末調整のときに記載する住所は?住民票の住所?

何かの書類に住所を書く場合、一般的にはそのときに住んでいる住所地を記入します。しかし年末調整の書類への住所の書き方は少し特殊なため、注意する必要があります。

年末調整の書類に住所を書くときは、原則として翌年1月1日に住民票をおいている住所地を記入します。ポイントは、いつの時点の、どのような住所地か、という点です。

年末調整の書類に記入する住所のポイント

- いつの時点か:年末調整後の1月1日時点

- どのような住所地か:住民票がある住所地

なぜ年末調整で提出する書類には、ほかの書類のように現時点で住んでいる住所地を書かないのかというと、記入した内容の使われ方が違うためです。

ほかの書類の記載住所は、本人確認や電話、メールでの連絡ができなくなった場合の連絡手段を確保するために用いるのに対して、年末調整時における記載住所は、住民税を課税するために使用されます。

通常住民税は、1月1日の時点で住民票を置いている住所において支払うことが必要です。そのため、年末調整書類は、年末調整が済んだ1月1日において住民票を置いている住所地の記入が求められています。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

送付状テンプレ集 36選パック-時候の挨拶×12か月分(上旬・中旬・下旬)

こちらは「送付状テンプレ集 36選パック」です。 12か月分の上旬・中旬・下旬、それぞれの時期に対応した時候の挨拶が含まれています。

季節や時期に応じた送付状を作成する際の参考資料として、ぜひご活用ください。

電子契約にも使える!誓約書ひな形まとめ

誓約書のテンプレートをまとめた、無料で使えるひな形パックです。資料内から任意のひな形をダウンロードいただけます。

実際の用途に合わせてカスタマイズしていただきながら、ご利用くださいませ。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

人事・労務担当者向け Excel関数集 56選まとめブック

人事・労務担当者が知っておきたい便利なExcel関数を56選ギュッとまとめました。

40P以上のお得な1冊で、Excel関数の公式はもちろん、人事・労務担当者向けに使い方の例やサンプルファイルも掲載。Google スプレッドシートならではの関数もご紹介しています。お手元における保存版としてや、従業員への印刷・配布用、学習用としてもご活用いただけます。

年末調整に記載する住所をケースごとに解説

年末調整の住所は原則として住民票のある住所ですが、単身赴任で家族と離れて生活している場合の住所は、今住んでいる赴任先の住所となります。

単身赴任の場合に書く住所は?

住民票を変更している場合、年末調整の書類に書くのは変更後の住所です。家族がいて、その家族は元の住所で暮らしている場合にも、年末調整の書類には単身赴任先の住所を書きます。

住民票を変更していない場合でも、単身赴任後の住所を書かなくてはいけないことに注意が必要です。先に説明したとおり、原則として、年末調整の書類に書くべき住所は住民税が課税される住所地で、それは1月1日現在、住民票がおかれている住所地です。住所地とは、生活の本拠地を意味します。

しかし、転勤によって単身赴任し、住民票を移動していない場合は、生活の本拠地である単身赴任先の住所地で課税することができ、その市町村から納税通知が送付されたときには納税する義務があるからです。

年末調整前に引っ越し・住所を変更した場合は?

年末調整を行う前に引っ越し・住所変更をした場合は、年末調整の書類には基本的に引っ越し・住所変更をした後の住所を書きます。年末調整の書類に書く住所は、原則として1月1日に住民票をおいている住所地です。

引っ越し・住所変更をした時期が大晦日直前で、1年のほとんどを引っ越し・住所変更前の住所に住んで暮らしていたとしても、年末調整の書類に書くのは、引っ越し・住所変更後の新住所になります。

年末調整時に引っ越しているが住所を変更していない場合は?

引っ越しは終えているものの住民票を移動させる住所変更はしていない場合、年末調整の書類には引っ越し後の住所を書きます。住民税は「その市町村に住所を有する個人」を納税義務者としており、住所とは生活の本拠地のことです。引っ越しによって年末調整後の1月1日に生活の拠点がある場所が住所地となります。

もちろん、年内に引っ越し先での住民票の登録が済んでいれば、記入する住所は引っ越し後のものであることはいうまでもありません。

転職して前職の源泉徴収票の住所が異なる場合は?

転職して引っ越しした、あるいは引っ越しして転職した場合は、住所が前職の源泉徴収票に記載してあるものとは異なります。年末調整にも異なる住所を書くことになりますが、特に問題はありません。

年末調整後の1月1日に生活の本拠地となっている住所を書き、前職の源泉徴収票はそのまま提出します。引っ越し・住所変更をした旨を伝えるようにすると、確認の手間が省け、スムーズに処理を進めることができます。

年末調整の住所の書き方は?

年末調整の書類は、それぞれに住所を書く欄があるので、もれがないように記入します。

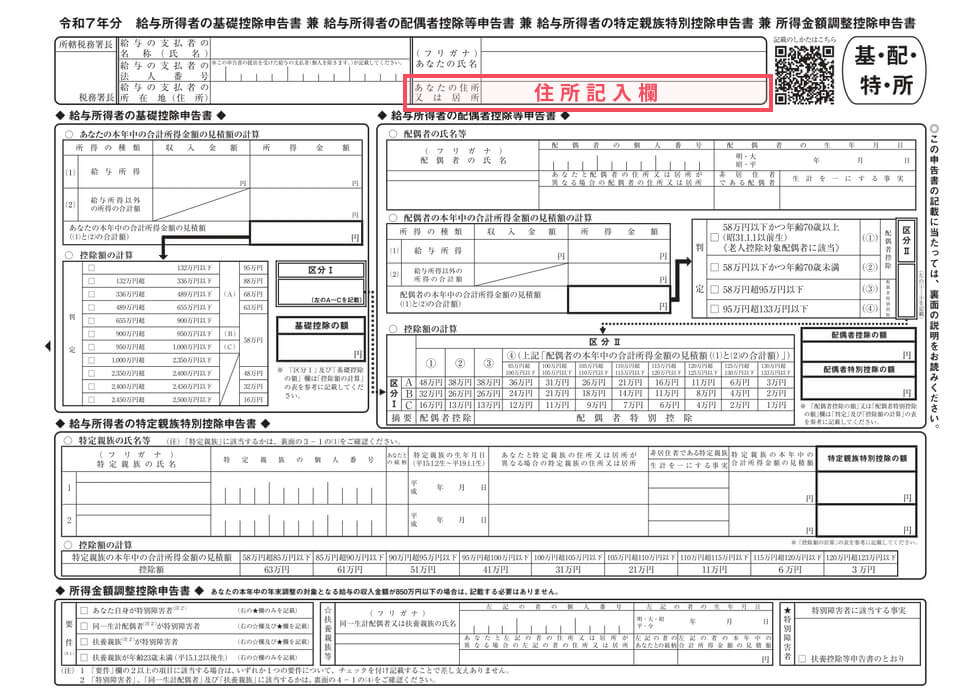

基礎控除等申告書(基・配・所)

出典:令和7年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書(PDF/1,235KB)

|国税庁

扶養控除等申告書(マル扶)

出典:令和7年分給与所得者の扶養控除等(異動)申告書|国税庁

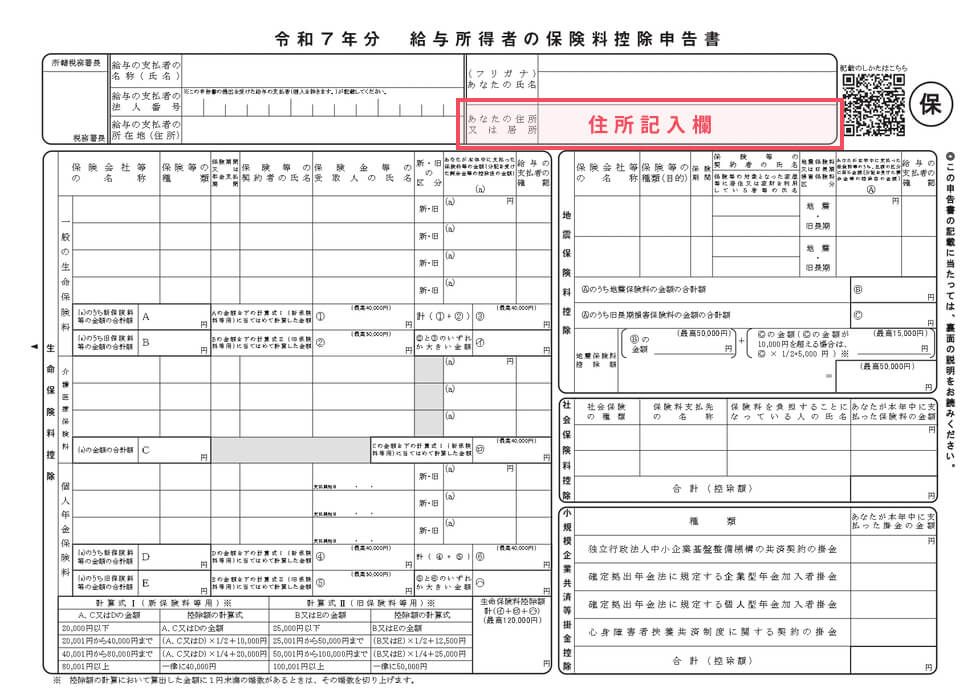

社会保険料控除申告書(マルホ)

年末書類の書類の書き方は、下の記事も参考にしてください。

年末調整で住所を訂正・修正するときは?

年末調整の書類に住所を間違って記入してしまった場合は、二重線で消して訂正・修正します。修正液や修正テープは使用できません。訂正印については、特には定められていないため、会社の指示に従ってください。

年末調整の書類の住所を正しく書こう

引っ越したり単身赴任中であったりすると、年末調整の書類にどの住所を書くべきか迷う人が多くいます。年末調整の書類に書く住所は、住民税を支払う住所地です。そのため年末調整後の1月1日に生活の本拠地となっている住所を書くことになっています。

年末調整の書類には、基礎控除等申告書・扶養控除等申告書・社会保険料控除申告書それぞれに住所を書く欄があります。記入もれがないように注意しましょう。

よくある質問

年末調整のときに記載する住所は?

年末調整後の1月1日に生活の本拠地となっている住所です。詳しくはこちらをご覧ください。

単身赴任の場合、年末調整に記載する住所は?

住民票を移動させている場合は単身赴任先の住所、住民票を移動させていない場合でも生活の本拠地である単身赴任先の住所を書きます。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

年末調整ソフトとは? 給与計算ソフトとの違いも徹底解説

給与計算ソフトには、年末調整の機能を備えているものがあります。しかし年末調整に特化したソフトには、業務を効率化する機能を備えているほか、システム化の負荷が少ないといったメリットがあ…

詳しくみる【2025年・令和7年】給与所得者の扶養控除等(異動)申告書の訂正方法

給与所得者の扶養控除等(異動)申告書は、所得税の計算において扶養親族がいる場合に控除を受けるために必要な書類です。記載内容に誤りがあった場合や、扶養親族の状況に変更があった場合には…

詳しくみる年末調整の対象者になる条件とは?対象外の人や手続きを解説

年末調整は、会社に「給与所得者の扶養控除等(異動)申告書」を提出している従業員が対象者となる、所得税の過不足を精算する手続きです。そのため、従業員一人ひとりの状況に応じて、年末調整…

詳しくみる給与支払報告書の作成は税理士に依頼すべき?メリットや費用相場、社労士との違いを解説

年末調整の業務に追われる中、給与支払報告書の作成と提出は多くの方にとって負担になる業務です。従業員一人ひとりの住民税額を決定する重要な書類だからこそ、ミスは許されません。 この記事…

詳しくみる定額減税はふるさと納税に影響する?関連制度からわかりやすく解説

定額減税とは、2024年6月より行われる減税のことです。1人当たり所得税3万円と住民税1万円の合計4万円が税金から控除されます。一方、ふるさと納税とは、応援したい自治体に寄附をする…

詳しくみる続柄の書き方は大丈夫?記載方法の基本をチェックしよう

公的な書類を記入する際、「続柄」の欄を記入することがあります。しかし、誰を基準に書くのかは書類によって異なるため、書き方に迷うこともあるでしょう。 ここでは、住民票の申請、年末調整…

詳しくみる

.png)

申告書-扶養控除等申告書.jpg)