- 更新日 : 2026年1月13日

賃金台帳の不正はバレる?罰則や不正の防止方法を解説【無料テンプレ付き】

賃金台帳の不正は、税務調査や労働基準監督署の確認で発覚する可能性が高く、発覚した場合は厳しい罰則が科されます。

不正を防ぐためには、正確な記録と適切な管理が不可欠です。

本記事では、不正がどのように発覚するかに加えて、違反時の具体的な罰則や、不正を防ぐための対策について解説します。不正のリスクを防ぐためにも、ぜひ参考にしてみてください。

目次

賃金台帳の不正とは

賃金台帳の不正は、従業員の賃金に関する記録を意図的または過失で誤魔化す行為のことです。具体的には、記載事項の改ざんや助成金などの不正受給に利用するなどです。

賃金台帳の不正を防ぐためにも、下記では不正に当たる行為を解説します。

記載事項を改ざんする

賃金台帳の記載事項の改ざんが労働基準監督署の確認で発覚した場合、労働基準法第120条により30万円以下の罰金が科せられます。

そのため、賃金台帳を作成する際は必要事項の記入が重要です。

賃金台帳には、下記の記入事項を記載する必要があります。

- 氏名

- 性別

- 賃金計算期間

- 労働日数

- 労働時間数

- 時間外労働時間数

- 基本給やその他賃金

- 法令および労使協定にもとづいて、賃金の一部を控除した額

上記の項目を記入する際に、本来正確に記録すべき情報を意図的に変更するのは、労働基準法違反です。

たとえば、残業時間を短く記録して支払うべき残業代を削減したり、支給額を少なく記載したりして税負担を軽減する目的で行われます。しかし、賃金台帳の不正は税務調査や労働基準監督署の監査で発覚するリスクが高く、事業主に対して罰則が科せられます。

助成金等の不正受給に利用する

賃金台帳の不正は、助成金や補助金の不正受給への利用も挙げられます。たとえば、従業員数や給与額を偽装して助成金の申請条件を満たしているように見せかけたり、実際に支払っていない賃金を支払ったと装ったりする行為などです。

助成金の不正受給に利用する不正は、監査や調査で発覚すれば、受給した助成金の全額返還が必要です。また、支給申請中の助成金は不支給となります。

さらに、受給した助成金だけでなく、違約金の約20%の額に相当する延滞金を追加で返還しなければいけません。

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

意図せぬ法令違反を防ぐための、法定三帳簿管理のガイドブック

労務管理の中でも、労働関係法令の遵守は労務管理の中核を成すといえます。

本資料では、労働者名簿、賃金台帳、出勤簿の適正管理を通じて、意図せぬ法令違反を防ぐために実践的なアドバイスを提供します。

給与計算がよくわかるガイド

人事労務を初めて担当される方にも、給与計算や労務管理についてわかりやすく紹介している、必携のガイドです。

複雑なバックオフィス業務に悩まれている方に、ぜひご覧いただきたい入門編の資料となっています。

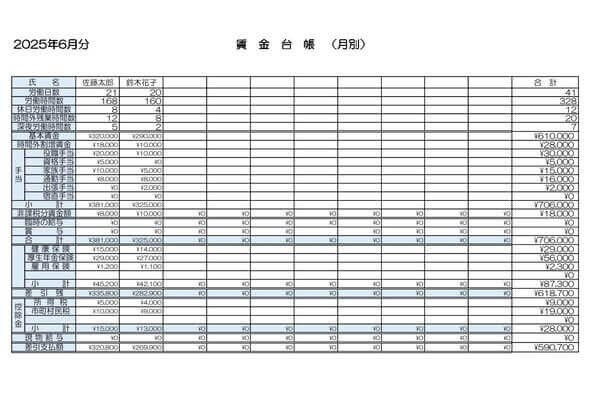

賃金台帳(エクセルの自動計算)無料テンプレート

自動計算機能を搭載した、エクセル形式の賃金台帳テンプレートです。

手間を省き、効率よく計算するためのツールとして活用いただけます。

賃金台帳 記入例

賃金台帳を作成する際の参考となる、具体的な記入例を記載した資料です。

各項目への記載方法や書き方の要領を、見本を通してご確認いただけます。事務処理の確認用としてもご活用ください。

賃金台帳の不正や不備が発覚するケース

賃金台帳の不正や不備は、労働基準監督署や労働局の監査や従業員からの申告などで発覚するケースがほとんどです。具体的には、賃金額の不一致や未記載の労働時間が確認される場合、不備や不正が疑われ、発覚します。

下記では、賃金台帳の不正や不備が発覚する2つのケースを紹介します。

労働基準監督署の立ち入りや検査

賃金台帳の不正や不備が発覚するのは、労働基準監督署の立ち入りや検査です。

労働基準監督署とは、労働基準法や労働安全衛生法などの労働関係法令を企業が守っているか監督する機関です。

立ち入り調査の多くは、労働基準監督署からの電話連絡または訪問により始まります。一般的には電話連絡があるか、または連絡なく突然来訪するかです。調査対象になったと連絡を受け、監督官により確認に必要な書類の準備を促されます。

勧告を受けた場合、従わなければ6ヶ月以下の懲役または30万円以下の罰金の対象となるため注意が必要です。

労働局の助成金申請に関する調査

厚生労働省の助成金を受給する際は、労働局から調査が入ることがあります。

また、厚生労働省から公表されている各雇用関係助成金の案内文書では「関係帳簿類の確認調査を行うために、事前連絡をせず、事業所を訪問する場合があります」との記載があるように、賃金台帳を含めた労働関係帳簿類のチェックは年々厳しくなっています。

故意に支給申請書に虚偽の記載をしたり、偽りの証明を行ったりすると不正受給とみなされるため注意が必要です。自主申告ではない不正受給事案については、刑法第246条の詐欺罪に問われる可能性があり、例外なく事業主名を公表して対策しています。

調査に応じない場合、正当な理由がなければ助成金を返還しなければいけないため、注意が必要です。

賃金台帳の無料テンプレート

マネーフォワード クラウドでは、賃金台帳の無料テンプレートをご用意しております。

無料でダウンロードできますので、ぜひお気軽にご利用ください。

賃金台帳の不正や不備が発覚した場合のリスク

賃金台帳の不正や不備が発覚した場合には、リスクが2つあります。具体的には、罰則が科されるほか、労働基準監督署から是正勧告書が交付されるなどです。

不正や不備が発覚すれば、企業の信用が損なわれるだけでなく、罰金や従業員への未払い賃金の支払い義務が生じる場合があります。

下記では、賃金台帳の不正や不備が発覚した際のリスクについて解説します。

罰則

賃金台帳に不正や不備がある場合や、賃金台帳を含めた労働関係の重要書類の保存(5年間、当分の間3年間)を怠った場合などは、労働基準法違反となり、30万円以下の罰金を科される可能性があります。

賃金台帳は、労働基準監督署や年金事務所などの調査で必要な書類です。そのため、提出を求められた際はいつでも提出できるよう、日頃から不備や不正がないように、先に触れた必要項目をもれなく記載する必要があります。

罰則を受けないためにも、賃金台帳を作成する際は、必ず不備がないよう気をつけましょう。

是正勧告書の交付

賃金台帳に不備があったり不正したりした場合、悪質でないと判断されれば、労働基準監督署から是正勧告書が交付されます。

是正勧告書とは、労働基準監督署の立入検査後に、法令違反や改善項目が発見された際に交付される書面です。是正勧告に応じなければ、罰則を科せられる可能性もあるため注意が必要です。

罰則につながらないためにも、期日までに賃金台帳を作成し、是正報告書と一緒に労働基準監督署に提出してください。

賃金台帳の不正を防止する方法

賃金台帳の不正を防止するためには、勤怠管理システムの導入がおすすめです。

勤怠管理システムは、従業員の出退勤時間や休暇情報を正確に記録し、賃金の算出に必要なデータを自動的に収集・管理する方法です。

勤怠管理システムを給与計算のソフトと連携させると、賃金台帳の記入や集計を自動化でき、ヒューマンエラーのリスクも軽減できます。さらに、勤怠管理システムはデータベースで管理するため、記録の検索や統計・分析が容易で、ペーパーレス化も可能です。

また、給与計算等の効率化のみならず、集計された労務データなどをもとに、労務環境の改善・向上にもつなげられます。

賃金台帳は不正や不備がないように作成しよう

賃金台帳の不正は、企業の信用や法的リスクに直結する重大な問題です。賃金台帳の不正や不備が発覚すれば、罰則を受けるだけでなく、人材の流出といった労働環境そのものが低下しかねません。

正確な賃金台帳を管理するためにも、エラーを防ぐために勤怠管理システムを導入し、適切に情報管理することが重要です。

透明性のある労務管理により、より正確性の高い賃金台帳を作成できます。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

給与デジタル払いとは?解禁はいつから?メリット・デメリットや実施方法を解説!

2023年4月より、給与のデジタル払いが解禁されます。給与デジタル払いには、銀行口座がない従業員にも現金以外で給与の支払いができる、振込手数料を削減できる、といったメリットがありま…

詳しくみる労働基準法第91条とは?懲戒処分としての減給ルールをわかりやすく解説!

労働基準法第91条は、制裁規定の制限について定めており、就業規則で減給の制裁を定める場合、その限度額を規定しています。これは、使用者の制裁権の濫用を防止し、労働者の生活の安定を図る…

詳しくみる宮崎県の給与計算代行の料金相場・便利なガイド3選!代表的な社労士事務所も

宮崎県で事業を展開する企業にとって、給与計算は欠かせない重要な業務です。しかし、税務や社会保険の手続きは複雑で、専門知識が求められるため、自社で対応するのは負担が大きくなります。こ…

詳しくみる残業代とは?残業の種類や計算方法について解説

残業代とは、時間外労働について支払われた賃金を指す言葉です。時間外労働のほか休日労働、深夜労働などには割増賃金がつく点が特徴といえるでしょう。労働時間には会社が決めた「所定労働時間…

詳しくみる給与計算の時間短縮方法を解説!ツールの選び方も紹介

給与計算は、月末から月初にかけて勤怠集計や控除計算を短期間で正確に処理する必要があり、担当者に大きな負担がかかります。本記事では、そんな煩雑な業務を根本から見直し、時間を短縮する方…

詳しくみる交通費支給の基準は?自家用車・バイクの通勤手当や距離の基準も解説

交通費は、法律で支給が義務付けられた費用ではありません。よって、支給の基準は会社ごとに設定できます。 ただ「支給基準をどのように定めれば良いか分からない」と悩んでいる方もいるでしょ…

詳しくみる

無料テンプレート.jpg)