- 更新日 : 2025年11月18日

マイナンバーで脱税はなくなる?知っておきたい制度の知識

脱税は犯罪です。しかし、マイナンバー法が施行されると、気づかぬうちに「脱税」になるケースがあるといいます。

悪意は無くとも、「脱税」とならないために、特に扶養家族をお持ちの方に知ってほしい情報をご紹介します。

目次

マイナンバーは、脱税を暴く画期的な仕組み

マイナンバーは、個人情報を引き出すために使われる個人番号のこと。企業に務める人であれば、その番号を会社に通知することを求められます。

このマイナンバーは、会社が社会保険、所得に関する事務手続きをする際に必要となります。ほとんどの企業に務める方なら、収入から社会保険や所得税を天引きされた給与所得を受け取っていると思います。この天引きされる額は、前年度の所得を参考にして、決められていることがほとんどです。

何年も同じ会社にいる方であれば、前年度の所得額は会社が認識しています。しかし、中途入社した方はどうでしょうか。1月~5月までは他の会社で勤務し、6月から入社したとすると、1月~5月までの他の企業で得ていた収入は、所得を証明する関係書類がなければ把握することができません。

年末調整時には、中途入社の方などは前職の源泉徴収票を提出するなどの手続きが発生します。これは、きちんとその1年の全収入を把握して、所得税額を決定するためです。

この際に、従業員が所得をすべて知らせなかった場合、年収が本来の額を下回り、所得税額が低くなります。これは、いわゆる脱税です。従業員はきちんと所得の証明をして、正確な所得税額を計算してもらう必要があります。

マイナンバーは、すべての収入、副業や株などで得た収入なども、すべて行政側が把握できるよう施行される制度です。所得隠しなどを防ぐことができ、結果的に脱税を防止することができます。

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

マイナンバー漏洩時 対応チェックシート

マイナンバー漏洩という万が一の事態への備えは万全でしょうか。

本資料は、マイナンバーが漏洩した際の対応をまとめたチェックシートです。ぜひダウンロードいただき、緊急時の対応体制構築にお役立てください。

マイナンバー保管期間かんたん早見表

マイナンバーの保管期間について、正しく把握できていますでしょうか。

本資料は、マイナンバーの保管期間を分かりやすくまとめた早見表です。ぜひダウンロードいただき、適切な管理にお役立てください。

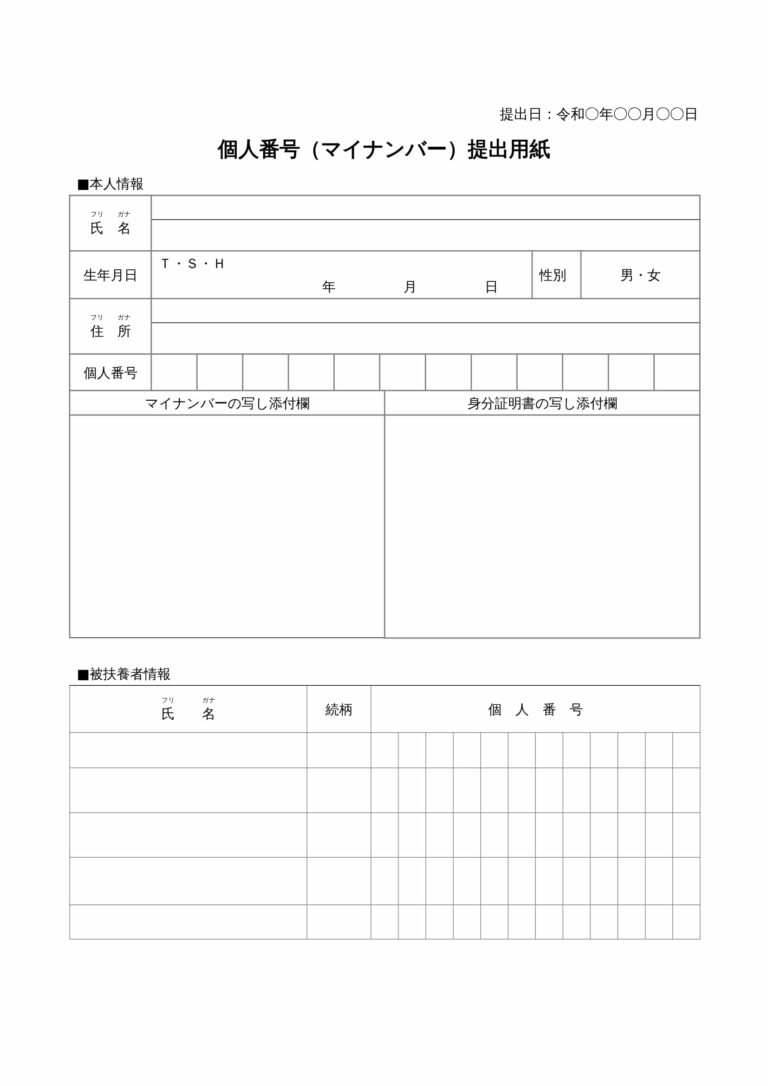

マイナンバー提出用紙(ワード)

従業員からのマイナンバー収集はスムーズに進んでおりますでしょうか。

本資料は、マイナンバーの提出にご利用いただけるWord形式のテンプレートです。ぜひダウンロードいただき、マイナンバーの収集業務にご活用ください。

マイナンバーで脱税になる?注意すべきは扶養家族の収入

会社に務めている人であれば、会社の給与が収入のほとんどという人もいるのではないでしょうか。副業を認めていない企業も多いので、株式投資や遺産相続など、給与外で金銭を受け取ることは限られます。

「自分は副業も株もやっていないから、収入の申告漏れは考えられない」そう考えている会社員の方も多いと思います。ですが、ここで気をつけないといけないのは、扶養家族の収入です。

扶養家族の配偶者がパートとして働いている、子供がアルバイトをしている場合、配偶者や子供の収入についても、申告しなければいけません。ここで申告をしない場合には、申告漏れ、脱税に値します。

もちろん、年末調整時に源泉徴収票を扶養家族分も提出している方がほとんどだと思います。この手続さえしておけば、基本的には問題はありません。

では、どんな場合に問題が起こる可能性があるのでしょうか。それは、子供がアルバイトしていることを知られたくないなど、何らかの理由で源泉徴収票を親に渡さないということで問題になるケースが考えられます。

離れて暮らす家族の所得も確認して

例えば、遠方の大学へ通っているお子さんがいれば、どんなアルバイトをしているのか、親は把握しきれないところがあります。扶養控除を受けられる103万円の所得の壁を気にしていない学生も、時に見受けられます。

親へ報告がなくアルバイトをしていた場合でも源泉徴収義務があります。この場合、マイナンバーを控えられ、どれだけの所得があったかの記録が残ることになります。

子供は源泉徴収票を親に渡さず、親は会社などにこれを提出することなく過ごしてしまいます。すると、申告しなければいけない所得だったのに申告しなかったことがわかり、「申告漏れ」や「脱税」になることがあるのです。

扶養控除を不正に受けていることにも

扶養家族に103万円を超えた所得があれば、扶養控除が受けられなくなります。そのため、103万円の所得があったのに申告しなかった場合、「不正」をはたらいたと判断されることもあります。企業に務める人の場合は、会社から追及される可能性も考えられます。

「今まではなんの問題もなかったから大丈夫だろう」という人がいるかもしれません。しかし、それは今までマイナンバーの制度がなく、所得の情報がたまたま紐付かなかったからです。これまでの制度上でも、申告していなかったのならばそれは問題です。

これからはマイナンバーで扶養家族の所得も紐づくことになりますので、提出するべき源泉徴収票の提出には、今まで以上に細心の注意を払うことが必要になります。

これまでは、ただ申告漏れを指摘されていなかっただけかもしれません。マイナンバーが導入された後は、今一度、家族の所得について確認しておく必要があります。扶養控除を受けたいのであれば、103万円を超えないように、再度知らせておく必要があるでしょう。

マイナンバーで注意したいオークションの利用法

マイナンバーが導入されるとどのような所得であっても、それが紐付いてしまうことがあります。

一般企業の場合は、副業を禁止しているところが多いので、「会社からの給与以外、所得はない」と思っている人も多いかもしれません。しかし、そんな人も注意して欲しいのがインターネットオークションなどの利用です。

もし、あなたが年間20万円以上の所得を得ていたならば、「年間の雑所得20万円以上」ということで、確定申告の義務が発生します。この時、「会社に副業がわかってしまう」と言って確定申告をしないと、申告するべき所得が申告されていないということで、税務署から指摘が入ります。

オークションなどは、副業という認識がなく行っている人も多いと思います。この場合、家にもともとあった古着や不要品をオークションで売るだけなら、それは申告の対象にはなりません。

しかし、意識的に中古品を仕入れて転売するなどの行為をした場合は、生業と判断され、申告の対象になります。オークションなら大丈夫だろうという安易な考えで副業を始めれば、会社によっては規定違反となり、問題になることもあります。

マイナンバー導入後は、ちょっとしたお金の動きも税務署に把握されることになりますので、慎重に副業を考えることをおすすめします。

まとめ

マイナンバーに関する情報は、施行前の今だからこそ知っておきたい情報です。あとから税務署に「申告漏れ」「脱税」などと追及される前に、きちんとするべき申告をする準備をしておきましょう。

追徴課税などは通常の課税額よりも大幅に上回ります。そうなれば家計に影響を与えますし、社会的な信頼も失いますので、注意してください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

マイナンバーが漏洩したらどうなる?罰則や対応手順を解説

「国民の行政利用の利便性向上」を旗印に平成28年1月から導入されたマイナンバー制度。 便利になることはいいことですが、事業者や総務などマイナンバーを管理する側には「漏洩」のリスクが…

詳しくみるマイナンバーカードがポイントカードになるって本当?

マイナンバーカードは顔写真付きのICチップ内蔵カードとなっているため、個人番号が記載された身分証明書として使用できる以外に、電子証明書として使用することも可能です。 マイナンバーカ…

詳しくみるマイナンバー制度と税金、変わる税金申告の様式をわかりやすく解説

マイナンバー制度の本格運用が2016年より始まりました。運用が始まり、それ以後に提出する「税金申告」の様式が変更になります。マイナンバーの記載欄が加わるだけなので、様式自体の大きな…

詳しくみるマイナンバー制度における4つの対策をご紹介

2015年10月から個人番号の通知が始まりましたが、個人又は法人におけるマイナンバー対策は万全ですか? 今回は、事業者がマイナンバー制度における必要な4つの対策について、わかりやす…

詳しくみるマイナンバーの収集、その手続をわかりやすく解説

マイナンバーを収集する範囲とは マイナンバーの収集にあたって、マイナンバーはどのような人から集めなければならないのでしょうか? まずは、従業員です。従業員に関しては、本人はもとより…

詳しくみる民間事業者がマイナンバーの取扱いで注意すべきポイントとは?罰則もある?

マイナンバー(個人番号)制度とは、行政手続きなどにおいて特定の個人を識別するための制度です。しかし、行政手続きだけではなく、民間事業者でも「社会保障」や「税」の手続きにおいてマイナ…

詳しくみる

-e1761041825741.png)