- 更新日 : 2025年8月28日

年末調整とアルバイト・パートの関係

会社によっては、年末調整の対象を正社員のみとし、アルバイト、パートに対してはこれを行わないことがあります。

しかし、アルバイトやパートとして働いていても、労働に対して支払われる給与が発生しているため、会社側は年末調整を行う必要があります。

このアルバイトやパートとして勤務する際の年末調整について、年税額(1年間に支払う納税の合計額)を調べるために活用する「源泉徴収票」の見方とあわせて説明します。

目次

そもそも、「アルバイト」「パート」とは?

「アルバイト」、「パート」の正式名称は「パートタイム労働者」です。

これらの労働者を保障の目的として制定された「パートタイム労働法」では、パートタイム労働者を「1週間に働く所定労働時間が、同じ事業所で働く正規労働者に比べて、短い労働者」と定義しています。

つまり、アルバイト、パートといったように、正社員以外の雇用形態を取る場合の呼び名は、会社によって異なりますが正社員より短い労働時間で働く場合はすべて「パートタイム労働者」となります。

パートタイム労働法によれば、アルバイト・パートとして扱われる条件は、正社員より働く時間が短いということのみです。それ以外は、すべて正社員と同じ扱いを受ける権利があります。

アルバイト・パートも、正社員のように福利厚生の利用ができますし、有給休暇も取得できます。もちろん、年末調整の対象にもなるのです。

ただし、年末調整の対象者は会社に「扶養控除等(異動)申告書」を提出した人です。そのため、会社で年末調整を行ってくれない場合や、複数の会社で働く人(乙欄の該当者)は、確定申告を行う必要があるため、この点は注意しましょう。

この乙欄の該当者を除き、会社で年末調整を行ってもらえないアルバイト・パートの場合は、納めるべき税金の金額と、源泉徴収された金額との差が、非常に気になることでしょう。

もし払いすぎていたとしたら、非常にもったいない話です。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

「源泉徴収票」は、納税金額の把握ツール

自分が実際に納めなければいけない税金の額を把握するためには「源泉徴収票」を利用するという方法があります。

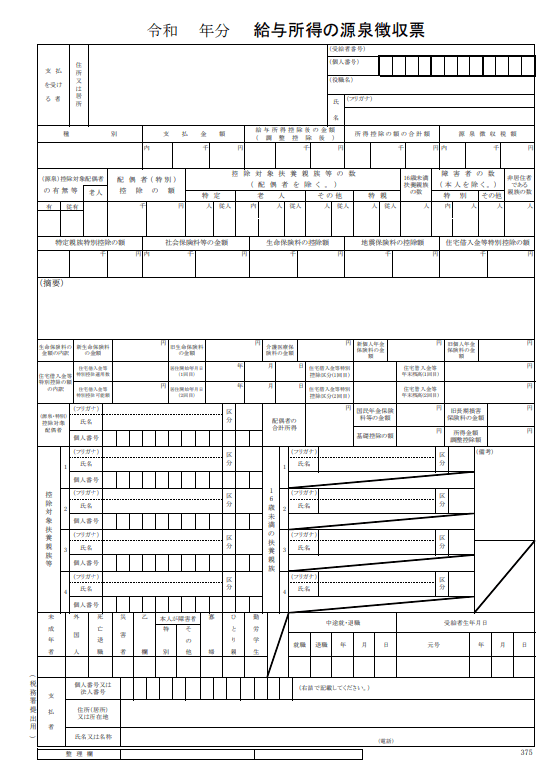

源泉徴収票とは、年末年始の時期に会社が発行する、手のひらサイズの用紙です。

もし、会社からもらえない場合は、自分から請求しましょう。源泉徴収票は、法律により毎年1月末までの発行が義務づけられているため、堂々と請求することができます。

それでも発行されない場合は、税務署に発行手続きを依頼できます。

この源泉徴収票には、労働者にとって非常に重要な情報が記載されています。

特に注目すべき金額が、2行目に記載されている「支払金額」「給与所得控除後の金額」「所得控除の額の合計額」「源泉徴収税額」の4つです。

「支払金額」一年間にどのくらい稼いだのか

源泉徴収票2行目の「支払金額」に記載された額が、年間の収入の合計金額です。

転職をした人で、前職で発行された源泉徴収票を新しい勤務先に出した場合、以前の勤務先で得た収入もあわせて記載されます。その際、「摘要」欄に、前職の会社名・住所・支払金額・源泉徴収税額・納めた社会保険料が記載されているので、確認しましょう。

「給与所得控除後の金額」稼ぐためにかかった費用を控除

給与を得るためにかかると予想される経費を控除することを「給与所得控除」といいます。実際の金額は国税庁で定められた計算式を用いて算出します。

また、給与所得控除を差し引いた金額が、「給与所得控除後の金額」に記載されます。

「所得控除の額の合計額」扶養控除・保険料控除

源泉徴収票の3行目以降に、扶養親族や障害をもつ扶養親族(自身を含める)の人数と、加入している保険の種類と、その条件に応じた控除額が記載されています。これらの内容に間違いがないのか確認しましょう。また、記載の控除額の合計が、「所得控除の額の合計額」に記載されます。

「源泉徴収税額」自分が納めるべき税金はいくらか

「給与所得控除後の金額」から、「所得控除の額の合計額」を差し引いた額が、所得税の課税対象となる「課税所得金額」です。

課税所得に一定の税率(復興特別所得税を含む)をかけた金額が、「源泉徴収税額」に記載されます。これが実際に自分が納めるべき税金の金額です。

確定申告は年収103万円以下なら不要

会社で年末調整が行われなかった人や、乙欄に該当するパートタイム労働者は所得税の金額を確定するために、自身で税務署に確定申告の手続きをする必要があります。

年収が103万円を超えない人は、所得税の支払い義務がないため、確定申告を行う必要はありません。けれども、源泉徴収税額に金額が書き込まれている場合、確定申告を行うことにより、この金額の還付を受けられます。

まとめ

アルバイト・パートは、労働時間が短いだけで、その他の待遇は正社員と同じです。

そのため、パートタイム労働者も年末調整や確定申告の対象になります。なかには年末調整を行ってくれない会社もあるので、まずは源泉徴収票で自分が納めるべき金額をチェックしてみましょう。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

中途採用された場合の年末調整を解説!必要な書類など

年の途中で中途採用により会社が変わった場合、転職した先で年末調整を行います。その際、前職を退職したときに受け取った源泉徴収票が必要です。ここでは、中途採用された人が年末調整を受ける…

詳しくみる住宅借入金等特別控除申告書の書き方は?ケース別の注意点も解説

2年目以降の住宅ローン控除を受けるには、年末調整で「住宅借入金等特別控除申告書」の提出が必要です。しかし、計算式や記入欄が複雑で「書き方がわからない」と悩む方も多いはず。 本記事で…

詳しくみる年末調整を自動化するには?国税庁の無料ソフトやアプリでのやり方を解説

毎年、多くの担当者を悩ませる年末調整。膨大な書類の配布や回収、複雑な控除額の計算、度重なる修正依頼など、その業務は多岐にわたり、大きな負担となりがちです。 この記事では、年末調整を…

詳しくみる年末調整での保険料控除の書き方をわかりやすく解説!

一定の生命保険料・地震保険料・社会保険料を支払うと、所得税計算で保険料控除の対象になり、給与所得に対する課税金額を低く抑えることができます。会社員の場合は会社が実施する年末調整で申…

詳しくみる年末調整で地震保険料控除を受けるには?

2007年から、年末調整において地震保険料が控除されるようになりました。 ここでは、年末調整で地震保険料控除を受けるために必要な書類、計算方法、保険料控除及び配偶者特別控除申告書の…

詳しくみる年末調整と転職者の関係

会社で働く場合に受け取る給与や報酬は、源泉徴収として所得税が前もって天引きされています。 しかし、各納税者の最終的な所得税額が決定すると、払いすぎた分や不足分を調整しなければなりま…

詳しくみる