- 更新日 : 2025年11月12日

社員の住民税の計算方法 – いつから給与天引きするかなど解説

従業員の住民税の納付方法には、「普通徴収」と「特別徴収」の2種類あり、企業が給与から天引きして市区町村に納付する「特別徴収」が原則です。また、住民税は前年の所得に応じて課税されるため、給与から天引きするタイミングを正しく理解しなければなりません。ここでは、企業での住民税の計算方法と納付の流れについて解説します。

目次

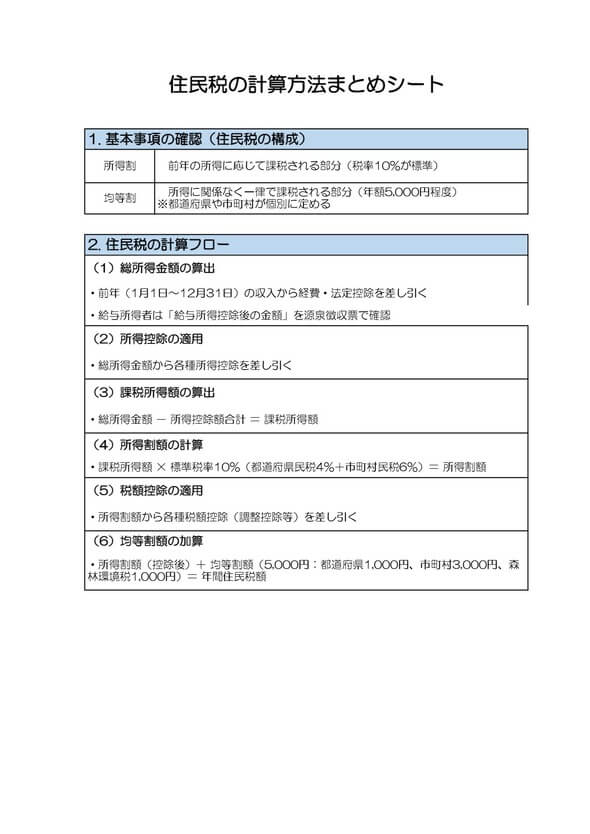

住民税の計算方法

従業員の住民税は、企業が毎月支払う給与から控除し、従業員の住所がある市区町村に都道府県民税と市町村民税(特別区民税)を合わせて支払います。

会社が納付する従業員の住民税には主に、所得金額に対して課税される「所得割」と、収入金額に関わらず一定額を納付する「均等割」の2種類があります。

所得割・均等割

従業員の給与から、所得割と均等割を算出し、合算した金額が年間の住民税額となります。

所得割とは、前年度の所得に応じて課税されます。課税所得金額に所得割の税率を乗じた後、税額控除額を差し引いて算出します。政令指定都市など市区町村によって金額に若干の差がありますが、市町村民税(特別区民税)は6%、都道府県民税は4%と、合計で所得割税率が10%になるよう設定されているのが一般的です。

均等割は、各自治体によって定められた定額の課税金額をいいます。その名の通り、所得額に関わらず全ての住民に等しい金額で課税されるものです。標準的な税額は、通常5,000円(市町村民税・特別区民税3,500円、都道府県民税1,500円)となるよう設定されています。

参考:個人住民税|総務省

住民税計算の具体的な流れ

一般的な住民税の計算方法について見ていきましょう。従業員の給与から天引きする住民税の計算方法は、以下の通りです。

流れで解説すると以下のステップになります。

- 総所得金額の算出

- 所得控除額を控除

- 課税所得(課税標準額)に税率を乗じて計算

- 税額控除額を控除

- 所得割を算出

- 均等割の加算

総所得金額は、従業員の収入が給与のみの場合、会社が支給した給与収入から給与所得控除を差し引いたもの(給与所得)となります。そこから、社会保険料控除、配偶者控除、扶養控除などの各種控除を差し引くことで、課税所得が算出されます。

所得割を計算する際は、課税所得に10%の税率を乗じます。その後、配当控除や住宅ローン控除等の税額控除を差し引き、最後に、各地方自治体の均等割を合算することで、住民税を算出できます。

この記事をお読みの方におすすめのガイド4選

この記事をお読みの方によく活用いただいている人気の資料・ガイドを紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

人事・労務の年間業務カレンダー

毎年大人気!人事労務の年間業務を月別にまとめ、提出や納付が必要な手続きを一覧化しました。

法改正やシーズン業務の対応ポイントについて解説するコラムも掲載していますので、毎月の業務にお役立てください。

所得税・住民税の課税・非課税ルール

所得税や住民税の課税・非課税の判断は、正確な給与計算の根幹となる重要な要素です。

本資料では、給与担当者が実務で迷いやすい項目を中心に、課税・非課税のルールを体系的に整理し、業務上の注意点についても解説します。

定額減税の実務対応で間違えやすい10のポイント

2024年6月から実施された所得税・住民税の定額減税は、手順が細かく定められており、企業の労務担当者にはイレギュラーな対応が多く求められます。

本資料では定額減税の実務対応で間違えやすいポイントと正しい対応方法を解説します。

年末調整でよくある質問&回答集

年末調整で従業員から寄せられやすい19の質問と回答例、担当者として業務を進めるうえで知っておきたいポイントをまとめました。

資料で紹介した内容を従業員に事前周知するなど、年調業務の負担軽減にお役立てください。

住民税の徴収方法と納付期限

住民税の納付方法には、「普通徴収」と「特別徴収」の2種類があります。

普通徴収

普通徴収とは、従業員自らが住民税を納付する方法です。通常、個人事業主やフリーランスなど、給与所得でない人が対象となります。企業に勤めていた人でも、退職や転職の際に普通徴収に切り替えることが可能です。

特別徴収

特別徴収とは、給与から天引きし会社が個人に代わって納付する方法です。企業は、住民税の計算方法に従って決定された住民税を1月1日現在で従業員の住所がある各市区町村へ納付します。特別徴収の流れは以下の通りです。

- 毎年1月31日までに、企業は特別徴収の対象となる従業員が居住する市区町村に、「給与支払報告書」を提出

- それに基づき、市区町村が各従業員の住民税額を計算する

- 毎年5月31日までに、市区町村が企業宛てに「住民税課税決定通知書(特別徴収税額決定通知書)」を送付する。事業主は、従業員に通知書(納税義務者用)を配布する。

- 毎年6月から翌年5月までの間、毎月、前年の給与所得に基づいた住民税額を従業員の給与から控除する

- 控除した住民税を翌月10日までに各市区町村に納付する

社員が入社・退社するときの住民税の扱い

新たに社員が入社した場合、前年の所得があるかどうかで住民税の扱いが異なります。また、退職のタイミングによって、扱いがいくつかのパターンに分かれます。

社員が入社したとき

新卒社員で前年の所得がない場合

住民税は、前年の所得に応じて課税されます。そのため、前年の所得がない新卒社員の場合には初年度の給与から住民税の控除はありません。2年目の6月以降の給与から、住民税の天引きを行います。

転職で社員が入ってきた場合

中途入社など、転職して新たな社員が入ってきた場合、市区町村に「給与支払報告 特別徴収に係る給与所得者異動届出書」を提出します。

提出期限は、入社の翌月10日までです。前職の勤務先が発行した給与所得者異動届出書に必要事項を記入し提出すると、特別徴収を継続できます。以前は普通徴収だった者を特別徴収にするには、「特別徴収への切替申請書」を提出する必要があります。

社員が退職したとき

1月1日から4月30日の間に退職した従業員について、企業は残りの住民税を原則として一括徴収します。退職日から5月までの住民税を、退職月の給与退職金から一括徴収し納付するのが原則の流れです。5月1日から5月31日までの間に退職した従業員の場合には、これまで同様5月に支払われる給与から住民税を控除します。

一方、6月1日から12月31日までの間に退職した場合、残りの期間は従業員が普通徴収するか、転職先が決まっている場合は転職後の勤め先で引き続き特別徴収を行います。なお、従業員本人が無職やフリーランスになるなどの場合で、退職する勤務先に本人が申し出を行えば、翌年5月までの住民税について、退職月の給与等から一括徴収することも可能です。

住民税はいつから給与天引きする?

住民税の控除は、前年度の所得に対して決定された税額を6月から翌年5月までの期間で分割して行います。給与から住民税を天引きするのは、従業員に給与を支払うタイミングです。企業は給与支払い日の翌月10日までに市区町村へ住民税を納付します。

入社1年目の従業員の場合、住民税の控除がないためいつから天引きになるのか質問されるかもしれません。その場合には、入社2年目の6月から給与天引きが始まると伝えましょう。

住民税について理解を深め、正しく給与計算を行いましょう!

住民税は、前年の所得にかかる税金です。従業員の住民税は事業主が個人に代わって納付するため、正しい計算方法を確認しておく必要があります。自治体によって税率等が異なるケースもあるため、給与計算システムなどを利用し間違えのないように算出しましょう。

よくある質問

住民税の計算方法は大まかにどんな流れですか?

住民税は、所得割と均等割の2種類で主に構成されています。所得割とは、前年の給与所得から各種控除を差し引き、税率10%を乗じて算出します。均等割では原則5,000円の定額となっています。詳しくはこちらをご覧ください。

住民税はいつから給与天引きしますか?

住民税は、毎年6月から翌年5月の間、毎月の給与から天引きし、企業が個人に代わって市区町村に納付します。1年目の社員の場合は前年の所得がないため2年目の6月まで住民税控除が発生しません。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

関連記事

退職金制度なしの会社は違法?メリット・デメリットや老後の資金対策を解説【規定テンプレート付】

退職時に受け取る「退職金」は、多くの人にとって将来の安心につながる大切な資金です。しかし、退職金制度を設けていない企業も一定数存在します。 退職金制度の有無は企業が自由に選べるため…

詳しくみる【届出テンプレ付き】休日出勤とは?割増賃金の発生と計算方法を解説!

休日出勤とは、労働義務がない日に労働することをいいます。休日出勤には割増賃金が適用されますが、すべての休日が割増対象となるわけではありません。法定休日・法定外休日によって取り扱いが…

詳しくみる労働基準法第39条による年次有給休暇の付与日数は?違反した場合の罰則も

一定の条件を満たす労働者には、年次有給休暇が付与されます。また、企業は年次有給休暇をルールに則って消化させる義務を負っています。そのため、年次有給休暇のルールを正確に理解しなければ…

詳しくみるボーナス(賞与)の前に退職したらもらえない?退職を伝えるタイミングと3つの注意点

基本的にボーナスの支給は、支給日に企業や職場に在籍していることが条件です。そのため、支給日前に退職したらもらえない場合がほとんどです。 実際に、大きな業績を上げて職場に貢献したにも…

詳しくみる出向者の給与計算はどうする?負担割合や社会保険の注意点

出向者の給与計算は、出向元と出向先、どちらの企業が給与を支払い、どちらがその費用を負担するかを、事前の出向契約で明確に定めるのが基本です。この契約内容によって、給与の支払い方法から…

詳しくみる60歳以降の再雇用の給与相場とは?業種や男女の違い、企業の取り組みを解説

60歳以降の再雇用が進む中、年齢に伴う給与の減少や、業種ごとに異なる給与水準が影響を与えています。この記事では、60歳以降の再雇用における給与相場、減額される理由や実際の事例につい…

詳しくみる