- 更新日 : 2026年1月22日

年末調整で前職分の源泉徴収票は必要?不要な場合や対処法を解説

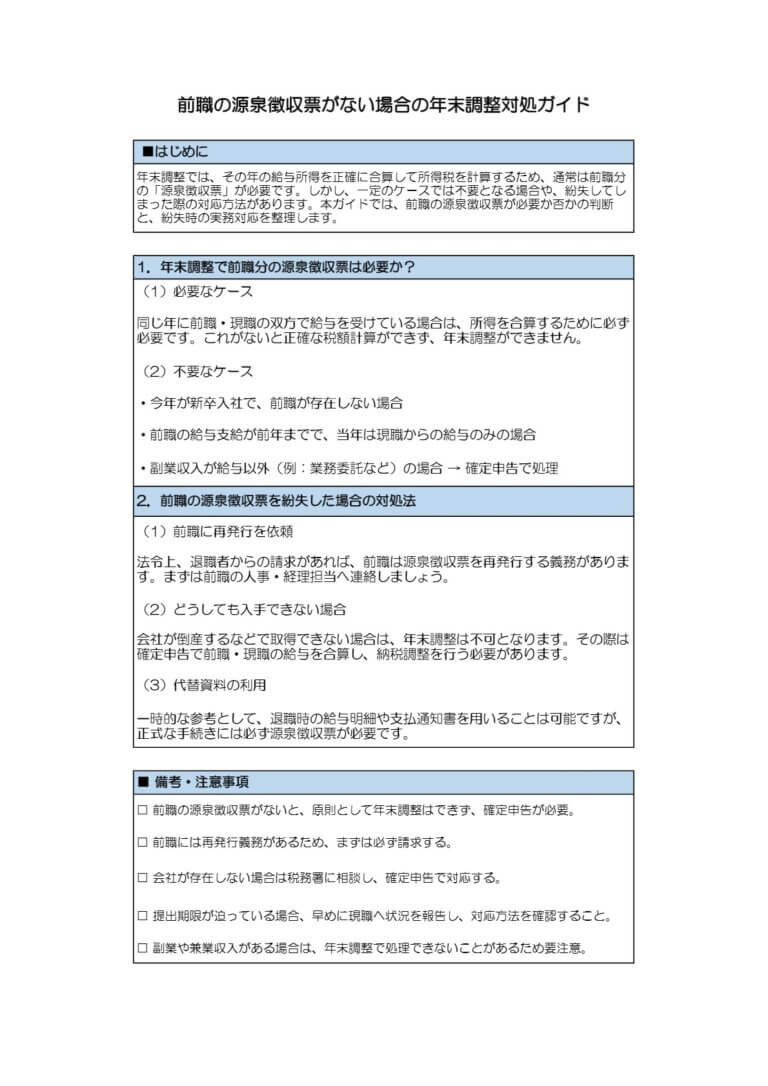

会社員の方は毎年、勤務先から源泉徴収票を受け取っていると思います。一般的には、さほど重要な書類とは意識していないかもしれません。しかし、マンションの賃貸契約、金融機関への融資の申込み、保育園の入園の申請などの際には、収入を証明するものとして大切な書類になります。また、転職した際にも前の勤務先の源泉徴収票の提出が必要です。今回は、年末調整と源泉徴収票の関係、紛失したときの対処法について解説していきます。

目次

年末調整で前職分の源泉徴収票がなぜ必要なのか?

源泉徴収票とは、給与支払者が1年間にいくら給与を支払い、税金をいくら源泉徴収して納税したのかを記載した書類のことです。給与金額と納税額だけでなく、配偶者控除、扶養控除、生命保険等の控除の金額も記載事項となっています。

年末調整では、手続き自体は給与支払者である勤務先が行い、一連の年末調整に関わる計算が完了した際に報告書として源泉徴収票を作成します。そして、所得税については税務署、住民税については市区町村に提出し、従業員にも発行することになっています。

つまり、源泉徴収票は年末調整では不可欠な書類ということになります。

また、従業員が年の途中で退職した場合には、その従業員についての年末調整は退職前の勤務先では行いません。元の勤務先は、1月1日から退職時までの給与金額と納税額等について年末調整前の概算支払いをした金額が記載された源泉徴収票を発行することが義務づけられています(所得税法226条)。

本人が年末の時点で転職していなければ、翌年、発行された源泉徴収票を用いて自分自身で確定申告することになります。

年末の時点で転職している場合は、基本的に採用した会社に年末調整する義務があります。会社は転勤後の源泉徴収票だけでなく、前の勤務先の給与金額と納税額を合算して年末調整をしなければなりません。

こうしたことから、転職した場合には、源泉徴収票の提出を求められることになるわけです。年末調整は、その年1年間について実施するものですから、前年に退職し、無職の状態で年が変わって転職する場合には、源泉徴収票を提出する必要はありません。

この記事をお読みの方におすすめのガイド4選

続いてこちらのセクションでは、この記事をお読みの方によく活用いただいている人気の資料・ガイドを簡単に紹介します。すべて無料ですので、ぜひお気軽にご活用ください。

※記事の内容は、この後のセクションでも続きますのでぜひ併せてご覧ください。

年末調整で従業員がやりがちな8つの間違い

年末調整で従業員の方々がやりがちな8つのミスをとりあげ、正しい対応方法についてまとめました。

年末調整業務をスムーズに完了させるための、従業員向けの配布資料としてもご活用いただけます。

扶養控除等申告書 取り扱いガイド

扶養控除等申告書は、毎月の源泉徴収事務や年末調整の計算をするうえで必要不可欠な書類です。

扶養控除等申告書の基礎知識や具体的な記入方法、よくあるトラブルと対処方法などをわかりやすくまとめたおすすめのガイドです。

年末調整業務を効率化するための5つのポイント

「毎年年末調整のシーズンは残業が多くなりがち…」、そんな人事労務担当者の方に向けて年末調整業務をスムーズに行うためのポイントをまとめました。

スケジュールや従業員向け資料を作成する際の参考にしてください。

年末調整のWeb化、業務効率化だけじゃない3つのメリット

年末調整のWeb化=業務効率化のイメージが強いかもしれませんが、実際には労務担当者にしかわからない「もやもや」を解消できるメリットがあります。

この資料ではWeb化により業務がどう変わり、何がラクになるのかを解説します。

前職分の源泉徴収票が不要なケース

前職で発行された源泉徴収票は、転職先において年末調整を行うために必要となる重要な書類です。しかし、一定の場合には前職の源泉徴収票が不要となります。不要となるケースについて解説します。

12月31日に前職を退職した場合

年末調整は、12月31日時点における在籍者が対象となる制度です。そのため、12月31日付けで退職する従業員は、年末調整実施時点での在籍者となります。このような場合には、退職する企業において、年末調整が実施されるため、前職の源泉徴収票は不要です。

転職後の雇用先が主な収入源ではない場合

年末調整は、主たる給与が支払われる勤務先企業において行われます。そのため、ほかに主たる給与を支払う雇用先があり、転職後の会社が主な収入源とならないような場合には、転職先に前職の源泉徴収票を提出する必要はありません。

前職退職後、入社日と同じ年内に収入がない場合

12月31日よりも前に退職した従業員であって、1月1日以降に転職した場合には、前年の収入は前職のもののみです。このような場合には、前年1年間における納税額は、前職の収入で完結しています。そのため、転職先で年末調整を行う必要はなく、前職の源泉徴収票提出は不要となります。

前職で年末調整が完了している場合

前職で年末調整手続きが済んでいる中途入社者に対しては、転職先となる会社が前職分と併せて年末調整を行う必要はありません。そのため、このような場合には、前職の源泉徴収票を提出する必要もないことになります。

前職分の源泉徴収票を紛失したときの対処法

源泉徴収票は、一般的にさほど重要な書類と認識されていないことに加え、書類のサイズも大きくありません。マイナンバーの導入に伴い、平成28年分以降、従来のサイズであるA6からA5に変更されましたが、依然として15cm×20cm程度の小さな書類です。

そのため紛失してしまう人もいます。こうした場合、どのように対処すればよいのでしょうか。

紛失した場合は前職の会社へ再発行を求める

源泉徴収票を紛失した場合、まずは前の勤務先に再発行を依頼するということになります。法的には、勤務先には源泉徴収票の発行が義務づけられていますが、すでに発行済みということで義務を果たしたと解釈することも可能です。

一般的には、よほどのことがなければ、再発行してもらえるはずです。ただし、担当者に負担をかけることは間違いありませんので、紛失を謝罪したうえ、事情を話して丁寧に依頼することが大切です。

再発行を受け入れてくれない場合は税務署に相談する

依頼しても前職の会社が源泉徴収票を再発行してくれないことも考えられます。

こうした場合は、税務署に相談しましょう。前職で発行された給与明細等を添付して「源泉徴収票不交付の届出書」を提出すれば、前職の会社に対して税務署が行政指導し、源泉徴収票の再発行に応じてくれるでしょう。

なお、前職の会社が倒産しているケースがあるかもしれません。この場合は、破産管財人に依頼すれば再発行してくれます。

転職した時期が年末のため、転職先での年末調整が間に合わない場合は?

所得税法で退職後1か月以内に源泉徴収票の交付をすることが義務づけられていますが、退職時期によっては源泉徴収票の発行が年末調整に間に合わないこともあります。

一般的には、年末調整は、本年最後に給与の支払いをするときに実施されます。ではどのような場合に転職先での年末調整が間に合わないのか、具体的には次のようなケースが想定できます。

1.11月以降退職、転職した場合

11月以降に前の会社を退職し、12月中旬に転職する場合、前職の会社で源泉徴収票の発行が少し遅れただけでも12月末の年末調整に間に合わない可能性もあります。

退職には諸般の事情があるとは思いますが、年末調整の観点からは、できるだけ年末に近い時期の転職は避けたほうがよいでしょう。

2.11月以前に退職、ブランクがあって年末に転職した場合

退職時期が11月以前で源泉徴収票が11月に発行されていたとしても、すぐに就職活動せずに骨休めするケースもあります。

その後、年末に転職が決まっても、転職先との合意で正式な採用を年明けにするということも考えられます。

当然のことですが、年末調整をしてもらうには、手続きの期間中に在籍していることが必要です。上記の場合、年末調整は転職先ではやってもらえません。

3.12月に転職、給与の支払いがない場合

給与には、締切日と支払日があります。当月締切、翌月払いとなっている場合は12月に給与の支払いがないこともあります。

年内に給与の支払いがないのであれば、年末調整の対象とはなりません。

以上のように転職先での年末調整が間に合わない場合、前職の会社で源泉徴収された税金の還付を受けるには、自分で確定申告をする必要があります。

前職分の源泉徴収票は大切に保管しておこう

転職した年の年末調整では、前職の会社の源泉徴収票が必要であることについて解説してきました。退職時に発行されているはずですが、大切な書類だと認識していないかもしれません。しかしながら、紛失したときには面倒なやりとりや煩雑な手続きが不可欠となります。退職しても、前職の源泉徴収票はきちんと保管しておきましょう。

よくある質問

転職したときの年末調整において前職分の源泉徴収票がなぜ必要なのですか?

転職先での年末調整で必要になるからです。詳しくはこちらをご覧ください。

前職分の源泉徴収票を紛失したときはどうすればよいですか?

前職の勤務先に再発行の依頼をするのが基本です。対応してもらえない場合は、税務署に相談しましょう。 詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

人事労務の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

源泉徴収票の関連記事

新着記事

「サービス残業 当たり前」の職場の実態とは?違法性・経営リスクから適切な対処法まで徹底解説

Pointサービス残業が「当たり前」とされる職場とは何か? サービス残業は慣習ではなく明確な違法行為で、企業リスクが極めて高い。 無賃金残業は労基法違反 未払い賃金は最大3年遡及 …

詳しくみる雇用保険は週20時間未満なのに加入できるのか?例外ケースと誤加入の原因を徹底解説

Point雇用保険「20時間未満なのに加入」とは何か? 雇用保険は原則週20時間以上だが、契約内容や例外制度で加入する。 判断基準は所定労働時間 契約変更・手続き漏れに注意 65歳…

詳しくみるジョブ型人事とは?日本企業が導入するメリットと成功への手順を解説

Pointジョブ型人事とは? ジョブ型人事とは、職務を基準に人事を行う制度です。 職務定義書で役割を明確化 成果と職務価値で評価 即戦力確保に強み Q&A Q. 日本企業でも導入で…

詳しくみる【年金3号廃止】企業への影響は?いつから施行か?人事・経営者が備えるべきコスト増と労務対策

Point年金3号廃止とは? 年金3号廃止とは、扶養配偶者の保険料免除制度見直しの議論です。 2026年に106万円要件撤廃 2027年以降、企業規模要件縮小 企業負担と実務対応が…

詳しくみるザイアンス効果(単純接触効果)とは?ビジネスでの信頼構築と売上向上につなげる活用法

Pointザイアンス効果とは? ザイアンス効果とは、接触回数で好意が高まる心理現象です。 短時間でも頻度が重要 初期は中立以上の印象が前提 過剰接触は逆効果 Q&A Q. なぜ売上…

詳しくみる職業訓練に合格するためのジョブ・カードの書き方とは?採用担当者の視点を踏まえた作成手順を徹底解説

Pointジョブカードとは? ジョブカードは、訓練選考と再就職成功を左右します。 訓練動機と就職目的を明確化 経験は行動と成果で記載 面談を意識した記述が重要 Q&A Q.…

詳しくみる