- 更新日 : 2024年10月31日

純資産とは?総資産との違いや内訳、見るべきポイントを解説

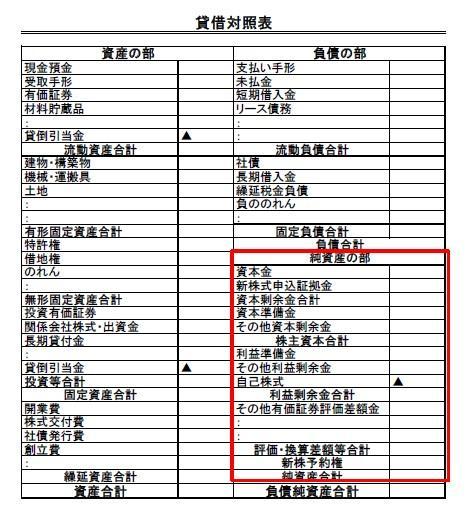

「純資産」とは、企業が所有する資産の総額から負債の総額を差し引いたものです。組織の実質的な経済的価値を表しており、財務状態の健全性を評価するのに用いられます。本記事では純資産と総資産の違いや内訳、決算書において見るべきポイントをわかりやすく解説していきます。

目次

純資産とは

純資産とは資産から負債を控除したものをいいます。自己資本、正味の財産(正味財産)ともいいます。

| 現金 ××× | 買掛金 ××× |

| 商品 ××× | 借入金 ××× |

| 車両 ××× | 純資産の部 |

| 開業費 ××× | 資本金 ××× |

| 資産合計【総資産】 (資金の運用) | 負債・資本合計【総資本】 (資金の調達) |

貸借対照表上、資産は左側に記載します。

会社のお金がどのような形態で運用されているのかを表しています。

一方、右側には負債及び資本を記載します。

会社のお金がどこから調達されてきたのかを表しています。

負債及び資本を「総資本」と呼び、総資本のうち他人資本である「負債」を除いた自己資本部分等の「資本」が純資産です。

純資産には株主資本(資本金、資本剰余金、利益剰余金、自己株式)の他、評価・換算差額等、新株予約権、少数株主持分(連結貸借対照表に限る)が含まれます。

純資産の内訳

主な内訳についてみていきましょう。

株主資本

純資産の部において株主に帰属し、資本金・資本剰余金・利益剰余金・自己株式(控除項目)という項目で区分されています。

資本金

事業を運営するための基礎になる資金のことで、株主が払込あるいは給付した財産の額です。

ただし、このうち2分の1を超えない額については資本金として組み入れずに「資本準備金」として計上することも可能です。

資本剰余金

資本取引から生まれた剰余金(※)のことで、「資本準備金」と「それ以外の資本剰余金」で構成されています。

資本準備金とは、株主が出資した資金のうち、資本金に組み入れられなかった額や株式交換差益、株式移転差益などを積み立てたものです。

その他の資本剰余金とは、固定資産評価差益、債務免除益、保険差益などのことをいいます。

貸借対照表上では資本の部に資本準備金とそれ以外の資本剰余金とにわけて記載されます。

利益剰余金

会社の利益から生まれた剰余金(※)のことで、利益準備金、任意積立金などで構成されています。

※株主資本が資本金より大きい場合、その超過額を剰余金といいます。

企業会計原則により、資本取引と損益取引とは明瞭に区別しなければならず、特に資本剰余金と利益剰余金とを混同してはならない、とされています。

自己株式

自社の株式のことで、株式会社は株主から株を取得・保有・処分等をすることができます。

取引は資本の払い戻しで純資産の部から控除するので貸借対照表では▲をつけて表示します。

新株予約権

これから発行する株を買う権利のことです。

資本金が実現した株主資本であるのに対し、未実現の株主資本のことです。

従来のストックオプションがこの新株予約権に変わりました。

総資産と純資産の違い

総資産とは資産合計(前項の図表参照)のことであり、負債・資本合計「総資本」に対する呼び方です。

総資産は「流動資産」「固定資産」「繰延資産」に区分されます。

流動資産

固定資産

繰延資産

企業会計原則では繰延資産に属するものとして、創立費・開業費・新株交付費・社債発行費・開発費の5つが定められています。その他にも法人税法上、繰延資産として計上すべきものも含まれます。

前述したように総資産は資産合計であり、貸借対照表上は左側「会社の資金の運用」を表しています。

純資産は前述したように、貸借対照表上では右側「資金の調達」を表しています。

二つの性質は全く正反対のもので、うっかり見間違えて数字を把握してしまうと大変なことになりますので気をつけましょう。

純資産で見るべきポイント

決算書をみた時、資本金額が大きいと安定した会社のように思いがちですが、決してそうではありません。

何故なら資本金は現在の会社の価値を表すものではないからです。

貸借対照表をみるときは、最初に総資産をみて自社がどれくらいの規模なのか把握し、それから負債合計、資本合計…と、大きい数字から小さい数字に着目していくとよいでしょう。

ここでは、総資産・純資産から会社の安全性を見るポイントの財務指標も、いくつか列挙しておきます。

自己資本比率

総資本に占める自己資本の割合のことです。

この比率が高いほど自己資本が充実し借金への依存度が低く、経営が安定しているとみなされます。

自己資本利益率(ROE)

自己資本のうち当期純利益の占める割合です。ROEとも呼ばれます。

この比率が高いほど、企業の収益力と成長が高いとみなされます。

総資本利益率(ROA)

資産に対する利益の割合です。ROAとも呼ばれます。

この比率が高いほど、元手に対して効率よく稼げているとみなされます。

負債比率

自己資本と比べ、負債が多いかどうかを見る指標です。

100%を超えていると負債が自己資本を上回っていることになり、借金への依存度が高いことを意味します。

固定比率

会社が保有する固定資産(ビルや機械など)をどれだけ自己資本(純資産)でまかなっているかを見る指標です。

自己資本でまかなっていれば返済する必要がなく、資金繰りのリスクが少ないということになります。

固定長期適合率

固定資産を調達するための資金を、自己資本と長期資本でどの程度まかなっているかを見る指標です。

長期資本固定費ともいいます。

これが100%を上回ると短期借入金への依存度が高いということを意味しており、かなり資金繰りが苦しい状況であるということがわかります。

利益余剰金比率

会社がこれまで稼いだ利益のうち、どれくらいが使われずに残っているかを見る指標です。

この比率が高いほど、安全性の高い会社ということができます。

借入金依存度

その会社がどれだけ借入金に依存しているのかを見る指標です。

この比率が高いほど、借金への依存度が高い会社ということができます。

純資産のまとめ

前述したとおり、自己資本比率が高いほど(つまり純資産が多い)会社は安定しているとみなされますが、すべて会社の運転資金を全て自己資本でまかなうことは現実的ではありません。

他人資本(負債)もまた、必要不可欠でしょう。

大事なのは資産・負債・資本の数字と意味を正確に把握し、適正なバランスを取りながら健全な経営を目指すことです。

よくある質問

純資産とは?

資産から負債を控除したもののことで、自己資本、正味の財産(正味財産)ともいいます。詳しくはこちらをご覧ください。

総資産とは?

資産合計のことであり、負債・資本合計「総資本」に対する呼び方です。詳しくはこちらをご覧ください。

総資産と純資産の違いは?

総資産は資産合計であり、貸借対照表上は左側「会社の資金の運用」を表しているのに対し、純資産は貸借対照表上では右側「資金の調達」を表しています。詳しくはこちらをご覧ください。

※ 掲載している情報は記事更新時点のものです。

会計の知識をさらに深めるなら

※本サイトは、法律的またはその他のアドバイスの提供を目的としたものではありません。当社は本サイトの記載内容(テンプレートを含む)の正確性、妥当性の確保に努めておりますが、ご利用にあたっては、個別の事情を適宜専門家にご相談いただくなど、ご自身の判断でご利用ください。

資産の関連記事

新着記事

FASS検定とは?試験形式や日程、難易度、勉強時間、問題集の活用方法などを解説

経理や財務の仕事に携わる上で、「自分のスキルレベルはどのくらいだろう?」「もっと実務に役立つ知識を身につけたい」と感じることはありませんか?特にキャリアの浅い方や、これから経理職を目指す方にとって、自身のスキルを客観的に把握し、次のステップ…

詳しくみる優良な電子帳簿とは?会計初心者が知るべきメリット・要件・導入ステップを解説

近年、企業の経理業務において、電子帳簿保存法(電帳法)への対応が不可欠となっています。その中でも特に注目されているのが、優良な電子帳簿の規定です。これは、単に帳簿を電子的に保存するだけでなく、より高い基準を満たす電子帳簿について、税制上のメ…

詳しくみる粉飾決算の事例一覧|手口や影響、有名企業から学ぶ防止策まで徹底解説

「粉飾決算」という言葉をニュースなどで耳にしたことはありませんか? これは、企業が意図的に財務諸表を偽り、実際よりも経営状態を良く見せかける不正な会計処理のことです。 この記事では、まず粉飾決算とは具体的にどのような行為なのかを分かりやすく…

詳しくみる連結キャッシュ・フロー計算書とは?作り方・読み解き方や重要なポイントを解説

会計を学び始めると、損益計算書(P/L)、貸借対照表(B/S)と並んで、キャッシュ・フロー計算書(C/F)という言葉を耳にする機会が多いでしょう。特に、複数の会社から成る企業グループ全体の実態を把握するためには、連結キャッシュ・フロー計算書…

詳しくみる青森で経理代行サービスを依頼するには?費用・依頼先や対応範囲を解説

青森県内で経理代行サービスを検討している企業向けに、サービスの対応範囲から料金相場、依頼先の選び方まで包括的に解説します。地元の税理士事務所から全国対応の専門会社まで、それぞれの特徴や費用感を詳しく紹介し、自社に最適な経理代行パートナーを見…

詳しくみる北海道で記帳代行を依頼するなら?相談先や具体的な業務内容、料金相場を解説

北海道の事業者が記帳代行サービスを利用したいと考えている場合、税理士事務所や会計事務所に相談すると良いでしょう。記帳代行サービスの対応範囲は、会計ソフトへの入力や仕訳の起票、各種帳簿の作成などの業務です。事業者は、アウトソーシングしたい業務…

詳しくみる